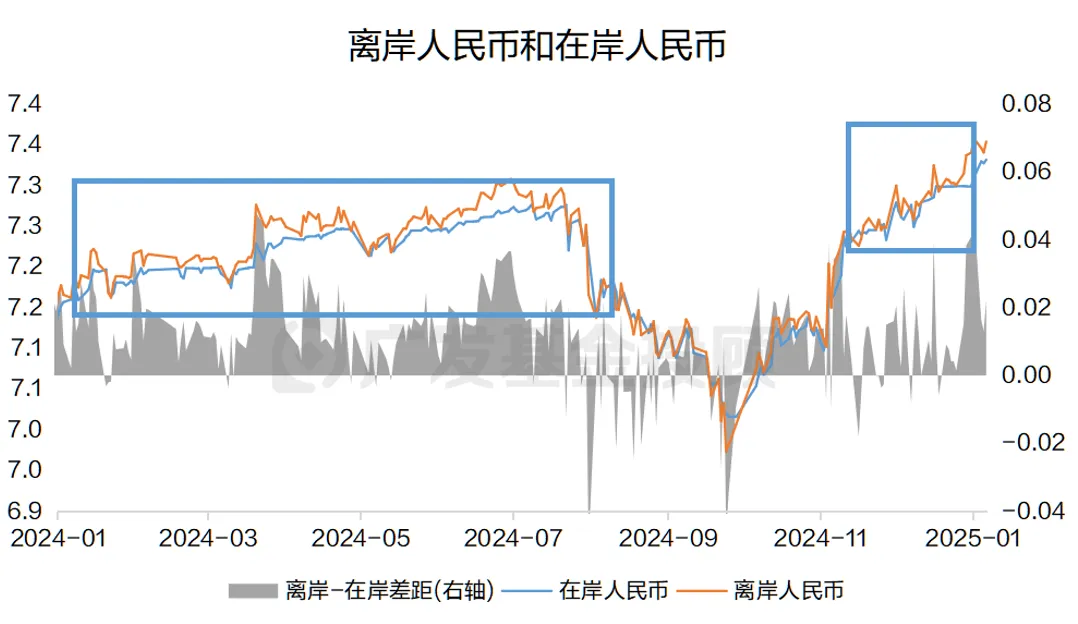

1月3日,在岸人民币兑美元的汇率自2023年以来首次跌破7.3,后续在1月8日盘中最低触及了7.3322,创下2023年9月11日以来新低。

数据来源:wind

面对这样的汇率波动,很多投资者朋友可能会有很多疑问,比如这样大幅度的汇率波动原因是什么,它对我持有的海外资产会产生哪些影响,以及在当前汇率形势下该如何调整投资策略等。

为了回答这些问题,我们首先要深入解析当前汇率市场所处的环境,比如这几个关键问题:

1.为什么2024年10月以来,汇率跌得这么快?

2.离岸人民币和在岸人民币之间的差异为什么扩大了,这个变动的意义是什么?

3.展望2025年的汇率走势?

4.我们的海外资产配置,需要做什么改变吗?

01

为什么2024年10月以来,

人民币汇率跌得这么快?

我们认为,最直接的原因是中美货币政策的差异。

美联储近期暗示将会放缓2025年降息步伐;而中国在12月的重要会议上,确认了2025年适度宽松的货币政策预期。因此,在今年的货币政策上,美国将紧缩,而中国将宽松。

从货币供给角度来看,宽松的货币政策意味着中央银行或将增加货币供应量,这就会造成美元供应量紧缩、人民币供应量宽松的情况。

假设货币需求不变,那么这种美元供给减少、人民币供给增加的情况,就会将供求关系的平衡向人民币兑美元发生贬值的方向推去。

此外,若用国债收益率来衡量无风险收益率,当前中国的无风险收益率明显低于美国,这可能会吸引一些资金换汇到美国参与投资,增加了对于美元的需求,进一步推动人民币兑美元发生贬值。

数据来源:wind;数据区间:2016.01.01-2025.01.07

但更深层次来看,货币政策差异其实是中美的宏观经济周期发生了一些反转。

美国第三季度实际GDP年化季率终值录得3.1%,失业率等数据也显示经济具有韧性,处于经济强劲的通胀周期中,所以会通过相对紧缩货币政策以抑制通胀风险;而国内经济正在进入换挡期,需要更多宽松的货币及财政政策,以刺激经济增长。

这些内在因素决定了货币政策导向,继而决定了汇率变化的动能。

02

离岸人民币和在岸人民币之间

的差异为什么扩大了,

这个变动的意义是什么?

我们先来简单理解下,在岸人民币(CNY)和离岸人民币(CNH)的区别:

在岸人民币

在中国境内流通使用的人民币,受到中国央行的直接监管和控制,主要由中国人民银行设定每日中间价,并允许其在一定范围内浮动。

离岸人民币

在境外流通使用的人民币,由海外银行提供相关服务,主要面向国际投资者和跨国企业,价格由市场供求关系决定,波动更为灵活。

总结来说,就是在岸市场的外汇政策和资本管制较为严格,而离岸市场的管理相对宽松、自由度更高,离岸市场的变化一般会更为迅速和灵活。

我们回顾了近年来的数据,可以发现:

当汇率在贬值趋势时,离岸人民币-在岸人民币的差异确实会比较大(下图蓝色框),但当汇率转向升值过程时,这种差异也会随之降低甚至转负。

数据来源:wind;数据区间:2024.01.01-2025.01.07

那么,为什么会出现差异呢?这种变化有什么含义呢?

这个差值的扩大,本质上反映了市场预期和政府影响力的拉扯,一般出现在市场对汇率的预期较弱的时候。

根据上图可以看到2024年初,在岸人民币和离岸人民币出现一定差异后,汇率持续贬值了半年多的时间。当然,这个差异后续可能也会有收敛的趋势,大家可以持续关注下这两个数据。

03

展望2025年的汇率走势?

汇率的变动与很多经济重要事项紧密相连,例如企业盈利、居民财富购买力、股市表现以及汇率调整后的GDP增长数值等。

因此,对于咱们投资者而言,除了要关注股市和债市的涨跌外,汇率的波动同样是一个不容忽视的重要关注点。

跨境资本流动:当人民币贬值,资本外流的压力往往会增加,对股市、楼市等资产的价格可能产生消极影响。

企业利润:若企业比较依赖进口原材料,汇率贬值可能将增加成本的压力,特别是那些本国销售、国外进口原材料的制造业公司,若收入不变,成本的增加会给利润带来进一步的压力。

国际GDP比较:当汇率贬值时,我国GDP折算成美元计价的数值就会减少,那么在与美国GDP总量规模对比时,会受到一定的负面影响。

从国内角度来看,基于以上因素,央行等部门就会对汇率有着较强的稳定意愿。

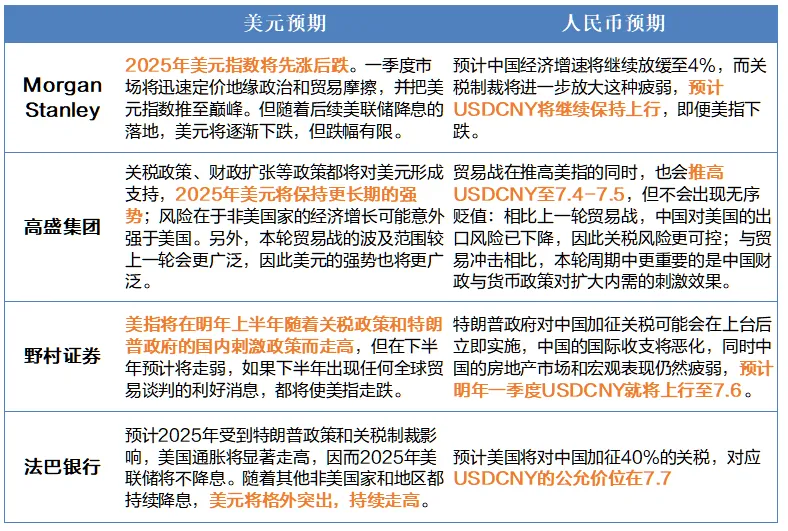

从海外角度来看,我们在下图整理了各大外资行对外汇市场的2025年展望,大家也可以作为参考。

数据来源:公开资料

总结来看,外资行普遍预期2025年美元指数将强势走高,人民币汇率或将贬值至7.4-7.7左右。

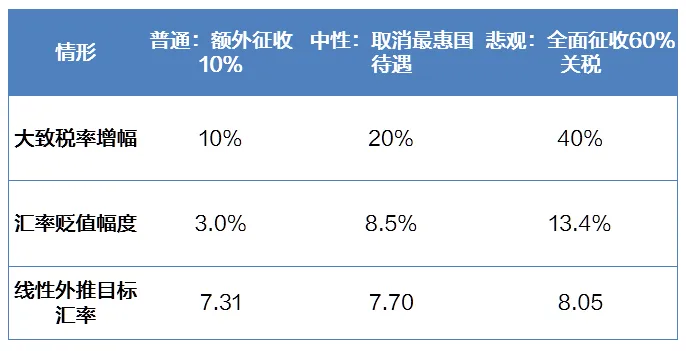

进一步地,各研究所也根据特朗普上任后美国关税政策的情况,测算了不同的关税实施力度下汇率的变动区间,我们收集整理如下。

资料来源:法巴银行、中国银河证券、东吴证券,其中初始汇率以特朗普当选总统时的7.1计,以上仅是市场各方的观点,不代表广发基金的意见或建议

当然以上的测算并非实际结果。基于央行对于汇率有较强的稳定意愿,数据可能会有所浮动,大家也可以持续关注。

04

我们的海外资产配置,

需要做什么改变吗?

面对当前的汇率环境、债券静态收益率进一步下降的预期,我们建议大家可以择机关注以美元资产作为底层资产的理财产品,例如一些投资QDII基金的组合等(我们之前写过详细投资逻辑,大家可以点击了解)。

当人民币贬值时,以美元资产作为底层资产的基金是可以获得额外的汇兑收益的(前提是基金不进行汇率对冲)。

以某只互认债基A为例,其人民币(非对冲)份额的2024年绝对收益率是5.7%,其中40%来自人民币贬值,其余来自底层美元债的票息收益和资本利得。

其基金管理人也公布了拆分后该基金的收益归因情况:

数据来源:基金管理人

可以看出,11月人民币贬值过程中,该基金单月从汇率上就获得了1.76%的收益,这甚至高于了许多同期国内长久期债券的静态收益率。

因此,如果你还没有配置过海外资产,在当下汇率贬值预期下,可以适时关注一些海外类的资产,也可以考虑关注投资海外资产的基金投顾组合,我们会一键多元配置优质的海外资产,通过核心+卫星的策略,为你严控风险,力争获得更好的持仓体验。

你关注汇率变动了吗?你会增配海外资产吗?欢迎在评论区与我们留言互动。

本文作者:广发基金投顾团队 张希蕾、仲忆

本文作者可以追加内容哦 !