炒股不如买债,“债”心仁厚、“债”接再厉……债券已经是当红炸子鸡了!

之前我们聊了可转债、利率债,今天我们继续来聊聊债券三兄弟之一——信用债。

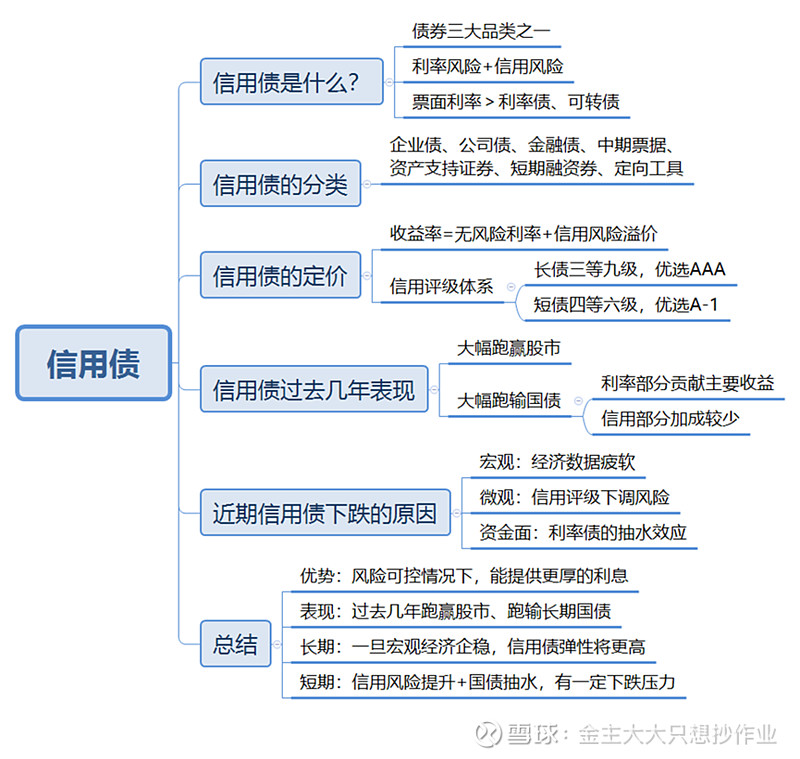

【一、信用债是什么?】

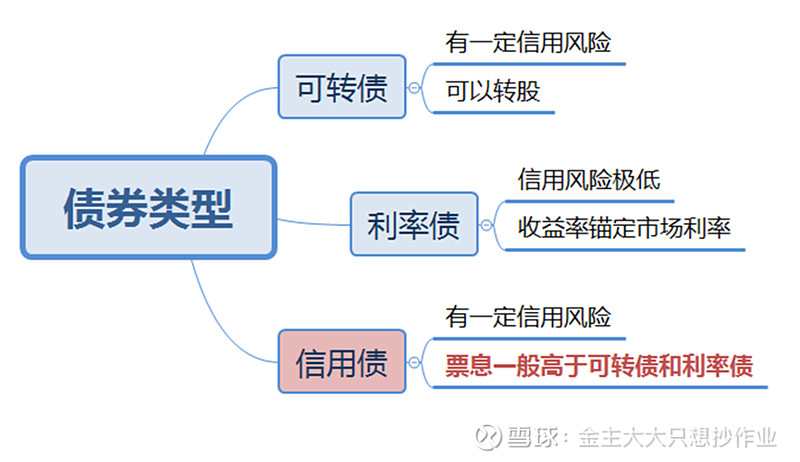

目前,债券市场上主要有三类债券,可转债、利率债、信用债。

和可转债比,信用债不能转股,是比较纯粹的债券,虽然没有可转债灵活,但有失有得,信用债票面利率一般要高于可转债。

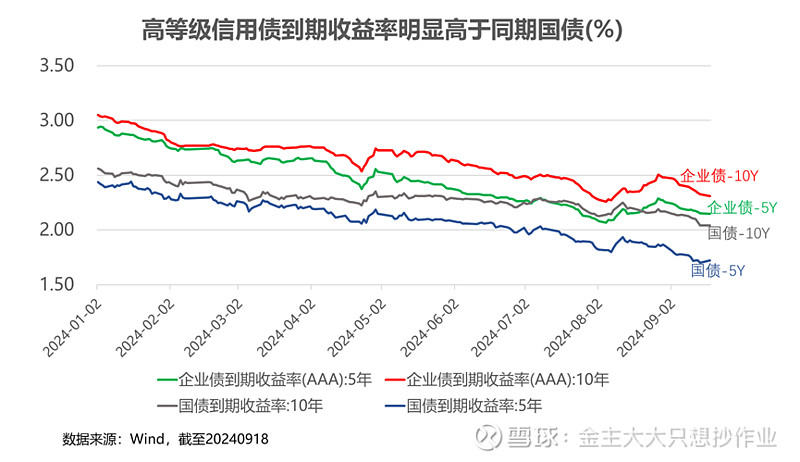

和利率债相比,信用债在承担利率风险的同时,还承担着不同水平的信用风险。作为补偿,信用债的收益率相对利率债往往有一定的风险溢价,信用债票面收益率=无风险利率(利率债收益率)+信用风险溢价,在严控信用风险和分散投资的前提下,信用债通常能提供更厚的票息收益。

因此,债券投资者配置信用债的主要考虑点在于:更丰厚的票息。

在纯债投资组合中,利率债可以作为投资组合的稳定器,而信用债可以提供增长潜力。

【二、信用债的分类】

信用债可以分为7大类:企业债、公司债、金融债、中期票据、资产支持证券、短期融资券、定向工具。

【三、信用债的定价】

信用债的定价,除了基准利率之外,还需要承担一定的信用风险,所以票面收益率=无风险利率+信用风险溢价。

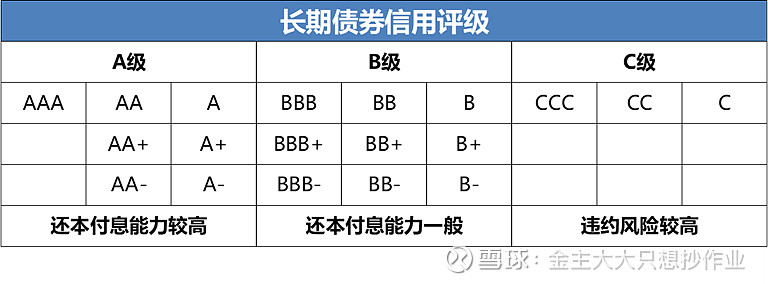

在无风险利率固定不变的情况下,信用是信用债定价的最重要维度,我们来看看信用体系:

长期债券评级针对期限为一年以上的债务进行评级,可划分为三等九级:AAA、AA、A、BBB、BB、B、CCC、CC、C,信用等级依次递减。

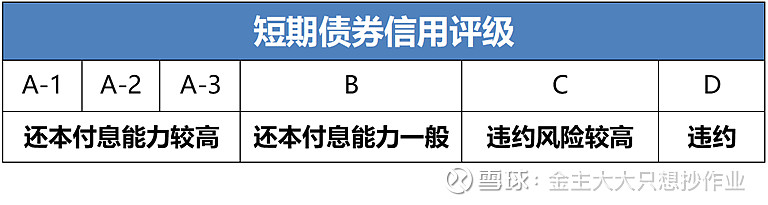

短期债券评级针对期限一年(含)以内的债务进行评级,可划分为四等六级:A-1、A-2、A-3、B、C、D,信用等级依次递减。

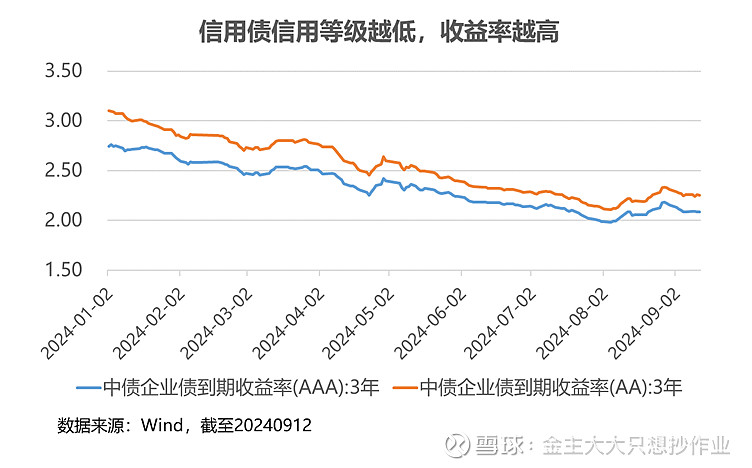

一般来说,在债券种类相同的情况下,借款人的信用越弱,信用债的票面利率越高,反之,借款人信用越强,票面利率越低。

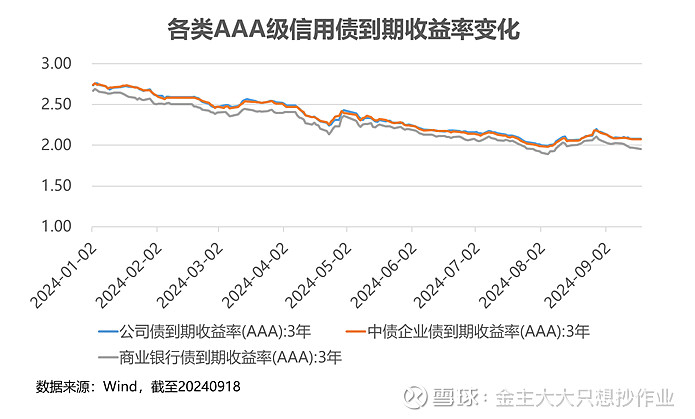

另外,在信用相同的情况下,无论是金融债、公司债、还是企业债,收益率相差不大,走势变化几乎互相复制。这也说明,影响信用债收益率高低的最重要因素是信用,只要信用好,黑猫白猫都是好猫。

【四、信用债过去几年表现】

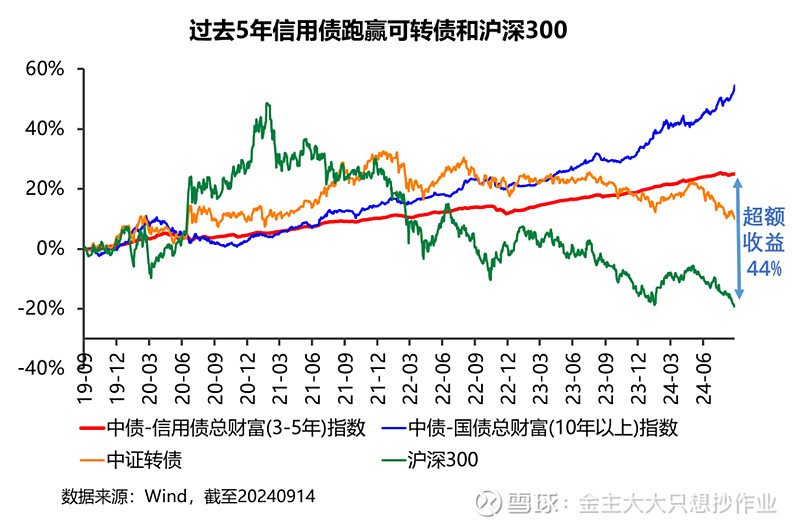

过去5年,信用债小步慢跑,跑赢沪深300指数、可转债,跑输10年以上长期国债。

和股票市场相比,信用债赢得太轻松!中债-信用债总财富(3-5年)指数近5年涨幅为25%,同期沪深300指数下跌19%!信用债相对沪深300指数的超额收益率达到44%。

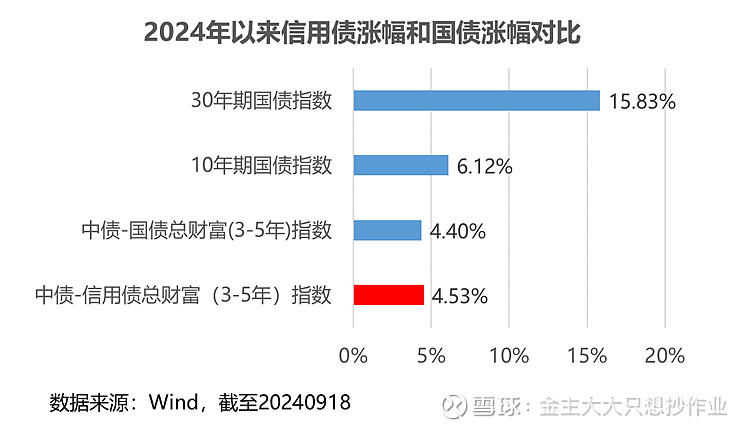

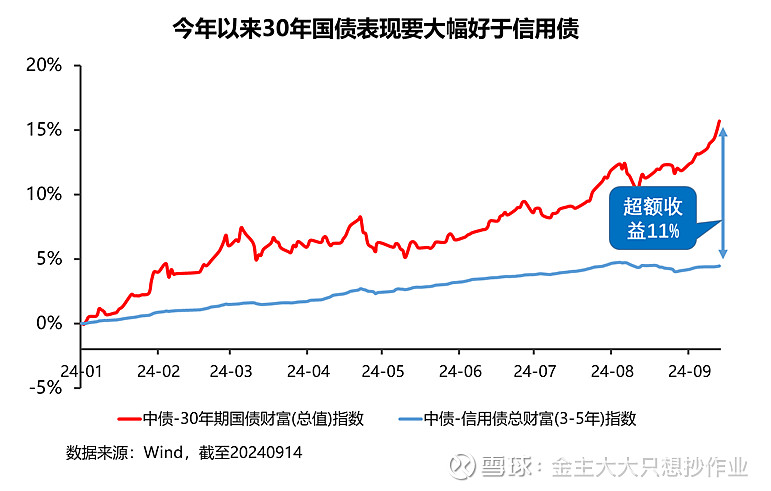

和利率债比,信用债并无优势,中债-信用债总财富(3-5年)指数近5年跑输10年以上长期国债29个百分点。这种利率强、信用弱的局面一直延续到今年。

为什么信用债跑输国债?

之前,我们提到信用债的票面收益率=无风险利率+信用风险溢价,对应到市场上的价格涨幅,一部分由利率下调预期贡献,一部分由信用风险下行(对应信用质量提升)贡献。

以今年为例,截至2024年9月18日,信用债(3-5年)涨幅为4.53%,同期国债涨幅为4.40%,这说明,信用债的涨幅主要由市场利率贡献,信用部分加成较少。信用风险提升,信用债价格可能下跌,这是大家觉得买信用债不如买国债有性价比的原因之一。

【五、近期信用债下跌的原因】

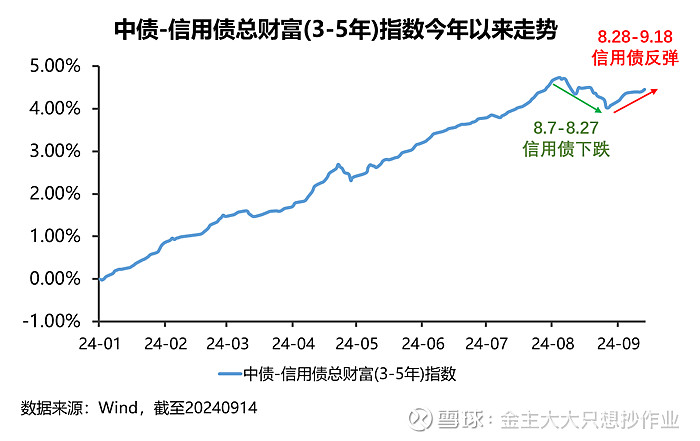

今年以来,信用债总体表现优异,截至7月底,指数年内涨幅超4%,稳稳的赚钱效应使得投资者们买债情绪高涨!时间来到8月,之前一直强势的信用债遭遇了一轮小幅下跌,到了8月底才有企稳之势。

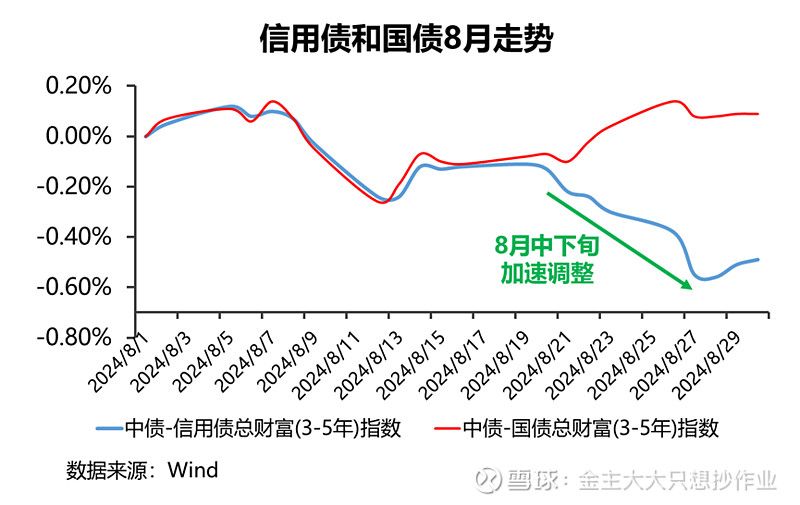

我们将信用债和国债放在一起拉大来看,8月初,国债虽然也经历了一波回调,但是马上企稳走强,而信用债则反弹无力,8月中下旬加速下跌。也就是说,8月份这一轮调整中,信用债不如国债抗跌。

客观说,信用债面临几个风险点:

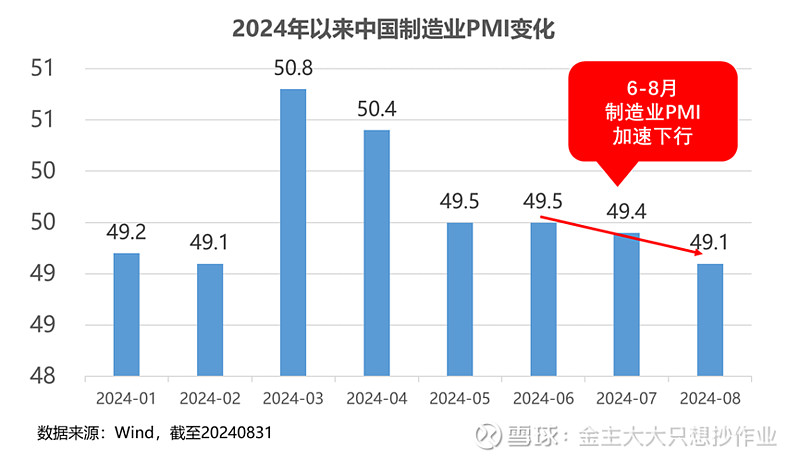

1、宏观:经济数据不及预期

信用债是以企业信用作为背书的债券,在宏观经济数据持续疲软的背景下,市场对企业盈利的信心也受到打击,对信用债行情造成了下跌拖拽。8月制造业PMI环比下行幅度加大,数据反映出当月市场信心较弱,这或许是信用债加速调整的原因之一。

2、微观:信用评级下调风险

在乐观同时,也需要注意一个事实:今年以来,信用债违约风险有所提升。

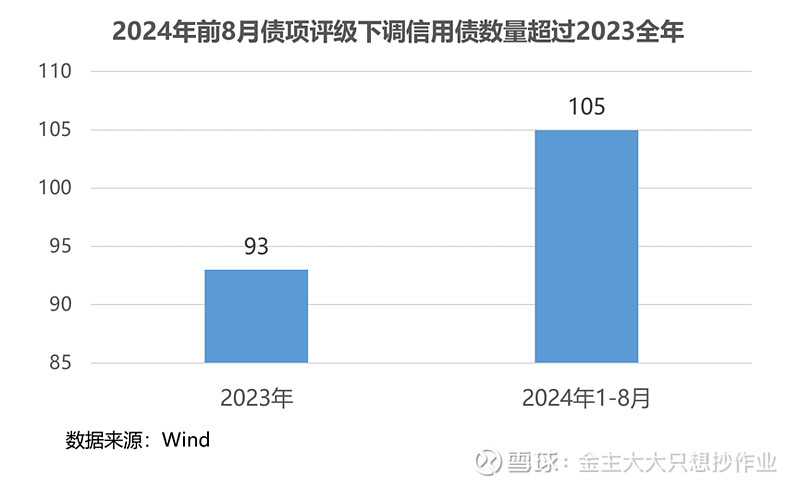

我们来看看评级下调数量。信用债评级下调,包括主体评级下调(发债公司信用下调)和债项评级下调(仅指单一债券信用下调)。

从主体评级看,今年前8月,信用债主体评级下调债券数量已经达到1100只,而去年全年只有500只。

从债项评级看,今年前8月,债项评级下调债券数量达到105只,也超过去年全年。

两个数据都表明,今年信用评级下调风险相对去年大幅提升。因此在布局信用债时,可以优先选择双高(主体评级高、债项评级高)信用债进行投资。

3、资金面:利率债的抽水效应

今年以来,以国债为代表的利率债表现要大幅好于信用债,尤其是30年超长期国债,涨势凌厉,和信用债的超额收益在不断扩大。在信用债风险上升的背景下,从安全性的角度出发,资金卖信用债、买国债的意愿更加强烈。

【总结】

信用债是一种波动介于利率债和可转债之间的品种,相对于利率债有一定的信用风险。信用债的收益来源于两方面,一部分为无风险利率,一部分为信用风险补偿收益。长期来看,在信用风险可控的情况下,信用债的票面利息相对国债和可转债更为丰厚。

从收益表现来看,过去5年,信用债大幅跑赢股市,相比股市,充分展现了低波动、稳健的特点。但是,和长期国债相比,信用债跑输,主要是因为当前市场在交易利率下调预期,利率对行情影响较大,信用部分对行情加成较少。如果后续宏观经济回暖,信用质量改善,信用债的弹性或许会更大,会有补涨空间。

短期来看,在宏观数据承压,企业信用风险提升的背景下,信用债有一定踩雷风险。另外,安全性更高的国债资产猛涨,资金疯狂涌入国债,对信用债造成的压力较大。如果既想获得更高的票息收益率,又想承受更小波动,建议优先选择信用等级高的品种进行布局。

F:金主大大只想抄作业

$信用债ETF博时(SZ159396)$ $30年国债指数ETF(SH511130)$ $国开ETF(SZ159650)$

本文作者可以追加内容哦 !