核心观点

2025年1月份债市在资金面趋紧和机构持券过节效应的影响下,债市呈现分化。其中30年期国债和10年期国开债收益率整体下行4-5bp,3年以内利率品种收益率大幅抬升。中短久期信用债表现类似于同期限利率品种,其中1年以内信用整体上行10bp以上。 往后看,利率再次进入偏低区间,一季度在稳增长和财政前置导向下,利率交易重心转向资金面和经济基本面,需要关注美国特朗普政府对外对华政策取向、宏观数据企稳回升的幅度和央行货币政策态度对市场的扰动。降息落地前利率整体趋势仍向下,但预计会呈现一波三折式,下行空间相对有限。资金面来看,2月份地方债增发上量,央行或在资金面进行配合;叠加春节后居民现金回流银行体系,都将带动月内资金面相较春节前更为平稳,短端信用债在月内存在修复机会。

一. 市场回顾

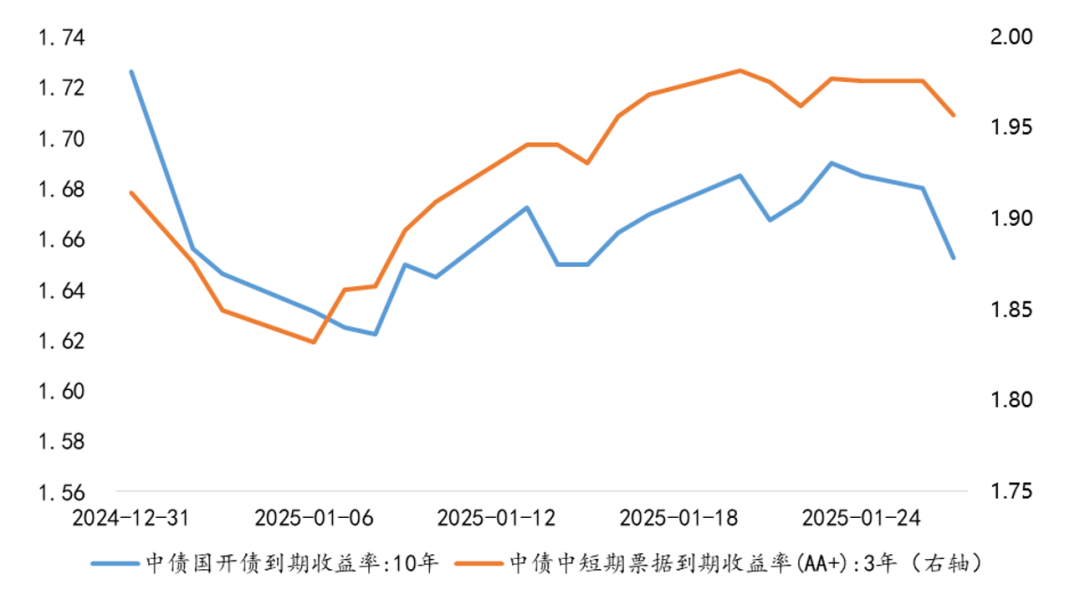

1月份资金面明显收敛,全月DR007利率均值为2.30%,较去年12月上行近40bp。本月债市中长端利率表现好于其他资产,其中30年期国债收益率下行4bp至1.87%,10年国开债收益率下行5bp至1.63%, 5年以内资产收益率表现多为上行。图1 2025年1月债市走势

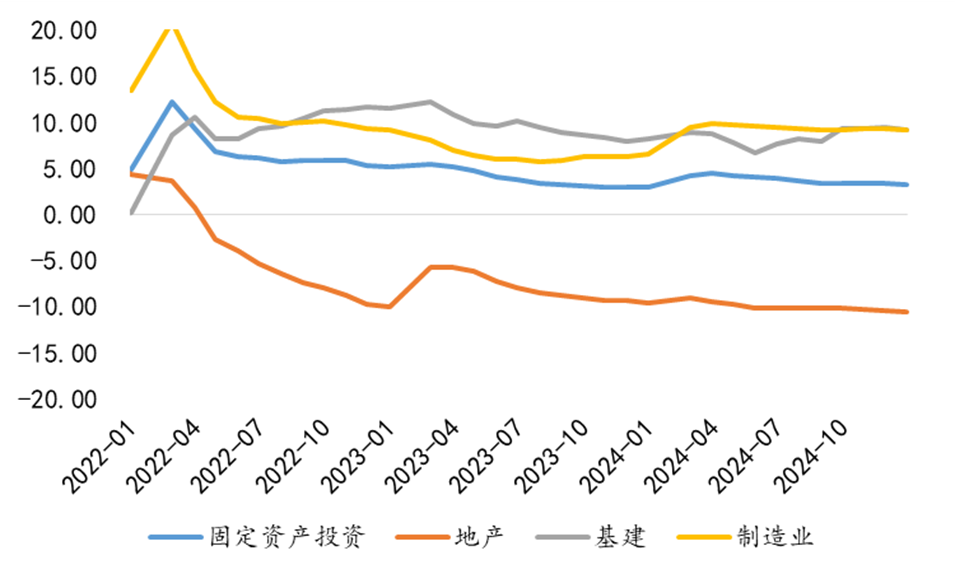

图2 12月份经济数据整体持续回落

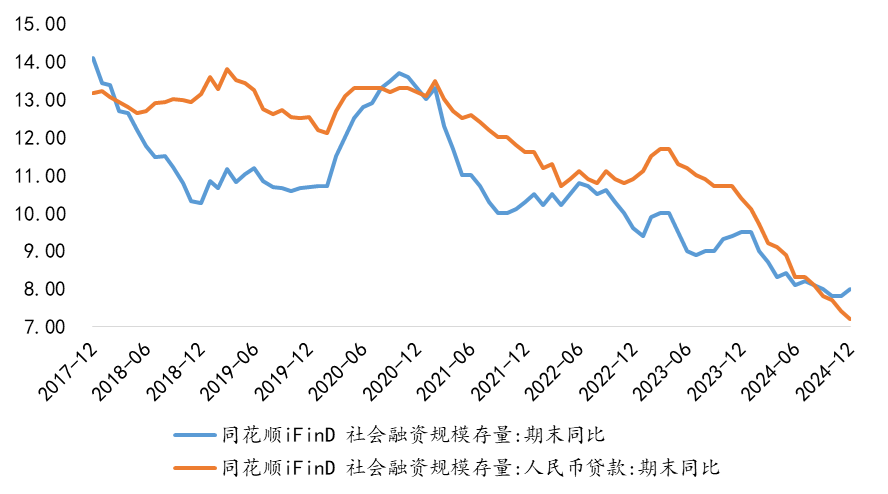

图3 12月信贷和社融持续走弱

数据来源:同花顺

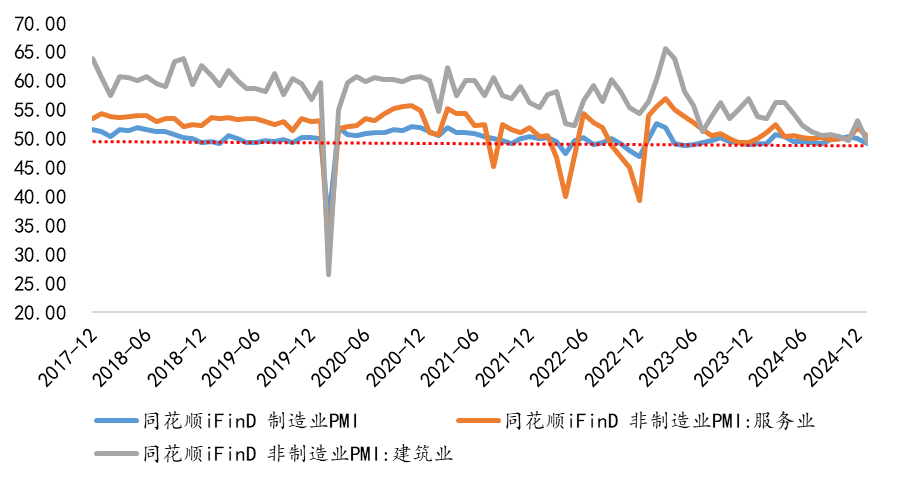

第三,1月份PMI主要是“12月强赶工+1月份返乡”之下的季节性因素影响,导致环比明显回落,总量数据层面参考意义不大。但从几个预期指标来看,本月生产和出厂价格下滑趋势小幅放缓,企业经营活动预期继续走强,非制造业当中建筑业也保持比较高的景气度,预计节后制造业景气度和建筑业施工强度不会太弱。考虑财政前置和抢出口延续情况,可能会呈现稳增长政策推动下,类似21年和23年开年的势头。

图4 1月PMI延续现低迷表现

数据来源:同花顺

流动性方面,1月份央行流动性净投放12433亿,主要是逆回购超额投放接近2万亿,但央行暂停国债买入、汇率承压和机构跨春节影响下,整体资金面仍明显趋紧。 政策方面,2025年2月1日,特朗普签署行政令,对来自加拿大和墨西哥的进口产品征收25%的额外关税,对来自加拿大的能源资源征收10%关税,并对中国进口商品征收额外10%关税。海外政策不确定性给国内基本面带来的扰动预计将逐步显现,上半年国内财政政策预计更加积极有为。此外,美国增加关税也会带来通胀易上难下,中美利差走阔影响下国内汇率压力也将给货币政策带来较大约束,后续流动性预计不会大幅宽松。

二. 市场展望

往后看,国内基本面仍面临诸多压力,一是春节期间特朗普政府开始增加对华关税,随着政策不确定性加大,外需压力将进一步凸显;二是目前国内经济仍处于新旧动能转换期,在高质量发展要求下,宽财政主要针对化债、地产收储和补充银行资本金来发力,短期内较难有效拉动基本面节奏,经济的修复仍然面临一定波折;三是当前居民收入-物价水平增速螺旋向下的趋势仍未改善,倘若地产和权益市场表现不及预期,微观主体信心不足也将会制约政策效果。 政策方面,明年GDP增长目标预计仍定位5%左右,财政政策仍需加大力度以接近增长目标。海外政策不确定性将继续加大,对于基本面和货币政策扰动加深,政策利率预计仍处于下行通道中,但资金面在汇率压力和央行政策态度变化后,仍可能面临一定压力。 因此,在10年和30年期国债分别进入1.60%和1.80%附近偏低点位后,基本隐含30bp左右降息空间。降息落地前利率整体趋势仍向下,但空间相对有限,汇率压力和央行货币政策调整可能会增加市场波动,长端利率债可把握波段交易机会,短端信用债在资金面稳定的状态下或存在修复行情。(注:以上数据均来自Wind,同花顺) 风险提示 :在任何情况下,兴银基金管理有限责任公司(以下简称我公司)不就本文中的任何观点做出任何形式的担保,也不保证有关观点或分析不发生变化或更新,不代表我公司或者其他关联机构的投资建议。本文中内容和意见并非为投资者提供市场走势、个股和基金进行投资决策的参考,使用前务必请核实,风险自负。本文版权归我公司所有,未获得我公司事先书面授权,任何人不得对本文进行任何形式的发布、复制。本文不代表我公司产品观点,不构成对我公司旗下产品实际投资行为的约束。市场有风险,投资需谨慎。

追加内容

本文作者可以追加内容哦 !