突发利好,美国财长向中国释放善意,粤港澳大湾区传来政策利好,1月信贷爆表式增长,外资单日狂买超120亿,A50今日午后直线飙升,通信、半导体大涨。

这些都不是重点,重点是下面的面容,关于A股和港股中线运行格局的深入分析,耐心看完本文会有大收获哦。

2022年10月底,A股、港股大反转,上证50大涨超25%,恒生指数大涨55%,恒生科技指数大涨77%,恒生科技互联网指数大涨85%,表现非常强劲。

港股底部反转格局确立,中线如何运行?最近连续回调,如何投资布局?

A股在2800上方构筑双底结构,2023年上证指数能突破3500点吗?

一、A股、港股当前四大投资逻辑

1.估值修复牵动

腾讯、阿里巴巴等恒生指数的权重股,经历了惨不忍睹的杀跌,估值泡沫充分挤压,同样处于10多年的历史低位。

去年11月份以来恒生指数强势反攻,暴力反弹55%,估值修复牵引是重要因素之一,是市场价值定位功能发挥作用的外在表现。如此低的估值,当基本面好转暖时,资金就会大规模入场配置,从而推动指数大涨。

我们再看看A股的沪深300指数。

不论是沪深300还是恒生指数,我认为历史规律有望重现。技术指标不是本质,但它反本质,那是估值与指数位置处于历史超低位置的直观表现。

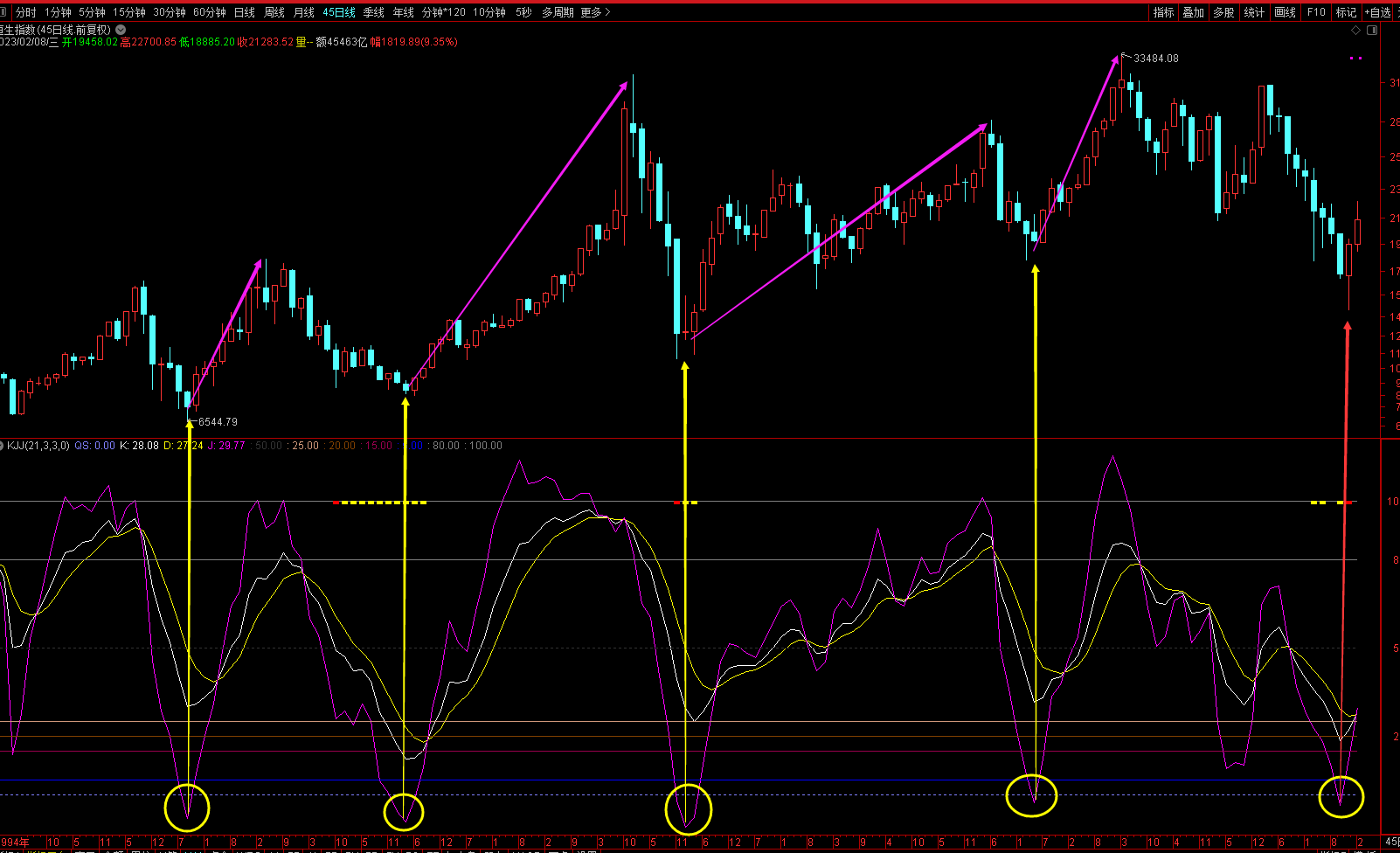

牛熊轮回是永恒的规律,低买高卖是科学的节奏。如今沪深300和恒生指数处于黄金坑中,KDJ刚刚低位金叉,中线还将走出较长时间和较大幅度的上升行情,逢低布局是王道。

2.经济复苏带动

中国全面放开,社会生产不再受疫情防控的影响,经济活动回归正常,经济复苏势在必行。近期A股、港股联手大涨,就是对经济复苏预期的提前反应。

放眼全球,2023年世界经济衰退几乎不可避免,只有中国和印度有望保持相对较高的增速,今年GDP增速有望达到5%--6%。中国经济体量是印度的数倍,将会再次成为拉动世界经济的火车头,外资最近连续17个交易日疯狂配置中国核心资产,充分体现了对中国经济复苏前景的看好。

3.政策利好驱动

近3年来,疫情反复导致世界经济多波折,中国经济和居民收入也深受影响,当居民收入跟不上时,消费就会萎缩,反过来影响经济发展。

在全球经济衰退背景下,稳增长、保就业就显得更加重要,要通过政策发力和逆周期调节来助推经济复苏。

近几个月,各种利好政策纷纷出台,极大的鼓舞了市场信心,驱动股市大反弹,2023年经济复苏题材已成为市场重要主线之一。

4.流动性推动

美国通胀见顶,美联储加息缓和,美元指数应声大跌,人民币则闻声大涨,单边贬值告一段落,汇率的稳定有利于外资回流,仅1月份外资就净买入A股1400多亿元,全年外资净流入有望达到3000--4000亿元。

港股中有大量中国优质核心资产上市公司,外资配置A股的同时,会同步流入港股。近两三个月,恒生科技指数大涨77%,恒生科技互联网指数大涨85%,与外资持续流入有密切关系。

2022年在美联储激进加息期间,中国因通胀数据很低,货币政策偏向适度宽松,M2增速保持相对较高水平。今年,美联储加息缓和,人民币贬值压力大减,货币政策有着更大的操作空间,为了促进经济复苏,对冲全球经济衰退,货币政策不可能转入紧缩,流动性适度充裕是必然的。

当前股市不差钱,只是差点信心。一旦经济复苏实锤,超出预期,市场有望走出强势行情。

二、中线运行格局

虽然近期A股、港股联手大涨,但不要过于热血上头。今年走牛市的概率不大,单边上涨的可能更小,维持大震荡是大概率事件。原因:

1.经济复苏的弱现实与市场心理的强预期之间的矛盾,会影响行情上攻的力度及节奏。市场普遍预期经济复苏,但今年经济复苏进程一定是曲折的。

外贸:自加入世贸组织以后,外贸就成了拉动中国经济的三驾马车之一,常年占GDP比重超过30%。2022年,在经济形势不景气的情况下,净出口对GDP的贡献率仍达到17%。2023年外围的衰退,国际市场需求的萎缩,会给中国经济带来极大的负面影响,外贸可能陷入负增长,拖累中国经济的复苏。

消费:消费复苏也存在一定变数。全面放开之后,社会生活回归正常,但消费并一定会井喷。疫情3年,居民收入下降,消费能力下降,消费意愿降低,这是客观现实。若后市消费数据公布出来后弱于市场预期,消费板块的炒作就会终止,面临大回调,尤其是白酒板块处于月线级别大高位,一旦杀估值,会对指数造成很大调整压力。

局势:全球仍处于货币紧缩周期,利率维持在高位,流动性问题会越来越显化,部分金融系统和实体经济比较脆弱的经济体及负债非常高且现金流不足的公司,爆发危机的可能性非常大。一旦出现严重的债务违约或国际巨头暴雷,就会引发全球市场的恐慌。

市场对经济复苏寄予厚望,一旦复苏力度不及预期,复苏被“证伪”后,市场资金很快就会转向,调整就在所难免。如果复苏超预期,行情有望走得更远。

2.外紧内松的货币政策形势,难以推动股市暴发式上涨。外围货币政策紧缩,中国货币政策适度宽松,二者的不同步,使得全球资金流动性大打折扣。并且,中国的宽松只能是满足经济的复苏的需要,不会有太多资金溢出到股市中,今年股市出现暴发式上涨的可能比较小。

中期来看,2年内恒生指数、恒生科技指数、中概互联都难以突破2021年的高点。当时全球货币政策极度宽松,美国、日本都是0利率,众多国家超低利率,在流动性如此泛滥的情况下形成的高点,在货币紧缩周期中想要突破,太难了。

3.对指数影响极大的高市值板块估值与位置仍处于高位,难以再担当进攻的重任。酿酒流通市值4.7万亿,中证白酒距离历史高点只有22%的空间;芯片6万亿,距离历史高点只有24%的空间;光伏6.5万亿、储能6万亿,距离历史不足10%;锂电池7.5万亿,距离历史高点23%。

这些大市值板块炒了好几年,如今都还在高位晃悠,距离历史高点空间不大,长线投资的性价比并不突出,再想像前两年那样暴涨,可能性非常小。这么大的市值,再来个翻倍,那得需要多少资金来推动?

再加上全面注册制实施后,上市公司越来越多,市场扩容加速,不断抽血。以目前的资金面情况,走大牛市难,全面大牛市更难,未来只可能是分化型的结构性局部牛市。

4.现在发动超级牛市,不符合经济复苏现实需求。现在实体经济很难做,钱越来越难做,这个时候发动超级大牛市,市场赚钱效应爆棚,社会资金纷纷投入到股市来投机,谁还来搞经济?大量资金跑到股市里来了,实体经济怎么办?只会雪上加霜,这不是政策上所希望的结果。因此,2023年不会有超级大牛市,走得好点,就是强震荡,极限能到3700就算是烧高香了。若走得不好,3500都突破不了。

时间太晚了,今天就到这里,后面会追加内容,点关注免错过后续精彩内容哦。

以上内容仅为个人观点,不具任何指导意义。

坚持深度原创,坚持独立思考,坚持为爱粉们奉献真实客观、富有价值的内容和观点,还请大家多多点赞分享哦!

#外资大逆转!A股涨势重启?#

$富国上证指数ETF联接A(OTCFUND|100053)$

$华夏半导体龙头混合发起A(OTCFUND|016500)$

$易方达消费行业股票(OTCFUND|110022)$

本文作者可以追加内容哦 !