【债市复苏,珍惜投资中的“好雨”】

(做好投资“春耕”,才能迎来“秋收”!)

好雨知时节,当春乃发生。

投资,就是在正确的时间选择了合适的资产。债市的寒冬将过,市场复苏,但迎来的是春暖花开还是又一场“倒春寒”却未可知。现在是正确的时间吗?什么才是合适的资产?

不论何时,债基都是投资中的“弹药库”,既是投资的压舱石又能在投对产品时获得超额收益,良好储备是投资枝繁叶茂的基础。

债市春之伊始,正可谓“春雨贵如油”,投资价值明确的产品值得投资者珍惜。长盛基金旗下长盛稳益6个月定开债基正在打开申购中,仅开放12天,开放截止日为3月3日。该基金以摊余成本法的方式恰到好处的滋润万物,堪称投资中的“好雨”。

春意渐浓,短债配置价值显现

2022年11月以来,疫情、房地产的宏观政策风向改变触发债券市场出现回调,理财产品期限错配导致的流动性问题放大债市回调幅度,越跌越赎,越赎越跌,信用债收益率在大家的抛售中大幅上行,市场的情绪降到了冰点,“债市寒冬”来的猝不及防。

时隔三个月,最黑暗的时间已经过去,市场风险偏好开始慢慢回升,信用债的估值也逐步在修复,目前从静态收益率角度看,信用债较同期限银行理财收益率已具备相对优势,似是冬去春来。

情绪和债市表现上确实暖意渐浓,但站在经济复苏的起点,也便是债市走弱的前夕,何时真的稳步复苏?复苏的速度如何?都尚未可知。

债市的乐观中藏着隐忧,短债的配置价值在此时更具确定性。

债市还能乐观多久?还是要回到经济基本面、宏观政策和资金面上。内需弱修复和外需下行的背景下,占GDP75%-80%左右的房地产和消费依旧是影响复苏的关键。

2023年,消费复苏“机遇”与“挑战”并存。消费能否复苏取决于3个条件——消费场景、消费倾向、居民收入。

防控优化后,消费场景方面的修复很明确,在第一波疫情高峰后居民的消费热情也比较高涨。但长远来看,疫情多发的风险仍在,且居民储蓄的倾向更高了。居民收入虽然长期乐观,但这是一个慢变量,不确定性极强。

从海外经验来看,放开后消费尤其是服务消费有所恢复,但部分仍低于疫情前。乐观来看,服务业回暖对就业、收入都会有所提振;但悲观来看,2023年消费仍可能受到多发疫情的冲击。

地产在2023年将继续处于新一轮政策落地后的效果观察期。供给政策放松带来了暖意,但是受制于需求很可能仍然疲软。

供给上,阶段性的“稳信用”政策将有助于疏通当前政策“堵点”,但是市场融资环境和信心的修复需要时间。需求上,受前期房地产市场低迷影响居民信心,加上疫情导致居民收入受损,居民中长期贷款增长乏力,购房意愿的萎缩难以一时扭转。

在影响经济的另外一大重点外需上,随着欧美加息步伐的放缓,美元继续升值的空间不大,人民币汇率有升值风险,给出口带来下行风险。

从基本面的几个维度而言,宏观经济复苏虽有诸多利好因素,但中国经济动能复苏需要较长的时间。

在经济复苏过程中,预计货币政策短期内仍会保持较为宽松的状态。2022年12月政治局会议和中央经济工作会议表示稳健的货币政策要精准有力。刘国强副行长表示2023年货币政策“总量要够,结构要准”。都是对于政策短期内不会转向的定心丸。

可以预见的是,长期的复苏会受到多重因素的干扰,但短期内很难发生根本性的变化,在2023年上半年,债市的回暖都是具有较高确定性的。

同时,因为前期大跌时市场的风险偏好急剧降低,信用债估值分化仍然较大,当前风险偏好谨慎回暖,仍可适当挖掘信用品种的结构性机会来博取一些超额收益。

因此,长盛稳益6个月定开因为严格要求所投资产剩余期限不得晚于封闭到期日,以此来规避产品流动性风险,所配置的资产均是6个月以内的短债,风险可控。而在具体产品的选择上,比货币基金而言更多配置了信用债,从而可以博取超额收益。

但短债的投资因为收益率较低,若是投资回报尚不足以弥补资金成本,就需要重新审视配置的性价比。

在春节前后的时间里,虽然资金面偶尔边际收敛,但中短债的收益率与资金利率之间存在较为稳定的息差空间,短端资产收益确定性最高,长盛稳益所配置的期限在6个月以内的这类资产投资价值明确。

润物无声,摊余产品稳中求胜

在进行债基的配置时,投资者们的预期通常是“稳稳的幸福”,希望以相对低的收益换取相对高的确定性。这也是为什么在2022年11月市场债基发生回撤时,虽然债基的回撤相对于权益类基金可以说不值一提,但却引发了市场的极度恐慌。

所以对于债基而言,稳定的净值和较低的回撤,可能是小伙伴们最为看中的点。

而长盛稳益采用“摊余成本法”估值,未来收益的确定性相对较强。大部分情况下,净值曲线都是一条斜率向上的直线,每日稳定的洒下甘霖,说是“润物细无声”也不为过。

说到摊余成本法可能很多小伙伴还感到陌生,但若是说“混合估值法基金”,在近期的曝光度着实不低。

其实摊余成本法就是以买入成本计价,不考虑期间债券票面价格波动,将债券组合持有到期收益平摊到每一天,每天收获多一点。

一方面成本计价不受市场波动影响,平抑了净价波动;另一方面每日计提持有到期收益使基金净值保持稳定向上,能够实现低回撤的净值曲线,拥有更高的“确定性”。

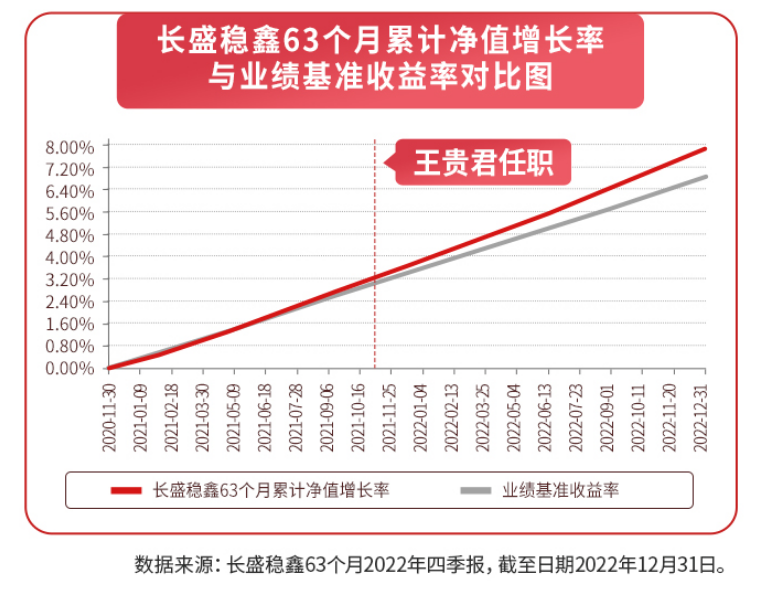

长盛稳益6个月定开的基金经理之一王贵君在管的另一只摊余成本基便充分说明了这份确定性。长盛稳鑫63个月定开实现了成立以来单日无回撤!

这只摊余成本基除了稳定,收益也非常不错。根据Wind数据,截至2022年2月19日,长盛稳鑫自成立以来收益高达8.28%,王贵君管理以来回报5.01%,年化3.84%,同类排名175/1924。

因此,摊余成本基能很大程度改善基民持有期间由于市场大幅波动带来的负面效应,持基体验更佳。若说普通按照市值法估值的基金在市场波动时是旱一日涝一日,那么摊余成本基便是烟花三月下江南才能体会到的“天街小雨润如酥”。

那既然可以让投资者体验更佳,为什么在市场上却并不常见呢?其实这个估值方法运作难点在于债券信用甄别,所以大多数时候都用在投资范围被严格限定的货币基金中。

而长盛基金在业内以纯债基金业绩佳知名,其背后便是对信用债投资的擅长。能够在普通债基上运用此法,终归还是公司对长盛稳益的后续运作具实力基础,在产品特性保证基础收益的基础上,增强收益更有保障。

在润物无声的背后,“春雨贵如油”也并非一句虚言。摊余成本法债基虽然优势突出,但目前基金公司此类产品的数量有限,且为了能够稳定运作,基本都设置了封闭期。

因此,能够兼顾收益性和投资者流动性的产品就更为可贵。根据Wind数据,截至2023年2月19日,市场上运行中的摊余成本基较多为封闭期超过36个月的长期限产品,目前长盛稳益这类6个月短期限封闭期产品全市场仅有6只。

根深叶茂,老牌团队匠心打造

根深才能叶茂,长盛稳益这样一只具有相对优势的产品的背后,也离不开老牌基金公司的管理积淀和优秀基金经理的鼎力支持。

长盛基金是业内较早成立的公司之一,也是首批获社保管理人资格的基金公司之一。整个基金业才24年,长盛基金固收团队成立至今已有23年历史。

历经市场牛熊更迭,目前长盛固收团队近20人,且多名核心成员从业时间超10年,投资经验丰富,风格稳健。

在固收投资领域,长盛基金表现不俗。据海通证券数据显示,截至2022年12月30日,长盛基金近1年纯债基金收益率为3.45%,夺同业季军,具体排名为3/129;该司近2年固收类资产综合得分为1.85,同业排名2/134,夺同业亚军。

不仅如此,到2022年底长盛基金累计分红超380亿元,是业内按资产规模分红占比特别出色的公司之一,在稳定持有的基础上让投资者更好地分享了投资收益。

而在长盛稳益这只产品上,长盛基金也用足了心思,采用了双基金经理挂帅,两人各有所长,相辅相成。

段鹏长期专注人民币货币市场交易、流动性管理,曾在中信银行股份有限公司从事人民币货币市场交易、债券投资及流动性管理等工作,自2013年便加入长盛基金,是一位投资经验丰富的老将。

王贵君则擅长债券收益增强策略,特别在信用债投资方面经验独到。深耕信用债投资及量化分析,对精选信用资产具有深度研究经验,已形成个人行之有效的研究体系。

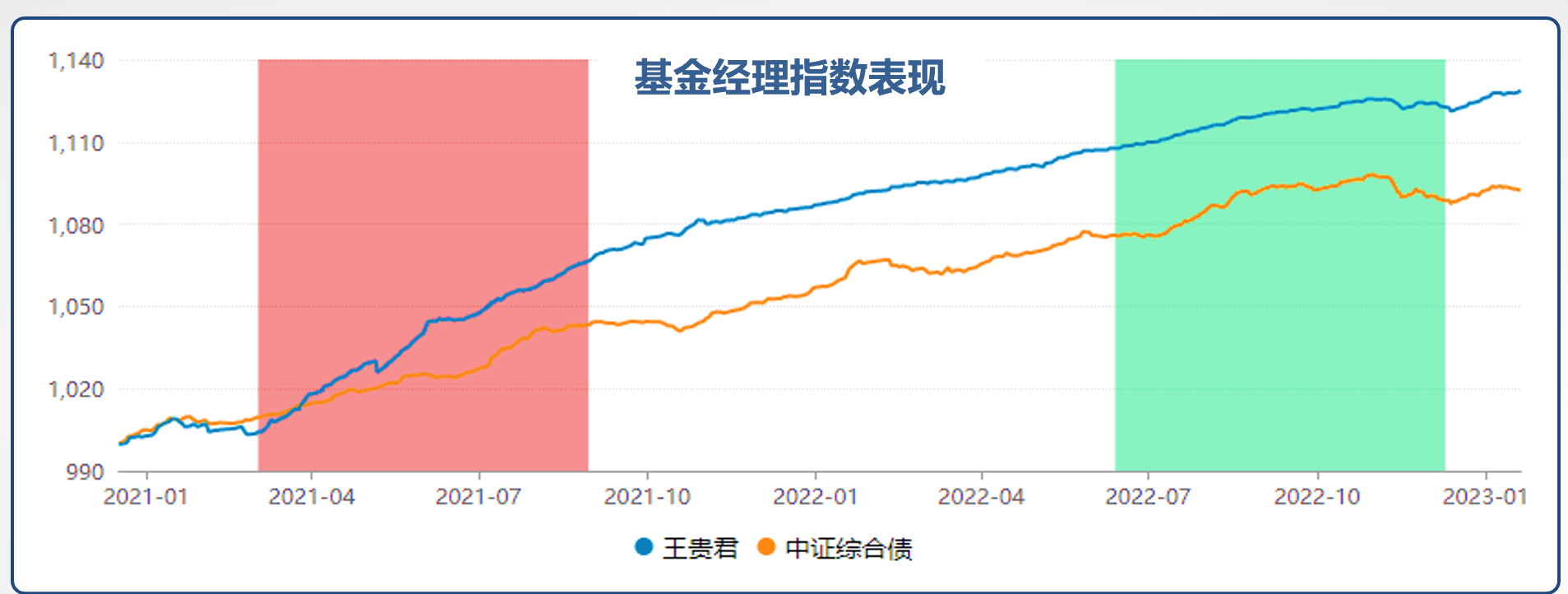

王贵君基金经理指数表现

数据来源:Wind数据库,截至2023年1月20日

根据Wind数据,自2021年以来,王贵君近两年的业绩稳稳地跑赢了中证综合债指数。其代表作长盛盛裕2021年度同类排名1/615,摘得当年纯债型基金的桂冠。

长盛基金多年的底蕴是向下扎根,为优秀的基金产品提供充足的营养补给;优秀基金经理的掌舵则是向上生长,用强有力的投资能力为产品的收益保驾护航。

自2023年2月20日起,长盛稳益6个月定开债基已向公众开放申购。这在当下便是占足了市场风向的“天时”,长盛基金过往投资经验的“地利”,还有双帅管理的“人和”,送来了这只摊余成本基金可贵的“春雨”。若是你也已经苦于市场波动许久,不妨了解一下?

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)

本文作者可以追加内容哦 !