公募与私募的一个主要区别在于公募基金做的是相对收益,私募做的是绝对收益,其中,公募基金的相对收益更看重与该产品业绩基准的比较,超过业绩基准回报,也可以称作是超额回报,超越基准回报率越高,证明基金经理的择时选股能力越强,今天我们来看看哪些基金产品的超额回报更优秀些。

基金经理跑不过偏股基金指数,还情有可原;如果连业绩基准都跑不过,就需要反思反省挨巴掌了。

筛选的条件:

1、产品类别:是非货、非债基金。

2、连续4个完整年度里超越基准回报超10%。

3、连续5个完整年度里超越基准回报为正。

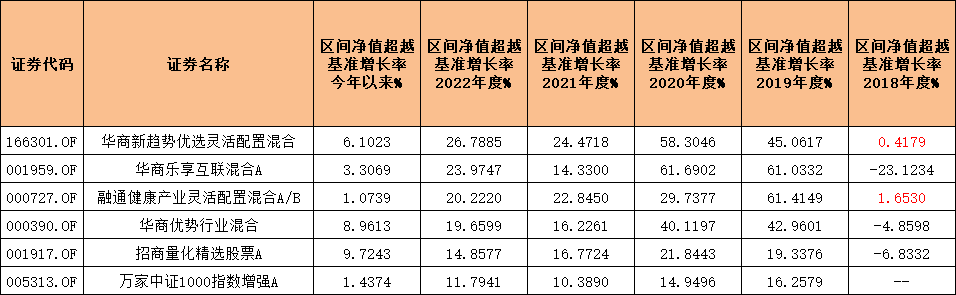

一、六只连续4个完整年度里超额回报超10%

经过上述条件的筛选,可以得到6只选连续4个完整年度(2019-2022年)里超越基准回报超10%的绩优产品,全市场也仅仅有这么6只产品:华商新趋势优选灵活配置混合、华商乐享互联混合A、融通健康产业灵活配置混合A/B、华商优势行业混合、招商量化精选股票A、万家中证1000指数增强A。

发现一:3只产品与周海栋有关。华商基金的周海栋很优秀,没想到竟然如此优秀,上述6只产品里,有3只与他有关。现在在管的有华商新趋势优选灵活配置混合、华商优势行业混合;而华商乐享互联混合A在20181126-20220921期间是周海栋在管理。

发现二:2只量化基金。这两只产品分别是招商量化精选股票和万家中证1000指数增强A。此前在文章《同类超额收益第一!他是如何做到的?》有详细介绍过万家基金乔亮的投资理念和方法,“增强”部分的超额收益做的如此高,得益于他们公司科学完善投研框架带来持续稳定的超额收益,还是挺令人敬佩的。另一只是招商基金王平管理的招商量化精选股票,从业绩上,更优秀些,可以关注看看。

发现三:1只产品现任基金经理管理年限较短。这只产品是华商乐享互联混合A,历任基金经理情况:高兵(20151218-20181128) 、周海栋(20181126-20220921)、 余懿(20220913-至今)。从历任基金经理情况来看,现任基金经理余懿管理年限较短,不具备参考意义。

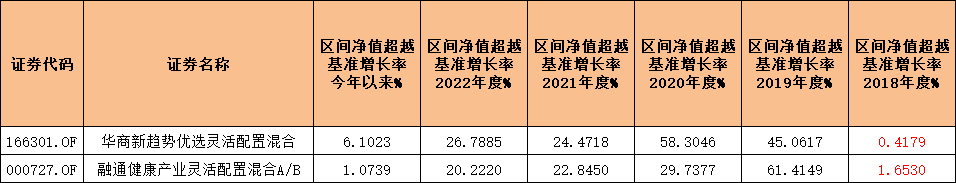

二、两只产品:连续4个完整年度超额收益超10%且连续5个完整年度收益为正

在上述6只产品里再进一步细化,加上2018年度,会发现连续4个完整年度超额收益超10%且连续5个完整年度正收益的产品仅有两只:华商新趋势优选灵活配置混合和融通健康产业灵活配置混合。

这两只产品的基金经理分别是周海栋和万民远,都是超百亿规模的基金经理,在文章《4只翻倍基,3只涨超70%,2只绩优百亿基|2863点一周年》里说的2只绩优百亿基就是这两只产品。

优秀的产品在不同的角度都能证明其优秀。

三、对“超额收益”的四点看法

看法一:超额收益与公募基金倡导的获得感相悖。假如一只基金2022年度的收益为-10%,而业绩基准为-20%,就会说这只产品超额收益达到了10%,就会被“炒作”blablablabla的大肆宣传,其实基民亏损的是10%,不骂你就谢天谢地了,还敢宣传,岂不是找骂。与公募基金所倡导的获得感也是相悖的。

看法二:基金经理不看业绩基准的。通过调研基金经理,你会发现,大部分的基金经理的投资框架、投资理念基本上不会被业绩基准所限制的。闷头狂做,自上而下或者自下而上选股、选高景气行业等等理念,不会被业绩基准限制的。

看法三:业绩基准形同虚设。正是没多少基金经理正确对待业绩基准,目前来看就是形同虚设。基金经理会有各种里有做解释的,股票产品的分类也不会那么的仔细。

看法四:以绝对收益为理念进行投资。建议基金经理以绝对收益理念做投资,这才是基民想要的获得感,不要一顿操作猛如虎,跌的稀里哗啦像个狗。

综上所述,有两只产品极为优秀:$华商新趋势优选灵活配置混合(OTCFUND|166301)$和$融通健康产业灵活配置混合C(OTCFUND|009274)$。

最后,建议基金经理们能切实从基民的获得感出发,以绝对收益理念去做投资。好的产品,时间看得见,基民也会珍惜的。

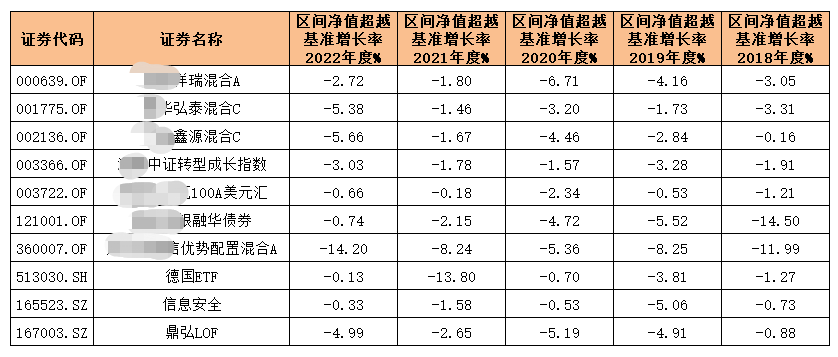

文末附上10只超额收益连续5年为负的基金产品,真是林子大了,什么鸟都有。

$诺安成长混合(OTCFUND|320007)$ @华商基金 @融通基金 @永赢基金

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !