5月9日,上海期货交易所就氧化铝期货合约和相关业务规则公开征求意见的公告,中期研究院,带你走进氧化铝!

全球氧化铝产业分布广、集中度高

全球氧化铝产能分布较为广泛,在亚州、欧州、非州、北美州、南美州、大洋州六大洲均有分布,据SMM数据显示,目前已有29个国家氧化铝生产记录在案,2022年产量超过百万吨的国家有13个。境外产能多分布在铝土矿资源较为丰富和电解铝生产较为集中的国家和地区。中国的建成产能占据了全球的半壁江山。

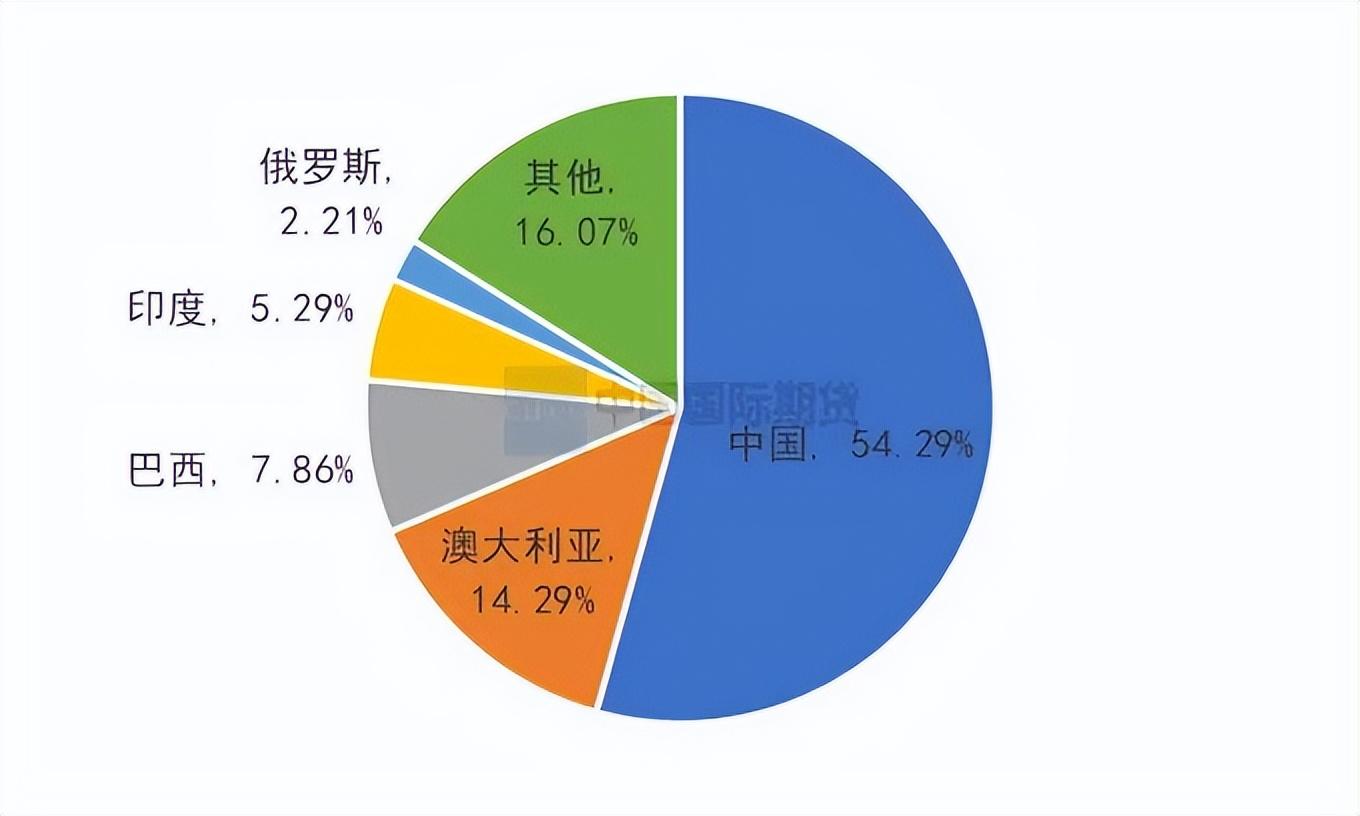

图1:2022年全球氧化铝产量占比 单位:%

资料来源:企业年报

2022年全球氧化铝产量1.4亿吨,其中前四大生产国中国、澳大利亚、巴西、印度占比分别达到54.29%、14.29%、7.86%、5.29%,累计占比达81.71%。

中国本土铝土矿资源不足,铝土矿进口依赖度65%。通过从几内亚、澳大利亚和印度尼西亚等国进口大量铝土矿,推动了国内氧化铝产业快速发展,基本自产自销;澳大利亚是大洋洲氧化铝产能的主要集中地,作为少数兼备优质铝土矿资源以及氧化铝生产能力的国家,澳大利亚多数氧化铝厂毗邻当地铝土矿区。澳大利亚80%以上的氧化铝用于出口,主要流向中国、俄罗斯及冰岛等地;巴西作为南美洲主要的氧化铝生产国,依托当地的铝土矿资源储量发展氧化铝产业,但其主要的氧化铝厂归属于挪威海德鲁、美国铝业以及力拓,生产的氧化铝主要出口至美国、加拿大和欧洲的挪威等地;印度的氧化铝厂集中在东部靠近优质铝土矿资源以及具有港口优势的地区。

表1:2023年全球氧化铝建成产能分布情况 单位:万吨

地区 2023年氧化铝建成产能(万吨)

中国 10025

亚洲(除中国) 2212

大洋洲 2124

南美洲 1789

欧洲 1413

北美 559

非洲 65

全球合计 18186

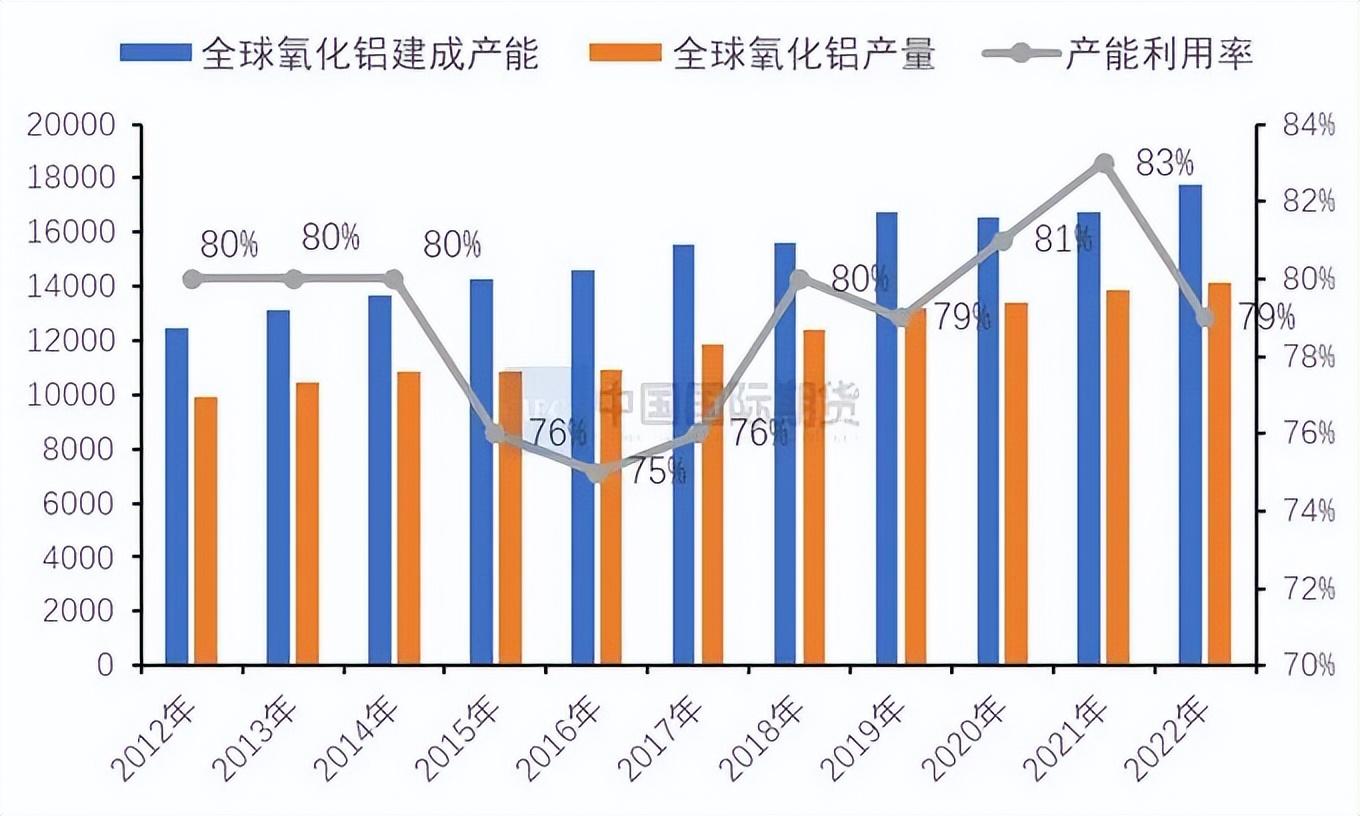

图2:2012-2022年全球氧化铝运行情况 单位:万吨、%

资料来源:钢联

从2010年开始,全球氧化铝产量迎来高速增长,2012年全球建成产能、产量分别为12447万吨、9950万吨,到2022年时,建成产能、产量已分别增长至17789万吨、14137万吨。其中中国氧化铝产量的近10年增幅高达86%,贡献了全球氧化铝产量增量的较大部分。从中国氧化铝产量在全球总产量中的占比来看,2013年为47%,而到2022年已攀升至58%。自2016年起,中国氧化铝产量持续占据世界总产量的50%以上,排名第二、第三的澳大利亚、巴西产量和占比则逐渐降低。

海外氧化铝年产量维持在约6000万吨,与中国地区近年氧化铝产能疯狂扩张相比,海外氧化铝新增项目相对较少,未来几年我国企业在海外将逐渐布局氧化铝和电解铝产能。未来海外新增氧化铝产能主要集中在几内亚、印尼等地区。一方面,当地铝土矿资源丰富为开展氧化铝产业提供便利;,另一方面,部分资源国对矿石的保护政策较为严格,相较于原矿出口,更希望矿商在当地建设氧化铝厂,从而实现资源利用最大化。

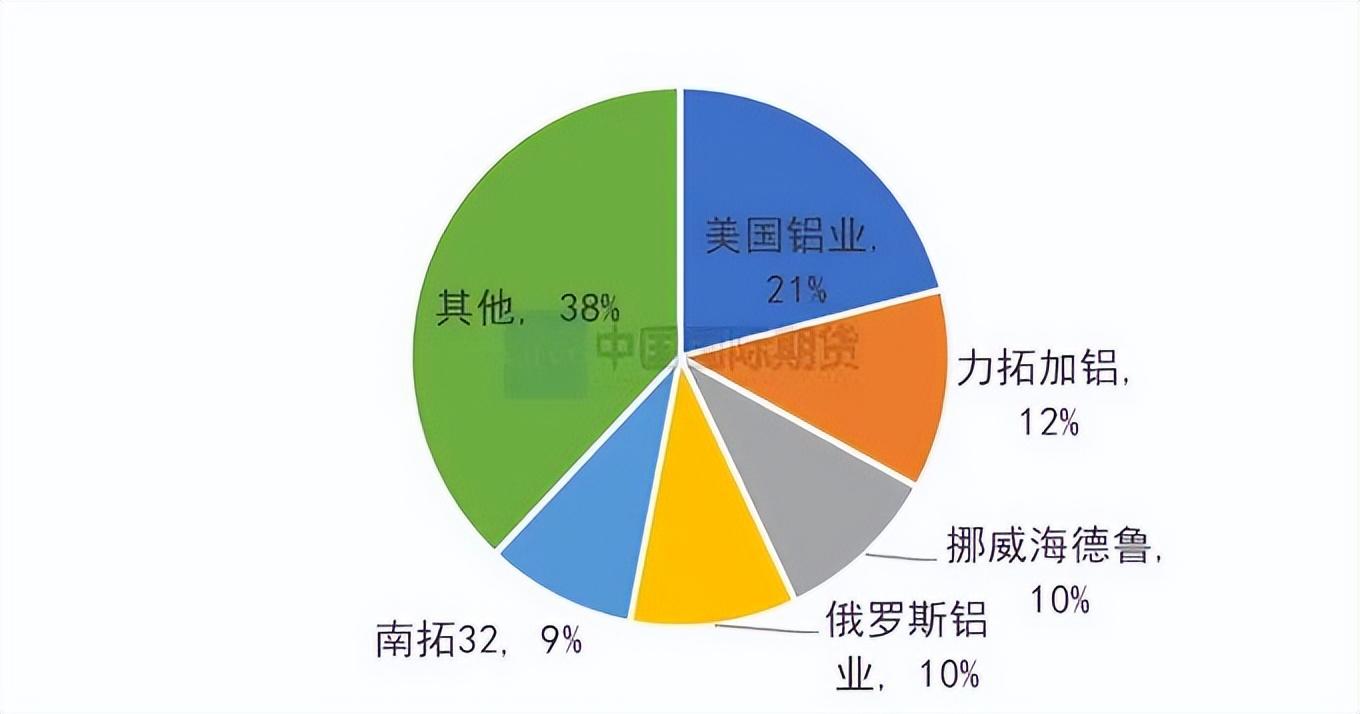

图3:海外主要氧化铝生产企业产量占比 单位:%

资料来源:企业年报

2022年在全球氧化铝生产企业产量前十之中,有一半为中国企业,分别为中铝、魏桥、信发、锦江、东方希望。海外氧化铝产量前五名为美国铝业、俄罗斯铝业、力拓、挪威海德鲁、南拓32,占比分别为21%、12%、10%、10%、9%。

2022年全球电解铝产量约6900万吨,一吨电解铝生产需要约1.92吨氧化铝和部分非冶金级氧化铝的体量,全球氧化铝基本维持供需平衡格局。

新投产能放量,中国氧化铝产量创近年新高

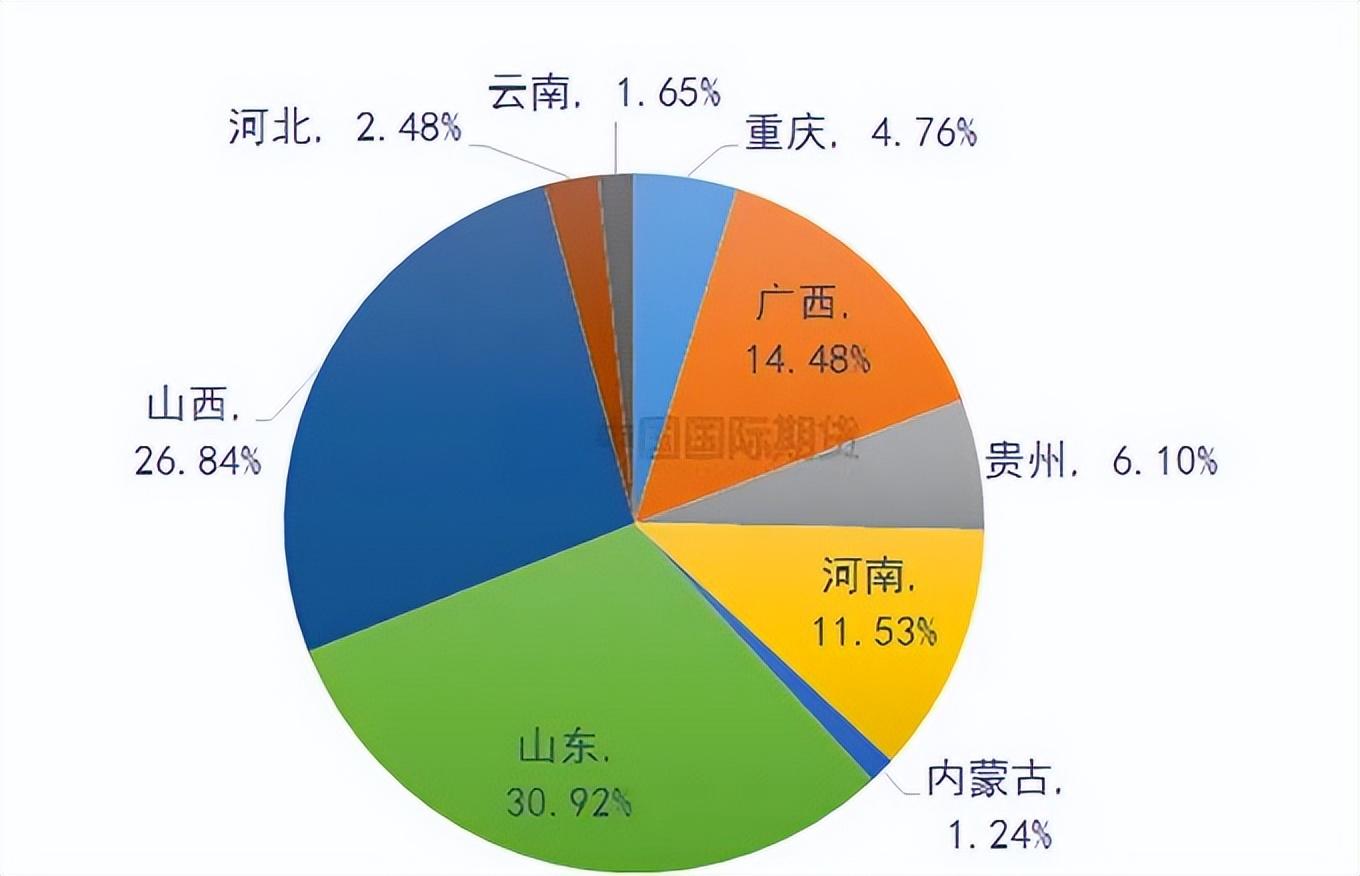

图4:2017年各省氧化铝产能占比 单位:%

资料来源:钢联

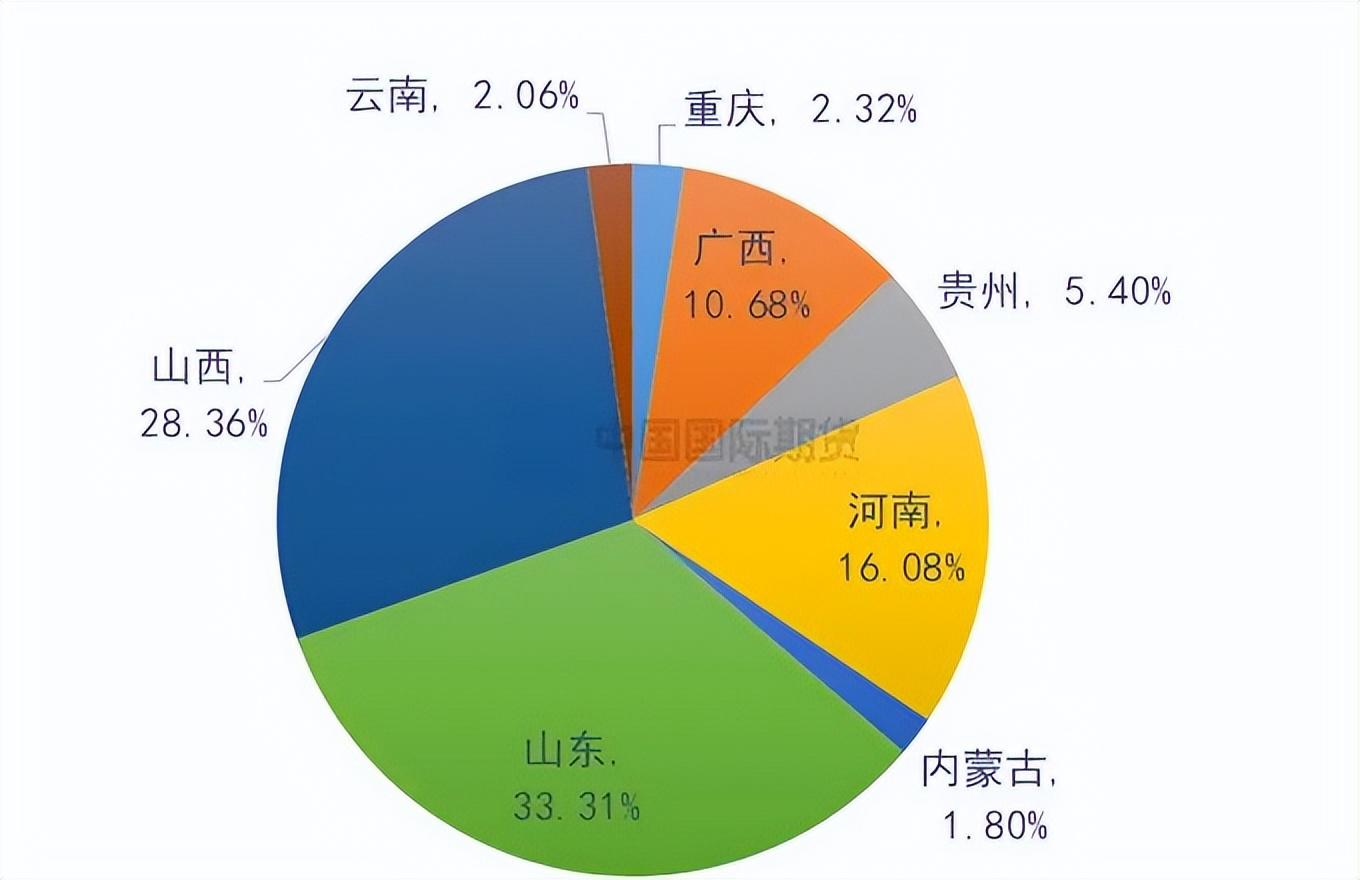

图5:2022年各省氧化铝产能占比 单位:%

资料来源:钢联

目前我国氧化铝企业的产能分布表现出明显的地域聚集特点,氧化铝产能地域分布,一是追随电解铝扩张的脚步,配套电解铝生产线,以山东为主;二是依托铝土矿资源,以山西、河南为主。以上三省占全国产能的比重从2017年的76.5%降至69.29%。主要因近几年随着产业转移,氧化铝产能布局逐渐向西南部转移,广西和贵州产能占比已从2017年的16.08%扩大至2022年的20.58%。整体看,我国氧化铝地域集中度较高,山东、山西、广西、河南占全国总产能82.5%,供应充裕,外送至新疆、内蒙古、云南等地。用矿选择的不同以及运输冶炼过程中的损耗使得氧化铝价格表现出较为明显的地域性差异。

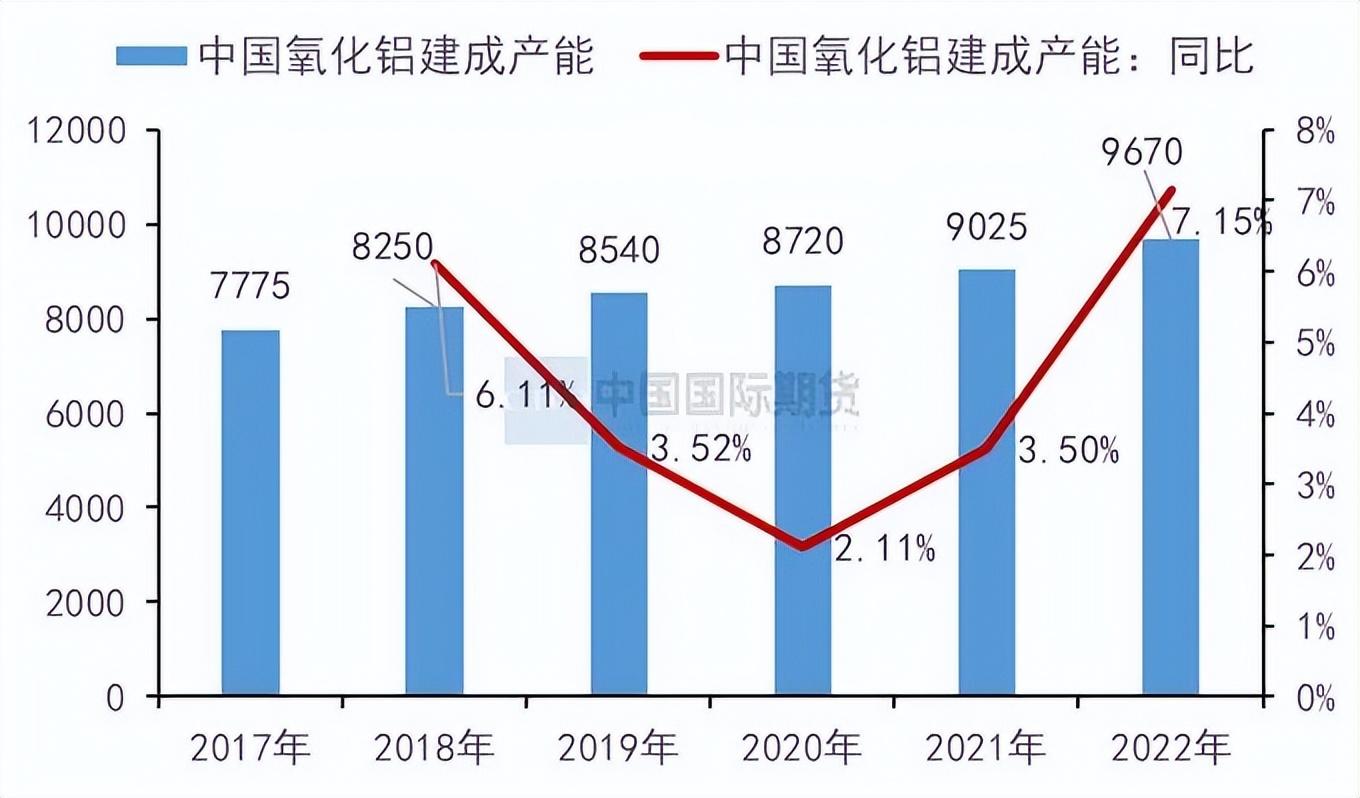

图6:历年中国氧化铝产能情况 单位:万吨、%

资料来源:钢联

表2:全国氧化铝企业产能情况 单位:万吨

规模 数量(个) 产能合计(万吨)

特大型氧化铝企业(年产能≥200万吨) 20 7060

大型氧化铝企业(100万吨≤年产能 200万吨)9 1410

中型氧化铝企业(50万吨≤年产能 100万吨)12 1125

小型氧化铝企业(年产能50万吨)3 80

合计 44 9675

资料来源:SMM

近年来,国内氧化铝的产能分布愈加集中,2012年氧化铝主企业数量有40家,其中建成产能高于100万吨的企业占比仅为45%,到了2022年,这一比值已超过70%。2022年中铝、宏桥、信发、锦江、东方希望、博赛、国电产能占全国氧化铝产能的80%以上。目前国内运行的氧化铝企业数量共计44家,其中年产能超过200万吨的企业共20家,年产能在100万-200万吨之间的企业共9家,年产能在50万-100万吨之间的企业共12家,而年产能低于50万吨的企业仅3家。长远来看,基于成本控制的考虑,集团内部更倾向于淘汰老旧的小产能,建设单条产线规模更大、整体产能更集中的氧化铝厂,这意味着未来氧化铝行业的集中度还将继续提高。

图7:历年中国氧化铝产量情况 单位:万吨、%

资料来源:钢联

从国内氧化铝产量的变化来看,2021、2022年中国氧化铝产量分别为7520、7600万吨,同比增速分别为2.87%、1.06%。2022年氧化铝新建项目集中投产,2022年年底建成产能9670万吨/年,国内电解铝建成产能为4494.6万吨,按照一吨电解铝消耗1.925吨氧化铝来计算,目前国内近有近1000万吨过剩的氧化铝建成产能。供给侧改革规定了电解铝产能天花板4500万吨,在氧化铝供应增加而需求几无增量的背景下,中国氧化铝产能长期处于过剩状态。

氧化铝暂未设置产能天花板,新投产能投放激烈。据SMM统计数据,目前我国氧化铝建成产能已经突破1亿吨,截至2023年4月,除去已经停减产暂无复产计划的产能,国内氧化铝总建成产能已达到10025万吨,同比增长7.56%;2023年新投氧化铝产能合计360万吨,均在今年上半年全部投产完毕,下半年暂无投产计划。

中国氧化铝对外依存度低

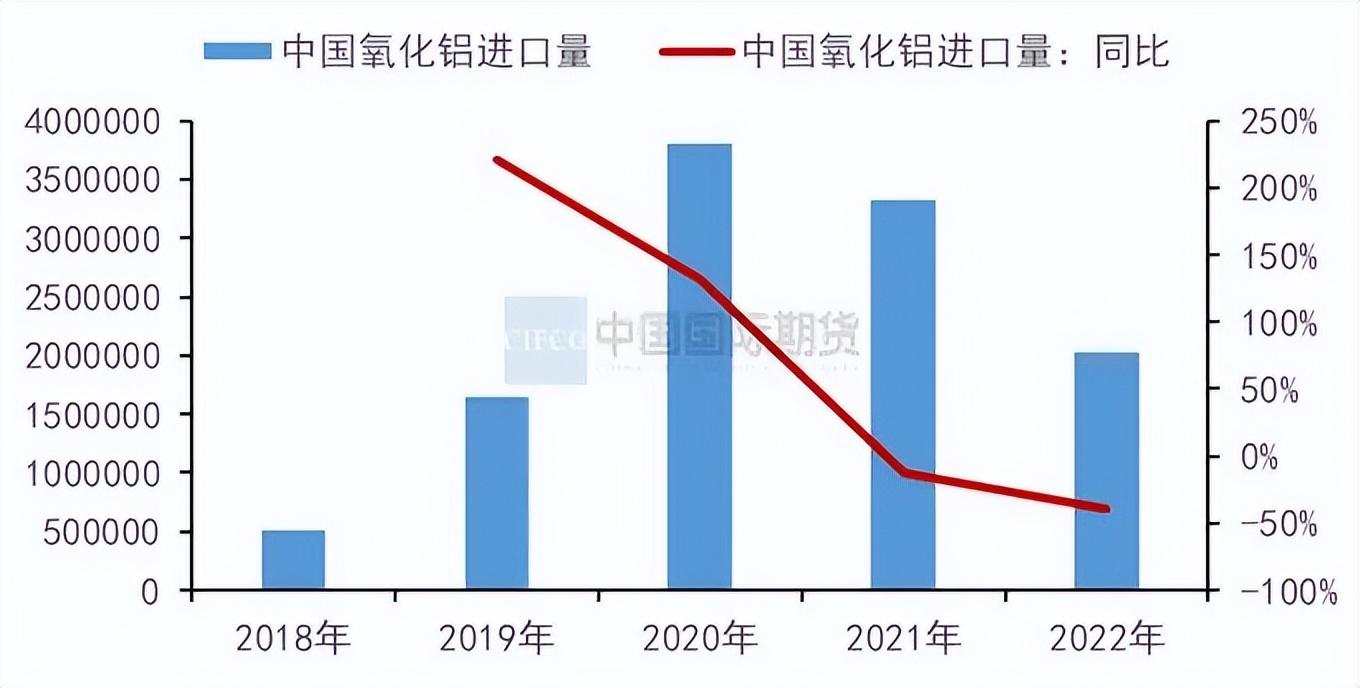

图8:中国氧化铝进口情况 单位:吨、%

资料来源:钢联

我国氧化铝产能基本能满足电解铝的生产需求,对外依存度低。近年来,中国氧化铝进口依赖度逐年下降,2022年中国氧化铝进口依赖度仅为2.3%,主要来自于澳大利亚、印尼、越南等地;2022年受乌俄冲突、人民币贬值等因素影响,上半年进口氧化铝与国产铝价差扩大,进口盈利窗口关闭,出口窗口一度打开,海外氧化铝进口量明显下滑,出口量大幅增加,并缓解了国内氧化铝市场的供应压力;2022年我国氧化铝共计进口202万吨,同比减少39.2%,主要来自澳大利亚进口量减少。

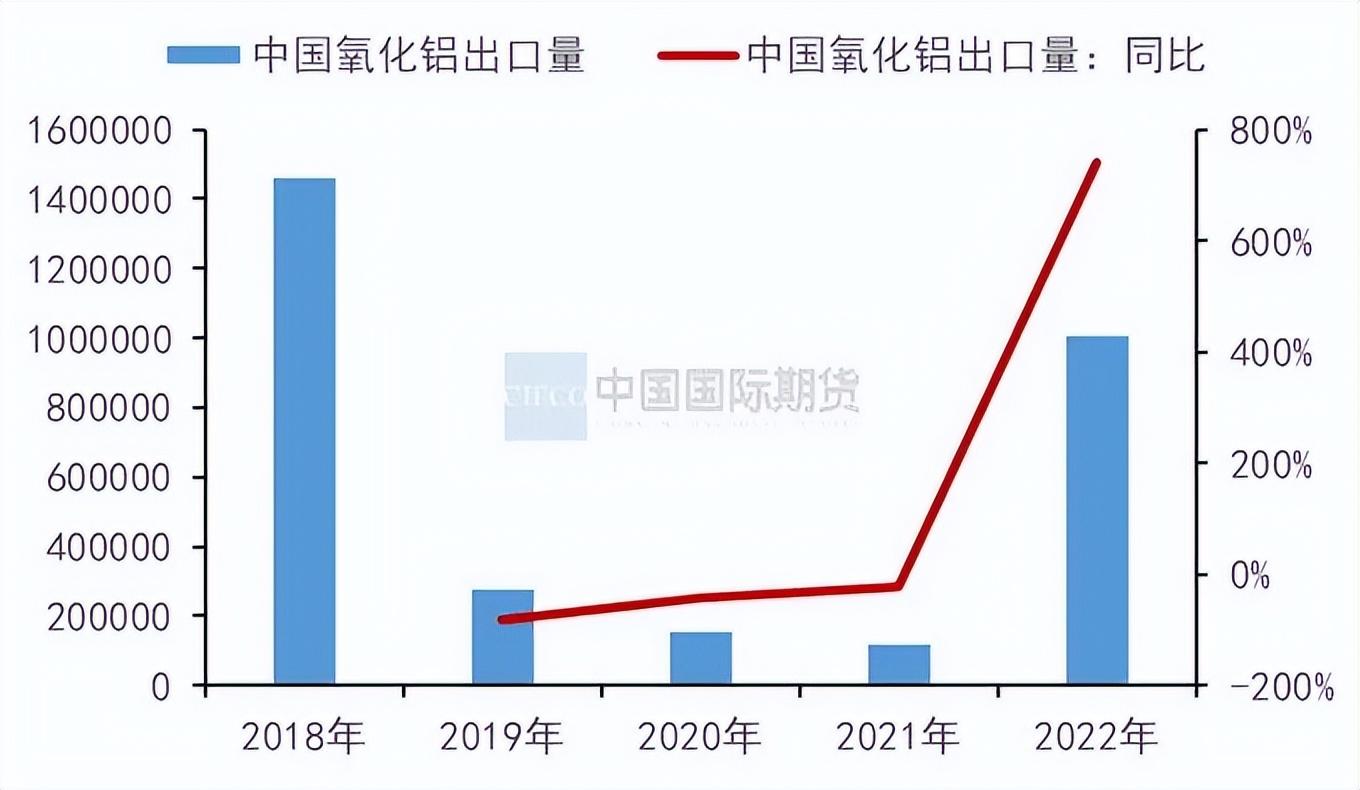

图9:中国氧化铝出口情况 单位:吨、%

资料来源:钢联

2022年我国氧化铝出口量达100.8万吨,同比增740.3%,其中向俄罗斯出口的氧化铝占84.3%。由于2022年3月20日,澳大利亚宣布禁止向俄罗斯出口氧化铝,打破全球氧化铝以往贸易格局,因月度短缺约25万吨,俄罗斯自3月份以后从亚洲部分国家采购氧化铝,中国是主要的采购方。2022年我国向俄罗斯出口氧化铝84.3万吨,占出口总量84.3%。而2021年我国向俄罗斯出口仅0.18万吨,占出口总量的1.5%。

中期研究院 欧阳玉萍 投资咨询号Z0002627

2023年5月29日

本文作者可以追加内容哦 !