目前AI大模型推动数据中心结构升级,数据存储和传输的需求相比以往倍速增长,不断提高对数据中心中数据传输速率的要求。

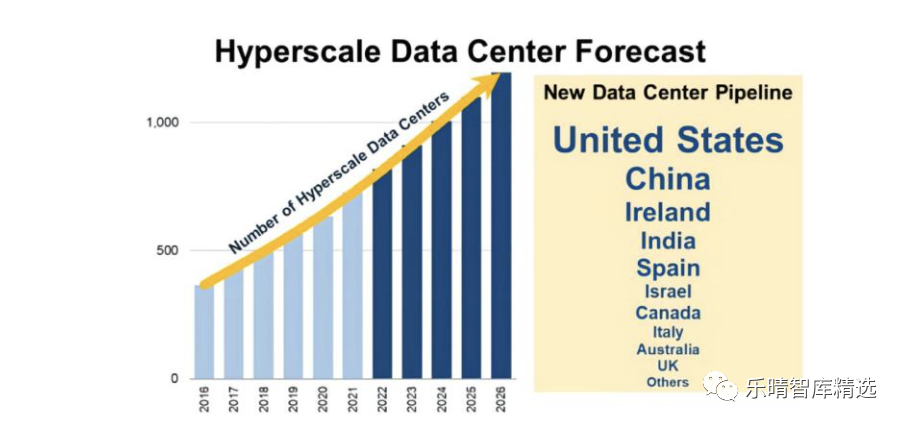

根据Synergy 统计数据,目前全球有314个新超大规模数据中心在建,超大规模运营商运营的大型数据中心数量将在未来三年突破1,000 个,并将持续保持增长态势。

全球大型数据中心数量:

数据中心流量的爆发催生高性能AI服务器集群的建设需求,而集群内部通信对800G光模块存在确定性需求。

以英伟达为代表的 AI 计算设备厂商正在加速生产以 H100 和 A100 为代表 的高性能 GPU,这也从侧面印证了下游 AI 数据中心的旺盛需求,对以800G 为代表的高速光模块的市场空间也是有力的支撑。

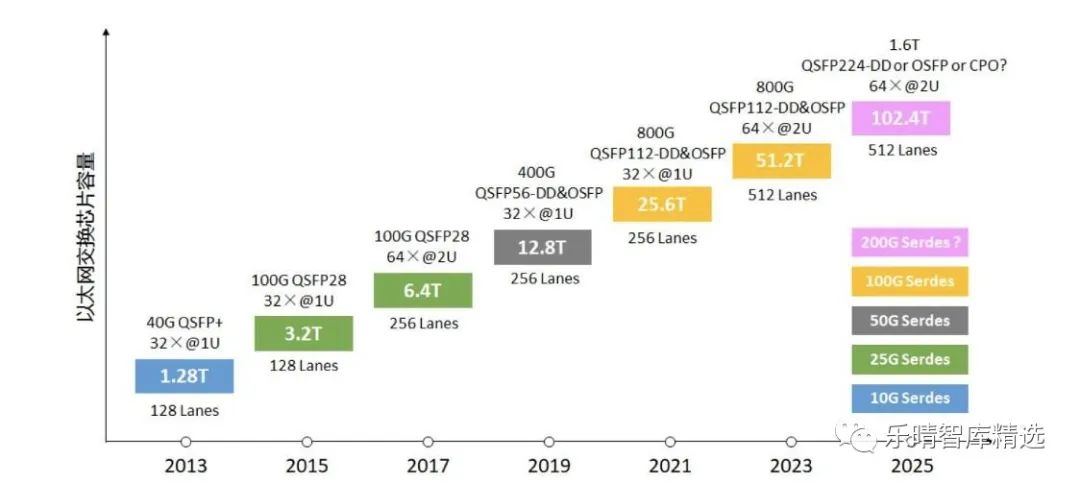

数据中心交换芯片量不断提升,带动光模块速率不断迭代:

据FROST&SULLIVAN预计,全球光模块市场规模将从2020 年的105.4亿美元增长到2024年的138.2亿美元,其中数据通信市场规模占比将由2020年的51.4%提升到2024年的60.7%,成为光模块市场增长的主要驱动力。

受益于AI浪潮下数据中心的加速建设和5G 网络深入布局,中国光模块市场也有望进一步增长。

01

光模块行业概览

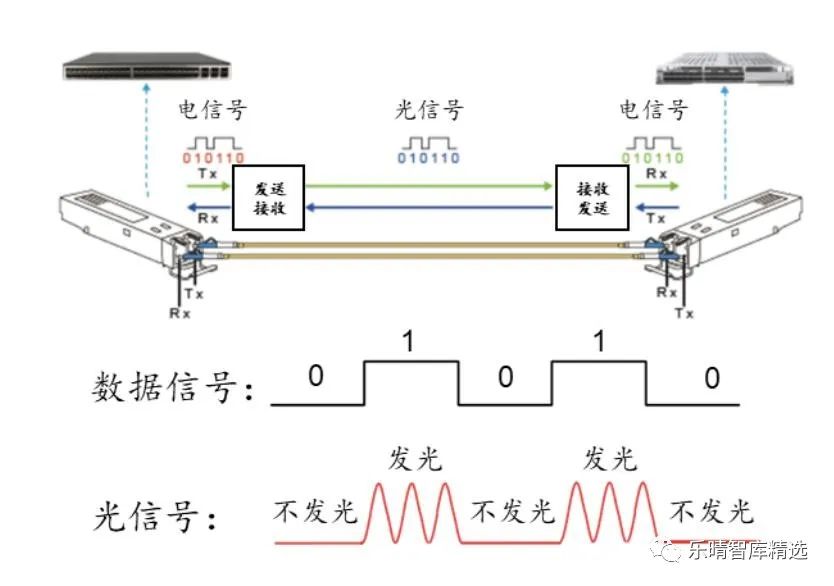

光模块在光纤通信中用于电信号和光信号之间的互相转换,在发送端实现电/光转换,在接收端实现光/电转换。

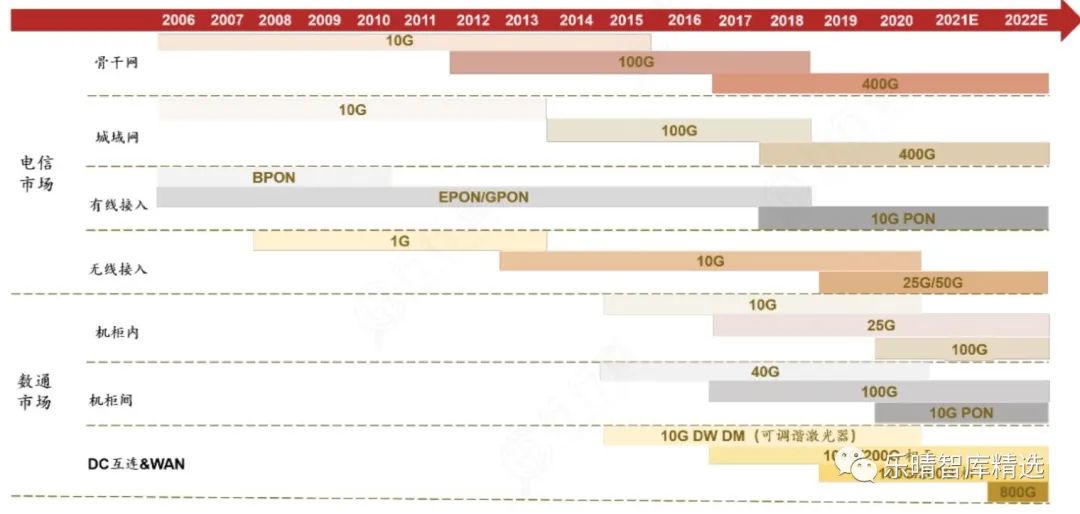

根据应用领域进行划分,主要有数通市场(Datacom)和电信市场(Telecom)。

经历多年演进,形成了数通市场规模大于电信市场的格局。

数通光模块平均迭代周期约3-4年,例如100G从2016年开始上量到2021年已有5年的生命周期,预计400G生命周期也将达到4-5年。

400G数通光模块从2020年开始进入规模上量阶段,22-24年有望持续上量,800G数通产品从2022Q4开始规模化商用,预计2023年将进入大规模交付。

02

光模块产业链

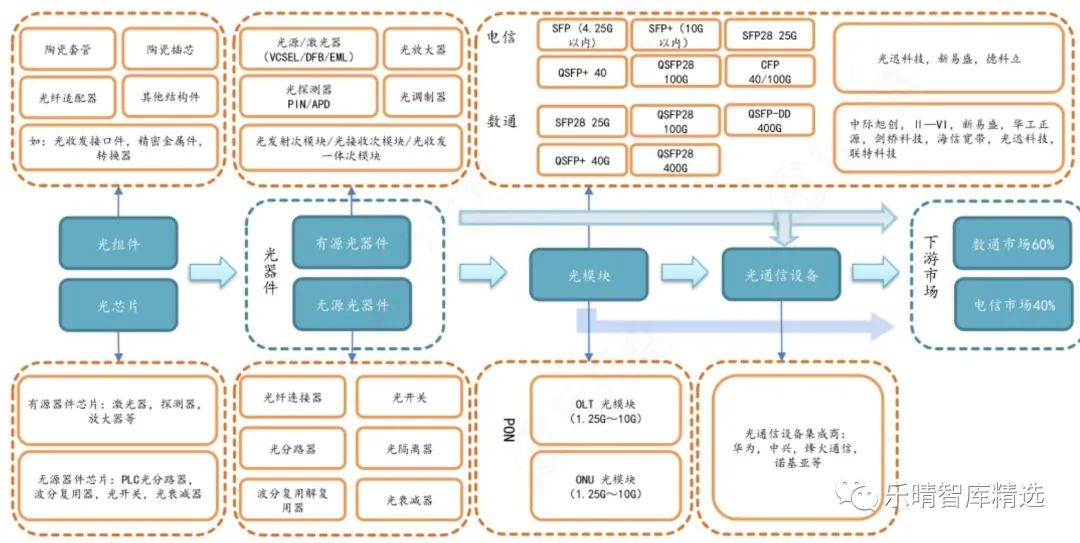

光模块处在光通信产业链中游,产业链上游为电子元器件、PCB、光芯片、结构件等元器件供应商;下游是电信运营商和云计算数据中心运营商等客户。

光模块产业链:

光模块上游原材料供应充足,供应商较多,产业发展成熟。

其中,光芯片是上游产业链核心器件,约占光模块总成本的26%。

下游主要是通信设备制造商和大型互联网企业,企业数量少,体量大。

光模块行业通常根据下游客户需求制定生产计划,再根据生产计划提前向上游供应商采购原材料,上下游存在协作关系。

下游云厂商自建云基础设施的过程中,海外云厂商在云基础设施方面较国内云厂商投入大。

2022年微软、谷歌、亚马逊等海外云厂商在包括光模块在内的云基础设施领域较国内云厂商投入大,也从侧面反映了海外云厂商对光模块市场的影响力。

03

高速率光模块行业概览

数据中心内部依据具体场景不同目前运用的光模块速率及技术不同。

叶嵴架构下数据中心互联场景可以分为数据中心之间、嵴-核心、叶-嵴、TOR-叶、服务器-TOR、服务器之间场景,除服务器与服务器间场景外其余场景互联均应用有光模块。

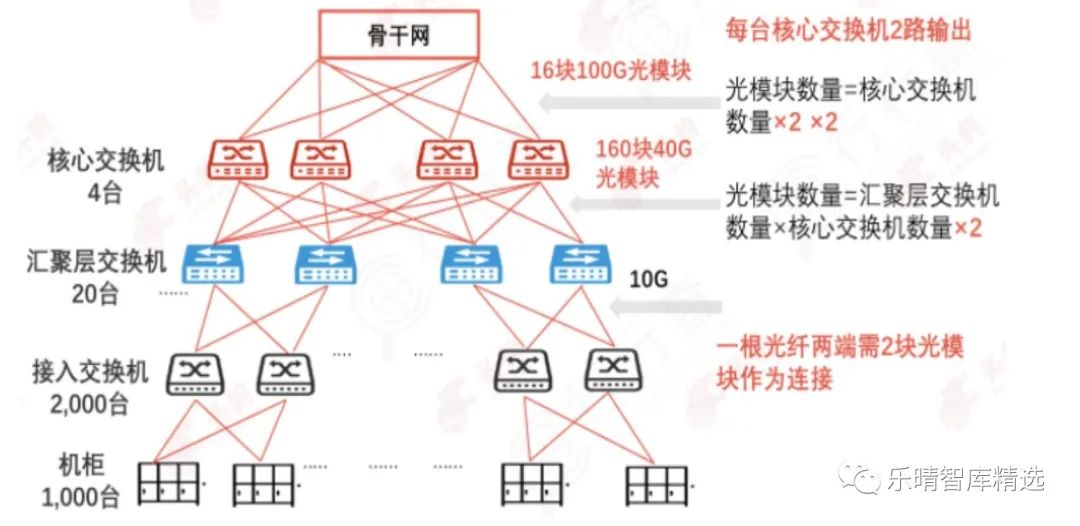

传统数据中心向新型数据中心的升级,核心就是将传统数据中心的三层网络架构升级为叶嵴两层网络架构。

而叶嵴架构所需的高速光模块数量是传统三层架构的30倍,将极大提升对光模块的需求量。

叶嵴二层架构数据中心高速光模块数量需求测算:

随着AI带来的流量爆发驱动下,TOR-叶连接及之上的连接层级下一代均向800G速率转换,光模块厂商迎来新一代技术带来增量需求。

04

800G高速率光模块蓄势待发

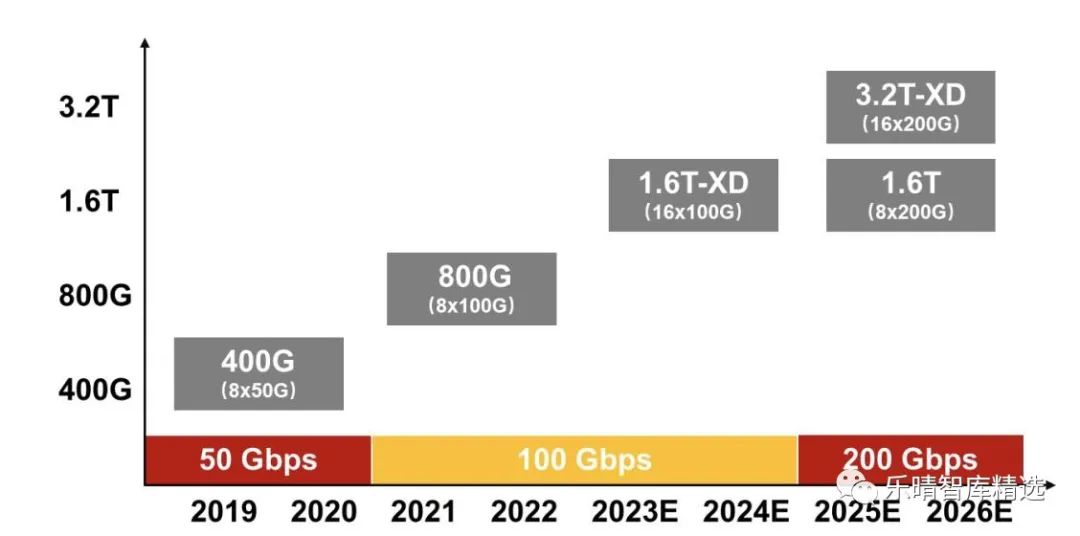

AI数据中心互联下,光模块正在向更高速率持续迭代。

作为 AI 数据中心内部通信的关键部件,高速光模块逐渐实现对低速光模块的替代。

当前光模块整体处于 400G 光模块持续快速放量、800G 光模块持续导入的周期起点。

800G光模块功耗较400G光模块有所降低:比较以太网光模块和相干光模块,不考虑CPO封装,可插拔的800G光模块较400G光模块均有明显的功耗降低。

由于1.6T光模块尚未量产,下一代高性能计算设备对通信带宽的要求使云厂商无法回避对800G的采购需求,从而使800G较400G和100G更长时间处于采购的高位水平。

每一代技术升级往往伴随技术路径的演化,引导竞争格局变化。

因此对于光模块厂商,需要持续研发投入从而抓住代际升级新品机遇,实现扩大并巩固市场份额。

光模块传输速率演进(OFSP封装,单位:bit/s):

近年来,随着光通信行业的快速发展,光模块行业的竞争格局发生了深刻变化,呈现出两大特点:

从产业链来看,光模块企业加快并购重组,进行产业链垂直整合,行业集中度进一步提高。

从区域发展来看,国内厂商由于劳动力优势以及研发能力快速提升,在光模块行业中逐渐占据重要地位。

从市场格局来看,光模块高端市场竞争格局相对集中。

据Lightcounting统计,2022年入围全球Top10的国产厂商为中际旭创(第二)、光迅科技(第八)、新易盛(第七)和华工正源(第十),前四大国内光模块厂商占据全球的26%市场份额。

目前国内厂商加速400G/800G光模块布局,光迅科技、中际旭创、新易盛、剑桥科技已量产800G光模块产品。

天孚通信800G光模块器件进展顺利,光引擎放量带动有源业务增长;光库科技在800G、1.6T光模块中也具有竞争优势,当前全球仅有富士通、住友和光库三家公司可以批量供货体材料铌酸锂调制器,其它厂商也在加快研发进度。

随着国产光模块厂商崛起,供应链国产化进程加速,有望为带来更大市场空间。

05

CPO:光通信技术升级趋势

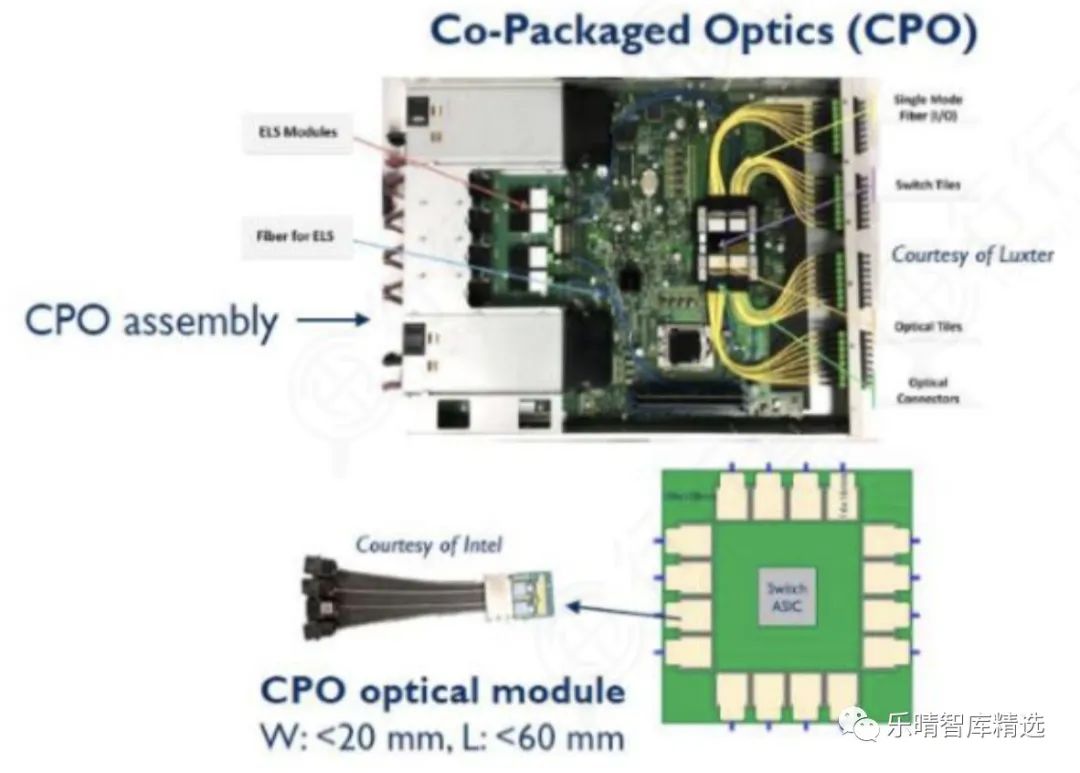

从技术升级发展方向来看,短期内技术成熟成本低的可插拔式光模块仍将为主流方案。

但是传统可插拔技术难以支撑高算力背景下的速率演进,CPO架构通过共封装形式则能够实现整机带宽密度的提升及降低功耗。

CPO成本低,可以快速出货满足头部云厂商客户快速构建大模型所需算力基础设施的激增需求。

CPO(共封装光学技术)是一种全新的超小型高密度光模块技术,可替代传统的前面板可插拔光模块。

CPO示意图:

CPO的发展才刚起步,LightCounting认为,CPO出货量预计将从800G和1.6T端口开始,于2024至2025年开始商用,2026至2027年开始规模上量,主要应用于超大型云服务商的数通短距场景。

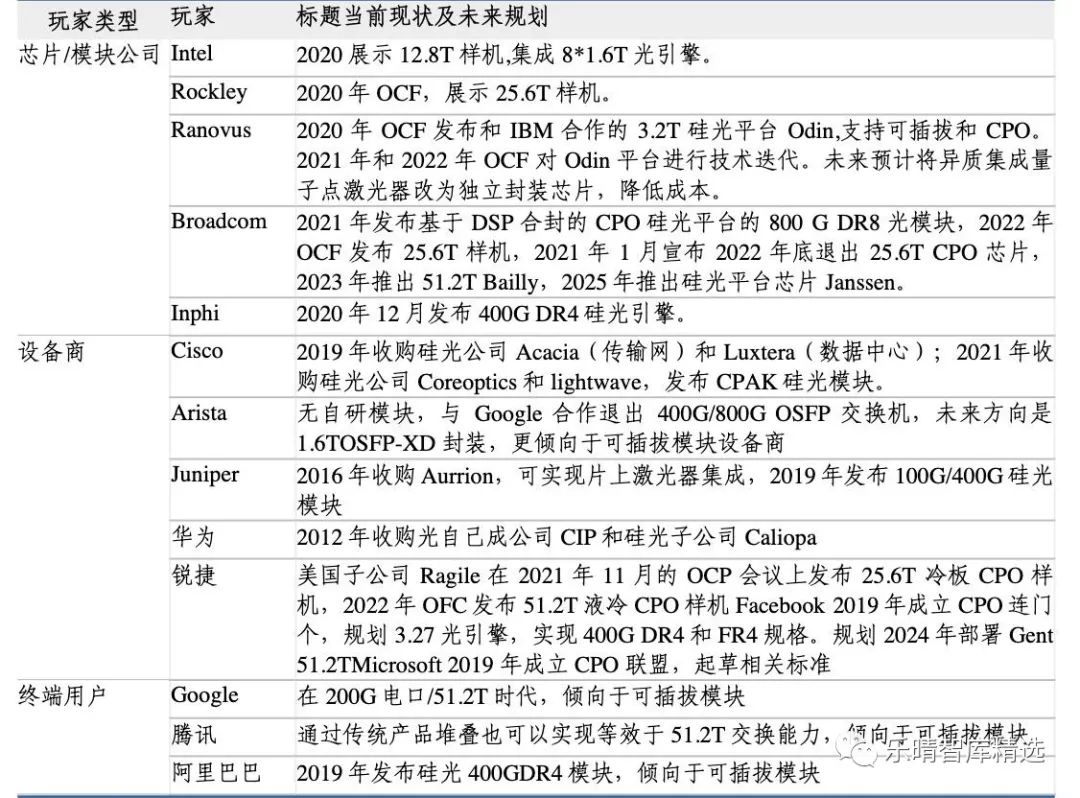

CPO产业链玩家主要包括芯片/模具公司、设备商和终端用户。

海外的英伟达、思科、英特尔、博通等厂商,以及国内华为、腾讯、阿里等大厂均在储备或采购相关设备,部分已应用于超算等市场。

CPO产业链主要玩家CPO现状及未来规划:

头部光模块厂商于近几年相继推出板载光学/共封装光学方案,目前处于渗透率提升、出货爬坡阶段。

据不完全统计,联特科技、锐捷网络、中际旭创、通宇通讯、中京电子、天孚通信、新易盛、光迅科技、德科立、仕佳光子、亨通光电、剑桥科技等多家透露有CPO相关技术研发或业务布局。

光模块技术及速率演进趋势:短期内可插拔式仍将占据主流,长期看OBO/CPO将主导:

随着中国光通信产业的快速发展,国际上主要的光通信模块生产商逐步将制造基地向以中国为代表的发展中国家转移,国内的光模块厂商有望继续扩大优势。

在新一轮AI浪潮和大模型催化下,AI基础设施建设投资将迎来高峰。数据中心内部互联数据流量占比大,光模块向高速率、低功耗、低成本和智能化方向演进,高速光模块和CPO有望乘东风迎来高速发展机遇。

本文作者可以追加内容哦 !