21世纪初,国内资本市场走上加快对外开放的道路,人们对外资机构「狼来了」的担忧就从未停止。

彼时的国内市场,上到机构下到个人的资本实践都普遍不多,而以宏观对冲基金为代表的海外机构却刚刚在东南亚金融海啸中大发「危机财」。这种巨大的反差,对尚在襁褓中的中国资管行业也形成了极强的心理冲击。

如今二十多年过去了,再提起外资的风吹草动时,人们已经不再像当初一样剑拔弩张,甚至在那些北向资金净买入超过100亿的日子里,A股都变得可爱起来。与此同时,逐步放开的外资,也让中国的基金行业在过去几年的时间里,出现了一个新的群体「外商独资公募基金」。

贝莱德无疑是其中最受关注的一家。

6月初汤晓东从贝莱德官宣离职。集齐了资管行业大佬、全球最大资管机构Blackrock以及国内首家外商独资公募贝莱德基金的三重光环,可以说Buff叠满,自然在第一时间成为了行业焦点。

2019年汤晓东宣布离开广发证券加盟贝莱德的时候,业内对这位通晓中外资管行业、又在证监会历练过的拟任董事长充满期待。彼时,关于外资在中国市场的水土不服就已经逐渐成为一个摆在台面上的问题,这位履历上写满了中英文big name的经理人,也被看作是打破这种水土不服的大将。

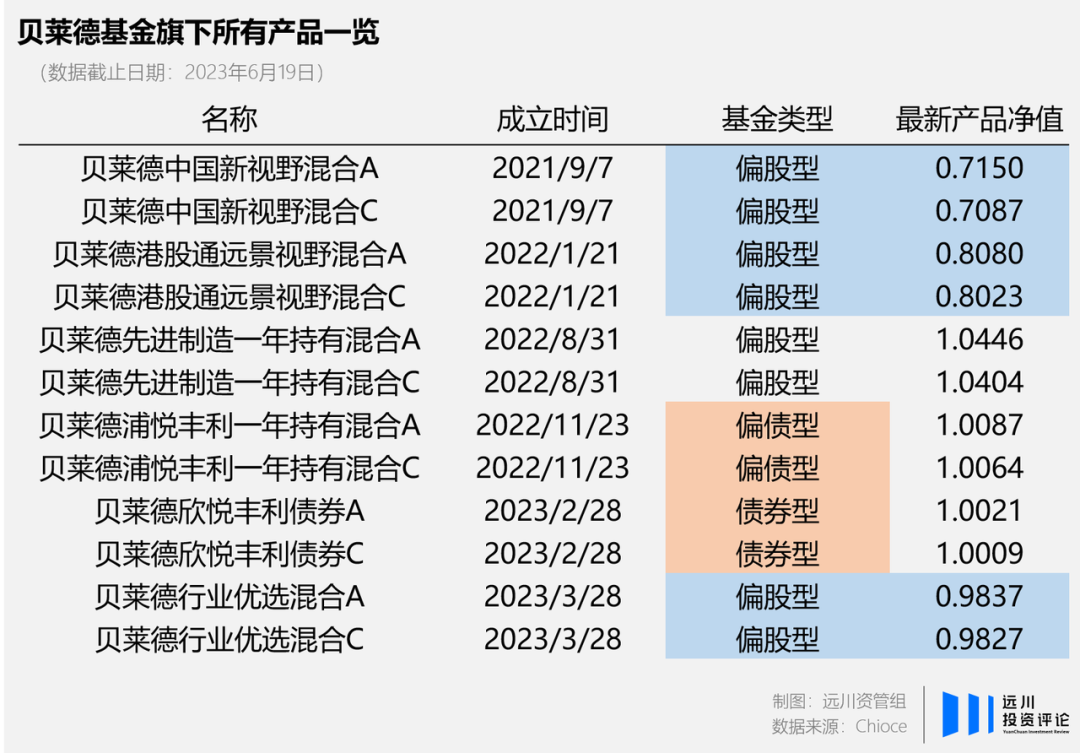

在他的任期内,贝莱德基金作为首家外商独资公募,与2021年6月正式获准开业,并相继发行了多只产品。

不过,早在获得公募牌照之前贝莱德已经在国内深耕了很多年。贝莱德在2006年时就通过收购成为了中银基金的股东,之后又获得了QDLP资格并注册了私募基金管理人,只不过由于私募宣传的合规限制,普通人对其了解不多。但对于渠道们来说,在早年普遍「难卖」的外资私募管理人之中,贝莱德也是为数不多能在人民币业务上做出一些水花的机构。

但当两年的时间过去,在贝莱德基金的公募产品的公开净值下,这家外资机构曾经神秘面纱就显得有点低于预期。盛名之下,贝莱德产品一度全线亏损,让人们惊呼:在A股这座角斗场里「众生平等」,直到最近两周的市场上涨,才给了一些产品露出水面喘息的空间。

伴随着产品净值下跌的是贝莱德基金的产品募集规模断崖式缩减。

首支产品贝莱德中国新视野募集了66.8亿元,当时也是基金投顾圈刷屏的「爆款」,短短一个季度后发行的第二支产品贝莱德港股通募集规模立马断崖式下降到了5.73亿元,提前三天结束发行草草收场。

今年发行的贝莱德行业优选打出了从银河基金引援神玉飞+基金经理认购300万的组合拳,募集规模也仅仅4.39亿元。

其中固然有公募基金行业整体不景气的影响,但4亿左右的首发规模无论怎样都无法与贝莱德全球管理规模一度突破10万亿美元、稳居世界第一的江湖地位联系到一起。

为什么在海外叱咤风云的资管巨头,到了国内就不灵了呢?

01

风险与收益无法兼得

一切或许要从贝莱德的投资理念开始讲起。

在金融行业,高收益与低风险一直都是一对无法兼容的矛盾体。当贝莱德创始人拉里·芬克还在顶尖投行的固定收益部门工作时,他的选择是高风险高回报,最终因为押注利率上行落空而遭遇了巨大亏损。

在痛定思痛创立贝莱德之后,拉里·芬克将风险管理放在了公司经营的核心位置,并将其打造成了公司的金字招牌,甚至还由此发展出了可以为其他投资者提供风险管理服务的Aladdin系统。

这种定位在由机构投资者主导的美国市场当然没问题,甚至可以说是缓解中产以上阶层对资产贬值、阶层跌落焦虑的一剂良药,但在面对A股广大基民群体对发家致富的渴望时,强调风险控制的权益文化就颇有「外宾」的味道。

与此同时,精准管理风险需要借助各种金融工具和衍生品,比如标普500指数当前在接近历史高位的边缘跳跃,但投资者对行情仍然怀有疑虑时,便可以大量买入各种股票的看涨期权,通过更少的资金和更低的风险来参与一个有争议的上涨行情[1]。

但国内的金融衍生品市场远没有美国发达,而且公募基金也不允许配置衍生品,所以留给贝莱德发挥的空间并不大。真正能用于抵御风险的手段其实只有两种,控制仓位和分散持仓。

那么,贝莱德基金是怎么做的呢?我们以它的首支产品「贝莱德中国新视野」为例。

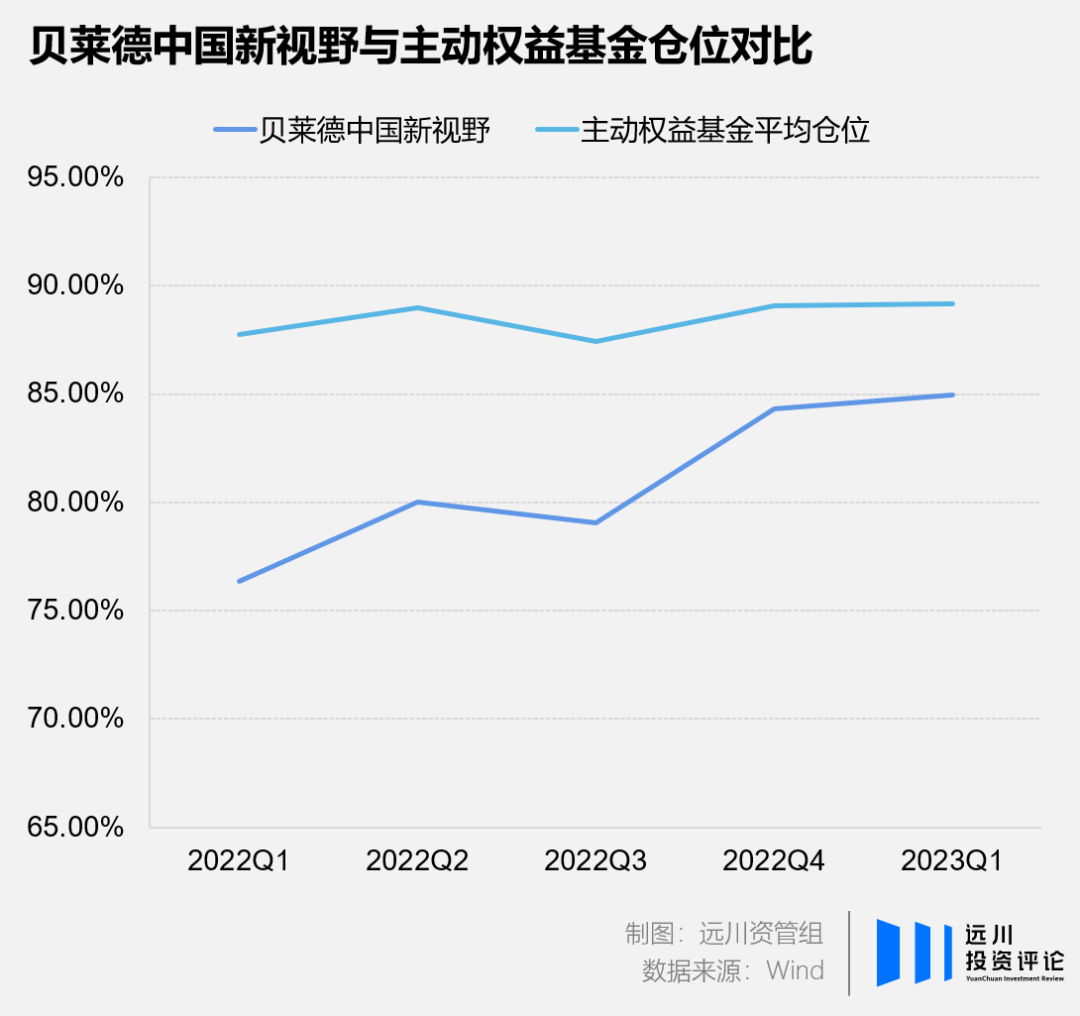

作为偏股混合基金,贝莱德中国新视野持有权益类资产的最低比例要求是60%,这只是一个理论极限,实际操作中几乎没有基金经理会把仓位降到这么低。

从中国新视野结束建仓期的2022年一季度开始算起,其股票仓位一直都低于主动权益基金的平均仓位,从来没有超过9成仓位。

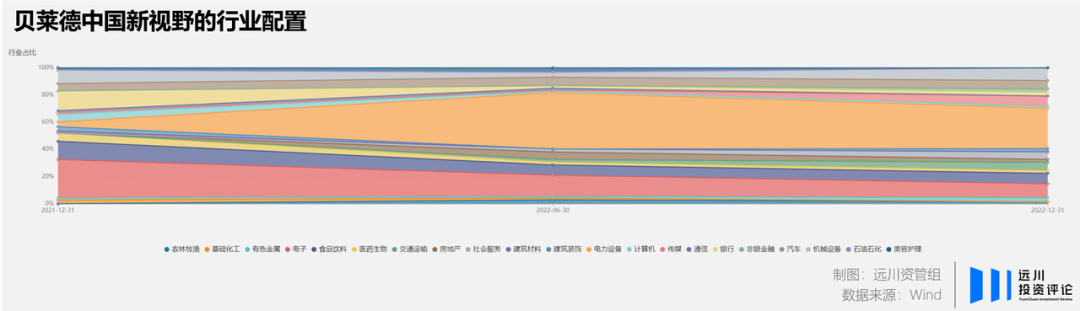

在行业配置方面,中国新视野延续了贝莱德海外的优质龙头均衡持仓风格,也根据中美优势产业的不同做了相应调整,比如贝莱德在海外配置的第一大行业是以苹果、微软为代表的信息技术产业,而在国内重点配置的则是以宁德时代、迈为股份为代表的电力设备或者说新能源行业。

选择的个股普遍是机构扎堆的大白马,同时在单票上的仓位也并不高,既不押注单一行业,也不过分依赖前十大重仓。

单纯从分散风险的角度来看,贝莱德基金做了一个主动权益基金的标准操作,选出的股票组合也在基本面研究的框架之内。业绩的确难以服众,但原因更多的还是这两年整体行情太差。

从2021年初沪深300指数见顶以来,核心资产泥沙俱下,即使是A股公认的「价投典范」贵州茅台股价也一度接近腰斩,大环境如此任你如何闪转腾挪也难逃被闷杀的命运,其中自然也包括一众明星基金经理。

刘格菘在2021年8月末时发行过一只三年持有期的新产品,比贝莱德中国新视野早成立了十几天,如今净值已经降低到了0.60以下。与之相比,差不多同时期的贝莱德中国新视野,0.70左右的产品净值其实还算「体面」。

不过在明星基金经理身上,人们却表现出了更强的包容性。

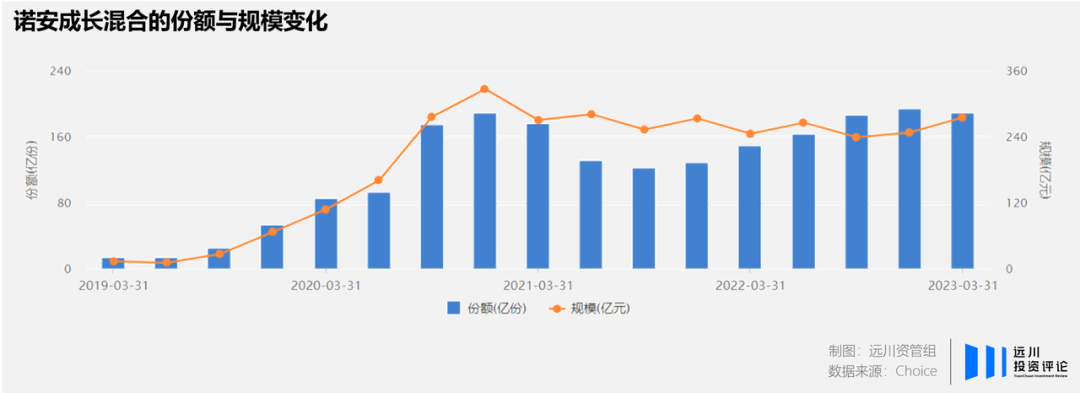

比如蔡嵩松管理的诺安成长混合,产品净值从2021年中的高点下来最大回撤接近56%,但基金份额却在22年持续回升并于年末刷新历史新高达到了195亿份。

问题来了,难道堂堂「全球资管一哥」的名头,还比不上一个明星基金经理?当你遇到过去几年C端流量大爆发的环境时,可能真的如此。

02

人们更喜欢孤胆英雄

与国内许多基金公司喜欢造星不同,以贝莱德为代表的海外机构更加强调平台。

拉里·芬克曾经说过,「自公司创立起,我就尽一切努力,避免明星基金经理文化在公司生根发芽」,所以贝莱德基金开始几支产品的基金经理都是从公司内部投研体系中筛选出来的,之前并没有在国内管理公募基金的经验。

近期引援的神玉飞也并不是明星基金经理——虽然在管理银河智联混合的六年多时间里,神玉飞创造了接近15%的年化回报,但因为投资风格是与贝莱德相似的均衡布局风格,产品特点并不鲜明,所以知名度同样不高,在从银河基金离任前,神玉飞管理的三只产品规模加起来也就20亿出头。

但显然与抽象的平台相比,人们更容易亲近具体的个人。

康奈尔大学的心理学教授曾经对2625名美国人做过9项研究,其中一项是关于人们对牙买加运动员博尔特的看法。在之前的多次体育盛事中,博尔特都同时获得了个人冠军和集体赛事的冠军,但调查发现,人们更喜欢看到博尔特获得个人赛的冠军[2]。

这种对个人成功的偏爱在资管领域同样适用,甚至有过之而无不及,毕竟「主动管理」中的「主动」二字已经足以说明投资基金的收益和基金经理的个人能力正相关,所以在前两年公募基金最火热的时候,「选基金就选人」的叙事也是主流共识,也最容易在规模上出量。

贝莱德早期在海外的成功,其实也离不开拉里·芬克个人的传奇经历。

在第一波士顿的债券部门工作时,芬克曾经一手将MBS(抵押贷款证券)业务打造成公司的摇钱树,因而成为了第一波士顿历史上最年轻的董事总经理,但最终因为押注利率上行失利而不得不黯然离场。

但很快在黑石集团苏世民的支持下,芬克创建了贝莱德的前身「黑石财富管理」,并仅用了几个月时间就开始盈利,一年后规模更是直接翻了4倍。

这种像漫威超级英雄一样从顶峰坠入低谷之后再王者归来的剧本,甚至可以为其信仰者提供情绪价值,也就解释了为什么明星基金经理在业绩不佳时,基民即使短期可能离开,但迟早还会回来抄底。

「新能源一哥」赵诣去年加入了国内的公募新锐泉果基金,年末发行了第一支产品泉果旭源,初期的产品净值和贝莱德中国新视野刚刚成立时的情况相似,也是持续跑输业绩基准。

但不同于贝莱德基金的第二支产品发行即遇冷,今年2月8日泉果旭源在限制大额申购的前提下有限开放申购,即便如此也获得了资金的疯狂涌入,短短一天时间基金份额就增加了接近58亿份,泉果不得不在第二天就再次关闭申购。

作为对比,并非带着年度冠军光环的刚登峰担任基金经理的泉果思源募集了21亿,也依然成为了今年销售冰点的市场里为数不多突破了20亿首募的「小爆款」。

03

尾声

巴菲特在解释价值与价格之间的关系时,曾经用过一个比喻:「股价就像一只跟着主人散步的小狗,一会跑到主人前面,一会跑到主人后面。但最终主人达到目的地时,小狗也会到达。」

这句话无疑非常经典,但放在A股却未必完全适用。

相比于美股,大A的做空机制并不完善,顶层设计的出发点也许是为了保护中小投资者,但也导致市场内生的多空力量天然不平衡。

这意味着市场环境一旦开始升温,价格并不会像小狗一样温顺,因为在反身性下不断涌入的热钱会驱动价格像脱缰的野马一样偏离价值,直到估值泡沫化;而在暴涨结束之后价格往往又很容易走向另一个极端,也就是通过持续的下跌来实现回归。

所以在A股市场投资,被合同框死了高仓位的股票型基金,面对的波动更剧烈,风控的手段却更有限,便只能在一轮又一轮过山车里不断被洗牌。

在2008年由非理性狂热引发的全球金融危机中,贝莱德不仅没有受到波及,反而借此机会大幅扩张。但在2021年之后这一轮A股核心资产的价格回归中,贝莱德基金也并没有「幸免于难」。缺乏有效的风险管理工具,是一种掣肘;不营销持有人对基金经理个人的「信仰」,又是另一个山丘。

每个时代有每个时代的局限性,但每个时代也都会有超脱于时代的人或集体脱颖而出。每一场「危机」里都会胜出一个超级英雄,就像在风控中平稳渡过2008年的金融危机,反而成为了贝莱德全球登顶的前奏。

如今,身先士卒的贝莱德中国,只是如今愈加庞大的外资资管公司的探路人。丰富基金行业的生态,让投资者有更多元的选择,或许也是国内资本市场对外开放的初衷。但面对资本市场与行业生态的种种「橘生淮南」,外资资管机构们终究需要更加因地制宜地展现出自己的长板,注定要走一条艰难而漫长的道路。

「引到永生,那门是窄的,路是小的,找着的人也少」。

编辑:张婕妤

视觉设计:疏睿

制图:张伟栋

责任编辑:张婕妤

本文作者可以追加内容哦 !