每天下午,暄暄为大家播报当日热门指数体温!

今日科创、恒科估值处于历史偏低位点,高性价比值得关注哟!

我们的口诀是:

消费看PE,周期看PB!

(温馨提示:对于PE和PB估值不熟悉的友友可以滑到后面看讲解哦~)

今日播报指数:恒生科技VS科创50

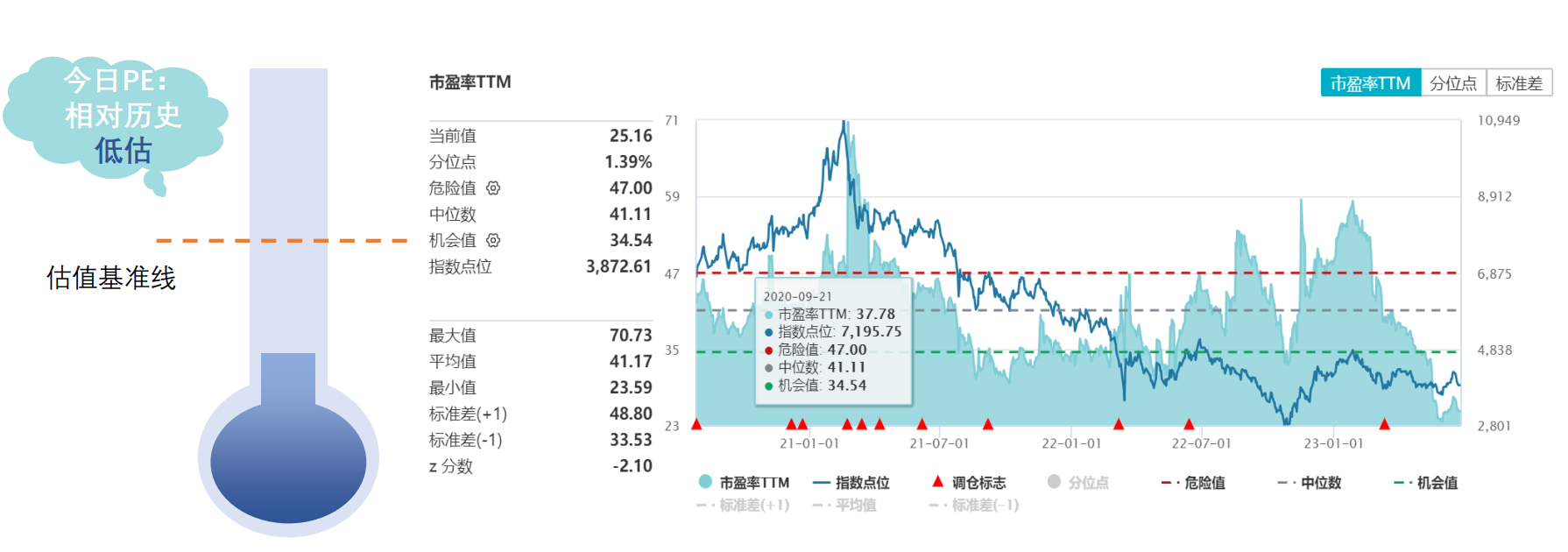

恒生科技指数 $华泰柏瑞恒生科技ETF联接(QDII)C(OTCFUND|015311)$

当前市盈率PE:25.16,处于历史1.39%分位点;今日体温:相对历史低估

数据均来自wind(截至6月27号12:30)

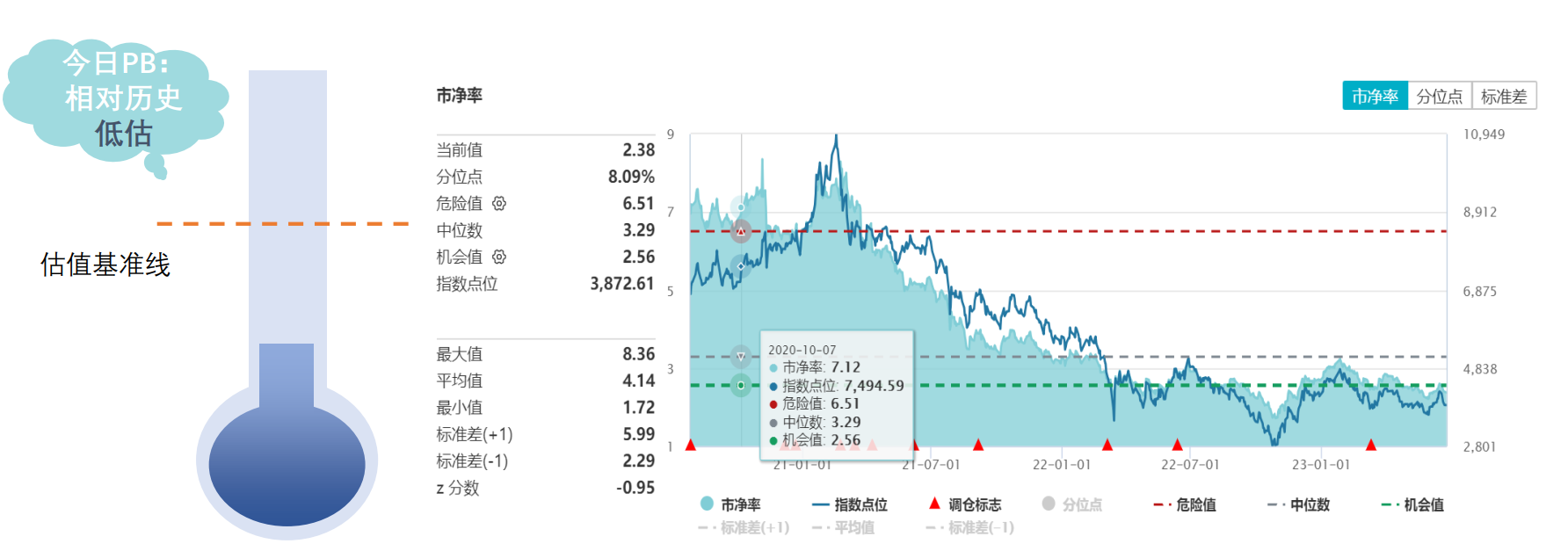

数据均来自wind(截至6月27号12:30)当前市净率PB:2.38,处于历史8.09%分位点;今日体温:相对历史低估

数据均来自wind(截至6月27号12:30)

数据均来自wind(截至6月27号12:30) 数据均来自wind(截至6月27号12:30)

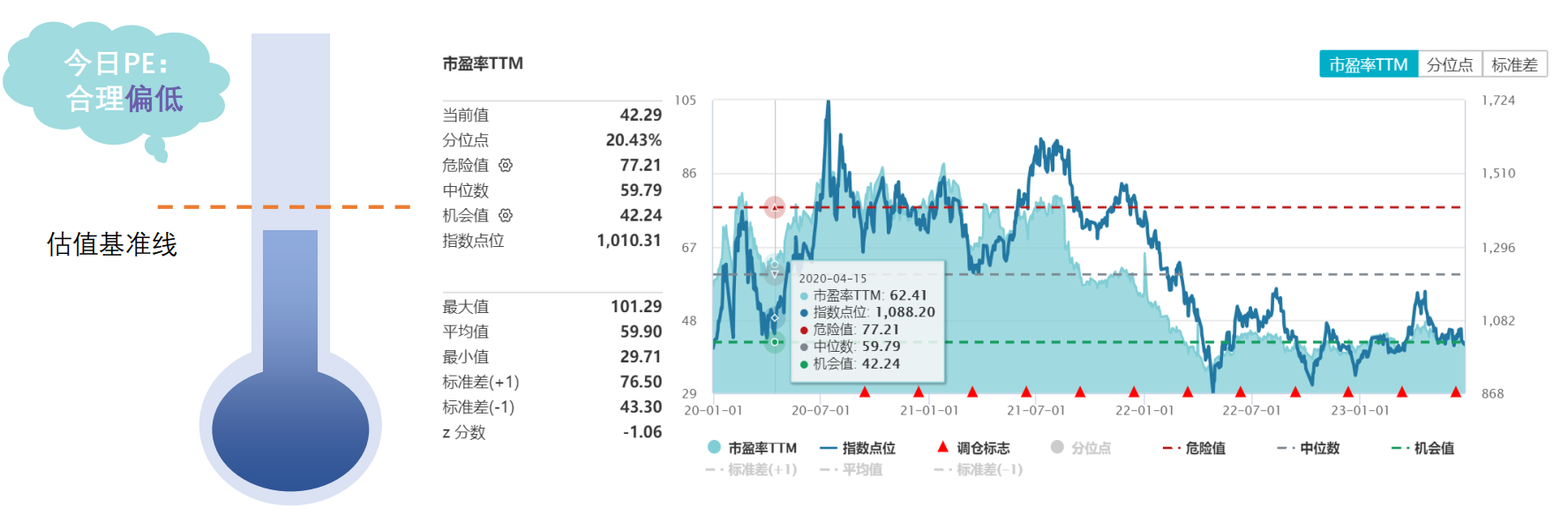

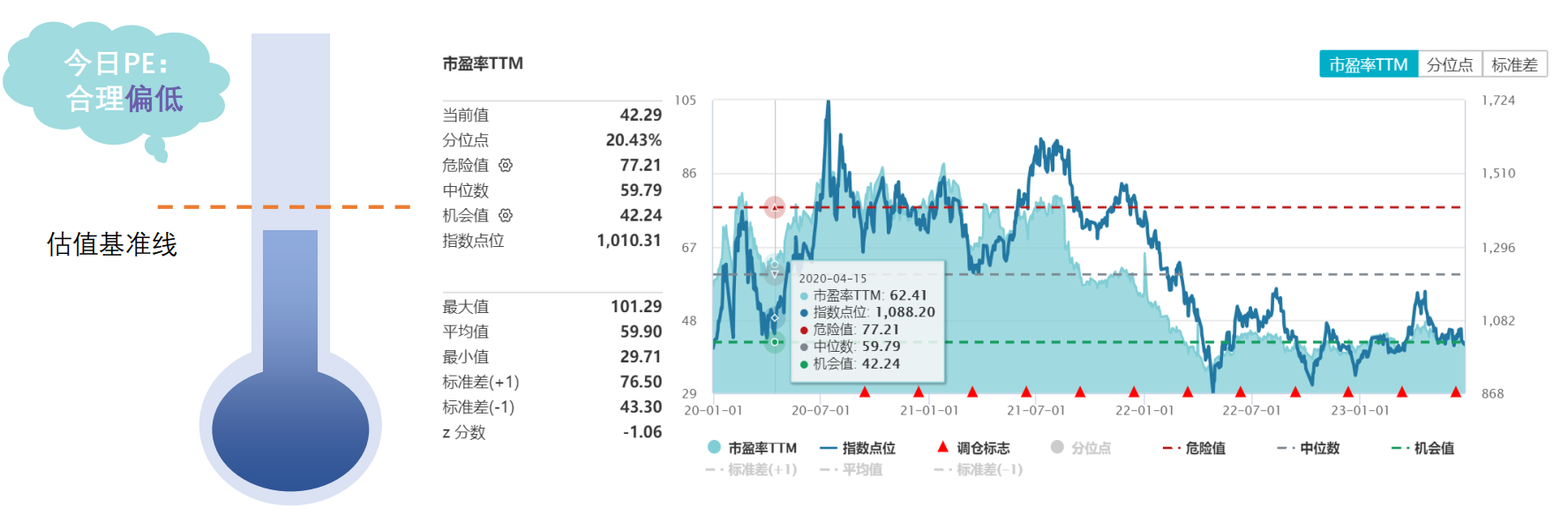

数据均来自wind(截至6月27号12:30)科创50指数

当前市盈率PE:42.29,处于历史20.43%分位点;今日体温:合理偏低

数据均来自wind(截至6月27号12:30)

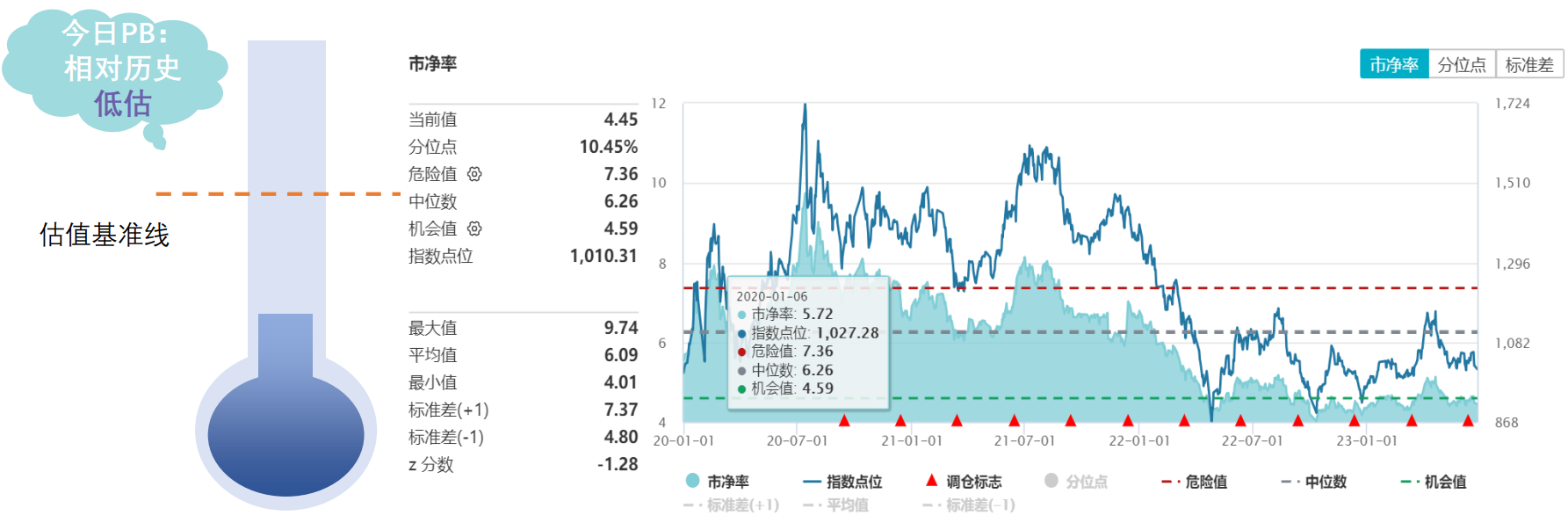

数据均来自wind(截至6月27号12:30)当前市净率PB:4.45,处于历史10.45%分位点;今日体温:相对历史低估

数据均来自wind(截至6月27号12:30)

数据均来自wind(截至6月27号12:30)以下是关于恒生科技指数、科创50指数以及对估值的讲解啦,听说聪明的小伙伴都爱学习哦~

恒生科技指数(HSTECH) $恒生科技ETF(SH513130)$

恒生指数公司宣布于2020年7月27日推出恒生科技指数。该指数将追踪港股市场市值最大的30家与科技主题高度相关的企业,堪称"港版纳斯达克指数"。

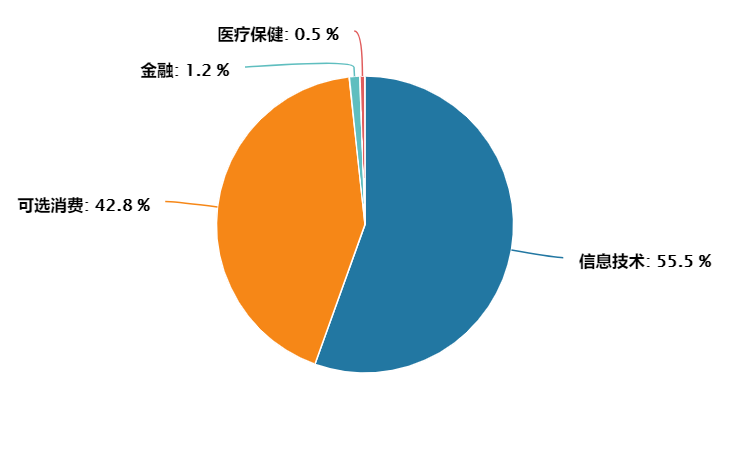

(恒生科技指数成分股行业分布)

(恒生科技指数成分股行业分布)科创50指数(000688) $科创50(SH000688)$

科创50指数由上海证券交易所科创板中市值大、流动性好的50只证券组成,重点接收新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业。

恒科VS科创50,“手心手背都是肉”,有什么区别呢?

可以说,两大指数最大的相同点就是科创属性浓厚,成份股收入增长率均超过20%,研发开支占收入比例均为6%左右,显著高于各自市场的其他综合指数。

但是两个指数也各有特色哦~

在成分股的具体细节上,恒生科技指数目前对单一公司的市值占比上限定为8%,科创50指数对单一样本设置10%的权重上限。

在行业分布式上,恒生科技指数的主要行业分布是资讯科技、通信服务与可选消费,科创50指数的行业分布主要是在电子、机械设备和计算机行业。

从历史经验拿来看,恒生科技指数波动率更低哦~

(参考来源:经济观察报专栏作者、华兴证券首席撰文)

投资指数基金应该看什么指标?

投资的核心逻辑是:低估买入,高估卖出。所以简单一点,我们至少需要关注估值,以及判断当前该指数是被“高估”还是“低估”哦~

市盈率(PE):

市盈率=公司市值/公司年净利润。简单来讲,它反映了在企业盈利水平不变的情况下,投资该股票多少年能回本~那评估这个干嘛呢,是为了判断这个公司的股价贵不贵。

通俗地说,市盈率越高,代表目前企业的盈利能力与其股价越不匹配,股价被高估的可能性越高,但可以从另一个角度说明市场越看好这只股票,愿意花高倍的溢价去投资~

比如小黑的公司成功上市啦,市值40亿,每年净利润5亿,如果友友花40亿买下这家公司,需要8年才能回本哦。这时候小白就说话了,“还不如买我家公司呢,市值40亿,净利润每年8亿”。诶,这一对比,发现买小白的公司只需要5年就回本了,小黑家的股票不就贵了嘛?

股票就是市值的N分之一,在两家公司发展前景差不多的情况下,PE太高,也就是市值相比净利润太贵了~但是如果市场非常看好小黑家公司的发展,发现“奇货可居”,也会更加愿意投资小黑的公司哒~

小tips:关注净利润时,一定要仔细甄别里面有多少“水分”,如果其中很大一部分净利润来年不可持续获得的话,那么直接算出来的市盈率评估也不是很准哦。因此,有时候PE低,也未必是公司股票性价比很高,需要结合公司具体的经营状况去观察~

市净率(PB):

市净率=公司市值/公司净资产,啥是净资产呢?就是总资产减去总负责,有的公司别看资产很多,如果负债累累,那也不是“富”,而是“负”啦。

比如小黑和小白的公司都是市值40亿,小黑家总资产有30亿,但是欠了客户12亿,欠了银行10亿;小白家总资产只有15亿,但是欠债只有5亿。那么小黑公司市净率为5亿,但是小白公司市净率为4亿,综合比较,还是小白的公司性价比更高哦~

市净率反映了公司资产的溢价,溢价越高,公司就越贵,但是反过来想,同时也说明了市场对其比较看好。

小tips:同样的,不能独立出来只看市净率。比如小白家股票虽然性价比高,但是公司业绩增速不佳,市场对其缺乏信心~宁愿多花一些溢价去购买励精图治、未来大有可为的小黑家的股票,以期待未来“乘风破浪”~

分位点:这是一个将当前数据和历史数据作比较的指标哦!指的是当前估值在历史中处于什么样的位置,可以作为一个判断未来涨跌空间的参考变量~一般80%分位对应高估线,50%分位对应中位线,20%分位对应低估线~

消费看PE,周期看PB!

如果我们是要从绝对数值的角度分析指数估值,那对盈利相对稳定、周期性较弱的行业,如公用事业、必须消费品业,应该用PE,而对周期性较强、固定资产较多、账面价值相对稳定的行业,比如钢铁等,更适合用PB哦~

当然估值只是一个参考,也要结合科技板块和主要成分股公司的潜力去判断哒~怎么看指数基金,你Get了嘛?

风险提示:以上内容仅作为投资者教育,不作为任何投资建议及法律文件,亦不构成基金宣传推介。投资人购买基金时候应详细阅读该基金的基金合同和招募说明书等法律文件,了解基金基本情况。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !