一、2022年公司业绩实现高增,有望持续受益于数字化转型下新兴市场与汽车行业的高景气度

沪士电子股份有限公司(002463.SZ)成立于1992年,公司立足于印制电路板(Printed Circuit Board,PCB)的研发设计和生产制造,现已发展成为业内领先PCB产品供应商。PCB为组装电子零件用的基板,发挥着使各种电子零件形成预定电路的重要连接、中继传输作用,为电子产品的关键电子互连件。经过多年的市场拓展和品牌经营,公司产品在业内具有较高的知名度,连续多年入选中国电子电路行业协会(CPCA)、行业研究机构Prismark、N.T.Information等发布的PCB百强企业。

产品结构与优质客户资源优势,助力公司高质量发展。在业务发展战略上,公司坚持实施差异化产品竞争战略,重点生产技术含量高、应用领域相对高端的差异化产品,从而有效规避同质化标准产品的激烈市场竞争。良好的产品结构优势,助力公司盈利能力水平在行业中保持着领先地位。同时,公司在业务运营中也重视与客户长期战略合作关系的建立,通过深度开展合作,积极配合客户进行项目研发与产品设计,设置独立应对紧急订单生产指挥系统,快速响应客户需求等方式,不断提升客户粘性。目前,公司产品广泛服务于华为、中兴通讯、特斯拉、比亚迪、思科、诺基亚、摩托罗拉等各大行业知名企业,在业内拥有优质稳定的客户资源优势。

目前,公司产品广泛应用于通讯设备、汽车、工业设备、数据中心、网通、微波射频、半导体芯片测试等多个领域,其中以通信通讯设备与汽车电子应用领域为公司两大核心产品基本盘。企业通讯市场板与汽车板产品2022年营业收入分别占公司整体收入的65.92%与22.76%。

营收与毛利水平持续向好,公司业绩实现高增;下游市场高景气度有望延续,未来业绩增长驱动力强劲。2022年,公司整体营业收入取得良好增长,一方面,受益于下游新兴计算场景应用的快速发展,以及新能源汽车规模的高速增长有力推动的高端汽车板需求增加;另一方面,其也得益于公司持续的生产与管理资源整合,提高了公司产品成本与价格竞争优势。在外部环境的不确定性对公司经营带来了一定扰动的情况下,公司业务仍保持着强劲的增长动力。

公司全年整体实现营业收入达83.36亿元,同比实现双位数增长12.36%。同时,主要受益于PCB产品结构的持续优化,同期公司整体毛利率进一步提升至30.28%,较2021年显著提高3.11个百分点;在营收与毛利双增,叠加期间费用管控良好的情况下,同期公司实现归属于上市公司股东的净利润为13.62亿元,同比实现高增28.03%。

虽然2023年一季度受客户去库存、外部环境的不确定性影响,使得公司整体营收同比略有下滑2.57%。但从长期来看,公司PCB产品仍有望充分受益于AI技术快速发展所带来的服务器市场需求持续释放与汽车行业电气化、智能化、网联化的加速转型,公司未来业绩成长仍有充足动力。

内生+外延,持续优化技术、扩张产能。2022年,公司与Schweizer签署关于其旗下公司胜伟策的《股权转让协议》,如后续交易顺利完成,胜伟策将成为公司的控股子公司。胜伟策为Schweizer嵌入式功率芯片封装集成技术的生产基地,此次收购事项有利于公司进一步拓展汽车用PCB业务领域以及电动汽车驱动系统相关PCB技术的提升,通过与Schweizer强强联合,有望加速推进胜伟策实现运用p2Pack以及PCB技术制造相应产品的生产能力,并有望于2023年第四季度实现48V轻混系统相关产品的量产,实现胜伟策现有产能的充分利用。此外,2023年初,公司还完成对子公司沪利微电的7.76亿元增资,未来沪利微电将有针对性地加速投资扩产,进一步扩充公司汽车高阶HDI产能。

企业通讯市场板业务:新兴市场下游需求持续释放,公司高端产品结构迎来优化。在通讯行业,PCB产品广泛应用于高速运算服务器、移动通讯基站、程控交换机、转换器、路由器等多种通讯设备,通讯行业为PCB全球第一大下游应用领域。随着云计算、人工智能、大数据、5G、物联网等一系列新一代信息技术的快速融合发展,全球数字化转型不断加速,2022年,公司PCB业务在新兴计算应用市场的高多层高端产品领域迎来了需求快速放量,其有效对冲了同期5G基站相关PCB产品需求收缩及价格竞争日趋激烈所带来的影响。2022年,公司企业通讯市场板业务实现营业收入为54.95亿元,同比取得双位数增长13.95%。受益于新兴市场高端产品放量所带来的产品结构优化,同期公司企业通讯市场板毛利率达34.33%,较2021年大幅提升4.97个百分点。

我们认为,公司有望持续受益于全球数字化转型所带来的数据中心基础设施建设需求释放,未来服务器新增需求与高频高速产品换代升级需求的相关市场空间广阔。同时,叠加公司已具备新一代服务器平台用PCB批量生产能力,其在高速材料应用、加工密度以及设计层数等方面较上一代产品均有提升,有望有力推动公司服务器PCB产品的价量齐升。

汽车板业务:供应链承压下仍实现双位数增长,加码布局汽车电子业务,未来成长性可期。在汽车电子领域,公司为Tier1类汽车电子厂商主要供应商之一,通过深度参与下游客户前期设计及验证等深度合作,公司与下游客户间形成了长期稳定的合作关系;其产品在ADAS(高级驾驶辅助系统)、动力系统电气化、汽车电子功能架构等高端PCB领域拥有较强的竞争优势。

2022年上半年,因受到疫情反复影响,我国汽车行业整体供应链受到较大冲击,使得公司生产经营也短期承压。下半年以来,在行业供应链有效修复与电动汽车市场需求不减的情况下,叠加公司黄石二厂汽车板专线新增产能的全面释放,使得公司在毫米波雷达、自动驾驶辅助HDI以及智能座舱域控制器等相关产品业务上实现快速增长,公司高韧性汽车板业务实现年内拐点向上、强劲恢复。2022年全年,公司汽车板业务实现营业收入为18.97亿元,同比增长12.80%。在公司内生与外延并进,持续积极布局汽车电子业务的情况下,我们认为,公司加码布局与新增产能有望很好地承接市场快速增长的汽车板升级换代需求。

二、AI推动算力需求快速增长与汽车电气化、智能化转型下,PCB行业加速向高端产品市场迈进

PCB行业作为电子信息产业的基础产业与重要组成部分,为电子元件细分产业中产值最大的产业。目前,全球PCB产业重心仍在向中国大陆转移,我国PCB产值在全球占比不断提升,2020年市场份额已超五成,为PCB产业全球最大的生产基地。但从产品细分结构上看,我国所生产产品仍以低端为主,HDI板、挠性板等高端产品细分市场占比不高,未来产业结构优化空间广阔。

根据专业机构Prismark数据显示,2022年全球PCB产业总产值达817.41亿美元,同比略增1.0%;2023年,由于受到下游消费电子需求相对低迷,经销商库存高企等因素影响,行业可能出现短期调整,全年预计产值略有下滑4.13%。但从长期来看,在下游以AI为首的新兴计算应用市场与电动汽车市场双轮驱动下,其整体市场规模仍将呈现稳步增长趋势。预计2027年,全球PCB产业总产值将达到983.88亿美元,2022年-2027年期间年复合增长率为3.8%。

AI应用将有力推动通信电子行业PCB高端产品市场快速增长。随着以ChatGPT为代表的AI大语言模型技术在图像、语音、机器视觉和游戏等领域应用范围的不断扩大,使得相关生成数据量呈几何式增长,并推动了算力要求的进一步提高,未来将催生庞大的计算机服务器升级换代需求。而为PCB作为电子产品的关键电子互连件,传输速度更高,层数更多,可高频高速工作的高端产品有望在未来在服务器升级换代浪潮中迎来市场规模的快速扩张。

汽车行业电气化、智能化转型下,驱动汽车板产品强劲升级换代需求。汽车行业是PCB产品的重要应用领域,其仅此于通讯行业应用,为PCB全球第二大应用领域。近年来,随着新能源汽车渗透率的快速提升,有力地推动了汽车行业的智能化程度不断提高,其ADAS、智能座舱搭载率正持续上升。同时,在电子电气架构上,各大主机厂正在逐步朝着域集中式EEA发展,其相较于分布式EEA,需要更为复杂、性能与可靠性更高的汽车板板予以底层支撑,未来预计以传统6层以内为主的汽车板市场将逐步向多层、高阶HDI、高频高速的高端产品发展,有利促进汽车行业整体的产品结构化升级。

三、公司未来3年业绩预测

公司作为业内领先的PCB供应商,其产品主要布局在中高端企业通讯市场板与汽车板两大行业核心产品领域,未来在公司国内与海外新增产能持续释放下,有望充分受益于AI技术应用与汽车行业电气化、智能化转型所带来的PCB高端产品需求快速增长。我们按照公司主要业务板块,对2023年-2025年公司业绩做出预测,主要关键假设如下:

企业通讯市场板业务板块:在AI驱动的算力需求提升、服务器升级换代所带来高端PCB产品价量齐升的主线逻辑下,考虑公司新一代服务器平台用PCB产品已具备批量生产能力,叠加未来泰国生产基地产能的逐步释放,作为公司最大的业务板块,企业通讯市场板业务未来3年有望维持良好的双位数增长水平。我们预计,2023年-2025年,公司企业通讯市场板业务板块营收分别为66.27、79.40、94.16亿元(同比增长为20.60%、19.80%、18.60%)。

在毛利率方面,考虑到公司差异化产品竞争策略与高附加价值高端产品结构的不断优化,该业务板块毛利率有望在未来3年迎来持续提升,我们预计,2023年-2025年,公司企业通讯市场板业务板块毛利率分别为34.90%、36.10%、36.90%。

汽车板业务板块:在汽车行业电气化、智能化转型加速下,未来行业对于多层、高阶HDI、高频高速的高端产品需求有望持续释放。公司产品在ADAS(高级驾驶辅助系统)、动力系统电气化、汽车电子功能架构等高端PCB领域拥有较强的竞争优势,并在前瞻布局p2Pack等领先技术领域,汽车高阶HDI产能也在不断加码,未来有望很好地承接市场快速增长的相关需求。我们预计,2023年-2025年,公司汽车板业务板块营收分别为21.21、23.59、26.14亿元(同比增长为25.30%、26.10%、26.90%)。

在毛利率方面,公司该板块业务也同样有望受益于行业整体高端产品的结构优化以及公司p2Pack、高阶HDI等新增高端产能的持续释放。我们预计,2023年-2025年,公司汽车板业务板块毛利率分别为25.30%、26.10%、26.90%。

同时,参考公司过往三年的期间费用率变动趋势与未来业务运营情况预期,我们预计,2023年-2025年,公司研发费用率或将由于在相关高端新产品研发投入上的增加而有所升高;管理费用率与销售费用率方面,则有望受益于公司营收规模的增长与运营效率的提升,从而得到持续优化。

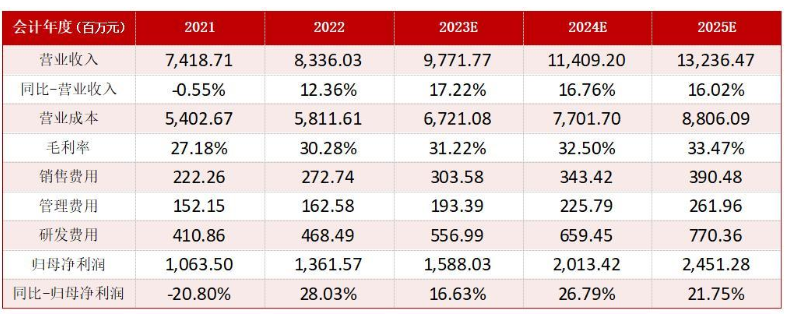

基于以上假设,我们对公司2023年-2025年整体经营业绩预测简表如下:

四、公司目前估值水平略高于行业中位数,考虑未来成长性,公司估值仍有较大提升空间

以公司2023年6月28日收盘价为基准,根据前述公司整体业绩预测,我们测算得到2023年-2025年公司P/E对应分别为23.03、18.17、14.92。

从时间维度上看,公司目前P/E(TTM)为27.87,高于近三年期间估值中枢23.61,分位数为82.14%,其主要受益于今年以来在AI等热门概念下行业整体估值水平的提升。但另一方面,从横向比较上看,公司目前P/E(TTM)仅略高于同期申万二级电子元件行业中位数27.33的估值水平;与可比公司进行比较,深南电路、景旺电子、兴森科技的同期P/E(TTM)分别为25.34、19.02、74.24,公司目前估值位于中等偏上水平,其估值水平较为合理。

考虑行业整体、可比公司估值情况,以及公司作为业内头部中高端PCB产品供应商的估值溢价与未来成长性,我们认为,公司2023年合理估值水平为29-32倍P/E,结合对应2023年预测EPS:0.83元,从而我们得到公司合理股价区间为24.17-26.67元/股。

五、公司股价催化剂分析

AI应用提速,有望有力推动公司PCB高端产品业务快速增长。以ChatGPT为代表的AI大语言模型技术相关上下游产业链为今年以来市场投资主线之一,传输速度更高,层数更多,可高频高速工作的PCB高端产品有望在未来在服务器升级换代浪潮中迎来市场规模的快速扩张。而公司在PCB中高端产品上拥有着较强的差异化竞争优势,并已具备新一代服务器平台用PCB批量生产能力,有望持续受益于AI产业的技术突破与算力需求增加。

汽车板业务加速布局,新增产能有望持续释放。2022年下半年,公司黄石二厂汽车板专线迎来新增产能的全面释放。2022年12月,公司与Schweizer签署关于其旗下公司胜伟策的《股权转让协议》,胜伟策拥有p2Pack技术制造生产能力,并有望于2023年第四季度实现48V轻混系统相关产品的量产。2023年初,公司还完成对子公司沪利微电的7.76亿元增资,未来将进一步扩充公司汽车高阶HDI产能。公司对于汽车板高端产品产能的不断加码,将有助于公司在汽车行业电气化、智能化转型加速中占得先机。

本文作者可以追加内容哦 !