摘要:本周上证指数跌0.17%,保险板块涨2.43%,跑赢市场。估值方面,截至7月7日收盘,保险指数PB-LF为1.28,处于历史4.91%的估值分位数水平。当前市场对板块的关注聚焦在3.5%预定利率产品的调整时间,监管此前已对头部多家公司进行窗口指导,要求尽早对有关产品进行调整,本周中国人寿内部下发通知,除三款重疾险产品以外,其他产品均将于7月31日停售,预计主流公司也将陆续跟进,预计在炒停短期消化后四季度各公司将顺利提早启动开门红业务,上市险企的24年开门“红”可期;同时中报负债端表现有望超出市场预期将催化板块估值回升。资产端方面,随着7月份政治局会议的即将召开,预计后续还将有相关支持政策陆续推出,从而支撑我国经济稳步复苏,长端利率水平也有望触底回升,利好保险股估值。随着此前板块股价的调整,当前板块估值具备较高吸引力,看好保险板块后续的股价机会。

一、周行情回顾(0703~0707)

1、市场行情回顾

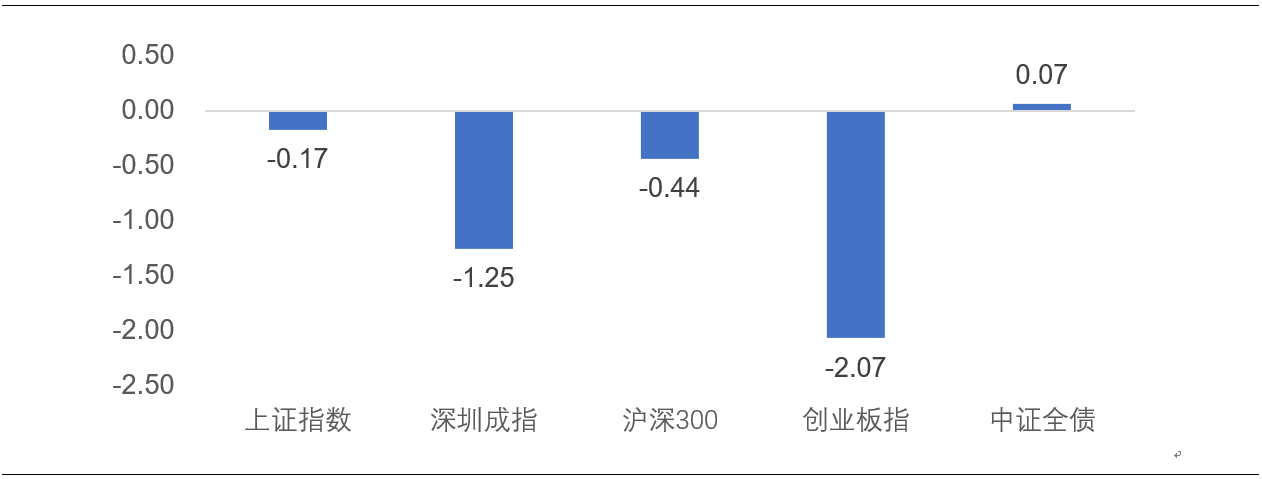

上证指数报3196.61点,跌0.17%;深证成指报10888.55点,跌1.25%;沪深300报3825.70点,跌0.44%;创业板指报2169.21点,跌2.07%。

图1:市场指数周度涨幅(%)

2、保险板块回顾

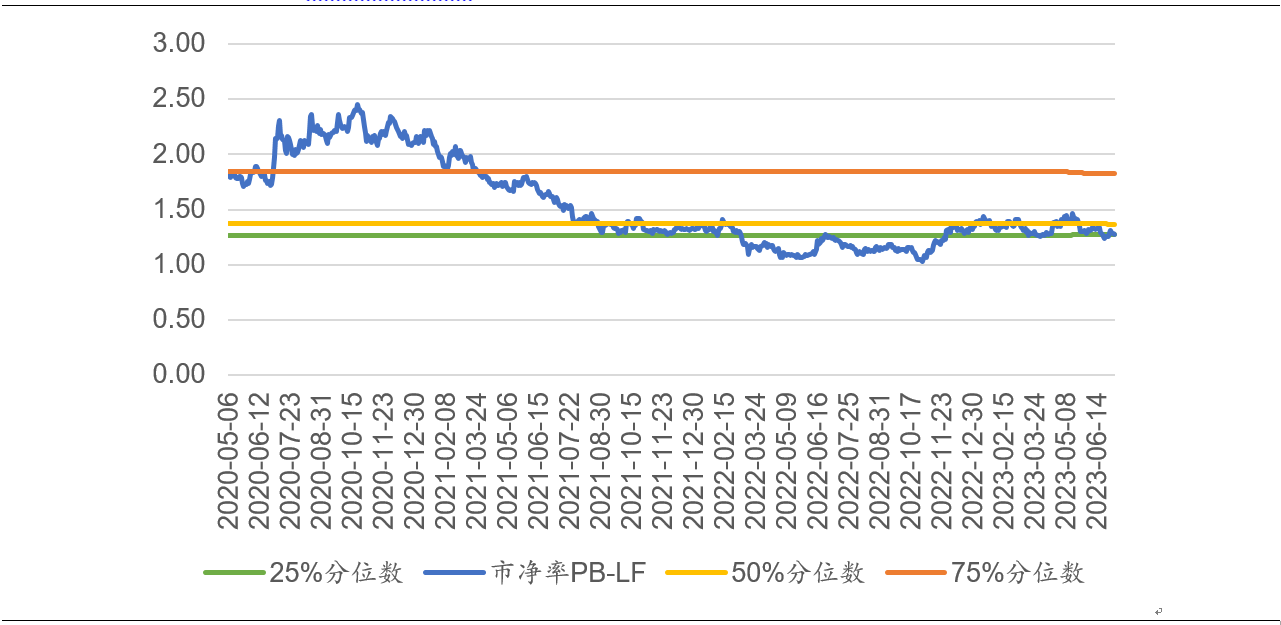

本周保险指数886055收盘4718.17点,涨2.43%,跑赢市场,截至7月7日收盘,保险指数PB-LF为1.28,处于上市以来的4.91%估值分位数水平。

图2:保险指数市净率PB(LF)及过去三年25%、50%、75%分位数

3、保险板块主要观点

产品切换在即,中报业绩有支撑,看好板块后续股价表现。

当前市场较为关注3.5%预定利率产品的调整时间,本周中国人寿内部下发通知,除三款重疾险产品以外,其他产品均将于7月31日停售,预计主流公司也将陆续跟进,意味着行业绝大部分3.5%预定利率的产品将于8月开始切换为3.0%预定利率的新产品。对于产品切换后的销售展望,预计切换后短期队伍和公司在经营节奏上有所休整不可避免,但预计业绩降幅会比较有限,整体Q3业绩预计可保持零增长附近,不必过于担忧,同时随着1-2月时间的消化,预计四季度将顺利提早启动开门红业务,上市险企的24年开门“红”可期。与此同时,中报临近,保险公司中报负债端表现有望超出市场预期,从而催化板块估值回升(可参考今年4月份的股价表现,当时也有一季报的催化)。随着此前板块股价的调整,当前板块估值具备较高吸引力,坚定看好保险板块后续的股价机会。从估值和持仓角度来看,板块估值和机构持仓依旧处于底部位置,具备持续的估值和持仓修复空间。

二、投资建议

1、行业资讯

1)国家金融监督管理总局:发布《关于适用商业健康保险个人所得税优惠政策产品有关事项的通知》

2023年7月6日,国家金融监督管理总局发布《关于适用商业健康保险个人所得税优惠政策产品有关事项的通知》。《通知》将适用个人所得税优惠政策的商业健康保险产品范围扩大至医疗保险、长期护理保险和疾病保险等商业健康保险主要险种,增加了产品保障内容,提高了灵活性。针对既往症等人群保障不足的现状,要求将其纳入医疗保险承保范围,开发保障额度更高、责任更丰富的长期护理保险和疾病保险产品。商业健康保险信息平台将建立投保人信息账户,为税收抵扣提供便利。

点评:《通知》的颁布扩大了适用产品范围和覆盖人群,长期来看在整个社会保障体系逐步丰富的背景下,商业健康险仍存在潜在的发展机遇和增长空间。

2、投资思路

当前市场较为关注3.5%预定利率产品的调整时间,预计行业绝大部分3.5%预定利率的产品将于8月开始切换为3.0%预定利率的新产品,将有效缓解行业的长期投资压力。对于产品切换后的销售展望,预计切换后短期队伍和公司在经营节奏上有所休整不可避免,但业绩降幅会比较有限,整体Q3业绩预计可保持零增长附近,不必过于担忧,同时随着1-2月时间的消化,预计四季度将顺利提早启动开门红业务,上市险企的24年开门“红”可期。与此同时,中报临近,保险公司中报负债端表现有望超出市场预期,从而催化板块估值回升(可参考今年4月份的股价表现,当时也有一季报的催化)。在资产端方面,国务院总理李强7月6日下午主持召开经济形势专家座谈会,听取专家学者对当前经济形势和做好经济工作的意见建议,李强指出要注重打好政策的“组合拳”,围绕稳增长、稳就业、防风险等,及时出台、抓紧实施一批针对性、组合性、协同性强的政策措施,后续随着潜在的经济刺激政策陆续出台以及经济的内生性修复,资产端(权益市场和利率水平)环境将有望迎来改善,叠加好于预期的负债端表现,随着此前板块股价的调整,当前板块估值具备较高吸引力,坚定看好保险板块后续的股价机会。从估值和持仓角度来看,板块估值和机构持仓依旧处于底部位置,具备持续的估值和持仓修复空间,推荐关注保险板块,建议增加对于保险板块的配置,如投资于保险板块的ETF。

3、操作建议

从安全边际来看,2023年7月7日保险指数886055收盘4718.17点,PB-LF仅为1.28,在三年内的百分位点为27.06%,在五年内的百分位点为16.24%,在上市以来的百分位点仅为4.91%,具有较高的安全边际。资产端方面,国务院总理李强7月6日下午主持召开经济形势专家座谈会,听取专家学者对当前经济形势和做好经济工作的意见建议,李强指出要注重打好政策的“组合拳”,围绕稳增长、稳就业、防风险等,及时出台、抓紧实施一批针对性、组合性、协同性强的政策措施;同时随着7月政治局会议的召开,后续还将有相关经济支持政策陆续推出(但是现在市场预期更大的政策7月不会出台,可能要等到9月后的政治局会议),从而支撑我国经济稳步复苏,长端利率水平也有望触底回升,利好保险股估值。对于负债端,产品切换后预计短期队伍和公司在经营节奏上有所休整不可避免,但预计业绩降幅会比较有限,整体Q3业绩预计可保持零增长附近,四季度也将顺利提早启动开门红业务,上市险企的24年开门“红”可期;同时中报临近,保险公司中报负债端表现有望超出市场预期,从而催化板块估值回升。当前保险板块估值修复空间大,中长期可以布局在转型见效和需求好转之下行业基本面的趋势性好转(建议关注鹏华中证800证保ETF515630、鹏华中证800证券保险A160625、鹏华中证800证券保险C015693)。

以上观点仅代表基金经理个人观点,不代表基金管理人观点,不构成实际投资建议,也不代表基金过去及未来持仓。投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

$鹏华中证800证券保险指数(LOF)C(OTCFUND|015693)$$鹏华中证800证券保险指数(LOF)A(OTCFUND|160625)$$保险证券ETF(SH515630)$

本文作者可以追加内容哦 !