#“老美要是不行了,美债是不是就好了”

之前我对美联储的发言做过一次翻译解读,当时戏称美联储凡尔赛。(天天上没发过,我将其放在最后)

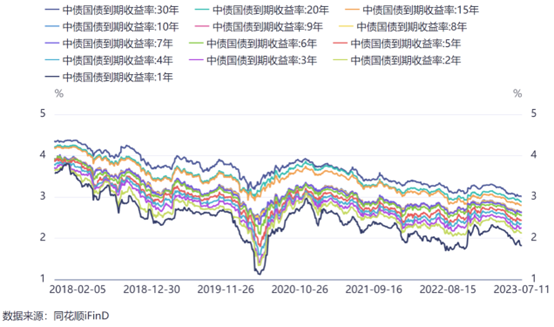

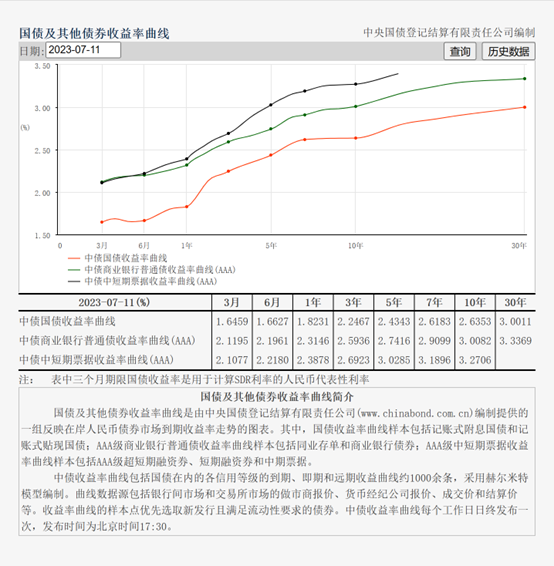

在我们需要降息刺激经济的背景下美国却要考虑如何给“过热的经济”降温,压低通胀。时过境迁,在我国债市这波长债牛依然持续的当下(如下图,以各期限国债收益率为参考,债牛已五年有余)。

图:我国18年至今收益率整体呈下行趋势(收益率涨债市跌)

1.暗示周期变化可能已经到来

通俗易懂来讲:美债投资机会是否到来?老美凡尔赛经济是否要动摇?

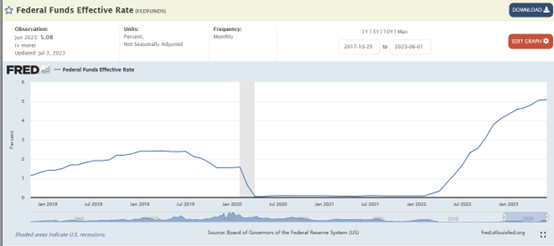

图:美元加息情况

美国也在后新冠时代持续“抗击通胀”不停加息后暂时放慢了加息步伐。美国就业市场和股票(特别是TMT类)总体火热,感觉当初的凡尔赛是真有基础。

不过最近看到一片关于美国国债收益率曲线倒挂文章,才让我又重新注意到到美联储凡尔赛的基础“强劲的经济”可能也要面临地动山摇了。就像我国债市,虽然现在依旧有不转向的基础,但牛了这么久,难免有人会担心随时转向一样。毕竟难有永续的好或者坏的状态。

(科普:通常来讲经济和债市成反向走势)

2.美国“凡尔赛”经济或动摇的证据(收益率曲线倒挂,GDP增长波动且羸弱)

(只看圈重点的直接看加粗字体)说金融不看图,就像现在自驾不开导航。

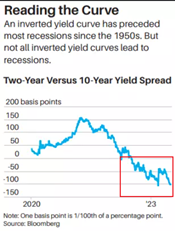

这篇来自美国的报到开门见山的罗列了两个图表,左边蓝色线代表了美国国债当中10年和2年的收益率只差(简单理解:10年收益率-2年收益率),正常情况二者为正值,(就像大家去银行存款5年期收益高于2年期一样),但从去年开始却出现了倒挂。

这可以反映出一个问题就是大家对未来2年美国经济出风险的担忧远远高于对10年后的担忧,所以对2年期的风险要求回报变得更高。

右边黑色柱状图代表的是2020年以来美国GDP增速,剔除新冠疫情带来的巨大波动后,很明显近一年多经济增长也是乏力的,所以配文直接用了recession call(衰退预警/警告)。

图片来源:巴伦周刊,注意圈红处(倒挂)

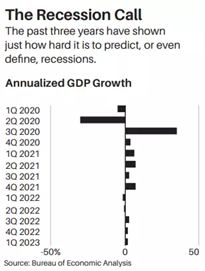

而正常国债估值曲线长什么样子,请看我国的数据(下图红色曲线),期限越长收益率越高。

图片来源:中国人民银行

风险提示:本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载。#人民币飙升,A股何时反攻?# $广发道琼斯石油指数人民币C(OTCFUND|004243)$ $博时黄金ETF联接A(OTCFUND|002610)$ $华宝标普油气上游股票美元A(OTCFUND|001481)$

附上2022年8月的鲍威尔发言解读:

虽然都不好过,但也可以算得上央行间的凡尔赛了(老鲍发言解读)

美股崩了,和老鲍的发言不无关系。正如鲍威尔开篇所言,本次发言简明直接,开门见山强调当下工作核心是把通胀拉回到2%的目标水平。然后用道理和历史作为佐证,用总分表述方式反复表明该立场。具体内容有三:

1、美央行有能力也有责任控制通胀;

2、大众对未来通胀的预期对于控制通胀也起着重要作用(个人理解:暗示人民一起努力,美联储用金融工具,人民用意念和信心,一起攻克通胀难关。*无意中发现同为打工人的鲍威尔混到这水平年薪也就20万刀出头);

3、通胀问题必须解决,越拖修正成本越大。

大家知道这是鹰派言论了,不过有个更有意思的背景:美国目前是是需求高于供给不平稳导致的问题,所以会解决方案就是抑制需求。这和我国目前所处背景很不相同,这也是之前为什么有预测中美国债利差会长期倒挂的原因,终于又绕回债券了。

附:老鲍发言截图

本文作者可以追加内容哦 !

![拜神 [拜神]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot51.png)