转眼2023年已经过半,不知朋友们收益如何?回顾整个2023上半年,权益市场震荡调整,股票型基金表现分化。相比之下,由于宽松的货币政策的“加持”,债市整体走出“小牛”行情。Wind数据显示,Wind开放式基金下的债券型基金上半年平均收益率达1.98%,超96%的债基实现了正收益。分类型来看,“冷门”品种——可转债基金以3.40%的平均收益率领涨各类债基,表现“亮眼”。可转债基金为何能“领跑”各类债基?有哪些优势?后续怎么看?今天我们就来和你唠一唠。

一、可转债基金上半年“领跑”债基

2023年上半年,在权益市场震荡调整背景下,债市持续回暖。从指数表现来看,截至2023年6月30日,Wind开放式基金下的债券型基金上半年平均收益率达1.98%,超96%的债基实现了正收益。

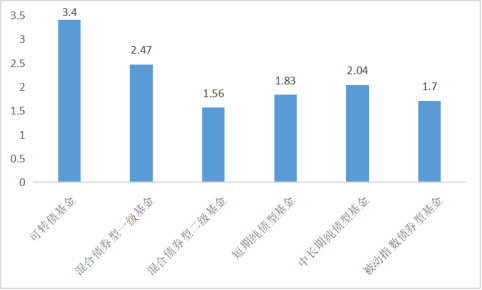

分类型来看,可转债基金以3.40%的平均收益率领涨各类债基,业绩表现亮眼。其次分别是混合债券型一级基金2.47%,中长期纯债型基金2.04%,短期纯债型基金1.83%,被动指数债券型基金1.70%,混合债券型二级基金1.56%。70只可转债基金中(不同份额分开统计),有63只基金在上半年都取得了正收益,占比达九成。大家都知道,6月中旬,债市还曾出现过一波回调,在回调后,仍然能保持这样的“成绩”,实属“不易”。(数据来源:Wind,2023/1/1-2023/6/30)

2023年上半年各类债基平均收益率(%)

数据来源:Wind,2023/1/1-2023/6/30

二、“冷门”可转债基金的“魅力”何在?

作为“固收+”基金大家族的一份子,可转债基金相较于一级债基、二级债基,算是比较“冷门”的一个品种。可转债基金主要投资可转债,且可转债投资比例不低于基金所投债券资产的80%。一般在基金名称中明确写着“转债”字样,如“××可转债债券型证券投资基金”,就是可转债基金了。可转债是一种“特殊”的债券,它具有固定的票面利率和到期日,同时在一定条件下有权转换为发行公司股票,同时具备股和债的“双重属性”,可谓是“进可攻、退可守”,是债市的重要投资工具之一。

多位绩优“固收+”基金经理表示,可转债在熊市有债底支撑,牛市跟随正股上涨,是“固收+”基金组合中重要的收益贡献来源,因此该类资产在“固收+”基金中规模和占比或将继续攀升。从指数的长期表现来看,可转债指数近5年累涨46.11%,远超沪深300指数的9.44%,凸显绝对收益优势。(数据来源:Wind,2018/6/30-2023/6/30)

三、PICK可转债基金时,需要关注哪些因素?

那么在PICK可转债基金的时候,有哪些值得注意的点呢?

1、过往“成绩单”

除了基金公司、基金经理这些“硬实力”之外,基金的历史表现想必是大家都会关注的,通常咱们购买一只基金前,可以通过购买基金的平台、基金的定期报告等去了解基金的历史业绩表现,看看历史收益是否有跑赢基金业绩比较基准,以及在同类基金中,盈利能力、收益回撤比、抗下跌能力、波动率等是否都具备比较优势。

2、持仓集中度

其次,咱们也需要了解基金的底层持仓,即它具体买了哪些资产。由于可转债基金的可转债投资比例是占到整个基金所投债券资产的80%以上的,所以投资于可转债的部分,可不受“单基金持有一家公司发行的证券不得超过基金资产10%”的集中度要求限制。那么,在基金的定期报告中,你可能会看到某只可转债基金会集中持有某几只可转债。持仓集中度越高,那么可转债基金的业绩受个债的波动影响越大,咱们可以对这些重仓债券多加关注。

3、可转债的股性

此外,可转债基金的股性也是非常重要的,在这里要提到一个“特殊”的指标——可转债的“转股溢价率”。“转股溢价率”是用来判断可转债股性的重要指标,可转债转股溢价率=可转债价格/转股价值-1,它反映了可转债价格相对于转股价值的溢价水平。转股溢价率越低,股性越强,可转债价格波动越容易随正股价格波动,当正股上涨,可能获得的收益越大,而当正股下跌,也会面临更大的风险。咱们可以根据基金定期报告中披露的可转债及仓位,将个债对应的转股溢价率加权平均,就可以得到一只可转债基金的平均转股溢价率。

当然,可转债基金并不是完全没有风险,除了常见的价格波动风险外,咱们还需关注它的流动性风险、转股风险等,所以各位基民朋友们,还是得全方位了解之后,再考虑是否要“上车”。

四、可转债下半年还能延续“强劲”走势吗?

有的朋友肯定想问,可转债上半年表现如此“强劲”,后市会不会面临“回调”风险?对于可转债的后市,机构们纷纷给出了自己的看法。

信达证券表示,转债底部逐渐显现弹性仍存,建议关注政策发力方向。尽管年初以来市场一直担心转债估值风险,但是在债券市场走牛的背景下,转债估值一直维持平稳,未来货币政策宽松仍有空间,流动性环境大概率继续维持宽松,转债的估值有望继续得到支撑;另一方面,市场对经济负面预期已经逐步消化,尽管后续政策大概率维持托而不举的基调,但权益市场目前依然在估值相对低位,进一步调整的空间或相对有限,A股大概率仍将延续结构性行情,建议维持政策发力的方向进行布局,继续加大转债的配置力度。

开源证券指出,当前市场较为弱势,转债在正股较弱情况下债底效应显现;市场博弈已从基本面转向政策,市场博弈后续政策落地。美国财政部部长耶伦访华或有利于改善两国经贸关系,提升市场情绪。新一轮稳增长或已开启,后续是否能看到系列政策继续出台呵护经济或许是关注重点。后续如果库存出清,PMI、民间投资或将回升,经济将企稳回升。政策主线延续稳增长、扩内需,经济延续复苏态势,与内需紧密相关的大消费和基建地产链有望受益,建议布局受益于内需扩大的基建地产链、大消费、中特估相关转债。

$工银可转债优选债券A(OTCFUND|005945)$

$工银可转债优选债券C(OTCFUND|005946)$

$工银可转债债券(OTCFUND|003401)$

风险提示:本材料由工银瑞信基金管理有限公司提供,为客户服务资料,并非基金宣传推介资料,不构成投资建议或承诺。投资者不应以该等信息取代其独立判断或仅依据该等信息作出决策。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资者应认真阅读《基金合同》《招募说明书》《基金产品资料概要》等基金法律文件, 在全面了解基金的风险收益特征、费率结构、各销售渠道收费标准等情况,并根据自身的投资目的、投资期限、投资经验、资产状况等以及听取销售机构适当性意见的基础上,审慎选择适合自身风险承受能力的投资品种进行投资,基金投资须谨慎。

本文作者可以追加内容哦 !