$泸州老窖(SZ000568)$ $五粮液(SZ000858)$ $山西汾酒(SH600809)$

文:向善财经 作者:刘能

从白酒过去一周的走势来看,股价的确是涨了,但要说真正的复苏来了恐怕也为时尚早。

总体看市场表现,喜忧参半。

喜的是,高端白酒整体在增长,但库存压力尽显,市场上还存在大量的供需矛盾要解决,这也意味着存在很多机会。

忧的是,行业进入新的调整阶段,高端白酒市场也逐渐转变为“挤压式”增长,白酒企业的高端化之路也变得越发艰险。

接下来,白酒的高端化之路将如何走下去,还需深究。

泸州老窖高端化:比上不足比下有余

过去的十年中,在一众迈向高端化的白酒企业中,泸州老窖是比较成功的。

从2016年到2022年,泸州老窖的净利润增速基本都超过了30%,只有2020年稍弱,微增29%,但基本上维持在30%左右。

泸州老窖高端化的秘诀是:“双品牌、三品系、大单品”。

国窖1573系列大单品冲高,泸州老窖特曲、窖龄酒撑起300-400元的中档市场,是泸州老窖的既定战略。其中,国窖品牌是高端核心。

从2015年开始,泸州老窖就一直持续在品牌上做投入。

费用上,2015年泸州老窖销售费用仅有8.7亿,随后逐年增加,到2018年增加到33.9亿,随后一直都保持在30亿以上。相对应地,公司营收从2015年的69亿增长到2022年的250亿。

费用、营收双增的支撑下,泸州老窖冲高有了坚实的底气。

国窖1573开始出现在诸如“一带一路”高峰论坛、金砖会晤、夏季达沃斯论坛、G20国际首脑峰会等极富影响力的活动上。

结果就是,国窖品牌的高端认知越来越稳,1573产品在千元价格带的地位稳固。

毛利率某种意义上代表着品牌的“含金率”。

泸州老窖毛利率方面的变化是很明显的。从2015年的49%增长到2022年的68%,有了质的变化。2023年一季度,泸州老窖毛利率更是来到了88%,同期五粮液毛利率78%,茅台为92%。

市场区域拓展和产品结构升级,使得泸州老窖从川渝地区迈向江浙沪、京津鲁,全国市场的高端化格局逐渐完整。

在产品战略上,泸州老窖头曲定位大众品牌,泸州老窖特曲锁定中端消费市场,泸州老窖1952补位中高端,而国窖系列则稳坐高端头牌。

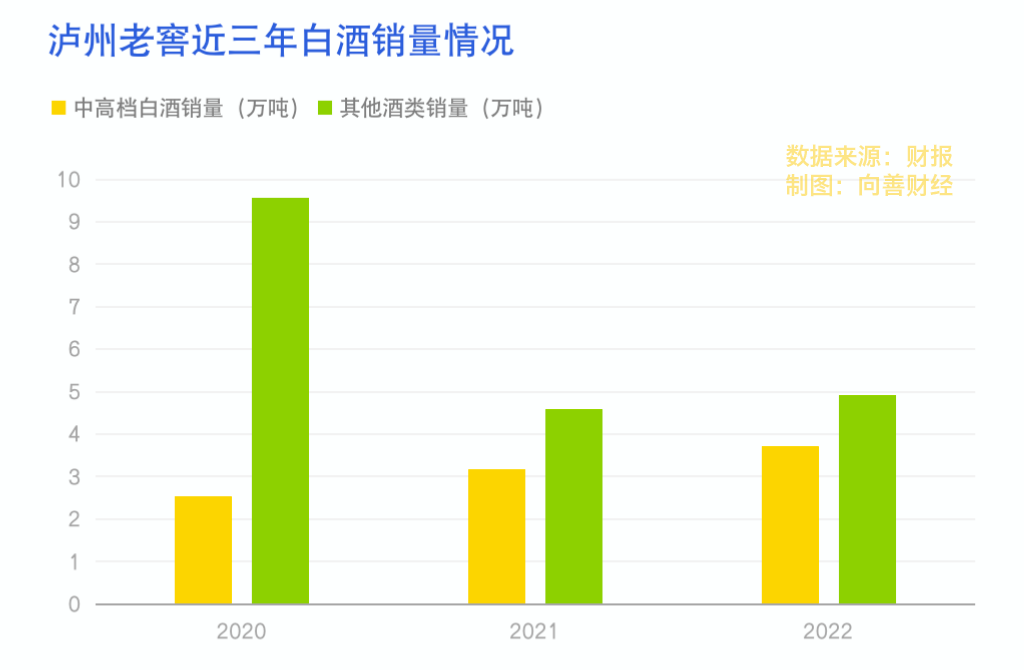

品牌的高端化,更深层的是体现在产销结构变化上。

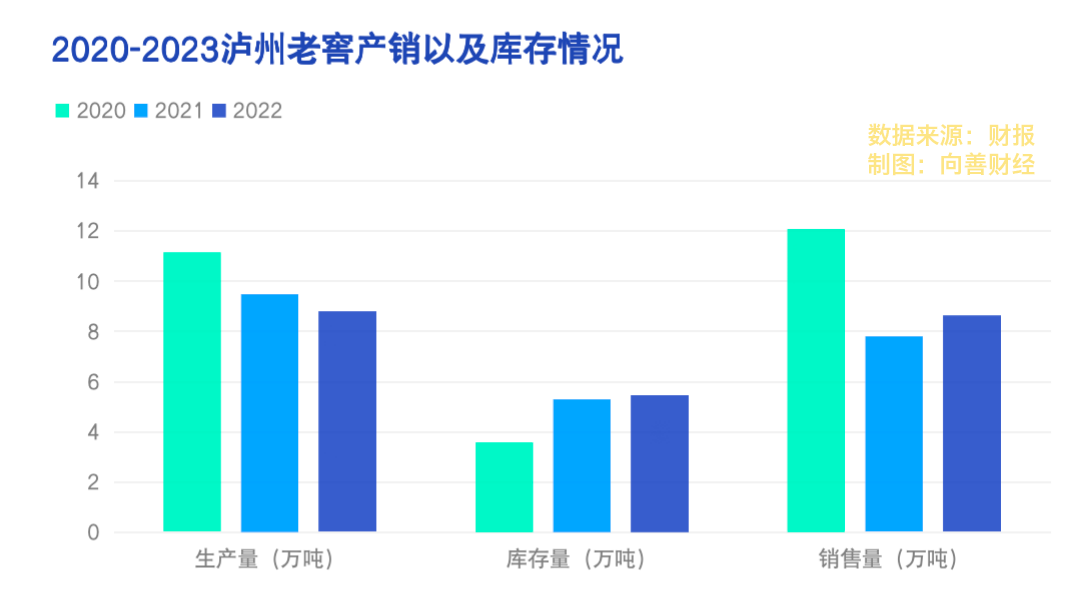

从产销的情况来看,从2020年到2022年,泸州老窖的生产量从11.14万吨逐步减少到8.79万吨,而库存量从3.59万吨增长到了5.46万吨。销售量方面,从12.09万吨下降到8.62万吨。

总产量减少,销售量减少,但是产品的结构在发生变化。

一方面,高端酒在放量,并进一步带动营收增长。

销量上,泸州老窖中高档白酒销量从2.53万吨增加到了3.71万吨,其他酒从9.56万吨减少到了4.9万吨。一增一减的背后,国窖品牌销售规模近200亿元,泸州老窖特曲销量超60亿元,窖龄酒规模突破20亿元。

泸州老窖的高端化,本质上是国窖1573的高端化。

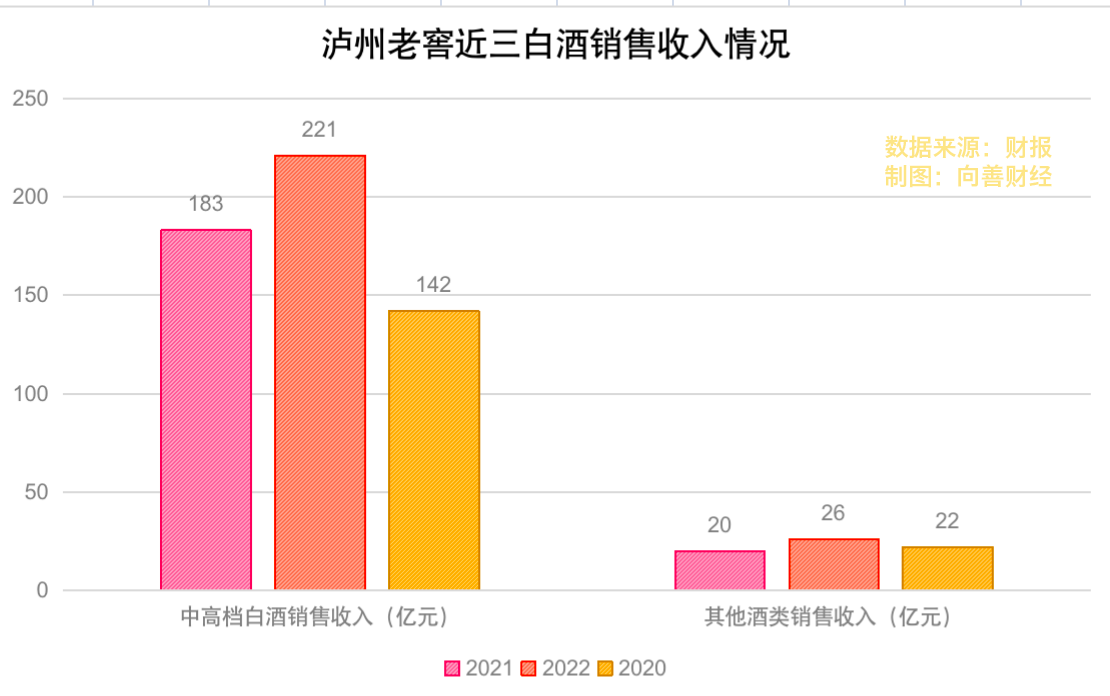

高端酒放量,带动了泸州老窖销售收入大幅增长。2020年到2022年泸州老窖中高档白酒销售收入从142亿增长到了221亿。

另一方面,高端酒增长,进一步带动了销售毛利率和净利率表现。

2020年到2022年,泸州老窖毛利率从83%增长到86%,提升了3个百分点。净利率方面的提升更明显,从35%,提升到了41%。

但以国窖为品牌核心的高端化,比上不足比下有余。

以2022年的数据来看,茅台全年产量9.19万吨,总营收1364.65亿元,净利润679.64亿元,EBIT利润率68.22%,营收能力以及利润转化率都很高。

同期,泸州老窖全年产量8.79万吨,营收251亿元,净利润104亿,EBIT利润率55.91%,盈利能力不弱,相比茅台差距明显。

再来看古井集团,2022年产量11.34万吨,总营收176.05亿元,净利润只有28.99亿,EBIT利润率只有23.88%,与泸州老窖差距明显。

整体来看,以国窖品牌为高端化核心,泸州老窖有了超过五粮液的毛利表现,并且与古井集团等白酒玩家已经拉开了差距,但整体来看,规模不及五粮液,品牌不及茅台,泸州老窖要想再进一步,恐怕很难。

接下来,高端价格带竞争加剧、存量市场挤压式增长。国窖品牌能不能延续过去的成功经验颇为重要。

高端白酒市场中,一旦茅台、五粮液开始去库存,那么高端库存压力会进一步向下传导,泸州老窖的高端产品可能也会面临价格压力。

所以,接下来如何维持国窖系列量价的平衡,可能是泸州老窖需要面对的一个考验。

比如,高端市场挤压增长下,高端白酒市场会进一步细分,如何进一步抓住细分人群市场的增长机会?就像洋河梦之蓝系列,瞄准的是成功人士、新兴财富人群,相较之下品牌更有朝气,这个细分市场会有怎样的策略,可能关乎高端市场的进一步扩容。

目前来看,泸州老窖的策略是,泸州老窖1952产品弥补千元价格带真空,以低度国窖产品去做价位段的扩容。

向善财经认为,以泸州老窖的高端化经验来看,其实更多的是国窖系列的成功,因此,高端市场细分,用细分的国窖产品去填充是战略上做加法,只不过,这个加法的效果怎么样,还需要市场去验证。

比如,低度的国窖产品经过价格扩容之后,还能不能维持得住高端白酒的品牌调性?毕竟整个行业都在库存压力下,终端销售也始终面临着价格倒挂的压力,高端品牌价格带扩容会不会也面临价格倒挂的压力,有待观察。

再比如,在精英圈层与新中产的人群市场方面,除了国窖系列,百年泸州老窖窖龄酒,低度国窖品牌与百年窖龄酒之间的定位如何去做区分,也是一个需要深思的问题。

守住了前三,压力可能来自库存

从行业整体来看,2022年,全国酿酒行业规上企业1756家,比2019年减少373家,降幅17.5%。总产量5427.5万千升,降幅2.9%,实现营业收入9509.0亿元,增幅13.9%。

规模以上的企业减少了,产量减少了,但行业营收仍然在上升意味着行业迈进调整期之后,集中化、高端化的趋势不变。

泸州老窖是集中化、高端化受益者,高端化带来了量价齐升,同时也带来了增长压力。

以市值规模来看,行业前三一度出现了变化。“茅五泸”的格局,似乎短暂地变成了“茅五汾”。从一季度财务数据对比来看,山西汾酒一季度营收126亿,净利润48亿,泸州老窖营收76亿,净利润37亿。山西汾酒的营收规模和利润规模明显更高。

泸州老窖的优势在于毛利率和净利率。

一季度,泸州老窖毛利率为88%净利率为48%,山西汾酒毛利率为75%、净利率38%。全年来看,2022年泸州老窖的毛利率、净利率表现也好于山西汾酒。

从最新的市值表现来看,山西汾酒2900亿市值,泸州老窖3500亿市值。

泸州老窖守得住毛利率,就守得住白酒“前三”。

向善财经认为,表面上泸州老窖的压力来自山西汾酒,但实际上真正的压力可能还是来自库存。

从财报来看,2022年,泸州老窖的存货为98亿元,同比增加了35%,2023年一季度,存货为101亿,同比增加了27%。

关于库存问题,6月底的股东大会上就有投资者提问,泸州老窖今年渠道库存上升,调研发现高于正常水平。彼时泸州老窖董事长刘淼直言,并没有去压货,渠道库存良好。

没有压货、库存良好,但经销商到底有没有库存压力?这个问题值得深究。

从白酒行业的客观规律来看,如果有库存压力的话,那么高端白酒的库存压力会逐渐转化为价格压力,倒挂的背后是原有价格体系下,去库存压力增大的直观表现。

当工业库存转化为商业库存,白酒到了经销商手里,那么酒企便可以去确认为收入,业绩就会增长。

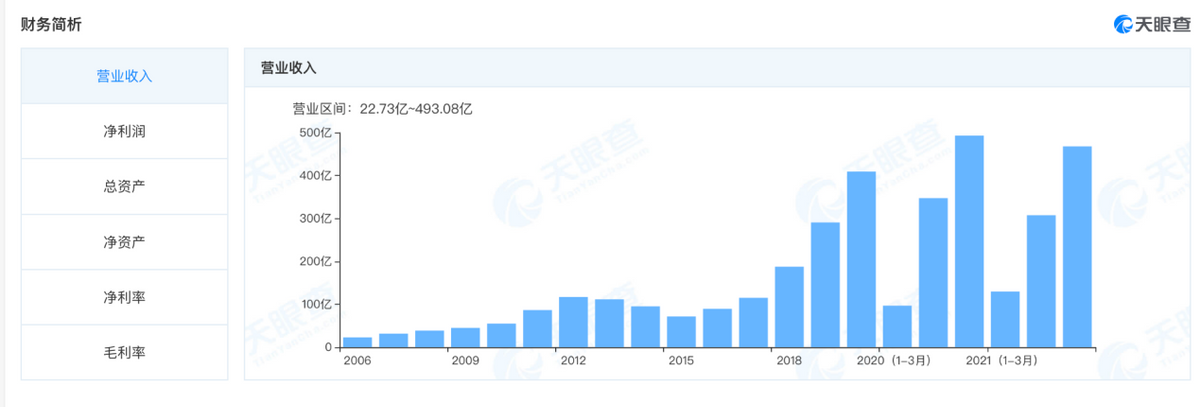

从过去两年的业绩上来看,2021年泸州老窖营收同比增长23.9%,2022年营收同比增长21%,增长稳定。天眼查APP财务简析显示,过去几年,泸州老窖营收持续增长。

2023年,白酒行业进入调整期之后,经过两年多的积压,经销商面临库存压力也很大,终端其实很难不降价销售。

这就导致一个问题,理论上来看,终端市场的降价不可避免,而且品牌越高端,降价来得可能就越快。行业龙头茅台常年供不应求,价格端也许不会有明显变化,最先感受到压力的反而可能是五粮液、泸州老窖。

事实上,2023年6月19日,在中国酒业协会发布的《2023中国白酒市场中期研究报告》中就提到春节后,因经销商急于变现,部分名酒及二三线品牌市场成交价低于经销价价格倒挂严重。

对此,有经销商表示,高端酒中不倒挂的只有茅台。

一份2023年部分白酒价格倒挂排行榜显示,上海贵酒53度天青、郎酒53度青花郎、500ML52度第八代五粮液等都有价格倒挂的情况。以五粮液为例,500ML52度第八代五粮液,建议零售价1499元,出厂价969元,京东平台的商家出现了950元/瓶的价格。

从行业整体的情况来看,泸州老窖也可能面临着较大的价格压力。

据红星新闻披露,6月25日-7月1日就曾短暂出现过价格倒挂的情况。500ML52度国窖1573建议零售价为1399元,出厂价在960元左右,彼时,经销商渠道的890价格已经低于出厂价70元左右。

值得注意的是,每个地区的市场情况并不相同批发价和零售价也有差异,而且特定地区的终端销售价格并不代表整体市场情况。

从目前的渠道的情况来看,国窖批价环比基本持平,部分经销商反馈库存在2个月出头,对比来看,汾酒渠道库存也在2个月左右,回款进度都在60%左右,渠道情况都还比较正常。

这可能与泸州老窖的经销模式有关,泸州老窖的经销模式为柒泉模式,即以区域为单位,设置区域柒泉公司,该区域的核心经销商以资金形式入股并支付一定的保证金,担任董事长。

这一模式下,部分未参股的经销商可能存在利益平衡问题。因此,在行业调整期可能有未参股的经销商选择私自降价,导致出现价格倒挂。

对于渠道库存压力,泸州老窖似乎有着自己的计划。

面对投资者库存去化方面的提问,刘淼表示“泸州老窖一直在布置安排,如何围绕消费者、终端动销展开工作,公司一步一步往前行,也没有急躁,没有一把抓,整体布局非常良性。”

言下之意,库存问题可能不是泸州老窖当下需要首先考虑的问题。

根据此前的泸州老窖的股权激励方案,要实现权益解锁,就需要达成以下条件:2021年~2023年净资产收益率不低于22%,且不低于对标企业75分位值;年均净利润增长率不低于对标企业75分位值;年均成本费用占营业收入比例不高于65%。

过去的两年,泸州老窖ROE(加权)分别为31.15%和33.32%。净利润同比增长32.47%和30.29%,目前来看,要实现这个目标并不困难。

相比库存压力,泸州老窖可能更在意价格,即便是经销商有压力,降价销售的确不是一个明智的选项。毕竟国窖已经站稳了高端市场,未来能否“望茅追五”,就看这届经销商能不能扛了。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

本文作者可以追加内容哦 !