永远不追高,韭菜变镰刀!最好的买点永远都是在下跌中形成。这是最朴素的投资原理,然而很多人却莫名其妙的去追涨,放着眼前安全稳妥的重大投资机会不好好把握,非要去追那些没有太高胜算的题材热点,你不赔钱谁赔钱?

从投资安全边际与长线性价比来讲,当前我最看好的就是医疗、生物这两大板块。不论是A股还是港股,医疗生物都处于严重超跌状态,估值都处于历史大底部区,中长线投资性价比非常突出。今天要重点讲一讲港股生物科技的中长线投资逻辑。

一、极度暴跌后孕育着重大投资机会!

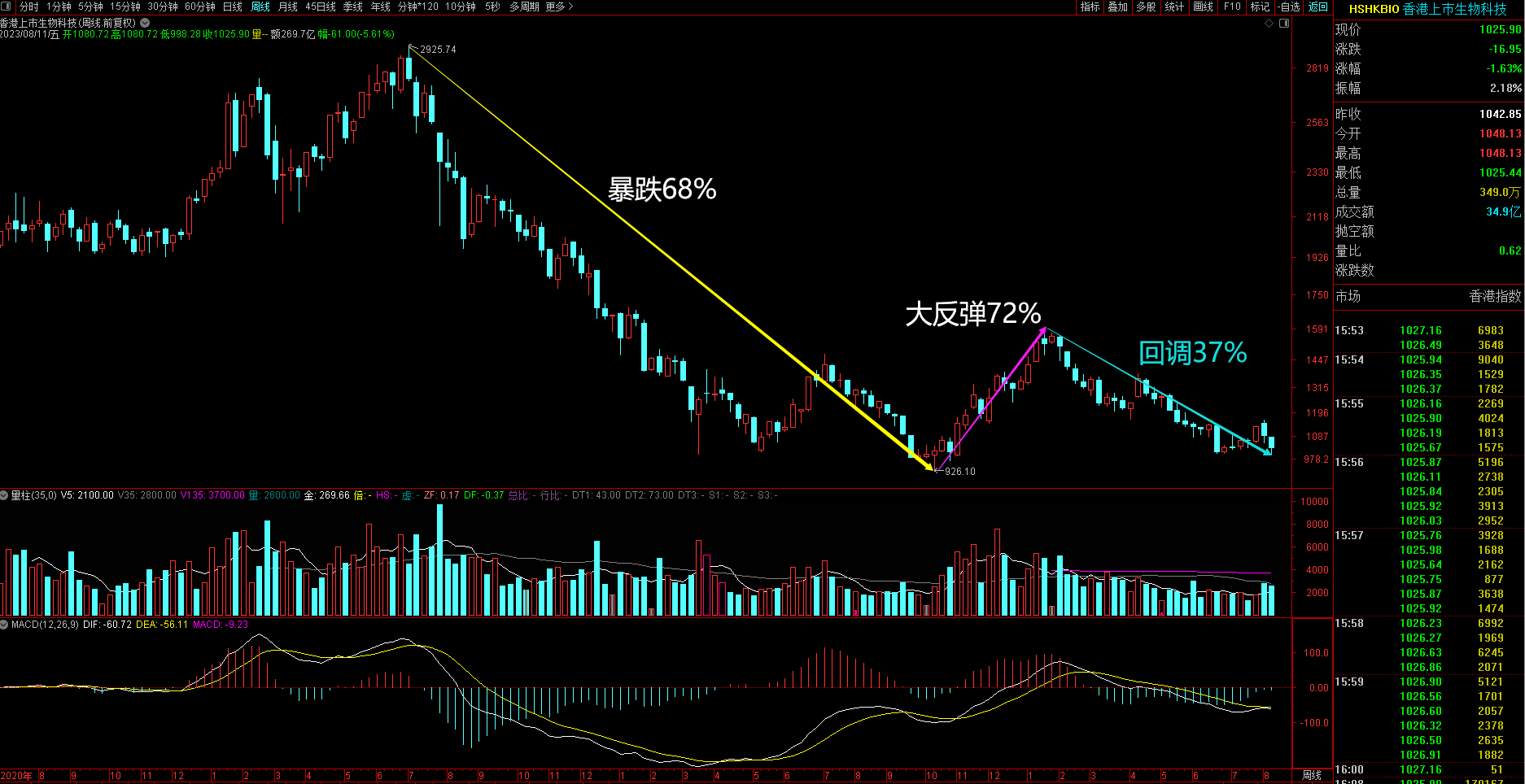

在前面这轮熊市中,恒生生物科技指数一路暴跌68%,风险释放非常充分。大幅反弹后又回调37%,再次回到前低附近,可以说当前位置中长线投资性价比相当突出。

不论是大盘指数还是行业指数,正常情况下一轮大调整下跌50%--60%是底线,极端情况下回调70%--80%是极限。

2008年全球经济危机下的大暴跌中上证指数下跌73%。

2015年杠杆牛互联网暴涨15.9倍后的大调整跌幅为74%。

2021年,中国核心资产遭遇外资做空及中概股退市风波,恒生科技暴跌75%。

以上三次相关指数的大暴跌,都是极端情况,如此极端下跌幅度都没有超过80%。这里告知大家一个抄底小技巧:不论行业指数还是大盘指数,只要经历两次腰斩,就是铁定的历史大底。“双腰斩”的跌幅就是75%,这基本上就是下跌极限位。大家可以对比A股历史所有暴跌来验证哈。

这一轮大调整,恒生生物科技已经暴跌68%,距离极限下跌目标位已经非常接近,你说当下是不是重大机会?

当然,后市不排除创新低,然而创新低后那不就是天降钻石么?

二、估值处于历史低位,具有较高的安全边际。

没有低估就没有良好的安全边际,没有良好的安全边际就容易遭受本金严重亏损风险。所以我经常讲:低估才是最大最厚的安全垫。长线投资左侧布局的第一要务就是考查选定标的有没有低估,低估程度决定着配置力度。估值处于中高位时只能观望,特别看好行业发展前景也只能轻仓布局,只有严重低估时才能下重手。

恒生生物科技指数当前市净率估值百分位不到4%,比历史上96%以上的时间都便宜,处于严重低估状态,安全边际较高。在我看来,是相当好的中长线布局的大底部区。这个位置属于只输时间不输钱的位置,也许还会创新低,但长线看的话,这里只可能是底部,是机会区,而不可能是顶部。

三、潜力巨大,进攻性强。

恒生生物科技指数的弹性远高于A股的生物板块,上涨时进攻性更强。去年10月份见底之后,猛烈反弹,大涨72%,远超A股的生物板块涨幅。

前10大成分股都中国知名的生物科技龙头,成长性非常高,未来发展潜力巨大。经过2年多的暴跌,估值挤泡沫相当充分,一旦市场见底,这些股会爆发出惊人的冲击力。

四、资金疯狂流入,助推估值修复。

港股是全球估值洼地,暴跌后的港股对国际资本有着更强的吸引力。有不少上市公司,A股的股价远高于港股的股价。作为长线投资来讲,大资金更喜欢买港股,因为它们估值更便宜。今年以来,仅南下资金就暴买港股超1600亿元。

比如中国人寿,A股股价是36元人民币,而港股股价是12.66港元,买港股与买A股享受同样的股息率。那么问题来了,买1股A股人寿的资金到可以买3股港股人寿,投入同样的资金港股的分红是A股的3倍,你说有港股投资渠道的资金做长线投资时,会如何选择呢?当然,事情也不会就这么简单,还涉及到流动性、汇率波动、外围影响等因素。但有一点可以肯定,专门吃股息的这类长线大资金会偏向于投港股人寿。

股市上涨是资金推动的,国际资本及内资的持续流入,未来港股的估值修复是必然的,恒生生物科技也必然迎来底部大反转。

五、看好恒生生物科技,如何投资布局?

港股波动太大,说句实话配置个股心里没底,玩港股我只配置行业指数,因为行业指数下跌必有底线,没有归零风险。跌得越猛,反弹也越猛;跌得越深,涨得也越高。

南方恒生香港上市生物科技ETF发起(018078/018079)刚好跟踪本文分析的恒生生物科技指数,极具中长线投资价值,先加入自选跟踪着,择机定投上车。

以上内容仅为个人观点,不具任何指导意义。提及个股基金仅为记录市场观点和实盘操作过程,为日后创作积累素材,并非公开推荐。基金过往业绩不代表未来,投资者需注意市场波动风险。

$南方恒生香港上市生物科技ETF发起(OTCFUND|018078)$

$南方恒生香港上市生物科技ETF发起(OTCFUND|018079)$

$恒生生物科技ETF(SZ159615)$

#【有奖】港股怎么看?医药还是科技?#

本文作者可以追加内容哦 !