今年以来热点不断,震荡反复,主流指数沪深300截止上周末涨幅仅剩0.33%,不过有一种投资策略,似乎在这样的不确定性中“如鱼得水”,表现优异——从去年11月开始,红利指数开始悄悄地“涨”起来,并在后续的“中特估”光环加持下,更是一度涨幅超过30%,成为了市场中的一抹亮色。

今天图说就来和大家讲讲,什么是红利策略,红利相关的细分指数可以选择哪一个,以及当下是否可以买入等等问题。

| 一、什么是红利策略?

红利策略指的是投资于那些持续派发稳定、较高分红的公司的策略。

我们都知道,股票的收益来源主要有两个方面,1、股价上涨带来的差价,这是绝大多数投资者比较在意的部分;2、部分股票会拿出一部分利润用分红的方式分配给股东,从而带来现金分红收益。

相对于波动剧烈的股价,分红带来的现金流,其实是具有更强的确定性的,但绝大多数股票的分红贡献是比较少的,因为如果一家公司能够做到持续稳定地给股东分红,一定程度上证明了公司盈利能力不错,现金流也较为充足。

而红利策略,因其本身就投资于这些持续稳定派发分红的公司,所以从现金分红角度来看,它的稳定收益是比其他指数可观不少的。

看到这里不少小伙伴可能会问,红利指数,可以选择哪一款?

| 二、中证国企红利值得你的关注

中证国企红利指数,是挑选在沪深两市上市的国有企业中现金股息率高、分红比较稳定、且有一定规模及流动性的100只股票作为样本,以反映国有企业群体中高红利股票的整体状况。指数有以下几个特点和优势:

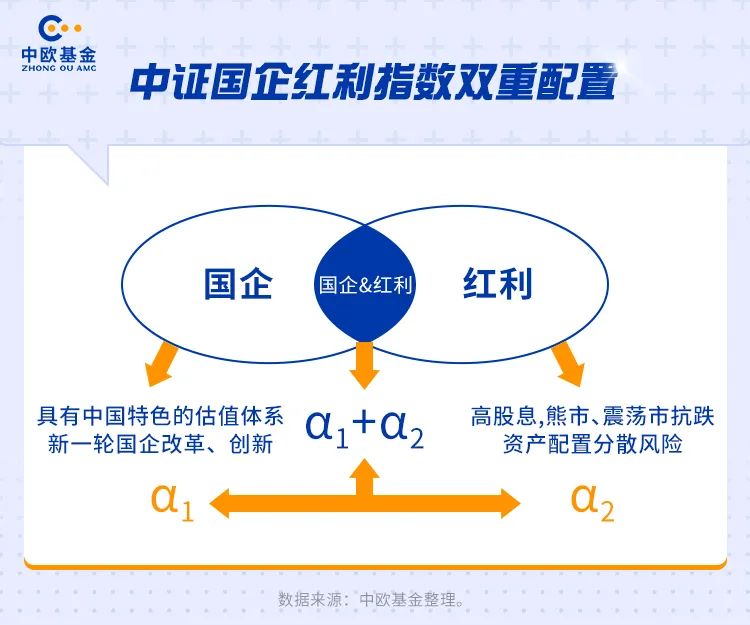

1、双重配置红利和中特估,基本面盈利能力显著高于同类指数

国企红利指数双重配置红利和国企两大属性,在一定程度上拥有两层阿尔法。

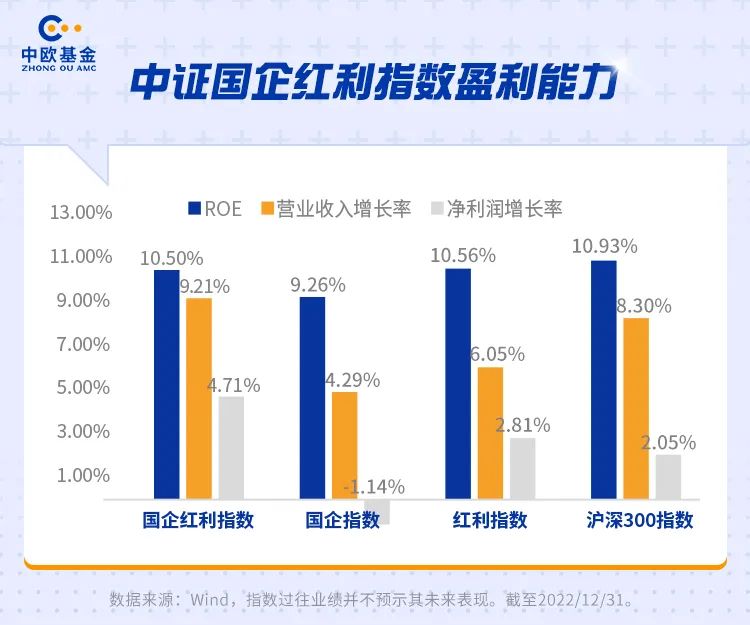

截至2022年年报,国企红利指数ROE为10.50%,和可比指数基本保持一致;营业收入增长率9.21%、净利润增长率为4.71%,显著高于中证国企指数、红利指数和沪深300指数,呈现出高盈利能力。

同时,从中证国企红利指数成分股的行业分布来看,主要分布在银行、交运、房地产、钢铁、煤炭等顺周期板块,尤其在政策频出的近期,顺周期板块表现抢眼。

2、相较市场主流股指,国企红利指数过往中长期涨幅亮眼,较沪深300胜率高

自2013年以来,在绝大部分时间里,中证红利相较于上证指数和沪深300都有非常明显的超额收益,胜率较高。

3、震荡市场下,防守属性强

我们以2015年以来,三轮明显的震荡行情为例,中证国企红利指数的表现是优于上证指数和沪深300指数。由此可见,在过往股市相对低迷时,该指数防御属性突显,或可考虑作为权益配置的底仓。

4、相较于其他红利指数,国企红利指数过往涨幅和风险收益性价比更优

| 三、现在还适合买吗?

当然也有小伙伴会问,国企红利今年已经涨幅不小,这个时候还适合上车吗?

1、国企红利指数在过往基金发行遇冷时期表现相对更优

我们会发现,历史数据显示,国企红利指数在大部分基金发行遇冷时期表现相对更加优异;当下公募主动权益基金发行热度依然相对低迷,历史来看,市场几轮快速下跌或者震荡调整过程中,红利策略通常具有较好的超额收益。

2、中证国企红利指数和其他主流股指收益相关性稍弱

从收益走势上来看,甚至在一些时间段产生负相关,可以在一定程度上起到分散风险的作用,有利于丰富整体资产的收益来源。

3、安全边际高

截止2023年6月30日,国企红利指数的PE为5.75X,位于近20年10.08%分位点,处于-1倍标准差下方的位置,安全边际较高,属于极低估值阶段。

在此之前图说就曾提到过,希望大家可以关注一下红利相关指数,即在高波动热点切换过于频繁的市场下,可以从资产配置的维度来增加一些防守性质的产品,与此同时,从今年宏观的角度来看,市场仍面临较大的不确定性,不管是逆全球化趋势,还是经济转型带来的压力,都让国企相对稳定的盈利表现在当下这个低利率时代下显得较为珍贵,在不确定的经济环境中投资价值凸显。

#机构热议印花税调整问题##减肥药产业链持续活跃##A股市场下探空间有限#

$中欧蓝筹(SZ166002)$$中欧价值(SZ166005)$$中欧睿泽混合A(OTCFUND|011710)$

风险提示:

基金有风险,投资须谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

本文作者可以追加内容哦 !