$云从科技-UW(SH688327)$

文:互联网江湖 作者:志刚

当AI跨入“大模型”时代,云从科技还需要新的竞争力。

近日,云从科技交出了上半年的业绩答卷。

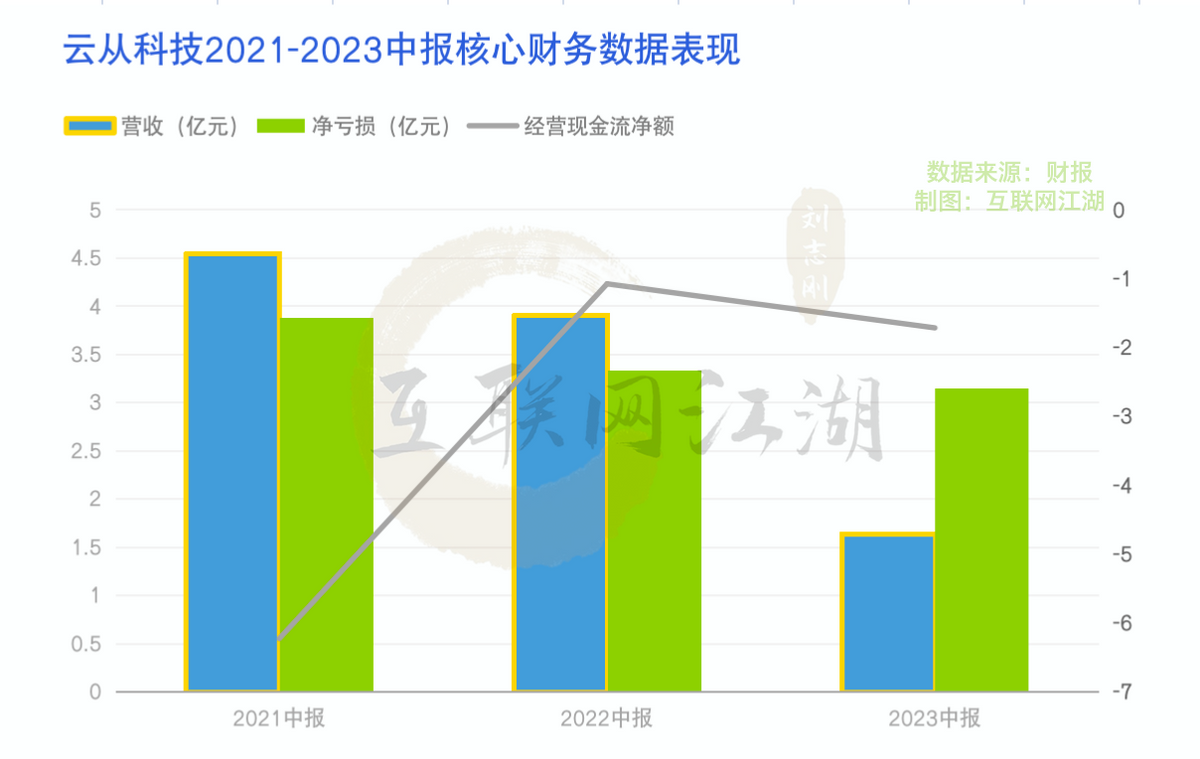

根据云从科技披露的半年报显示,2023年上半年,公司实现营收1.64亿元,同比减少58.16%,实现的归属净利润约为-3.04亿元,上年同期亏损约3.25亿元。

财报发布后的第一个交易日开盘,云从科技A股一度跌超10%,8月14日、15日,股价虽有所回升,但仍然显颓势。

换言之,市场对于云从科技过去的表现,可能并不完全满意。那么,上半年云从科技的经营质量究竟如何?我们不妨透过半年报来一窥端倪。

亏损收窄之后,经营提效出成果了?

从半年报来看,在经营策略上,云从科技上半年经历了一个调整期。

首先,资金的使用上,更保守了。

上一份半年报中,云从科技将募集资金中的8.1亿元用于购买理财产品而遭到质疑,到去年三季度末,云从交易性金融资产占比当前资产总额达到20.89%。

今年半年报中,这一情况得到了改善。

半年报显示,公司交易性金融资产期末余额为3.50亿,去年同期为7.21亿,同比减少了51%,交易性金融资产占比总资产从去年同期的21.10%下降到11.64%。

拿去买理财的钱少了,但公司在经营上花的钱也在减少。

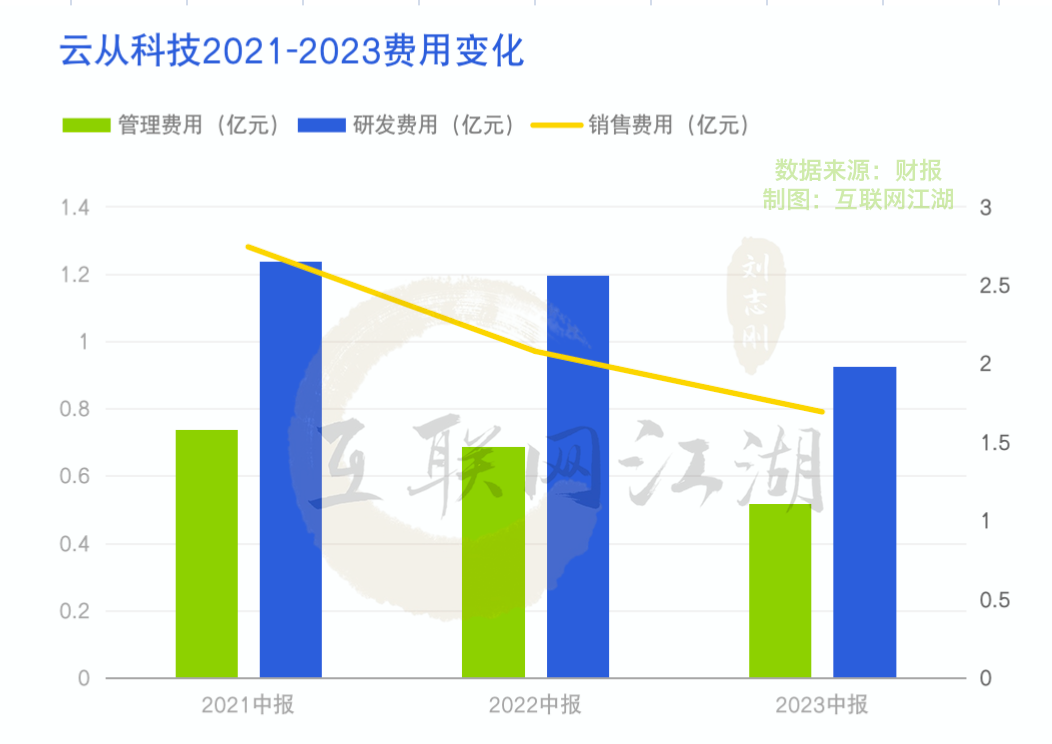

从半年报来看,销售费用同比下降了18.59%来到7940.78万,管理费用下降了24.87%,为1.11亿,研发费用同比缩减了22.61%,为1.98亿元。

花钱少未必就是坏事,关键是要看能不能达到想要的效果。

费用缩减之下,上半年云从科技净亏损有所下降,下降了约0.15亿。乍一看是不是这份财报看起来还不错?对这份业绩也有人惊呼:“云从科技亏损下降,财报利好尽出……”

客观地来看,2022年上半年,云从科技净亏损3.33亿,到2023年亏损3.15亿,其实基本没怎么变化。

换言之,上半年缩减的研发费用、销售费用、以及管理费用,带来的结果就是亏损速度并没有进一步增加。数据变化上,营收同比下滑了58.16%,净亏损却与2022年一致。

实际上,连研发都大幅减少了22.61%,却仍然没有止的住亏损,那么接下来的几个季度要怎么过,进一步大幅削减研发?

恐怕不是长久之计。

短期来看,云从科技削减三费支出可能也是为了给市场一个交代,毕竟研发投入了这么多,想要做出利润,表现出自己的核心竞争力也无可厚非。

但问题在于,大力削减支出,一没有带来利润转正,二没有带来正向经营现金流(上半年经营现金流为-1.72亿),似乎有些得不偿失了。

长期来看,削弱研发投入,可能也会影响未来的研发能力。

大模型来了之后,大家都看到了AI的潜力,但AI技术应用也的确没有人们想象的那么快。

AI公司,市场苦一苦也就过去了,再穷不能穷研发,毕竟整体上行业都还在处于研发阶段,接下来大模型的开放、场景应用都需要砸钱,在没烧出来真正的核心竞争力之前,持续的研发投入是很有必要的。

特别是在进入大模型时代之后,这样的持续研发对云从科技来说就显得尤为重要。

一方面,大模型的发展和应用会改变AI技术应用的格局。传统AI玩家的路线将会越走越窄,云从科技需要进一步向大模型转型,搭上这班快车。

另一方面,接下来面对在技术、应用上都更有优势的对手们,云从需要有真正拿得出手的“杀手锏”来留住自己在AI行业的席位。

当然,持续研发的前提,是经营盈利状况的改善。

从这份半年报来看,云从科技的经营仍然有提升的空间。

值得关注的是,报告期内,公司的资产减值损失以及信用减值损失大幅增长。分别从2022年同期的198.57万和132.10万增长到2070.04万和2113.65万。

其中,信用减值损失主要为应收账款坏账损失,资产减值主要为合同资产减值损失。

要知道,云从上半年营收也就1.64亿,坏账损失+合同资产损失就已经占到营收的四分之一。

这么高的坏账及合同资产减值,也应当引起管理层的注意。接下来如何去进一步做好合同资产管理以及应收账款的管理,恐怕是云从科技需要去反思的问题。

另外,应收账款的整体结构来看,应收票据的占比较小,大多数还是应收款,报告期内公司应收账款有2.11亿。

也就是说,如果未来的收款情况有所改善,那么也会有利于改善公司的亏损情况。

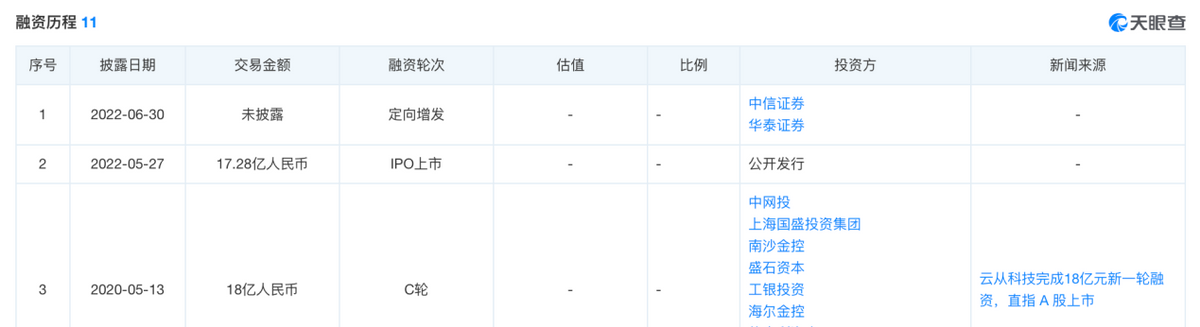

财报显示,云从科技首次公开发行股票募集资金总额为17.28亿元,扣除发行费用后,募集资金净额为16.27亿元。7月21日,云从科技再次发布A股股票募集说明书(申报稿)向符合条件的特定对象募资不超过36亿元。

如果公司能够在接下来的几个季度有效改善亏损,也会给投资人更多信心,那么接下来的募资可能也就会更有底气。

AI跨入大模型时代,“不下牌桌”是底线

左手是对盈利的渴求,右手是大模型时代所必需的持续投入,如今的云从科技,似乎有些进退维谷。

转型做大模型,云从科技有自己的目标。但从行业视角来看,云从科技首先要做到的就是“不下牌桌”。

因此,云从科技需要先拿出自己的大模型产品,在AI的牌桌上站稳。毕竟只有站稳牌桌,才能有和商汤、讯飞等玩家掰一掰手腕的机会。

云从科技的定增预案中,有一项为期3年的“行业精灵”建设项目。根据云从科技的计划,“行业精灵”项目建设预计花费36.35亿元,其中20.94亿元用于研发设备购置,人力资源支出为7.60亿,场地购置费用5.54亿元。

值得注意的是,大模型的训练成本也不可忽视。

根据国盛证券的一份报告显示,GPT-3的训练成本为140万美元每次,更大的大模型训练成本可能会在200万美元到1300万美元。大模型的引领者——OpenAI,日烧70万美元,一度被传将在明年底破产......

也就是说,即便是定增募资达到了原本预定的目标,36亿元的资金能否支撑起接下里模型训练以及后续的持续开发?这一点有待观察。

不过,从行业发展的视角来看,留给云从科技的容错率似乎已经不多了。

目前,云从科技的业务主要分为两大部分:人机协同操作系统、人工智能解决方案。

前者是底层技术,后者更注重应用场景。

如果说,AI时代的技术发展有个分界线,那么,这个分界线之前是AI操作系统和AI解决方案,分界线之后可能就是大模型。

从半年报来看,人工智能解决方案的商业应用主要集中在智慧金融、智慧治理、智慧出行以及智慧商业几个核心领域,其次就是泛AI应用。

从行业规模来看,金融、出行以及商业领域的市场规模虽然在增长,但增速已经减弱。

新的增长阶段,无论是金融还是出行,这些行业领域其实更看中AI“产品”化的能力。换句话来说,市场也逐渐走到了拼“产品”能力的阶段。

比如金融领域,相比传统的AI云服务,银行等金融机构可能更愿意接受自然语言理解能力更强的大模型。再比如,出行领域中,行业已经有了基于大模型的首个感知决策一体化的端到端自动驾驶解决方案。

要与这些方案竞争,目前云从科技的产品和方案可能还需要更多的竞争力。因为,在“产品”能力上,相比传统的AI解决方案,大模型显然离商业化的距离更近。

事实上,过去AI公司的业务模式中,算法很难直接卖出去,要么是卖产品,要么是卖服务,而大模型的能力更强,更具有被产品化的可能性。

大模型方面,“行业精灵”还处在起步阶段,要想在这个起步阶段生存下去,恐怕有些不容易。

而且,“百模”大战的新阶段下,BAT等巨头之外的玩家,有相当一部分开始做行业大模型。这意味着大模型技术的场景化落地,更快。

更快的落地节奏之下,云从科技的技术、产品迭代能力能不能满足需要,是一个重要的问题。

产品、技术的持续快速迭代,意味着大量的投入,目前的云从业务尚没有足够的盈利能力,且在研发上的投入也还远远不够,能不能支撑未来的持续发展,还有不确定性。

最关键的还是得看市场会不会给企业更多的机会。

天眼查APP融资信息显示,上市之后,云从科技曾有过一轮定向增发。

如果融资通道始终通畅,那么持续研发投入下,转做垂直领域的大模型,云从科技依然有更多的成长空间,随着商业化推进,盈利也自然会水到渠成。

写在最后:

大模型时代,云从科技也有高光时刻。

ChatGPT概念火爆,也曾助推云从科技股价,一路上涨到今年盘中历史最高的44.14元。市场从来不缺对创新者的支持和热情。尤其是能够给人们生活带来巨变的AI领域。

接下来,这样的高光时刻还会不会再现,值得持续期待。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

本文作者可以追加内容哦 !