通常来说,哪只产品或指数业绩好,基金公司才会顺势推荐。然而,最近有一家总部在深圳的基金公司却反其道而行,在表现垫底时进行逆向宣传,背后逻辑是“跌的越多,或越具备反弹空间”,颇有逆向投资的味道。

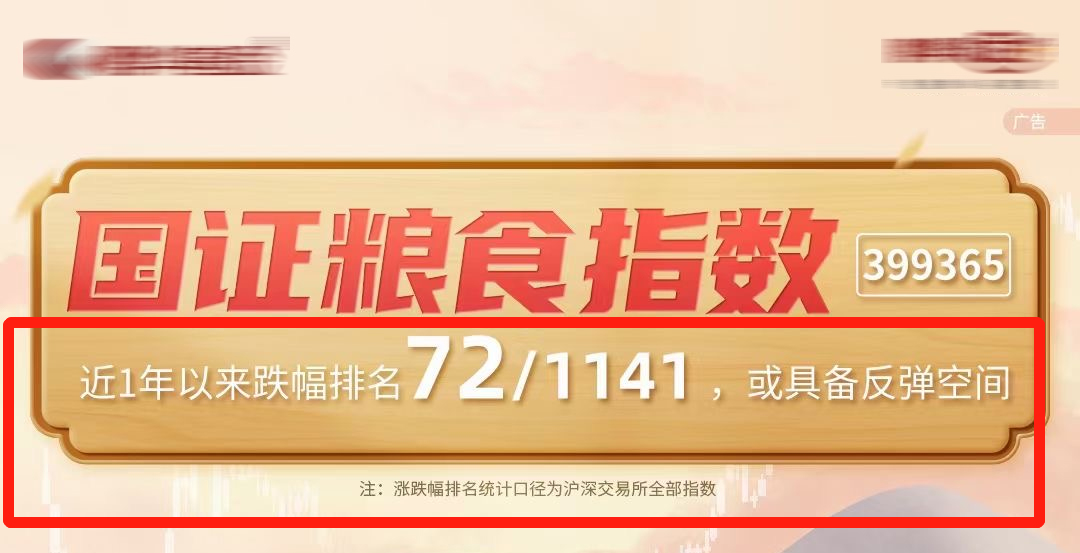

下图是司令截取的部分海报内容,宣传产品为一只场内主题ETF,跟踪国证粮食产业指数。只见海报上赫然显示:近1年以来跌幅排名72/1141!注意哈,是跌幅不是涨幅排名,如果换成正常写法,就是涨幅排名1069/1141(前94%)。

乍一看,背后逻辑好像也有些道理。众所周知,A股行业轮动频繁,时而这些板块涨幅领先,时而那些滞涨板块来反超。今年涨幅靠前的产品,明年不一定业绩就好;今年表现垫底的产品,一旦重仓板块的风口来了,说不定就华丽转身成了“王者”!

等等!有句话咋说的?理想是丰满的,现实是残酷的!现在跌超30%,难道就不会继续跌了?即使买入后下跌空间不大,但是牛市来了就一定能跑赢市场?如果买入后等了很长时间还不涨,要不要继续持有?。。。

与其还在纠结,不如事实说话!今天,司令就来做个组合回测,每年年初选取3只上一年表现最差的基金,然后年底时就果断卖掉。这样坚持十年之后,结果会是怎样,能不能跑赢市场呢?

下面,司令做了三个组合,分别是:场外指数宽基、行业主题指数、主动选股型,大家觉得哪个组合会更强呢?备注:均选择场外产品,不包括QDII;如有相同跟踪指数,选最差那只产品;如有多类份额,均选A类。产品筛选及数据来源:Choice

指数宽基派

2013年:年初入手“建信深证100指数增强、广发深证100指数A、嘉实中创400ETF联接A”,年底收益率依次为:-1.65%、6.50%、38.86%,组合平均收益率为14.57%。

2014年:年初入手“中海上证50指数增强、国联安中证100指数、$易方达上证50增强A(OTCFUND|110003)$”,年底收益率依次为:62.75%、57.28%、60.94%,组合平均收益率为60.32%。

2015年:年初入手“嘉实沪深300指数研究增强A、南方中证100指数A、广发国证2000ETF联接A”,年底收益率依次为:13.23%、22.28%、44.79%,组合平均收益率为26.77%。

2016年:年初入手“$华宝中证1000指数A(OTCFUND|162413)$、华安创业板50指数A、西部利得中证500指数增强A”,年底收益率依次为:-19.19%、-31.81%、-12.68%,组合平均收益率为-21.23%。

2017年:年初入手“$华安创业板50指数A(OTCFUND|160420)$、富国创业板指数A、嘉实中创400ETF联接A”,年底收益率依次为:-30.77%、-12.53%、-12%,组合平均收益率为-18.43%。

2018年:年初入手“华安创业板50指数A、华宝中证1000指数A、鹏华创业板指数A”,年底收益率依次为:-33.50%、-35.99%、-27.26%,组合平均收益率为-32.25%。

2019年:年初入手“诺安创业板指数增强A、华安创业板50ETF联接A、华宝中证1000指数A”,年底收益率依次为:17.23%、45.76%、27.28%,组合平均收益率为30.09%。

2020年:年初入手“景顺长城中证500指数增强A、中融中证500ETF联接A、新华沪深300指数增强A”,年底收益率依次为:34.43%、18.72%、38.87%,组合平均收益率为30.67%。

2021年:年初入手“上银中证500指数增强A、中加中证500指数增强A、博时沪深300指数增强A”,年底收益率依次为:29.46%、14.90、-13.87%,组合平均收益率为10.16%。

2022年:年初入手“博时沪深300指数增强A、易方达上证50增强A、汇添富沪深300基本面增强指数A”,年底收益率依次为:-17.02%、-18.36%、-27.79%,组合平均收益率为-20.89%。

行业主题派

2013年:年初入手“博时上证自然资源ETF联接、民生加银中证内地资源A、鹏华资源A”,年底收益率依次为:-32.56%、-37.70%、-33.94%,组合平均收益率为-34.73%。

2014年:年初入手“民生加银中证内地资源A、国投瑞银中证上游资源、鹏华资源A”,年底收益率依次为:30.09%、26.16%、25.75%,组合平均收益率为27.33%。

2015年:年初入手“信诚中证TMT产业主题指数A、华宝中证细分医药ETF联接A、鹏华国防A”,年底收益率依次为:54.31%、34.15%、23.19%,组合平均收益率为37.22%。

2016年:年初入手“华宝医疗ETF联接A、中融国证钢铁行业指数A、长盛中证申万一带一路指数”,年底收益率依次为:-25.47%、-10.07%、-14.86%,组合平均收益率为-16.8%。

2017年:年初入手“天弘中证计算机ETF联接A、工银中证传媒指数A、富国中证移动互联网指数A”,年底收益率依次为:-1.94%、-25.67%、3.13%,组合平均收益率为-8.16%。

2018年:年初入手“富国中证体育产业指数A、工银中证传媒指数A、鹏华国防A”,年底收益率依次为:-30%、-33.93%、-26.81%,组合平均收益率为-30.25%。

2019年:年初入手“交银中证环境治理A、申万中证申万电子行业指数A、国泰中证计算机主题ETF联接A”,年底收益率依次为:3.03%、67.43%、58.51%,组合平均收益率为42.99%。

2020年:年初入手“信诚中证基建工程指数A、华夏中证5G通信主题ETF联接A、华宝中证消费龙头指数A”,年底收益率依次为:-8.83%、18.06%、69.95%,组合平均收益率为26.39%。

2021年:年初入手“华夏中证人工智能主题ETF联接A、信诚中证基建工程指数A、银华中证5G通信主题ETF联接A”,年底收益率依次为:8.83%、22.27%、6.29%,组合平均收益率为12.46%。

2022年:年初入手“方正富邦中证保险A、国泰中证医疗ETF联接A、汇添富中证精准医疗指数A”,年底收益率依次为:-4.82%、-22.60%、-28.21%,组合平均收益率为18.54%。

主动选股派

2013年:年初入手“益民红利成长混合、中海医疗保健主题A、国泰金龙行业混合”,年底收益率依次为:8.48%、12.05%、12.41%,组合平均收益率为10.98%。

2014年:年初入手“易方达资源行业混合、东吴行业轮动混合A、华宝资源优选混合A”,年底收益率依次为:28.92%、23.88%、32.63%,组合平均收益率为28.48%。

2015年:年初入手“农银策略精选混合、摩根内需动力混合A、广发核心精选混合”,年底收益率依次为:12.81%、41.26%、70.12%,组合平均收益率为41.40%。

2016年:年初入手“长盛国企改革混合、鹏华医药科技股票、工银农业产业股票”,年底收益率依次为:-27.48%、-20.25%、-18.55%,组合平均收益率为-22.09%。

2017年:年初入手“大成消费主题混合A、平安新鑫先锋混合A、国联安主题驱动混合”,年底收益率依次为:3.56%、17.58%、26.08%,组合平均收益率为15.74%。

2018年:年初入手“中邮战略新兴产业混合、中邮核心竞争混合、华商未来主题混合”,年底收益率依次为:-12.55%、-15.46%、-37.36%,组合平均收益率为-21.79%。

2019年:年初入手“国泰金鑫股票A、国泰中小盘成长混合、摩根核心成长股票A”,年底收益率依次为:58.61%、51.58%、47.99%,组合平均收益率为52.73%。

2020年:年初入手“格林伯锐混合A、华安新泰利混合A、汇安核心成长混合A”,年底收益率依次为:31.34%、20.55%、50.57%,组合平均收益率为34.15%。

2021年:年初入手“东方周期优选混合、九泰久睿量化股票、华泰柏瑞新金融地产混合A”,年底收益率依次为:-7.09%、6.18%、1.53%,组合平均收益率为0.21%。

2022年:年初入手“方正富邦创新动力混合A、东吴双三角股票A、中信证券稳健回报混合A”,年底收益率依次为:-26.41%、-24.38%、-27.78%,组合平均收益率为-26.19%。

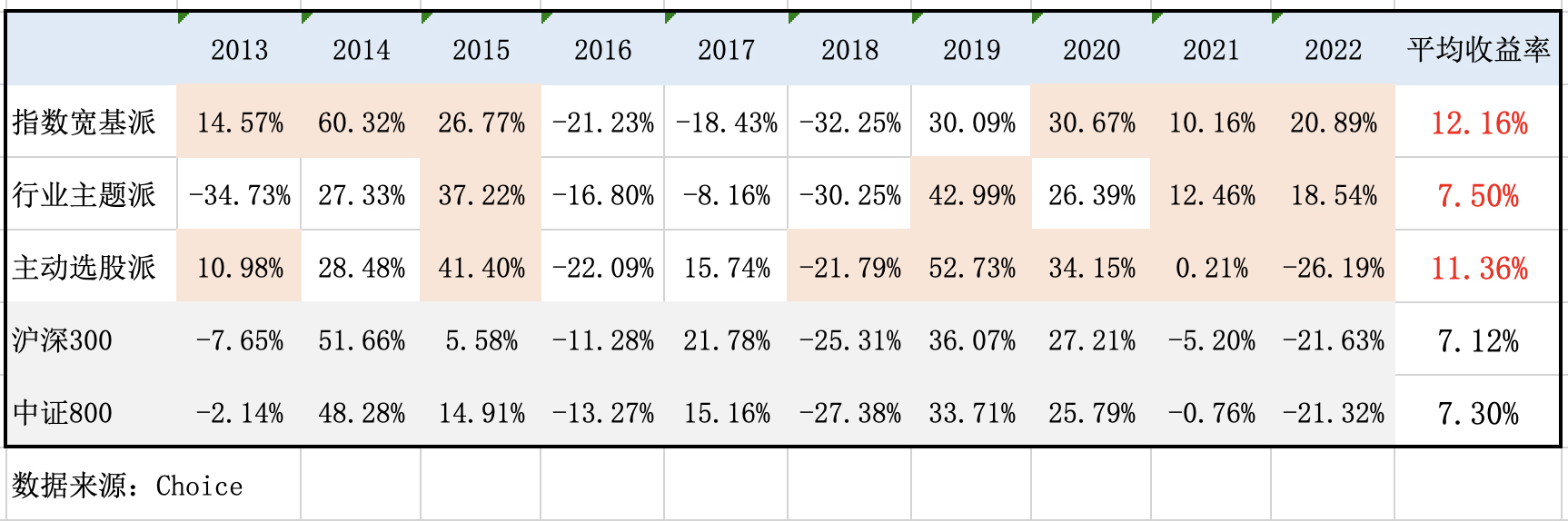

最后,司令做了张统计表格,一起来对比下!令人意外的是,3种组合居然都战胜了市场(指沪深300和中证800,下同),指数宽基派业绩表现遥遥领先。指数宽基派:十年有6次战胜市场,平均收益率为12.16%;行业主题派:十年只有4次战胜市场,平均收益率为7.50%;主动选股派:十年有7次战胜市场,平均收益率为11.36%。

相较于指数宽基派,行业主题派的表现就差太多了,这是否意味着市值风格轮动,会比行业轮动更加有效?此外,眼下表现垫底的主动型产品存在“逆袭”可能,是否也意味着涨多了就应该见好就收?

总之,如果这张海报里的跟踪指数,是一只表现滞涨的宽基指数,或许答案更令人信服!#A股底部特征渐显#

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,基金过往业绩不代表未来,购买前请仔细阅读法律文件,选择适合自己的产品。有任何问题,麦克风交给你们哦~~

本文作者可以追加内容哦 !