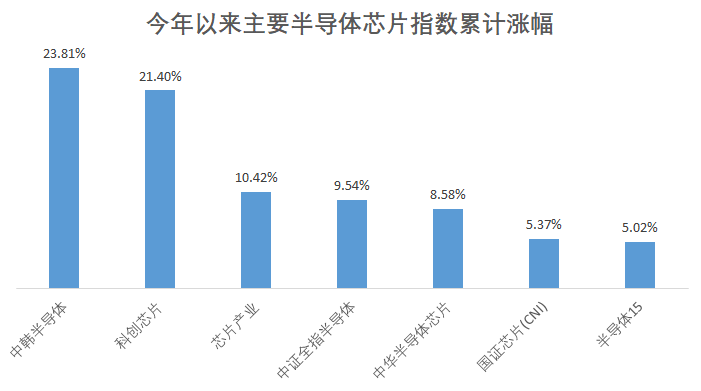

A股半导体板块今年以来表现可圈可点。

不过,我们还是能够发现,半导体主题指数的表现也具有较大差异,含韩股的中韩半导体指数今年以来明显跑赢纯A股半导体指数。究其原因,我们总结出了以下几点:

相比其他半导体指数,中韩半导体指数成份股中存储公司数量(5家)和权重占比(16.67%)均有显著优势,能够深度受益当前的存储大周期复苏趋势,收获业绩反弹前的股价红利。尤其指数中的韩国标的集中于存储、代工、设备领域,对全球存储龙头三星、SK海力士重仓配置,此两者年初至今涨幅均超30%,较高的权重占比使指数能够较大程度上分享个股上涨的收益。(数据来源:WIND) $中微公司(SH688012)$

相比其他半导体指数,中韩半导体指数的韩国成份股囊括了全球市场地位居前的设备材料类标的,同时布局部分空白设备、材料和零部件领域的国产替代,作为存储之外第二增长曲线的推动效果显著、强者更强。

目前,韩国政府明确表示,计划到2030 年实现芯片产业50%的关键材料、零部件和设备国产化。而据半导体行业观察,2022年一季度,韩国半导体设备已实现销售额51.5亿美元,排名全球第二。材料领域国产替代进程亦较为显著:2022年,三星首次引入韩国本土公司研发的EUV光刻胶进入其量产线,改变了对日本高度依存的情况。

相比其他半导体指数,中韩半导体指数的中国成份股囊括国内半导体设计、代工、设备、材料、封测领域的龙头公司,显著受益国产替代、AI产业创新和去库存行业复苏的三大周期。$被动元件(BK0976)$

这里特别强调一下国产替代的空间。整体来看,外部环境震荡客观上利好国产设备加速替代,同时设备/材料/零部件板块有望迎来良好的内部政策环境,盈利性亦有望改善。$中韩半导体ETF(SH513310)$

天风证券认为,中国科技产业有望依照操作系统+芯片设计→ERP/中间件+晶圆制造→工业软件+设备材料→EDA/IP+零部件的次序逐步实现国产替代,形成软件、硬件、芯片一体化发展格局。毕竟,离2025年我国半导体70%的自给率目标,所剩时间已经不多了。

一句话总结半导体行情的发展,是周期使然,更是“一万年太久,只争朝夕”。

#算力需求激增,光模块厂商报喜##AI线逆势活跃,能否持续?#

本文作者可以追加内容哦 !