作者|《未来迹》向婷婷

雅诗兰黛集团开始恢复增长。

8月18日晚,雅诗兰黛公布了2023财年全年(2022年7月1日—2023年6月30日)和第四季度(2023年4-6月)关键财务数据。要点如下:

1. 营收和净利润:2023财年全年卖了1158亿元,第四季度净销售额恢复增长。

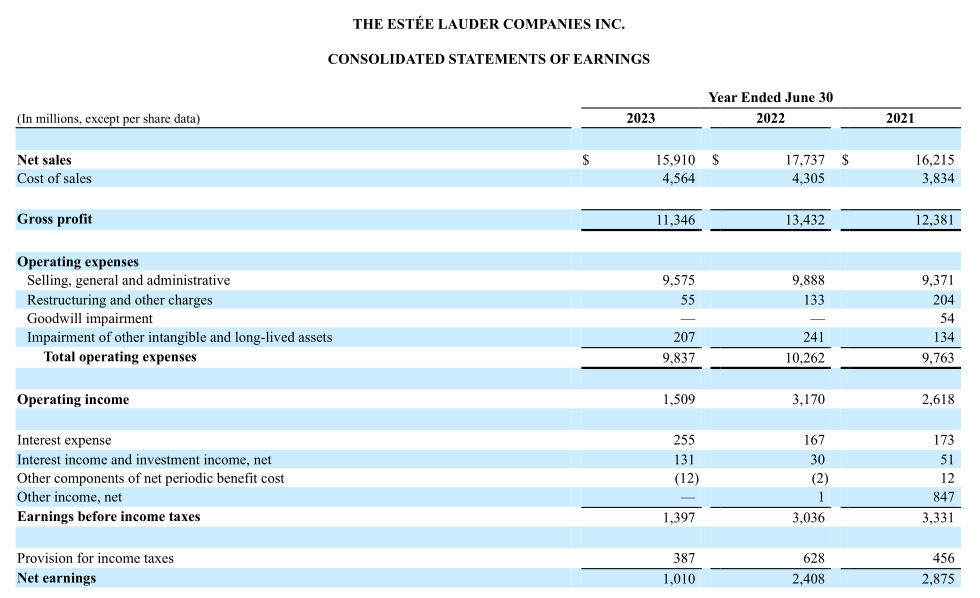

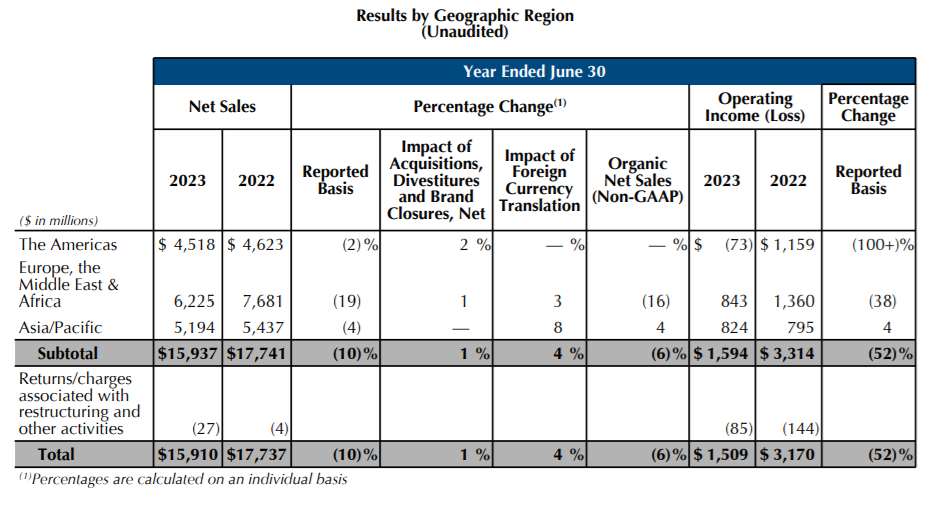

2023财年,雅诗兰黛集团录得净销售额159.1亿美元(约合人民币1158.52亿),较上一年的177.4亿美元同比下降10%,有机净销售额下降 6%;净利润为10.1亿美元(约合人民币73.62亿),而去年的净利润为23.9亿美元。

其中,第四季度的净销售额恢复增长,实现净销售额36.1亿美元(约合人民币262.87亿),同比增长1%,有机增长4%。

2. 中国市场:第四季度亚太区恢复增长,以中国大陆和香港市场的增长为首。

得益于有效的品牌营销、新品发布和更广泛的消费者触达,2023财年,雅诗兰黛集团在亚太地区的净销售额有机增长4%,第四季度增幅增至36%。以中国大陆和香港为首的大多数市场均实现了两位数增长。

值得注意的是,与去年及前年同期相比,中国大陆在第四季度实现了两位数的有机增长,集团在高端美妆行业中的市场份额进一步扩大。

对于这份成绩,雅诗兰黛集团总裁兼首席执行官傅懿德表示:“在2023财年全年,我们在许多发达和新兴市场实现了有机销售增长和知名美容产品份额的增长……对于2024财年,我们预计将恢复有机销售增长,并充分利用我们品牌的强大资产和吸引力,在全年内实现连续改善的利润率。”

The Ordinary、M·A·C又双叒叕被表扬

香水营收占比再提升

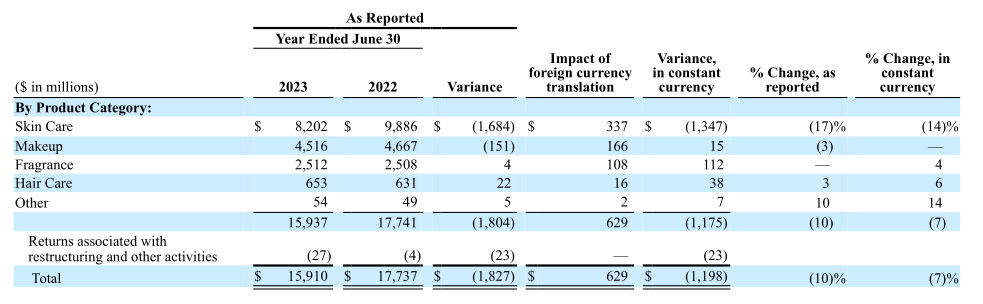

分业务看,2023财年中,雅诗兰黛集团的护肤、彩妆业务有不同程度的下滑,香水与护发业务保持增长。

1、护肤业务下滑最大,但The Ordinary、M·A·C和Bobbi Brown增长强劲。

具体来看,占比最大的护肤业务净销售额为82.02亿美元(约合人民币597.9亿),同比下滑17%。财报中指出,护肤业务的业绩主要受到亚洲旅游零售业的挑战。

在此背景下,雅诗兰黛、海蓝之谜和蒂佳婷净销售额下降,不过雅诗兰黛、海蓝之谜两个品牌在亚太地区有所增长。The Ordinary、M·A·C和Bobbi Brown增长强劲,均取得两位数的增长。The Ordinary得益于其拳头产品的增长以及多肽睫毛和眉毛精华素等创新品类的成功推出,从而在每个地区均实现了增长;M·A·C的增长则由第三季度推出的护肤系列Hyper Real驱动。

2、彩妆净销售额几近持平,倩碧与M·A·C再受表扬。

彩妆业务的净销售额与去年相比几乎持平,录得净销售额45.16亿美元(约合人民币328.84亿),同比微降3%。按季度看,彩妆业务在2023财年第四季度增长13%,反映大部分市场在复苏中持续发展。

该板块下,雅诗兰黛、TOM FORD、海蓝之谜的业绩下滑使得成绩不理想,财报中表示品牌在亚洲旅游零售和中国大陆的不利影响仍是主要原因。不过,部分下滑被M·A·C和倩碧的净销售额增长所抵消。

倩碧在每个地区都实现了增长;M·A·C的增长则与旗下新品的成功密切相关,尤其是面部、唇部以及眼部子类别的相关产品推出。

3、香水在各个地区实现2位数增长,护发业务同比上涨3%。

香水业务净销售额为25.12亿美元(约合人民币182.92亿),与去年的25.08亿美元相比几乎持平,有机净销售额增长了14%。得益于TOM FORD、雅诗兰黛和Le Labo的出色表现,香水业务在每个地区均实现了两位数增长。

其中,TOM FORD和Le Labo的净销售额几乎在每个市场都在增长。Le Labo的净销售额增长了两位数,其在2023财年有针对性地扩大了消费者范围,包括成功进入中国大陆。

另外,受益于香水业务持续的良好表现,雅诗兰黛集团的香水业务在营收中的占比也呈逐年递增趋势,从2021财年的12%增长至2023财年的16%。

最后,头发护理是四大业务部门中唯一一个录得净销售额取得增长的业务:净销售额为6.53亿美元(约合人民币47.6亿),同比上涨3%。主要得益于The Ordinary(最近推出的护发产品)和Aveda品牌的增长。

中国市场Q4实现2位数增长

分地区看,报告期内,雅诗兰黛集团在美洲,欧洲、中东和非洲,亚洲/太平洋三大区域的净销售额均呈下滑状态。

其中,美洲净销售额同比下滑2%;欧洲、中东和非洲地区销售占比最大,同时下滑幅度最大,达到了19%。亚太市场则是三大市场中唯一有机销售额、营业利润获得增长的区域。财报指出,亚太市场有机净销售额增长了4%,其中2023财年第四季度的增长率从第三季度的7%增至36%。

聚焦中国市场,中国大陆的销售额恢复了有机增长。

尤其是2023财年下半年恢复强劲增长:与去年及前年同期相比,在第四季度实现了两位数的有机增长,并且集团在高端美妆行业中的市场份额进一步扩大。而在第三季度的财报中,中国大陆市场也在今年2月和3月出现了两位数的净销售额增长。

通过梳理雅诗兰黛集团近10年以来的营收数据发现,2023财年的销售额与净收益不甚理想,均低于2022、2021财年的成绩。雅诗兰黛集团的“重回增长”之路颇为曲折。

不过,从上表中可以发现,中国市场在内的亚太地区,营收占比和增长、回暖趋势向好。

2020财年,在整体业绩承压的背景下,亚太地区净销售额同比大涨3%至42.38亿美元,首次超过美洲市场,成为集团的第二大市场,而后的亚太市场保持“第二市场”的地位,营收占比也均超过30%。

中国大陆是雅诗兰黛集团长期盈利增长的主要驱动力之一。财报指出,集团在品牌营销、门店人员、渠道扩张和电商等领域的持续投入,这些都有效加速了实体零售门店的销售复苏(不含旅游零售)。

对于中国市场,傅懿德还特别指出:“公司对中国的长期发展充满信心, 在卓越的本地团队领导下,中国的业务坚实强劲,我们为此感到自豪。十多年来,中国消费者无疑一直是我们最主要的增长驱动力。”

2024财年恢复增长

2年内建立创新渠道

进入下一财年,雅诗兰黛集团表示,将继续专注于加速各地区、品牌、产品类别和渠道的平衡和盈利增长,接下来对亚洲旅游旅游零售的库存调整动作,预计会部分抵消全球其他市场的预期增长。

展望2024财年,雅诗兰黛目标恢复净销售增长,并在未来几年逐步重建其利润率。

傅懿德表示,集团将专注于推动北美市场的蓬勃发展和重新加速增长。在亚洲旅游零售方面,公司正在采取行动以应对回国个人游客的需求。

另外在中国市场,雅诗兰黛以研发驱动品牌的计划已经开始启动。

首先是在中国市场持续投资。

2023 财年,雅诗兰黛集团在中国市场实现了以长期发展为目标的重大投资。今年3月,雅诗兰黛中国创新研发中心正式运营,同时还在广州开设了新的物流配送中心。集团表示,中国创新研发中心配备的强大科研力量,将进一步推动中国业务以及全球业务的发展。

在品牌上,集团持续完善品牌结构,并扩大品牌销售范围。

今年4月底,雅诗兰黛集团宣布其完成了对TOM FORD品牌的收购。这是雅诗兰黛集团迄今为止进行的最大一笔收购。

而对于现有的王牌品牌,雅诗兰黛则扩大了其在重要市场的销售范围。典型如Le Labo与护发品牌 Aveda 艾梵达。在2023财年初,高端护肤品牌Aveda正式进入中国市场;今年6月1日,Le Labo的中国大陆首店于上海正式开业。

显然,在品牌上的这一调整为集团业绩带来了正面贡献:TOM FORD、Aveda和Le Labo在最新财报中均受到了“表扬”,实现强劲增长。其中Le Labo在上海的首家门店,还成为了该品牌 6月份全球表现最佳的门店。

在研发上,集团切入抗衰细分赛道,并将研究成果及时应用于产品中。

在不久前于新加坡举办的第25届WCD上,雅诗兰黛发布了集团最前沿的皮肤抗衰科技——色提因™逆龄科技。

色提因™是本身活跃于人体中的关键性蛋白家族,色提因™逆龄科技则是一种肌肤抗衰技术。在15年的研究中,雅诗兰黛联合顶尖学府深耕色提因™皮肤科学研究,成功破译色提因 1、3、6、2,并将其运用于雅诗兰黛冻龄白金系列产品中。

“我们还打算为2025财年加速发展奠定基础,计划在两年内推出非常强劲的渠道创新策略,并制定渐进的利润率重建计划。”傅懿德说。

在竞争越发激烈的中国高端美妆市场,雅诗兰黛集团这一“重建计划”需要加速了。

END

本文作者可以追加内容哦 !