如果把投资比作一个游乐园,在大多数人的传统认知里,股票型基金如同园里的过山车,可以看到更高的视野,可以感受更快的速度,但却让人跌宕起伏,心跳加速。而债券基金则更像是山间缓慢向上开启的缆车,平稳向上,给人一种相对稳定的投资体验。

但是世界上没有免费的午餐,投资也一样。每份收益背后,都对应着一份风险。在看似容易的债基投资中,有很多功课需要做,有很多误区需要避免。如何辨明债券基金常见的投资误区,如何理解债基波动的来龙去脉,如何与这类所谓“资产配置压舱石”和解?

(一)债券基金不会亏?波动是投资的常态。

作为投资标的以债券为主的债券基金,通常意义上波动小于权益基金,以稳健著称。于是很多投资者误认为债基能够稳赚不赔,买入持有期间一旦遭遇较大的亏损,就会恐慌甚至怨气冲天。其实这是最常见的债基误区之一。

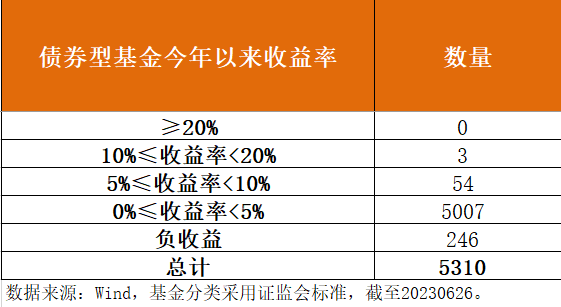

在属于债基的“刻板印象”中,股市震荡,债基很香,能带给我们岁月静好般“稳稳的幸福”。但其实和股市一样,债市也有牛熊轮回,利率债、信用债、可转债会面临不同的风险,还有些债基配置了权益资产,遇到股债双杀、突发黑天鹅事件时,可能导致债基发生超出预期的回撤。我们统计了今年以来的债券型基金收益率,在5000多只债券基金里面,今年以来收益率表现各不相同。

债基中风险较小的纯债基金,收益主要来源有票息收入、资本利得收入等。其中利息收入是借款人支付的利息,一般情况下比较稳定。但如果所持债券的发行主体发生违约,那么利息和本金都可能无法追回,只能大幅下调该债券的估值,使债基净值短期发生大幅下跌。如果实在想把波动降到最小,可以选择纯债基金当中的短债类产品。它是一种持有债券到期时间在397天内、收益确定性相对较高的债基品种。此外,在投资债基时,也可以观察是否含有主要投资长期债券、低评级信用债、可转换债券等类型债券的债基,其波动和收益都会相对更高,可以根据自己需求决定是否投资。

一潭死水并不精彩,有波动、有温度的市场或许是投资的魅力之一。作为资产配置的压舱石,债券基金亦是如此。越是觉得风险不大,越容易麻痹大意。越是稳健的投资者遭遇浮亏,越是容易带来更大的负面情绪。对债基的风险有清晰的认识,寻找风格稳健、风险暴露水平较低、风险控制意识较强的优质债基,才有望获取稳健的收益。

(二)债基只适配于风险偏好稳健的投资者?长期复利穿越牛熊。

相较于权益资产,稳健平滑是债券基金净值表现的常态。相对稳健,适合风险承受能力较低的投资者,但这并不意味着风险偏好较高的投资者就完全不需要这类产品。

从资产配置的角度来讲,应当将多种相关性较低的资产进行分散配置,降低组合的波动,提高持有体验。而债券基金作为稳住投资大后方的资产品种之一,是资产配置中的灵魂产品。尤其是A股牛短熊长且波动较大,缺乏多样化的做空机制,一轮行情结束后会有较大幅度的回撤,新一轮开启之前会有漫长的等待过程。而债基波动相对较小,如果采用“股债平衡”策略,在股市行情末期、风险较高的时候多持有债基,能够显著提高组合的抗风险能力,灵活调节组合的攻守态势。

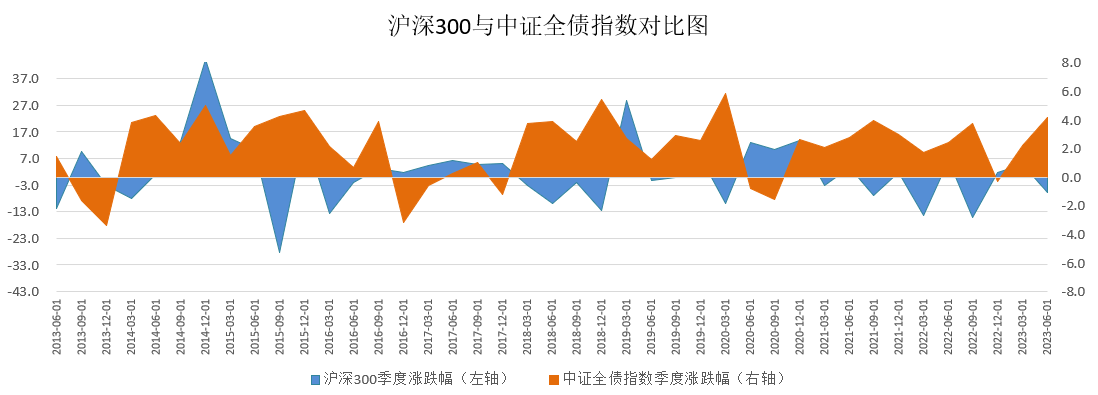

数据来源:WIND,统计区间20130625—20230626。

在实际投资中,我们经常会遇到股、债一方走高,另一方走低,此消彼长的现象,也就是所谓的“跷跷板”效应。股债“跷跷板”是指在特定的市场环境下,在某一时间内,股市走高而债市表现平平,反之债市表现较好而股市表现一般,反映的是股票市场与债券市场涨跌方向截然相反的现象。以沪深300指数和中证综合债指数走势对比来看,股票市场和债券市场近10年以来有着明显的“跷跷板”效应。

数据来源:WIND,债券型基金指数指万得债券型基金指数(885005.WI),股票型基金总指数指万得股票型基金总指数(886012.WI)统计区间20130625—20230626。

而通过对比近10年来债券基金指数和股票基金指数收益率,会发现相比较于股票型基金指数,债券基金指数在过去十年间长期表现稳健,用更平滑的曲线穿越了市场的风起云涌。和权益基金相比,债基波动更低,在复利效应下,能够持续的积累收益,投资者容易坚持长期持有,实现“基金赚钱基民也赚钱”,有可能最终获得不逊色于投资权益基金的收益。

(三)债基逢跌离场?离场不如逆行。

赚长期的钱容易,赚短期的钱很难。债基收益的基本来源是债券本身的票息,赚到资本利得价差是锦上添花。正因为是相对稳健的投资品种,债券基金一跌便会让不少投资者惊慌失色。不少人觉得一旦出现波动,便转身离场。即使做不到最先跑掉,做第二个跑掉的人也会减少损失。

债券基金作为市值法计价的基金产品,债基的净值会根据投资债券的市场价格每天变动。如果市场利率下降,手里原先的高利率债券就会变得抢手,价格会相对升高,债基净值也会上涨;如果市场利率升高,手里的低利率债券只能折价卖出,那债券价格就会下降,债基净值随之下降。但经历短暂的下跌和市场震荡之后,在一定程度上债券基金会开始慢慢爬升,很可能出现较长时间相对应的上升期,净值也会较快修复,随着时间流逝创造新的高度。

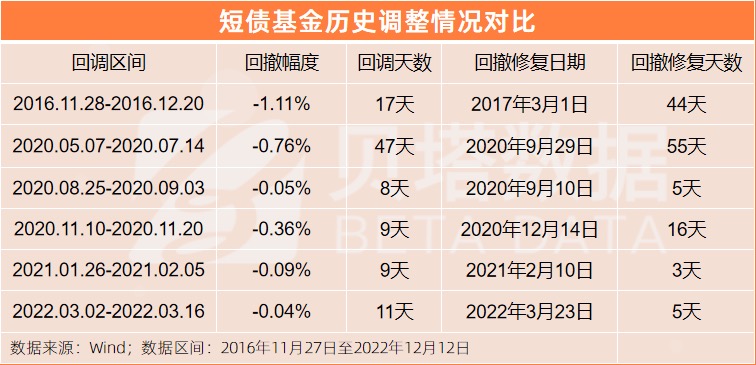

以短债基金历史调整情况对比为例,2016年11月以来的几次债市回调,债券基金都用较快的时间修复了净值。而今年上半年,债券市场迎来牛市行情。债券基金净值也普遍走高。随着近期MLF“降息”落地,债券市场接连回调,引发了市场隐忧。

今年以来债市环境的调整,大概经历了4个阶段。第一阶段,随着年初资金收紧预期升温,消费高频数据回暖,房地产数据环比改善。在多重利空因素下,债券收益率震荡偏弱。第二阶段,市场对政策发力预期有所缓和,叠加央行超预期降准,跨季资金压力缓和,及配置盘持续进场,驱动债券收益率震荡下行至2.85%附近。第三阶段,二季度以来,高频数据走弱,同时,资金维持平稳宽松的逻辑持续演绎下,债券收益率进入快速下行阶段。第四阶段,6月份“降息”落地,打开了短暂的债市交易空间,受止盈压力及宽信用政策刺激,债券收益率快速上行、超过降息前水平。

对于我们普通投资者来说,下跌就是最好的市场教育。面对下跌的债券市场,离场不如逆行。债基作为相对稳健的投资品种,在理财产品也全面净值化后,过度追求所谓的“净值稳定”,或许只会限制我们“捡漏”的脚步。

万事万物皆有周期,好资产变成坏资产,坏资产又变成好资产,就是周期循环。投资成功的关键是懂得周期,敬畏周期。面对股、债之间的此消彼长,聪明的投资者会借助资产配置,将债基作为常态化配置工具,既能在股市震荡下行时守住资产底仓,也能把握住债券基金长期持有带来的价值。辨明误区,和你的债基和解。穿越跌宕,找到时间的玫瑰。任凭市场风云变化,分散风险、优化投资组合的观念会越来越深植于投资者心中,这才是债券基金真正的投资价值。

基金有风险,投资须谨慎。本页面产品由平安基金管理有限公司发行与管理,基金管理人不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,我国基金运作时间短,不能反映股市发展的所有阶段,基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。投资者购买基金时,请仔细阅读本基金的《基金合同》及最新《招募说明书》,并根据自身风险承受能力谨慎选择。

$平安策略先锋混合(OTCFUND|700003)$ $平安新鑫先锋A(OTCFUND|000739)$ $平安新鑫先锋C(OTCFUND|001515)$

本文作者可以追加内容哦 !