(报告出品方/作者:民生证券,徐皓亮、易永坚、谭雅轩)

1 季度维度:顺周期预期叠加成本周期,生活纸或进 入 3 个季度盈利环比改善

1.1 复盘:浆价下行后,生活纸行业进入盈利修复周期

毛利率:拐点滞后于纸浆价格拐点 1-3 个季度:我们选取中顺洁柔于 2014~2015 年、2016~2017 年、2019~2021 年三个浆价变化的窗口进行复盘:

2011 年浆价顶出现在 2011Q2,针/阔叶浆均价分别为:854/739 美元/吨; 中顺洁柔盈利拐点滞后浆价拐点 2 个季度至 2011Q4,11Q4 公司毛利率创 阶段性新低至 26%,其后三个季度分别为 30%/31%/31%;

2013年浆价顶出现在2013Q4,针叶/阔叶浆均价分别为:775/668美元/吨; 中顺洁柔盈利拐点滞后浆价拐点 1 个季度至 2014Q1 季度,14Q1 公司毛利 率创阶段性新低至 26%,其后三个季度分别为 32%/30%/31%;

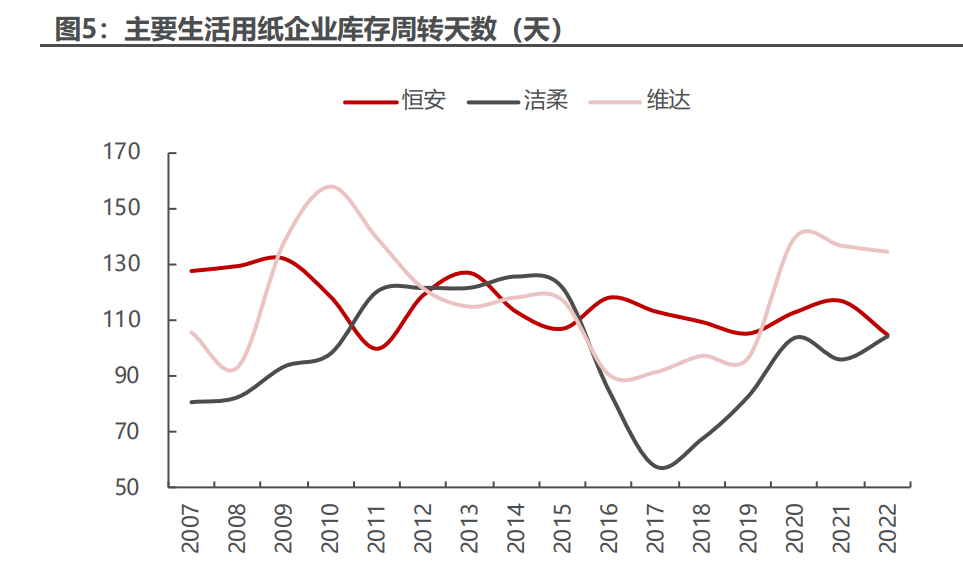

2018年浆价顶出现在2018Q2,针叶/阔叶浆均价分别为:904/811美元/吨; 中顺洁柔盈利拐点滞后浆价拐点 2 个季度至 2018Q4 季度,18Q4 公司毛利 率创阶段性新低至 31%,其后三个季度分别为 34%/39%/41%; 从节奏上看,生活纸企业毛利率拐点会滞后于纸浆价格拐点 3-4 个月,主要 受到库存影响,参考 2022 年报,恒安国际/维达国际/中顺洁柔存货周转天数分别 为 117/135/104 天,本轮针叶浆/阔叶浆于 3 月底陆续降价,我们预计生活纸企 业毛利率拐点或在 23Q3 后逐步显现。

纸浆成本约占生活纸总成本 60%,其中阔叶浆用量占总纸浆用量的 75%。纸 浆为生活用纸最大成本项,根据中顺洁柔招股说明书,纸浆成本约占总成本 60%, 按照当年针叶浆与阔叶浆价格计算,阔叶浆/针叶浆成本占总成本的 42%/16%, 另外还有辅材(包括湿强剂、清洗剂、胶黏剂等)占比 9%左右,包装材料占比 12%, 其他水电汽费用占比 22%。

毛销差:供需格局恶化导致生产环节利润率承压;消费升级趋势下品牌商利润 率上行。2006-2011 年行业产能扩张 238.61 万吨至 684.85 万吨,不过伴随需求快速增长(期间消费量 CAGR 达 14.74%),产能利用率维持在 85%的较高水平; 2011-2020 年行业大规模扩产 929.15 万吨至 1614 万吨(CAGR 达 10%),期 间需求出现一定降速,导致产能利用率从 2010 年的 85%降至 2020 年 70%。对 于生活纸生产环节(主要产成品是大轴纸):行业供需格局直接决定盈利;参考景 兴纸业,2015-2022 年间生活用纸毛利率维持在 2%-13%的较低区间。对于生活 纸品牌环节:销售价格整体稳定,不过企业会动态调整销售费用率,消费信心决定 结构性行情。例如在 2018-2020 年浆价下行周期中,虽然行业产能利用率持续下 行,不过考虑到消费信心处于较高水平,品牌和渠道成为致胜关键。参考 16-20 年,虽然行业大量扩产,但头部品牌通过差异化产品、持续营销品牌投入,集中度 亦逐步提升;反观 2015 年受制于消费信心扰动,行业从拼产品进入拼价格阶段, 部分白牌或者性价比类产品,获得较高青睐。

1.2 消费信心恢复叠加成本改善,看好生活纸品牌环节盈利 触底向上

二季度行业利润率筑底。维达国际 23Q2 实现收入 51 亿港元,同比下降 0.3%; 实现净利润 0.8 亿港元,同比下降 72.5%。中顺洁柔 23Q2 实现归母净利润-0.05 亿元,同比下降 105.25%,实现归母净利率-0.19%,为 2010 年以来首次亏损。 消费信心伴随制造恢复而改善。居民部门消费信心指数回暖通常滞后于企业 部门,后续伴随政策发力下的生产端改善,消费环节亦将进入改善区间。进入 7 月 后促销费、稳增长政策密集出台,如:《关于恢复和扩大消费的措施》、《支持协 调发展税费优惠政策指引》等,后续实质性政策仍值得持续期待,看好消费者信心 进入改善区间。

海外需求疲软叠加产能投放,浆价降至历史低位。根据 Wind 数据,2023 年 针叶浆/阔叶浆价格最高达到 920/845 美元/吨,针叶浆/阔叶浆价格自进入 2023 年后进入快速下行区间,2023 年 7 月 Arauco 针叶浆/阔叶浆报价分别为 660/515 美元/吨,距 23 年浆价最高点分别下降 28.3%/39.1%,处于历史接近底部水平。 主因 1)生产端:Arauco 156 万吨以及 UPM 210 万吨阔叶浆产能投产;2)需求 端:2023 年 6 月美国/欧元区制造业 PMI 分别为 46.3/43.4,环比分别下降 2.1/1.4pct。目前阔叶浆价格处于近 10 年 21.6%分位值。

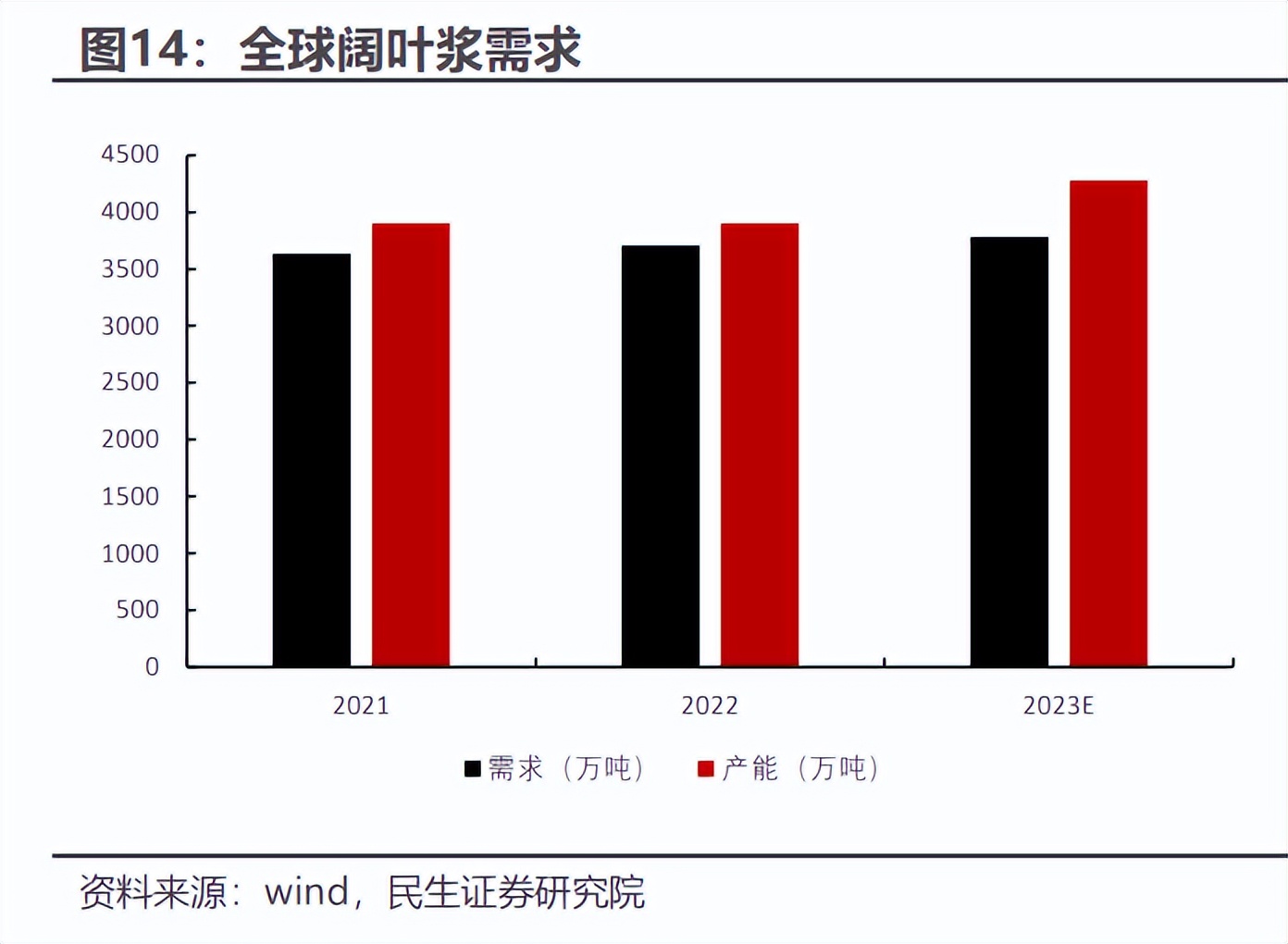

木浆产能脉冲式投放,浆价或持续处于筑底状态。2021-2023 年全球商品阔 叶 浆 产 能 分 别 为 3903.5/3903.5/4279.5 万 吨 , 需 求 分 别 为 3634.4/3707.1/3781.2 万 吨 ; 2021-2023 年 全 球 商 品 针 叶 浆 产能分别为 2825.5/2825.5/2905.5 万吨,需求分别为 2496.6/2546.5/2597.5 万吨。随着 Arauco 以及 UPM 合计 366 万吨的阔叶浆产能(约占阔叶浆总产能 9%)在 23Q1 投放,以及芬林芬宝预计将在 23H2 投产阔叶浆/针叶浆产能 10/80 万吨,虽然海 内外需求正缓慢恢复,但木浆产能脉冲式投放,叠加海外罢工终将结束,供需差不 断加大,浆价上行压力较大,我们判断浆价将持续在底部盘整。

加权平均法核算成本,浆价下行约滞后一个季度传导至洁柔利润端。由于库存 周期问题,我国生活用纸企业使用的纸浆为一个季度之前的纸浆,即浆价的下跌需 要一个季度后才能传导至利润端带来利好。23 年 1 月起浆价持续下跌,23Q1-Q2 (对应 23Q2-Q3 纸浆成本)漂白阔叶浆均价分别为 5268/3761 元/吨,环比16%/-29%。

纸浆弹性测算:假设除纸浆外原材料成本、公司其他费用不变的情况下,浆价 下降 10%/20%/30%,洁柔毛利率在 23Q1 的基础上提升 4.17/7.91/11.15pct。

2 中期视角:必选品升级和龙头整合值得期待

2.1 多因素拉动需求回暖,行业格局持续优化

生活用纸需求扩张,行业规模持续增长。2021 年,我国生活用纸市场规模约 为 1405 亿元,同增 15%,2008 年-2021 年,我国生活用纸市场规模 CAGR 为 9.96%。

市场规模增长主要依靠量增。2021 年,我国生活用纸消费量 1162 万吨,同 增 10.71%;单价为 1.21 万元/吨,同增 3.64%。2008 年-2021 年,我国生活用 纸消费量/单价 CAGR 为 8.73%/1.11%,行业规模增长主要靠消费量拉动。

我国生活用纸人均消费量持续增长,对比发达国家和地区仍有较大提升空间。2022 年我国人均生活用纸消费量为 8.4 千克,同增 2.4%,1993-2022 年,我国 人均生活用纸消费量从 0.91 千克提升至 8.4 千克,CAGR 为 7.97%。对比其他发 达国家和地区,我国 2022 年人均消费量依然低于 2017 年美日韩等发达国家,我 们预计随着我国经济持续增长,居民消费能力提升和生活习惯培养,人均生活用纸 消费量依然有较大提升空间。

分品类看,卫生纸占比持续下降,面巾纸、擦手纸占比提升。2022 年我国生 活用纸中卫生纸/面巾纸/擦手纸/手帕纸分别占比 50.6%/32.6%/5.6%/4.6%, 2009-2022 年占比分别变动-16.0/+18.6/+5.3/-5.8pct。据《造纸信息》,对比 美国、西欧和日本,中国目前生活用纸的产品类别与发达国家和地区的基本一致; 由于与发达国家和地区的消费习惯不同,中国市场的擦拭纸(包括擦手纸和厨房纸 巾)占比较少,未来擦拭纸是增长的主要品类;另外,随着 TAD、复合型(类 TAD) 等新型卫生纸机在中国大陆市场的推广和应用,生产厨房纸巾、擦手纸等产品具有 更高的性价比,也将会推动厨房纸巾、擦手纸消费量的增长。

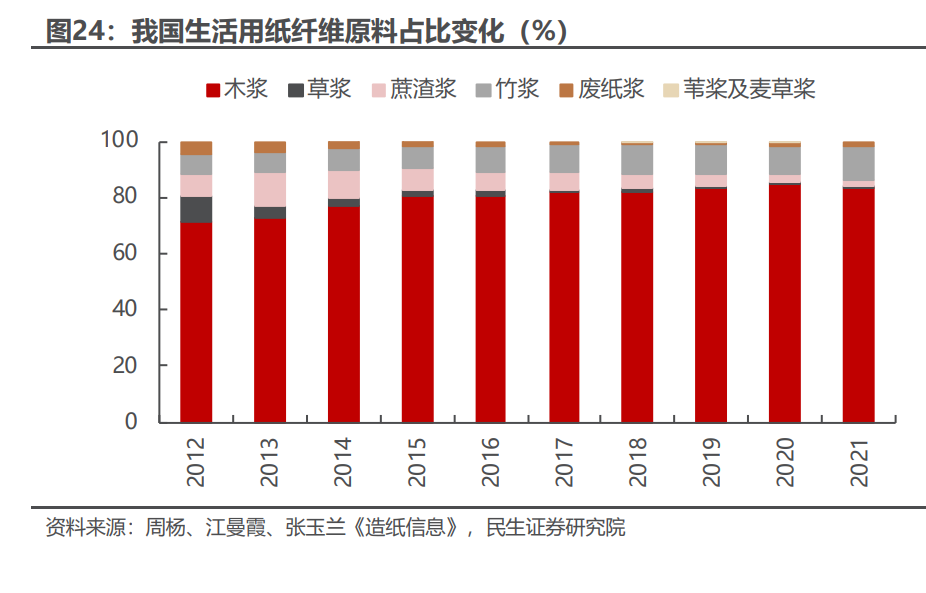

分原材料看,木浆占比持续提升。2022 年我国生活用纸纤维原料中木浆/草浆 /蔗渣浆/竹浆/废纸浆分别占比 83.3%/0.9%/2%/12.1%/1.7%,2012-2021 年占 比分别变动+12.1/-8.8/-5.6/+5.4/-3.1pct。相比其他浆,木浆纸色泽、起皱均匀, 柔韧性能好,有些甚至湿水不碎,且没有致病菌,而竹浆纸等非木浆纸的柔软度略 差,起皱明显。

分渠道看,线上占比持续提升,KA 渠道占比基本稳定,超市及杂货店渠道占 比下滑。2022 年,生活用纸超市/大卖场/杂货店/线上渠道占比分别为 44.4%/16.2%/15.6%/18.5%,线下渠道依然是生活用纸销售的主流渠道。电商渠 道自 2012 年起占比快速提升,2012-2022 年,电商占比提升 18pct。

2.2 行业格局:四大集团强者恒强,集中度持续提升

2.2.1 国内四大集团强者恒强

行业竞争格局稳定,近几年有优化趋势。生活用纸属于低价高消耗产品,价格 是消费者购买时考虑的重要因素。除了价格相对较高的中高端原生木浆纸外,消费 者也倾向于选择价格稍低的区域性及地方性纸企,因此行业集中度相对较低。我国 纸企可分为三梯队,第一梯队包括维达国际(旗下品牌维达)、中顺洁柔(旗下品 牌 face&lotion)、恒安国际(旗下品牌心相印)、金红叶(旗下品牌清风)等全 国性纸企,主营中高档原生木浆纸;2013 年-2022 年,行业 CR4 从 28.5%提升 至 29.8%,行业格局持续优化。

行业第二梯队两极分化,主打高端及中低端市场。第二梯队主要为区域性生产 商及金佰利舒洁、王子妮飘等定位细分市场的品牌商,舒洁和妮飘产品主打高端细 分领域,单价较高,受众群体较少,2013-2022 年市占率持续下滑。第二梯队中其他国产品牌产品单价普遍较低,主打中低端市场,2013-2022 年间市占率普遍 上行。第三梯队主要是地方小型生产商,无品牌经营,原料多为混合浆纸、再生浆 纸或者直接外采生活原纸,产品定位低端,产品价格较低。

2.2.2 对标国外,集中度提升潜力较大

美国、日本生活用纸行业成熟,行业集中度高。2022 年,美国生活用纸前三 强瓜分了 66.7%的市场份额,其中宝洁、金佰利、乔治亚-太平洋公司市占率分别 为 32.9%、18%、15.8%。2022 年,日本生活用纸行业 CR3 为 59.6%,大王制 纸、金佰利、王子纸业市占率分别为 25.6%/19.4%/14.6%。

以金佰利为例,国外生活用纸龙头企业大多通过多品牌、多品类拓展及新产品 创新开发挖掘消费者需求。金佰利成立于 1872 年,1890 年首推 Scott浴室卷筒 卫生纸,1907 年首创世界第一张 Scott纸手巾,随后陆续首推卫生巾、面巾纸, 并拓展至婴儿纸尿裤、成人纸尿裤、擦拭系列等等。对标国内生活用纸企业仍可通 过多品牌覆盖更多消费群体和消费需求,在品类方面依然有进一步拓展空间。

2.3 复盘日本生活用纸行业,经济下行阶段生活用纸量增带 来消费增长

2.3.1 1991 年起日本经济进入衰退阶段

20 世纪,日本经济发展经历了由辉煌到衰退的阶段性转折。二战后,日本积 极进行产业复苏,五十年代起经济的高速增长,GDP 最高增速超过 20%,一跃成 为世界第二经济强国。然而,二十世纪八十年代末日本“泡沫经济”破裂,房地产 崩落,GDP 出现负增长,开始进入“失去的时代”。

日本从辉煌到衰退的历程可以分为三个阶段: 战后经济高速发展阶段(1956-1973),日本年均经济增长在 15%以上,进 入经济的高增长的全盛期,日本也跻身世界主要经济强国。劳动人口数量增加,失 业率降低,老龄化人口增速缓慢,是日本人口红利最大化时期。同时,CPI 大幅提 高,居民消费水平提高。 泡沫经济阶段(1974-1990),出现石油危机,日本 GDP 增速 CAGR 从 15.5% 下滑到 7.7%。石油减供和价格上涨,使工业生产、出口受阻,投资和消费增速放 缓,拉低了整体经济增长。劳动人口增速开始放缓,失业率上升,老龄化人口占比 迅速上升,人口红利逐渐消失。同时,CPI 增速放缓,居民消费水平提升速度放缓。 泡沫经济破灭阶段(1991-2022),泡沫资产价格暴跌,无数的企业和银行 出现巨额亏损,日本开始陷入危机。劳动人口数量减少,失业率持续上升,老龄化 人口占比翻倍,进入老龄社会。同时,CPI 逐渐出现降低趋势,居民消费水平降级。

2.3.2 经济下行期间,日本生活用纸消费依然保持增长趋势

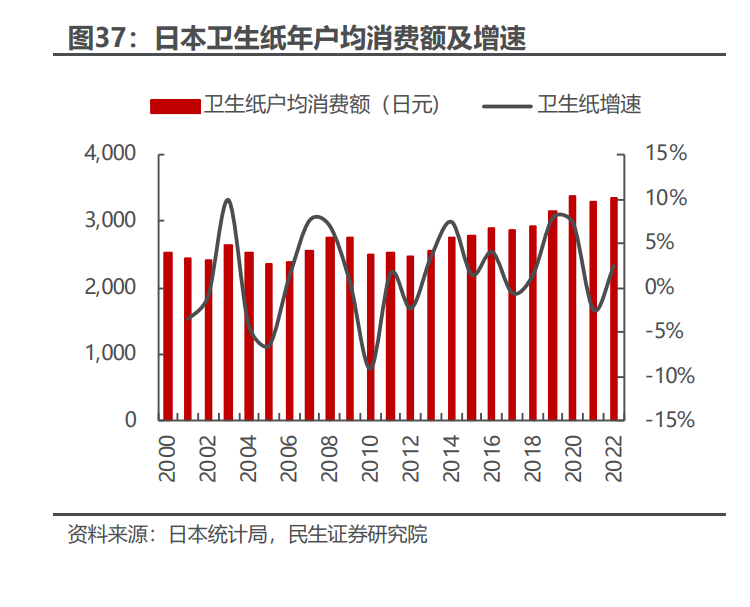

经济下行期间,日本户均生活用纸消费保持增长,而户均总消费下滑。2000- 2022 年,日本年户均生活用纸(面巾纸和卫生纸)消费依然呈增长趋势。年户均 卫生纸/面巾纸消费额从 2525/1902 日元提升至 3362/1960 日元,CAGR 为 1.31%/0.14%。同期日本年户均总消费从 337 万日元下降至 293 万日元,CAGR 为-0.64%。

日本户均生活用纸消费占总消费额的比例持续上升。2000-2022 年,日本户 均 面 巾 纸 / 卫 生 纸 消 费 占 总 消 费 额 的 比 例 从 0.056%/0.075% 提升至 0.067%/0.115%,提升 0.011/0.040pct。消费者在经济下行周期中增加了对生活 用纸的支出占比。

日本生活用纸户均消费额增加主要来自于量增。价格方面,日本生活用纸(面 巾纸和卫生纸)价格指数自 1970 年起呈上升趋势,至 1991 年达到顶点 120.9 (2020 年=100),1992-2013 年生活用纸价格指数下滑至 81.4,下降 32.7%。 量方面,1990-2015 年日本卫生纸年需求量从 137.9 万吨提升至 194.6 万吨,增 长 41%。

日本生活用纸行业竞争格局较为稳定。2017-2022 年,日本生活用纸行业 CR3 (大王制纸、金伯利、王子控股)从 58.9%提升至 59.6%,行业 CR3 基本维持稳 定,且与第四名 APP 市占率差距较大。

日本生活用纸龙头王子控股及大王制纸收入均持续增长。1992-2022 年王子 控股收入从 6587 亿日元增长至 17066 亿日元,CAGR 为 3.12%;2000-2022 年 大王制纸收入从 3695 亿日元增长至 6462 亿日元,CAGR 为 2.46%。

大王制纸:主要包括造纸及家庭和个人护理业务。造纸方面产品主要包括新闻 纸、印刷和出版纸、纸板和包装纸;个护方面产品主要包括面巾纸、卫生纸、婴儿 尿布和成人尿布等。FY2022 实现收入 6462 亿日元,其中造纸业务占比 53%,个 护业务占比 42%。

大王以新闻纸起家,通过自主品牌进入卫生纸市场,凭借自主品牌进一步拓展 个护领域,随后在海外建厂拓展海外销售。大王制纸成立于 1943 年,主营新闻纸 的生产和销售。1978 年,大王纸业全面进入纸业市场;1979 年,公司利用其造 纸技术,通过 Elleair 品牌进入卫生纸市场;1980 年代,大王利用通过 Elleair 培 养的营销专业知识进入一次性尿布、女性护理产品和湿巾等相关产品市场,在 1985 年和 1986 年分别成功实现了面巾纸与厕所用纸的市场占有率第一。2011 年,大王开始全面海外拓展个护业务,在泰国、中国、印度尼西亚建立工厂,以本 地生产、本地消费为基本战略,积极推出以一次性婴儿纸尿裤为中心的个护产品。 今后,公司将通过卫生纸等产品的多品类销售,进一步扩大高增长潜力领域的业务。

3 公司:新渠道持续发力、高端化稳定推进

3.1 维达国际:乘网购东风,维达一路加速前进

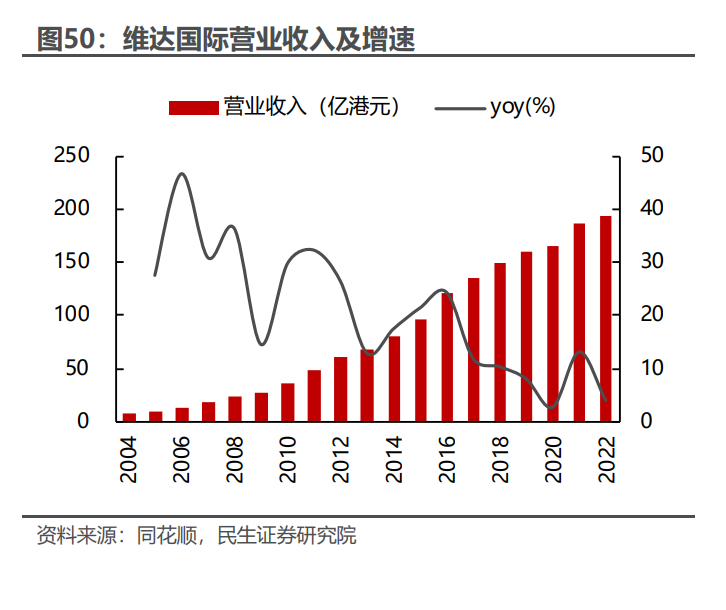

维达国际是 2022 年中国生活用纸市占率第二的企业。集团创建于 1985 年, 目前共有 13 个生产基地,以维达 Vinda、Tempo 得宝、维达多康 Tork、添宁 TENA、包大人 Dr.P、Libresse 薇尔、Libero、Drypers 等主要品牌发展生活用纸、 失禁护理、女性护理、婴儿护理等多个业务。2022 年实现营业收入/归母净利润 194.18/7.06 亿港元,同比+3.97%/-56.91%,2004-2022 年 CAGR 分别为 20.03%/16.50%。受疫情及纸浆价格上涨影响,公司 2021-2022 年毛利率及净利 率持续下滑。

公司近期盈利能力受纸浆价格上涨影响承压。受纸浆价格上涨影响,公司毛利 率自 22Q1 以来持续呈下降趋势,23Q1-Q2 毛利率为 25.24%/24.96%,同比7.88/-6.10pct,受毛利率承压影响,公司 23Q1-Q2 净利润分别同比下滑 88%/72% 至 0.4/0.81 亿港元。

3.1.1 产品端:高毛利率细分赛道拓展提升盈利能力

公司产品包括生活用纸和个人护理两大类。2022 年公司生活用纸/个人护理 分别实现收入 161/33 亿港元,分别占比 82.93%/17.07%,销售收入较上一年度 增长 3.89%/4.39%。

公司多品牌覆盖四个细分赛道。公司拥有生活用纸品牌维达、得宝、多康,覆 盖高端、商用等多个生活用纸赛道;失禁护理品牌添宁、包大人,分别深耕全球和亚洲市场;女性护理品牌 Libresse,销售至全球 101 个国家和地区;婴儿护理品 牌丽贝乐和 Drypers。

生活用纸:专注高端生活用纸,持续布局高品质多元化产品。由于生活品质的 追求与卫生意识的提高,越来越多的消费者对高端生活用纸的需求愈发强烈。维达 国际及时抓住行业趋势,大力布局高品质多元化产品市场,推出立体美系列湿厕纸、 多康 QuickDry 强效快干擦手纸、维达水洗厨房纸、维达棉韧奢柔纸巾、中心抽 3 层卫生纸等高品质新品。高端产品占比持续提升,当前维达高端产品组合包括得宝、 维达立体美、多康及湿巾,2017~2021 年,高端纸巾占比从 13.1%提升至 36.3%, 2022 年高端纸巾收入亦获得双位数增长,我们预计未来随着高端产品占比持续提 升,公司毛利率有望进一步提升。

女性护理:Libresse 实现本土化生产和营销。公司 2019 年重新推出 Libresse 薇尔品牌,应用 SECURE FIT 研发出符合人体工学的 V 型剪裁产品。2021 年,公 司推出添加弱酸性金盏花精华的“植萃 V 感”新系列产品,柔软的天然植物面层 深受广大女性喜爱。在营销方面,薇尔采用本土化推广,选择国内明星周冬雨代言 产品,并开展“月经不隐藏”、“月经互助盒”等活动。通过本土化产品开发、生 产和营销,销量持续提升,2022 年实现市占率 0.3%,同时位列女性护理高端市 场第四。

3.1.2 渠道端:前瞻性布局电商渠道,四大渠道协同发展

四大渠道协同发展,电商渠道快速起量。维达国际主要通过经销商渠道、商用 渠道、KA 渠道及电商渠道进行销售,2022 年占比分别为 24%/11%/21%/44%。 近年来,伴随生活用纸及个护行业电商渠道快速发展,维达国际积极进行前瞻布局, 电商业务快速增长,2013-2022 年电商收入占比提升 41pct。

3.1.3 大股东 Essity 赋能管理,助力发展

Essity 系维达国际第一大股东,赋能公司运营管理。爱生雅(SCA)是全球消 费品及制纸公司,总部位于瑞士,拥有欧洲最大的私有森林,系欧洲最大、全球第 二的生活用纸生产商。在维达国际上市之初,爱生雅以 3.66 亿人民币取得了维达 国际 20%的股份,此后,爱生雅不断增持并于 2013 年出资 86.475 亿港元一跃 成为维达国际第一大股东。2016 年,爱生雅拆分为 SCA 和 Essity 两家公司,Essity 接管了卫生健康和生活用纸业务。当前,Essity 持有维达国际 6.21 亿股,占比 51.59%。

借助爱生雅集团,公司完成业务整合。2014 年,维达国际收购爱生雅在中国 内地、香港及澳门的纸巾与个护业务;2016 年,维达国际完成爱生雅在韩国、马 来西亚、台湾等地的子公司的收购并将业务拓展到新加坡、泰国等其他国家。维达 国际通过与爱生雅整合业务资源取得了“Tempo 得宝”的使用权,并成功拓展进 入个护市场。 新增板块带动产能调整。一方面,在需求增长的刺激下维达国际不断扩产能, 造纸业务增产同时淘汰落后产能,当前产能维持在 139 万吨。另一方面,自 2014 年收购爱生雅亚洲子公司起,维达国际新增个护板块,收购完成后维达国际拥有两 家在马来西亚、一家在台湾的生产基地;建设东南亚总部基地,促进公司业务在东 南亚等市场协同发展。

3.2 中顺洁柔:多元渠道销售,五大渠道齐头并进

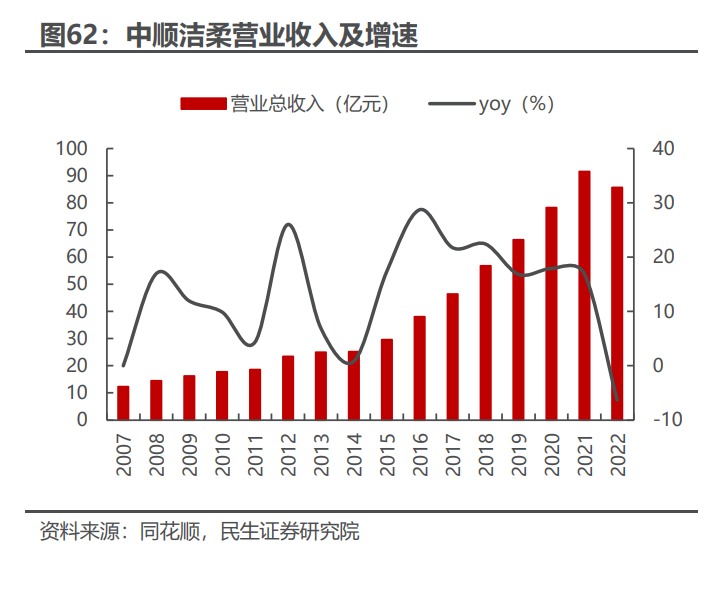

中顺洁柔是 2022 年我国生活用纸行业四强之一。公司成立于 1999 年,拥有 洁柔、太阳、朵蕾蜜三大品牌,产品包括生活用纸与个人护理产品两大类。2022 年实现营业收入/归母净利润 85.70/3.50 亿元,同比-6.34%/-39.77%,2007- 2022 年 CAGR 分别为 13.78%/15.42%。国际原材料纸浆、包材及能源等生产成 本上涨,公司 2021-2022 年毛利率及净利率持续下滑。

成本上升盈利能力承压。受原料涨价价格影响,公司毛利率自 22Q1 以来持 续呈下滑趋势,23Q1-Q2 毛利率为 27.46%/29.20%,受毛利率承压影响,公司 23Q1-Q2 归母净利润分别为 0.89/-0.05 亿元,同比下滑 32.93%/105.25%。

3.2.1 产品端:高毛利率细分赛道拓展提升盈利能力

公司产品覆盖生活用纸与个人护理产品。其中生活用纸是主要收入来源,主要 包括 Lotion 系列、Face 系列、棉柔感系列、太阳品牌及厨房系列。2022 年,公 司生活用纸实现收入 83.5 亿元,收入贡献率为 97.44%,个人护理产品实现收入 0.51 亿元,其他产品实现收入 1.69 亿元。

公司持续进入新细分赛道,推出高端化产品,打开收入增长天花板。2010 年 公司推出添加乳霜的 Lotion 柔滑面纸;2012-2014 年陆续推出“愤怒的小鸟”系 列产品、全球首款超迷你手帕纸 FACE 系列产品及 Face 高端软抽;2015 年首次 推出湿巾系列产品,进入新的高毛利细分赛道;2018 年首次推出棉花柔巾产品, 亦为高毛利率细分赛道;2019 年推出个护品牌朵蕾蜜并重新启用针对年轻人的太 阳品牌,从两个角度打开收入增长的天花板;2020-2021 年推出 OKBEBE 系列新生婴儿护理品牌及厨房纸;2022 年进一步丰富 face 锦鲤系列、棉柔巾、卫生巾 等产品矩阵。

持续进入高毛利率细分赛道,提升公司盈利能力。公司新品类油画、Lotion、 厨房纸巾、湿巾湿厕纸、洁面巾、朵蕾蜜卫生巾、一次性用品均为高毛利率新品, 公司通过持续研发、销售费用投入打造品牌形象,提升高毛利率新品占比,提升盈 利能力。 湿巾:行业增速快于生活用纸,我国人均消费仍有较大提升空间。2015-2020 年,我国湿巾行业规模从 54 亿元提升至 109 亿元,CAGR 为 15.08%,同期生活 用纸行业 CAGR 为 6.99%。对比人均湿巾消费,2019 年中国人均湿巾消费 6.28 元,对比美国/西欧 104.05/133.61 元仍有较大提升空间。

持续完善湿巾矩阵布局,2022 年品牌焕新再出发。公司于 2015 年首次推出 湿巾产品,采用加厚水刺无纺布,可达到一张抵两张的效果;2019 年开发了女性 护理卫生湿巾、卸妆湿巾和婴儿湿巾产品;2020 年新增厨房湿巾、纯净水湿巾产 品;2022 年湿巾系列逐步丰富为基础护理系列湿巾、消毒杀菌系列湿巾、母婴系 列湿巾及湿厕纸,针对多用途、多人群布局,有望实现收入的高速增长。目前,洁 柔湿巾贯彻品牌年轻化战略,瞄准新锐白领女性,品牌进行重新定位和设计,专注 生产真正兼具高颜值和优秀体验的实力派产品,以打开品牌新生,品牌宣传获得圆 满成功,活动期间超亿次品牌曝光,近 5000 万话题讨论,提升品牌及新品热度。

参考恒安国际,湿巾品类收入有望快速增长。2018-2022 年恒安国际湿巾收 入从 5 亿元提升至 8.42 亿元,CAGR 为 13.89%(公司总收入 CAGR 为 2.47%)。 顺应湿巾行业规模扩张及人均消费额提升,叠加洁柔湿巾多用途、多人群布局及品 牌焕新,我们预计洁柔湿巾业务有望持续贡献收入增量。

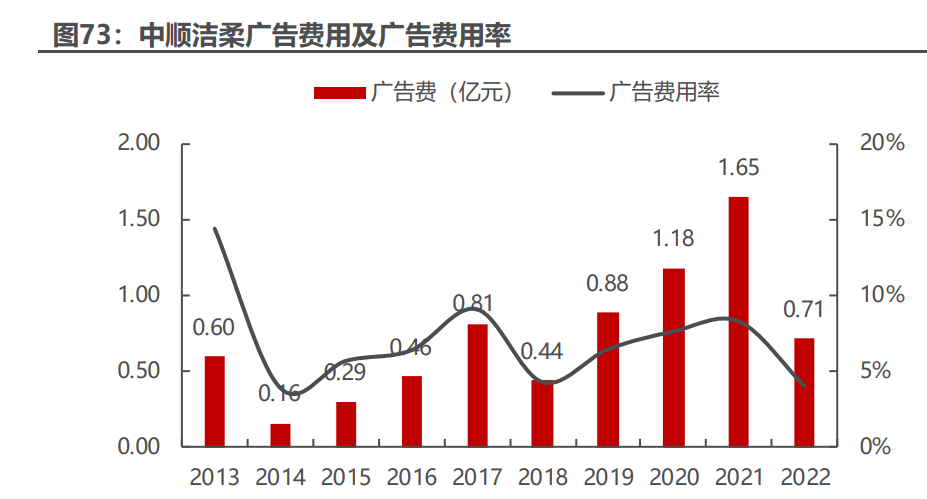

22 年受原材料价格上涨影响广告费用投入放缓,我们预计盈利转好后品牌费 用持续投入,新品类增长可期。2018-2021 年公司广告费用率从 4.3%提升至 8.3%, 2022 年受浆价上行影响,公司盈利能力承压,因此公司实行较为严格的费用管控 政策,但对于重点产品及高端、高毛利产品给与重点支持,进行更加精准化的费用 投入,推动其持续不断成长。销售费用主要集中在推广、促销、高毛利产品开发方 面,加强品牌推广的投放。我们预计随着公司盈利恢复,将进一步加强品牌建设投 入,发力高毛利、高端品类,同时,个护品类有望受益于品牌形象打造实现增长。

持续研发投入,打造高毛利率新品。中顺洁柔注重产品迭代升级,通过研发螺 旋纹工艺、“柔韧”工艺、艺术边压纹工艺、BB 纹工艺改进生产流程,推出柔韧 性更强、质量更好的纸品,不断推进品牌高端化;中顺洁柔更注重产品创新,“Q” 版迷你手帕纸、自然木系列、朵蕾蜜、抑菌纸等新系列实现品牌定位的差异化。公 司打造了一只高素质研发团队,2022 年,公司研发人员 415 名,占公司员工总量 的 6.26%,研发人员年龄集中在 30~40 岁,团队整体经验丰富,具备较强的自主 研发能力。2022 年,中顺洁柔研发投入为 2.04 亿元,2011-2022 年 CAGR 为 20%,2022 年中顺洁柔研发费用率为 2.38%,在行业内处于领先地位。

3.2.2 渠道端:电商+新零售渠道高增,线下仍有拓展空间

多元渠道销售,五大渠道齐头并进。公司不断覆盖销售网络,销售渠道可以划 分为传统渠道和非传统渠道两类,其中传统渠道包括 GT(传统经销商渠道)、KA (大型连锁卖场渠道);非传统渠道包括 AFH(商用消费品渠道)、EC(电商渠 道)与 RC(新零售渠道)。2022 年,传统销售模式实现收入 40.78 亿元,非传 统销售模式实现收入 43.22 亿元,分别占比 47.59%和 50.44%,电商渠道崛起促 使非传统销售模式成为公司重要收入来源。

电商渠道红利依然存在,新零售渠道持续发力。公司组建了专业的电商运营团 队,加大在电商平台的资源投入,并搭建配置相应的供应链系统,加强日常运营管 理。目前,已经与天猫、京东、拼多多、淘宝、唯品会、苏宁、快手、抖音、云集、 网易等知名平台达成合作,2022 年电商渠道组织多场营销活动,包括新品推广活 动、总裁直播、品牌联合活动等;此外,公司积极强化新零售、O2O 等新兴业务的布局,拥抱直播与社区团购,新零售渠道实现高速增长; 线下渠道方面,公司搭建的营销网络覆盖全国绝大部分地(县)级城市,目前 华东、华北区域依然有开拓空间。针对商用消费的渠道以及客户群体,公司亦成立 了专业的商消服务团队,以匹配不断成长的商用市场需求。

3.2.3 管理层:更迭完成,股权激励提升员工积极性

公司管理层调整已基本完成。2021 年,中顺洁柔实际控制人之一、原总裁邓 冠彪先生辞去总裁职务,辞职后并未影响其实际控制人的身份,且仍将担任战略委 员会委员职务,对公司的战略方向进行宏观把控,保障管理层变动磨合期顺利渡过。 随后上任的新任总裁刘鹏先生为中国造纸协会生活用纸专业委员会副主任委员, 曾先后在兴业银行江门分行,兴业银行中山分行担任行长职务。此番变动优化了公 司组织体系架构和内部管理制度,进一步推进公司从家族化管理模式向职业经理 人制度体系转化,为公司长期快速发展提供保障。

新一轮股权激励绑定核心人员利益。公司计划向符合条件的 686 名激励对象 授予股票期权共 1,566.50 万份,预留 150 万份,行权价格为 9.48 元/股;向包含 董监高和核心员工在内的 694 名激励对象授予限制性股票共 2,176.50 万股,预留 150 万股,授予价格为 6.32 元/股。本次股权激励计划需要考核 2023-2025 年每 年的经营业绩,要求 2023 年营业收入不低于 100 亿元(同增 16.69%);2024 年营业收入不低于 110 亿元(同增 10%);2025 年营业收入不低于 121 亿元(同 增 10%)。

3.3 恒安国际:高端产品蓬勃发展

恒安国际是 2022 年中国生活用纸市占率第一的企业。集团创建于 1985 年, 是我国最大的生活用纸和卫生用品生产商,公司于 1998 年上市,共有 25 个生产 基地。旗下包括安尔乐、心相印、七度空间、安儿乐四个品牌,卫生巾、纸尿裤、 生活用纸是公司三大主要产品。2022 年实现营业收入/归母净利润 226.16/19.25 亿元,同比+8.78%/-41.19%,2000-2022 年 CAGR 分别为 14.44%/10.62%。 原料价格高企,2021-2022 年公司毛利率及净利率呈下滑态势。

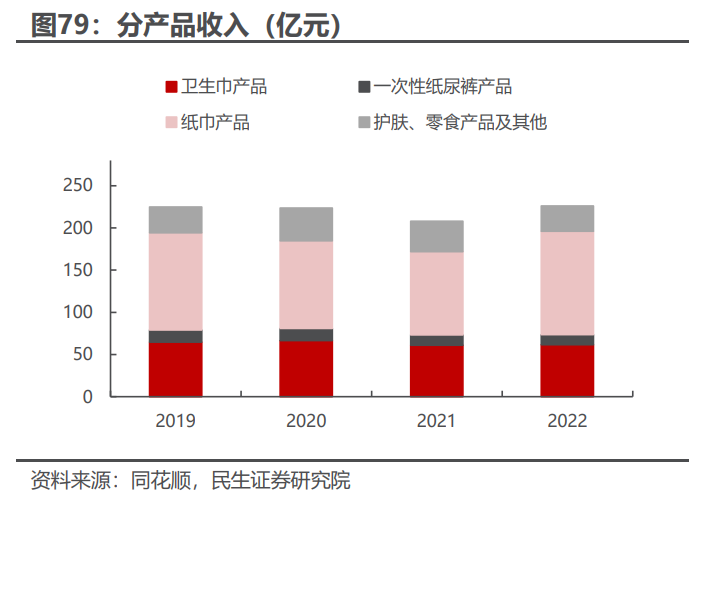

公司产品覆盖面广,高端产品蓬勃发展。公司产品包含纸巾、卫生巾、一次性 纸尿裤和护肤品、零食及其他,2022 年,公司纸巾/卫生巾/一次性纸尿裤/护肤品 及其他分别实现收入 122.48/61.56/12.02/30.09 亿元,纸巾产品占比 54.16%, 占据了公司收入的半壁江山。公司不断升级产品,2022 年“云感柔肤”系列高端 纸巾销售同增近 80%,占纸巾销售超过 10%,高端化进程持续推进。 电商及新零售渠道表现突出。公司积极顺应行业趋势,通过传统电商平台、抖 音销售产品,在电商领域持续发力,此外,公司积极把握社区团购和 O2O 平台, 22 年销售占比超 13%。2022 年,电商渠道销售占比 26.9%,相比于 2018 年增 加 12.5pct,未来仍有较大成长空间。

4 投资分析

重点公司分析

维达国际

盈利预测假设与业务拆分: 生活用纸:1)收入:公司始终坚持投入于产品创新、品牌建设及商业运营能 力等方面,进一步推进高端化与多元化的产品战略布局,推动实现稳健的业绩增长。 综合考虑,假设 2023-2025 年收入增速分别为 7%、7%、7.5%。2)毛利率:公 司持续开发、销售高端产品,提升高端产品占比,叠加原材料价格下跌,我们预计 公司毛利率将持续提升。假设 2023-2025 年毛利率分别为 28.5%、31.0%、31.5%。 个人护理产品:1)收入:公司抓住市场机遇,着力推动营销互动、路演等活 动,带动品牌认知度和销量双增长。综合考虑,假设 2023-2025 年收入增速分别 为 4%、5%、5.5%。2)毛利率:公司推动创新科技发展,进行产品升级,我们预 计公司个护板块毛利率稳中有升。假设 2023-2025 年毛利率分别为 33%、34%、 34%。

中顺洁柔

盈利预测假设与业务拆分: 生活用纸:1)收入:公司有序扩大产能并优化设备,提高市场份额,持续强 化和巩固品牌力,预计随着下游需求复苏及成本压力缓解,收入实现增长。综合考 虑,假设 2023-2025 年收入增速分别为 17.12%、10.20%、9.43%。2)毛利率: 预计随着原材料价格下降,公司生活用纸业务毛利率回升至正常水平,预计 2023- 2025 年毛利率分别为 32.90%、36.00%、36.00%。 个人护理产品:1)收入:随着下游需求回暖,预计公司加大个护业务投入, 个护业务实现收入增长。综合考虑,假设 2023-2025 年收入每年增长 5%。2)毛 利率:假设 2023-2025 年毛利率维持 51%。 其他:假设收入及毛利率保持稳定。

恒安国际

盈利预测假设与业务拆分: 纸巾:1)收入:公司致力于发展多元化产品组合,构建全国性销售网络,销 售收入稳步提升。综合考虑,假设 2023-2025 年收入增速分别为 15%、12%、 10%。2)毛利率:公司积极应对销售渠道的分散化,前期投入资源逐渐进入收获 期。我们预计未来三年公司竞争优势会进一步扩大。综合考虑,假设 2023-2025 年毛利率分别为 25%、27%、28%。 卫生巾:1)收入:公司持续推动产品升级,提升新的零售渠道的销售比例, 保持传统渠道稳定增长,巩固领先地位。综合考虑,假设 2023-2025 年收入增速分别为 3%、2%、1%。2)毛利率:公司终端较为强势,产品毛利率较高。我们 预计未来三年公司仍能保持较好的竞争优势。假设 2023-2025 年毛利率分别为 70%、71%、72%。 纸尿裤:1)收入:公司高端产品的销量保持增长势头,电子商务和孕产妇销 售渠道的发展势头良好,抵消了中低端产品和传统渠道产品销售的下降。综合考虑, 假设 2023-2025 年收入保持稳定。2)毛利率:公司采取双品牌战略,推动产品 进一步升级。我们预计未来三年公司有望进一步扩大市场份额。假设 2023-2025 年毛利率分别为 37%、37.5%、38%。 其他收入及家居用品:我们预计 2023-2025 年营收及毛利率保持稳定。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

本文作者可以追加内容哦 !