保观 | 聚焦保险创新

进入公众号,可点击右上【···】设为星标哦

保险中介分化趋势愈加明显,相比于泛华、水滴、慧择等头部专业保险中介公司整体业绩上的迅速增长,新三板的保险中介在业绩承压下,选择纷纷撤出。自2014年首家中介公司盛世大联上市以来,新三板的保险中介数量开始逐年增加,在高峰时期,新三板挂牌的保险中介数量多达30家。而目前在新三板挂牌的保险中介仅仅只有10家(含1家终止挂牌申请已获受理公司),直逼个位数,“只出不进”成为了保险中介在新三板最真实的写照。

截止今年8月份,有润生保险、创悦股份、华凯保险、诚安达、昌宏股份五家新三板挂牌的保险中介机构公布了半年业绩。虽然说相比于往年业绩普遍有所回暖,但仍然面临多方面的压力。对于还坚守在新三板的保险中介来说,如何在保险中介分化的大势下找到转型之路,才最为重要。

1

业绩普遍回暖:

但仍然面临多方面的压力

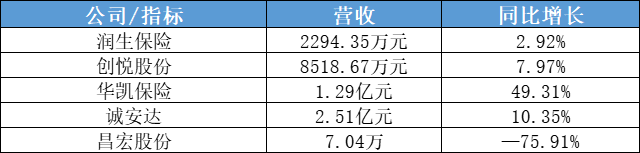

如今对于在新三板的保险中介机构来说,在监管政策趋严、佣金率持续降低的情况下,业绩承压一直是面临的首要问题。但根据上半年五家保险中介机构的半年报数据来看,营收已经有逐渐回暖的趋势。

具体来看,润生保险实现营收2294.35万元、同比增长2.92%,创悦股份实现营收8518.67万元、同比增长7.97%,华凯保险实现营收1.29亿元、同比增长49.31%,诚安达实现营收2.51亿元、同比增长10.35%,昌宏股份实现营收7.04万元、同比下降75.91%。

可以发现,除了昌宏股份之外,其余四家中介机构的营收都有不同程度的上涨。昌宏股份的主要客户群体是私家车车主和团体单位,一方面因为从2022年起,主机厂纷纷成立保险代理或经纪公司,开始抢占新车保险业务,导致昌宏股份大量客户流逝和代理收入大幅下滑;另一方面,随着车企新势力入局车险业务,车险市场内卷进一步加剧,竞争也更加激烈。在多方面的因素下,给昌宏股份的营收带来了极大的压力。

而华凯保险成为了五家中介机构中营收增速最快的一家,华凯保险表示,营收大幅上涨的主要原因是随着疫情的结束,线下业务开始回复,同时带来了新的增长点。

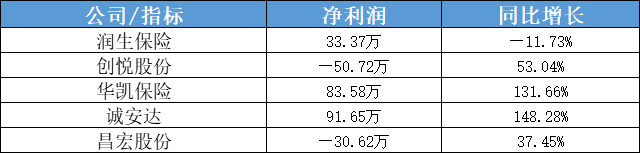

在净利润方面,五家中介机构呈现“三正两负”的表现,整体分化较为明显。具体看,润生保险、创悦股份、诚安达分别盈利33.37万、83.58万、91.65万,其中诚安达和华凯保险相比于去年同期实现了由亏转盈,润生保险净利润同比减少了11.73%,而创悦股份、宏昌股份分别亏损了50.72万、30.62万。

在五家中介机构中,为何只有诚安达和华凯保险为什么能够实现由亏转盈?

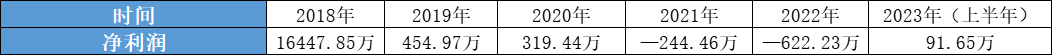

首先来看诚安达。从2017年开始,诚安达的净利润已经连续四年缩水,最终在2021年出现了亏损244.46万,这是因为以财产险业务为主的诚安达受车险综合改革以及疫情的持续影响,导致收入下降,新单销售低迷、新业务价值下滑。

而在2023年上半年,诚安达终于实现由亏转盈,盈利的背后主要得益于诚安达出售子公司产生溢价。在2022年底,诚安达宣布拟以2700万的价格转让诚圣科技93%的股权给河北西胜谷旅游开发有限公司,所以说诚安达此次的盈利并非保险业务有了突破性的进展,归根结底还是受自身业绩压力大、应对经营风险能力不足,被迫进行转让出售的。

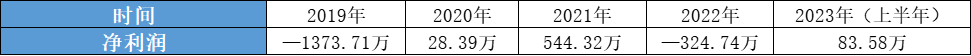

接着再看华凯保险。在此之前,华凯保险出现了经营控制权和治理权的纠纷、员工挪用资金等情况,在一定时期内影响了公司的正常运营,一直到2022年,华凯保险全年亏损了324.74万元,要知道在2020年和2021年疫情期间,华凯保险已连续两年实现盈利。在产品方面,此前华凯保险主要以车险为主、并提供金融理财保险、家庭健康保险等产品。

但是在2023年上半年,华凯保险却神奇地实现了扭亏为盈,主要有以下两个方面的原因。

第一,股权关系理顺后,华凯保险的发展重心重新回到了经营轨道上,被挪用的资金也开始追回。第二,积极创新保险产品渠道已经初具成效。其实早在2019年,华凯保险就开始把更多的资源向寿险代理业务倾斜,组建了专门的寿险经营团队,并预计未来寿险代理业务会超过财险代理业务,如今已经和华瑞人寿、信泰人寿、百年人寿、泰康人寿、长城人寿建立了合作关系。虽然在半年报中华凯保险没有披露业务板块的具体保费收入,但是却在报告中明确提到,因为寿险产品的保险需求也较为旺盛,公司开始积极向寿险产品方向开发客户需求,并在逐步加大寿险业务的拓展下,经营情况略有好转。华凯保险能否成功转型人寿保险业务,也值得期待。

总的来说,五家中介机构相比同期,营收是有所上涨的,但是仍然受到多方面的压力。比如在今年4月份,同昌保险经纪宣布拟撤离新三板,表示在考虑结合市场环境和公司长期发展规划、为了提高经营决策效率,降低运营成本,经慎重考虑后申请终止挂牌。

其实同昌保险的经营困境在新三板资本市场中是具备一定代表性的,如今还坚守在新三板的挂牌保险中介们,大多是以财产险中介为主,车险业务是其大头,而汽车主机厂涉足车险领域、以及车险综合改革,都对新三板的保险中介造成了较大的冲击。虽然疫情已经过去,但不可否认的是,部分中小中介机构的市场竞争力在进一步下滑,转型动作也未达到预期效果,对于新三板的中介机构而言,今年的摘牌风险可能还会进一步扩大。

2

如何才能避免成为“历史的过客”?

新三板保险中介转型已迫在眉睫

在监管的“清虚提质”下,保险中介市场大浪淘沙、优胜劣汰是必然趋势。新三板保险中介要如何才能避免成为历史的过客,并在竞争激烈的市场中脱颖而出?我们首先要理清,新三板挂牌保险中介机构不断减少的主要原因。

首先,正如前文提到的,整个新三板市场疲软,在资金流动性方面明显不足,迫使很多公司选择撤离新三板寻求更稳定的发展路径。其次,政策监管下,很多保险中介无法满足监管的要求,像一些信息披露不规范、自身管理不到位、不符合存续条件、长期处于业务停滞的状态的中介机构都会被监管“劝退”,选择主动摘牌。最后,在行业整合和优胜劣汰下,经营成本压力和业绩压力持续扩大,一些中小保险中介机构难以存活,可以发现如今坚守在新三板的保险中介都是具备一定体量规模的。

在如此的市场环境下,仅存的新三板保险中介机构要如何发力转型?

第一,要丢掉传统的历史包袱。为什么说如今很多保险中介转型都十分困难?部分原因是这些机构成立时间比较久,比如诚安达成立于2006年,润华保险成立于1990年,相对来说历史包袱比较重,想要转型遇到的阻力会比较多。同时,他们缺少现代化的管理机制,经营模式和思维也相对落后,这会在一定程度上影响公司的运营效率和业务质量,所以需要打破传统的历史包袱,积极寻求新的变革转型。

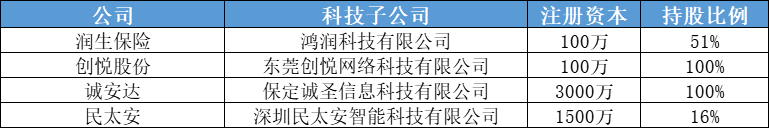

第二,积极开放,拥抱保险科技。保险中介成立科技子公司是业务发展的重要方式,因为在现在这个时代,中介和其他企业的合作如果不想只停留在表面,那么可以通过科技公司来为双方搭建一个可以深入合作的平台。同时成立科技子公司的好处还很多,可以通过保险科技进行赋能业务,给公司带来创新,加强数字化基础设施建设,提升保险服务质量,并进一步延伸保险价值链,这也正是目前新三板中介公司所欠缺的。因此部分新三板的保险中介们,通过收购、设立的方式来搭建科技子公司。

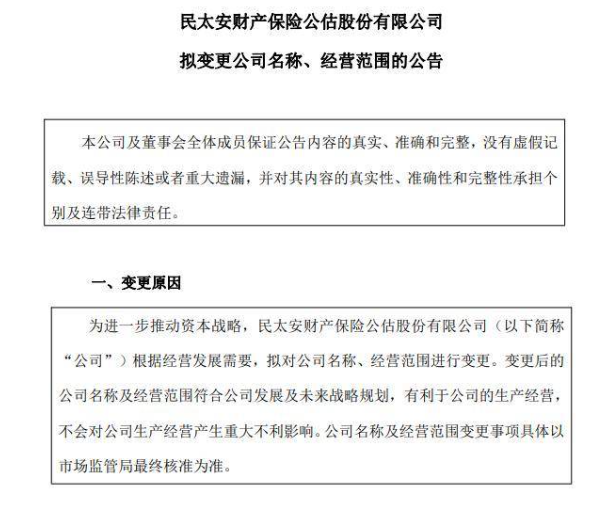

我们以民太安为例,近日民太安发文,根据公司经营需要,拟对公司名称和经营范围进行变更。变更后的公司名称为民太安风险科技股份有限公司,经营范围包括云计算、人工智能应用软件开发、科技中介服务等。这也意味着民太安的业务重心将转移到风险管理、科技管理等保险科技领域,通过快速理赔、数据分析、风险评估来提供公司的运营效率,降低成本。

但是有一点需要注意的是,新三板保险中介旗下的科技公司成立时间都尚短、规模较小,因此无论是营收还是盈利也相对较弱。

以民太安为例,民太安在2022年年报中披露了资产负债项目重大变动原因,其主要原因是智能科技亏损2083万,这里的科技智能也包含了民太安智能科技在内,从侧面可以发现民太安智能科技如今亏损应该较为严重,民太安智能科技也陆续引进了新股东,民太安股权稀释后,持股16%。因此新三板的保险中介想要通过发力保险科技来彻底完成转型,还需一定的时间。

第三,转变业务发展思路,注重提升服务质量和专业能力。如今无论是客户群体还是保险市场都对保险中介机构提出了更高的要求,中介机构应该提升服务质量和专业能力,从单纯的促进保险交易向业务两端拓展。一方面,为不同客户群体设计个性化、差异化的保险产品,满足客户需求。另一方面,帮助保险公司进行风险管理,加强售后服务。

最后,保险中介野蛮生长的时代已经过去,对于新三板的保险中介来说,如果不想被竞争激烈的市场所淘汰,转型已经是迫在眉睫,如何整合资源、降本增效、走出差异化的经营路线,需要的是进行大刀阔斧的变革,变革难免会有阵痛,但需明白,改革虽有阵痛,但不改则长痛 。

本文作者可以追加内容哦 !