天天财经9月13日讯,据深交所公告,上市审核委员会定于9月15日召开2023年第73次上市审核委员会审议会议,届时将审议浙江长城搅拌设备股份有限公司(以下简称“长城搅拌”),拟登陆创业板,保荐人为东方证券。

(图源:IC photo)

长城搅拌是一家专业从事搅拌设备研发、生产、销售和服务的高新技术企业,主要产品为通用立式搅拌设备、特殊用途搅拌设备、模块化成套设备和搅拌设备零部件及配件。

此次拟募集资金4.34亿元,用于搅拌设备生产扩建项目、研发中心建设项目。

天天财经查阅招股书,2020年-2022年,长城搅拌实现营业收入分别为2.87亿元、4.01亿元、5.51亿元;归属于母公司所有者的净利润分别为6694.57万元、7632.36万元、1.08亿元。

募投项目或涉嫌未批先建

本次长城搅拌募集资金投资项目之一是搅拌设备生产扩建项目。2022年,公司主要产品通用立式搅拌设备产量为5601台、特殊用途搅拌设备产量549台。

长城搅拌称,公司现有生产设备及生产场地无法完全满足客户订单的需求,影响了公司当前的业务增长和长远的发展战略。

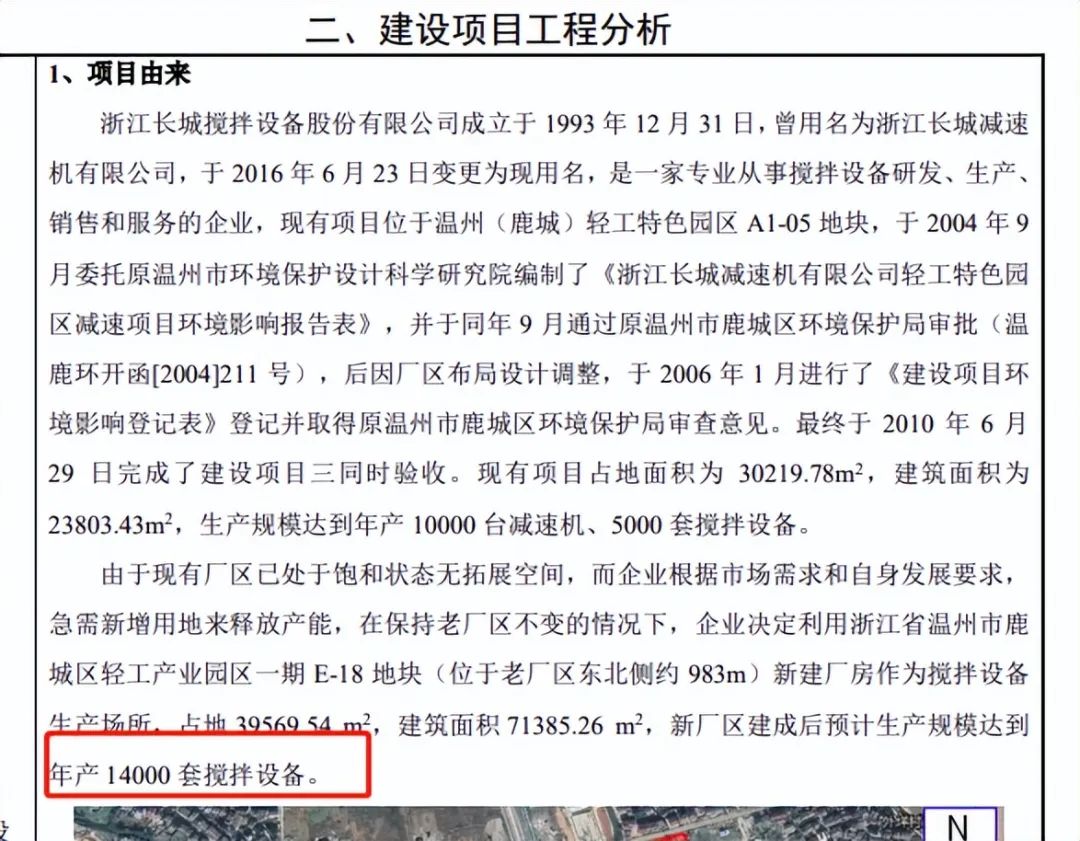

天天财经根据2022年8月编制的《建设项目环境影响报告表》调查发现,长城搅拌目前的生产规模是年产10000台减速机、5000套搅拌设备。项目建成后生产规模将达到14000套搅拌设备。

(图源:长城搅拌《建设项目环境影响报告表》)

但是,环保部公示第五批通过清洁生产审核的重点企业名单(温州部分)显示,长城搅拌2010年已经具备年产量20000台搅拌成套设备的能力,长城搅拌并未说明此间差异。

(图源:温州市生态环境局)

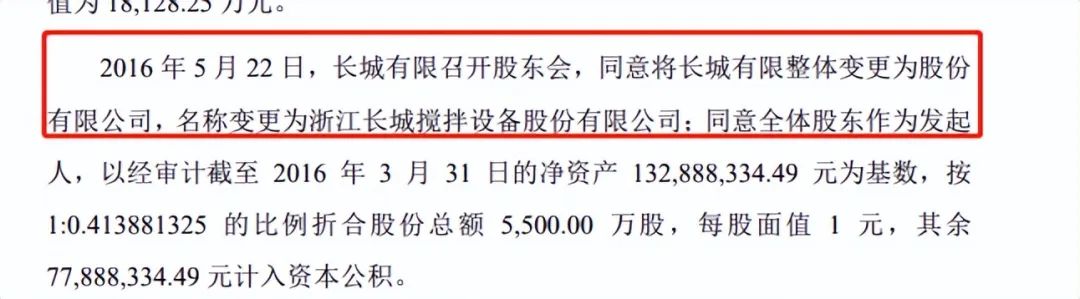

需要说明的是,长城搅拌成立于1993年,2016年公司名称由长城有限更改为长城搅拌。

(图源:长城搅拌招股书)

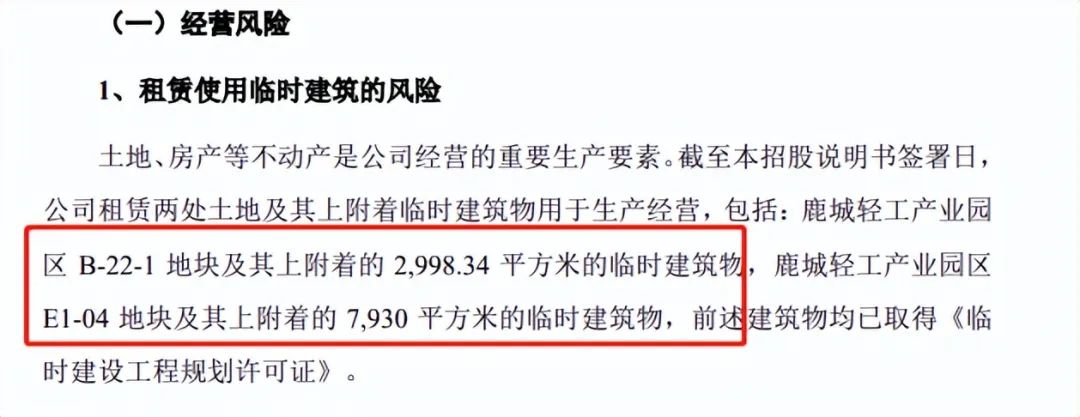

另据招股书显示,长城搅拌租赁鹿城轻工产业园区E1-04号地块7930平方米临时建筑物,用于不锈钢生产车间及仓储。

(图源:长城搅拌招股书)

但温州市生态环境局2021年4月7日温环鹿建﹝2021﹞36号关于《浙江长城搅拌设备股份有限公司分公司年产搅拌设备3200套建设项目环境影响报告表》的审查意见却显示,长城搅拌分公司租用温州市鹿城区藤桥镇鹿城区轻工园E1-04地块,租用厂房面积17245平方米,建设年产搅拌设备3200套项目,项目建成后可年产搅拌设备3200套。

年产搅拌设备3200套与公司本次IPO扩产项目是否存在冲突,以及上述项目是否已经建成,长城搅拌有待进一步说明。

家族式企业

IPO前曾大比例分红

天天财经了解到,IPO前,长城搅拌以自然人股东为主,公司的实际控制人分别为虞培清、金友香、鲁云光、金友发、施海滨、陈思奇及虞淑瑶,其中虞淑瑶系虞培清之女,前述7人合计直接及间接持有公司90.40%的股份。据公开资料显示,16位自然人股东中有11位都是亲戚的情况,堪称是“史上最复杂股东关系”。

(图源:长城搅拌招股书)

同时,长城搅拌中还有不少“裙带关系”,例如金友发为虞培清表弟,施海滨为金友发表弟,虞淑瑶系虞培清子女,虞淑瑶持股虽未超5%,但是自2016年6月起至今担任公司董事、总经理、董事会秘书,并在公司经营决策中发挥重要作用。

2019-2021年,长城搅拌现金分红分别为4950.00万元、5500.00万元、6006.00万元,三年累计分红16456.00万元,该公司三年累计归属净利润为2亿元。

按照目前实控人持股比例,合计整个“家族”将分到14876.00万元现金。

前五大服务商推广服务费逐年递增

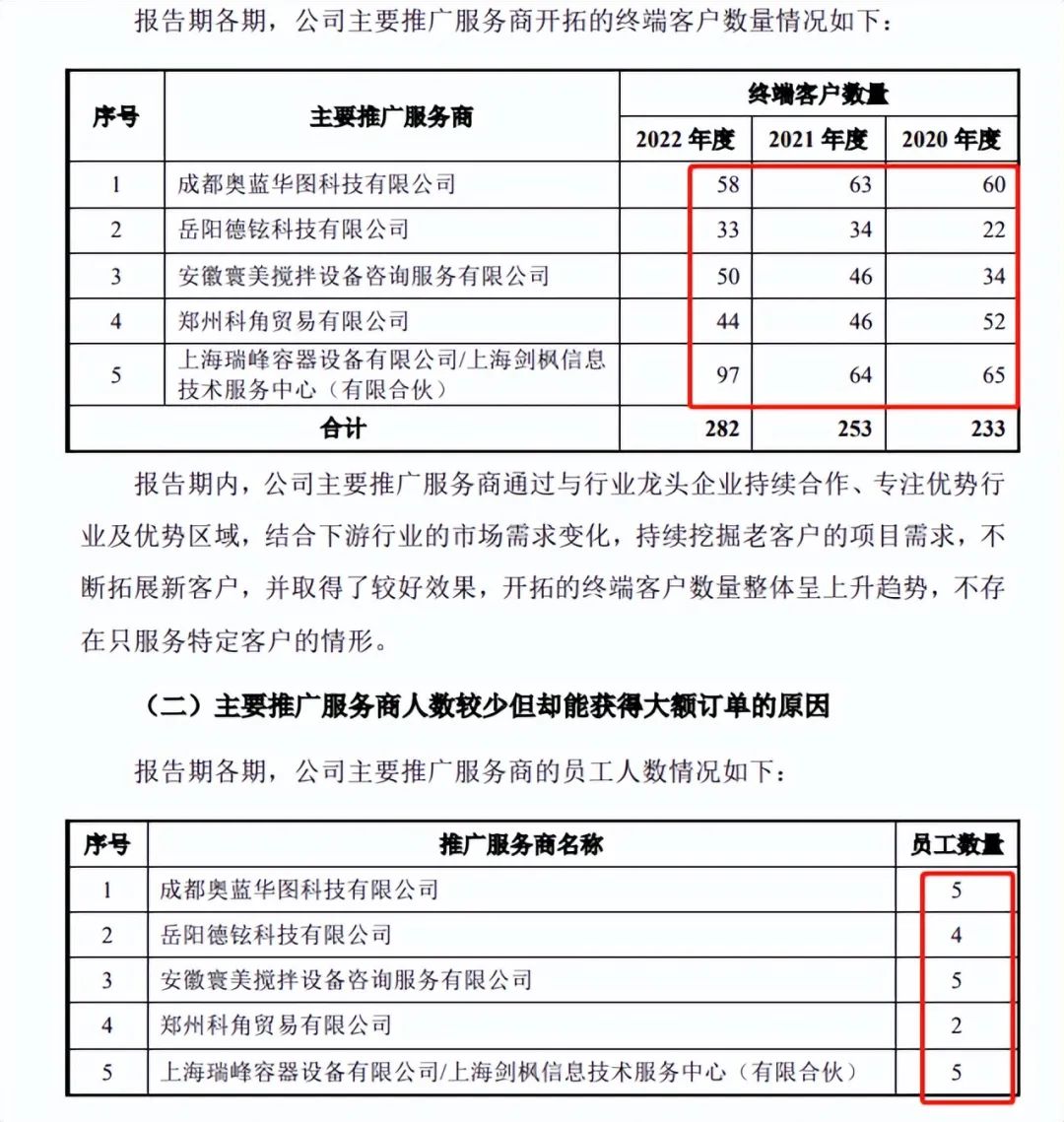

据招股书显示,2020-2022年,长城搅拌前五大推广服务商对应的销售收入分别为5349.26万元、1.08亿元、1.91亿元,占当期推广服务商形成主营业务收入总额的比例分别为58.35%、68.14%、84.8%,呈逐年递增的趋势。

与此同时,2020-2022年,推广服务商推广收入分别为9167.83万元、1.59亿元、2.26亿元,占主营业务收入的比例分别为32.82%、40.71%、41.93%。可以看出,长城搅拌来自推广服务商推广的销售金额在不断提高。

(图源:长城搅拌招股书)

推广服务商情况一直以来因容易滋生商业贿赂、利益输送而成为监管层在IPO审核过程中所关注的重点。根据审核中心意见落实函显示,公司前五大推广服务商员工数量较少,奥蓝华图、科角贸易和安徽寰美为公司前员工控制的企业,2022年公司通过上述三家服务商实现收入11419.97万元,占营业收入的比例为20.72%。

(图源:审核中心意见落实函)

长城搅拌解释为,公司的搅拌设备均为根据客户需求进行化定制化开发,在销售过程中需要与客户进行频繁沟通,并在销售后向客户提供相关的售后服务(如产品维修、 配件更换等),为能及时响应客户需求,进一步提升客户满意度和业务粘性,公司采用自主开发与推广服务商推广相结合的方式,建立起覆盖全国主要区域的客户开发和服务网络。

而且,公司在业务发展的过程中,由于早期业务开拓的需求,发展了前员工推广服务商,其对公司早期市场的开拓做出了一定的贡献;前员工因对公司的产品结构、制造工艺、设计技术和现场应用等更为熟悉,具有客户开拓优势,并在报告期内取得了较好的开拓效果,因此其为前五大推广服务商具有合理性。

审核中心意见落实函高度关注推广服务费,显然交易所对长城搅拌前两轮对推广服务费的核查和解释存在一定怀疑和不信任,因此在审核中心意见落实函再次针对推广服务费进行问询。

值得关注的是,招股书显示,2020-2022年,长城搅拌存在部分客户既采用推广服务商推广同时直接与公司合作的情况,相关客户在报告期内的主营业务收入占比分别为4.89%、4.61%和2.71%。

不过,这一数据遭到了深交所的质疑。

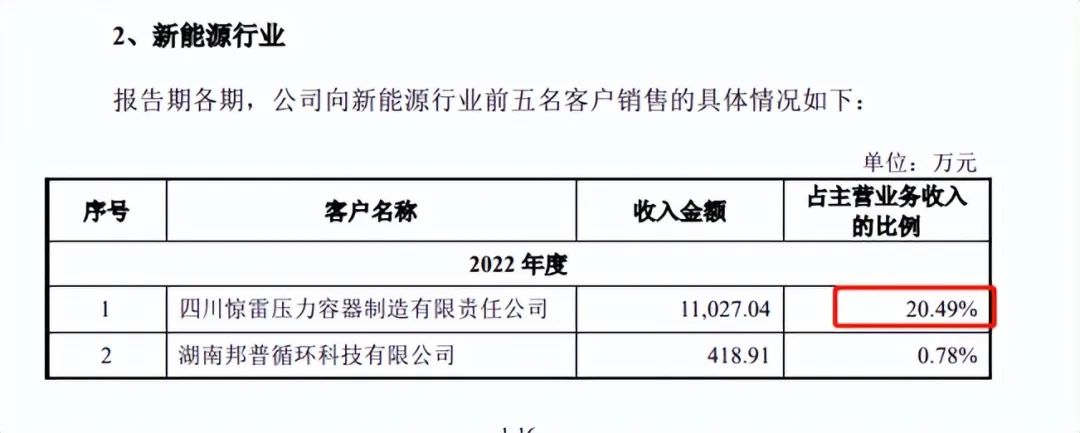

深交所表示,2022年公司第一大客户四川惊雷压力容器制造有限责任公司年收入占比20%,超过2%-5%,该客户既采用推广服务商推广同时直接与公司合作,而长城搅拌首轮反馈回复提供的相关原因及比例未覆盖该客户。

(图源:长城搅拌招股书)

长城搅拌称,公司存在与推广服务商合作进行开发,因此公司在内部考核管理以及信息披露角度,均将公司与推广服务商合作开发项目的业绩平分计算,分别归入公司自主开发以及推广服务商推广。而这部分业务收入长城搅拌未将其列为既采用推广服务商推广同时直接与公司合作的情况中。

事实上,监管层一直从严审核拟IPO公司的推广服务情况,由于推广服务费存在财务操纵和利益输送空间,因此相关业务的真实性会被重点审核,严禁相关企业借推广服务费名义进行商业贿赂或是利益输送。

在此背景下,长城搅拌能否成功IPO,天天财经将持续关注。

本文作者可以追加内容哦 !