分享2个小伙伴买“个人养老金基金”的经历,

有点惨,都亏了~

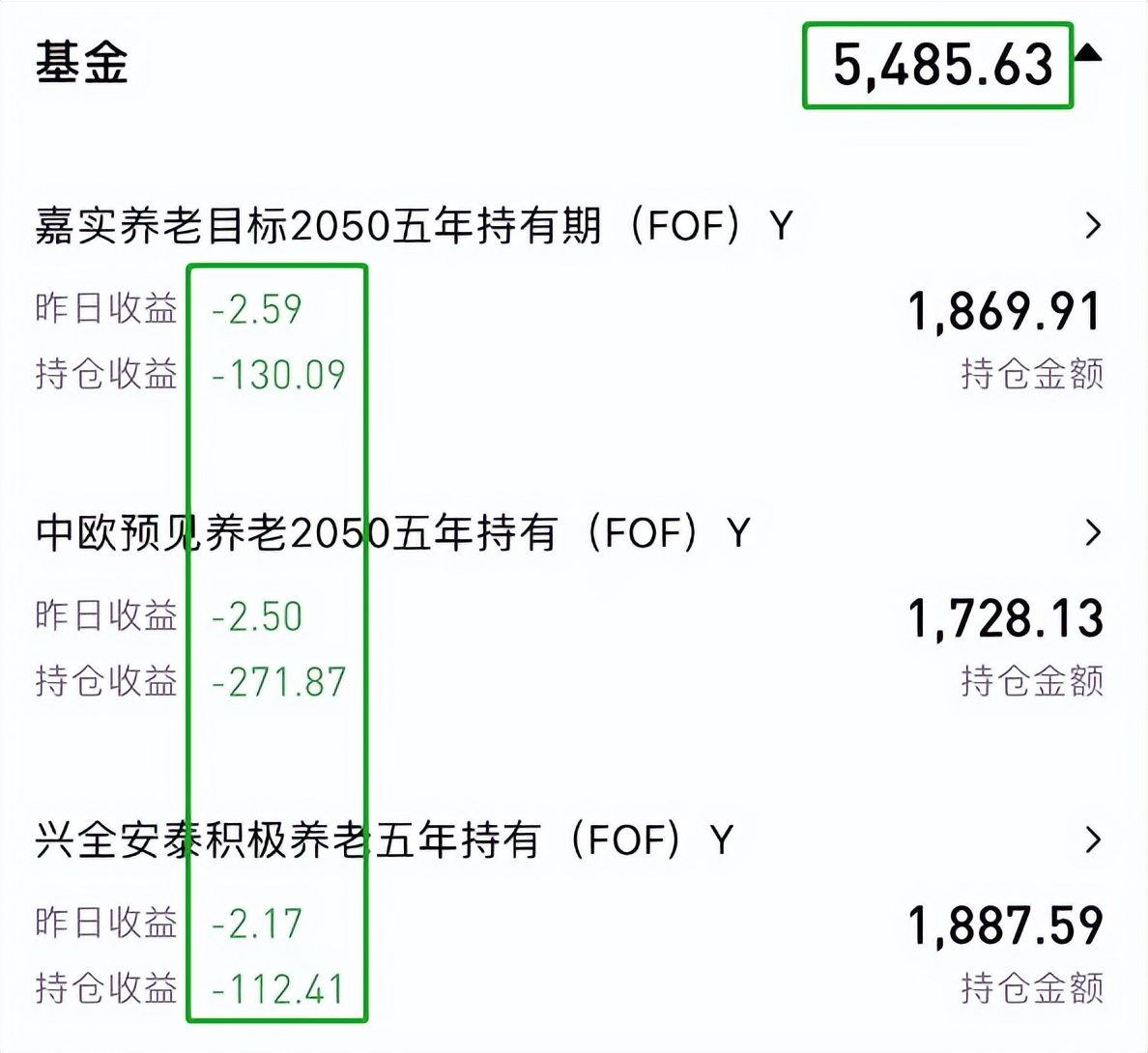

小伙伴A,

6000块钱买了3只养老基金,现在都深绿着,一共亏了500多。

说的时候直庆幸:还好当初就买了6000,没用完1万2的额度...

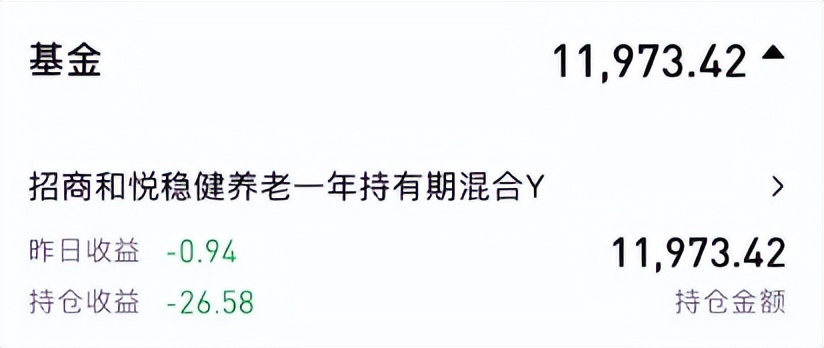

小伙伴B,

亏的不多,买了1万2,亏了26.58元。

但更加郁闷,因为风险偏好不高,就选了纯债FOF,买之前还特意看了下十大重仓基金,确认都是债基后才输的密码。

但没想到,竟然也亏了,完美错过今年的债牛行情,现在急得直跺脚...

为什么亏呢?

先说小伙伴A,

风险偏好高,买的是偏权益的养老基金。

但你看今年的行情,代表主动基金平均水平的“偏股混合型基金指数”先涨后跌,算总收益的话,今年以来还跌9.5%,这也就难怪基金会亏了。

5485.63 / 6000 - 1 = 8.57%

买的3只养老基金平均亏了8.57%,虽然看似亏了不少,但其实和市场平均收益差不多。

再说小伙伴B,

有点“冤”,但深入扒下去后,好像也没那么“冤”。

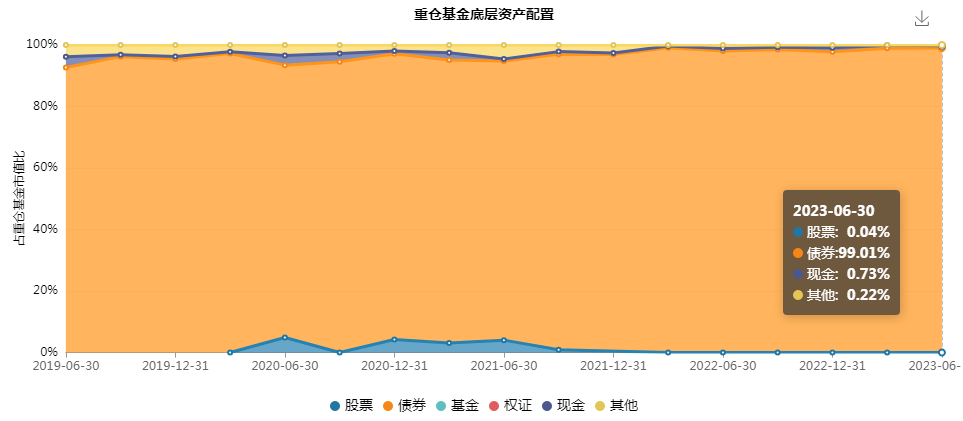

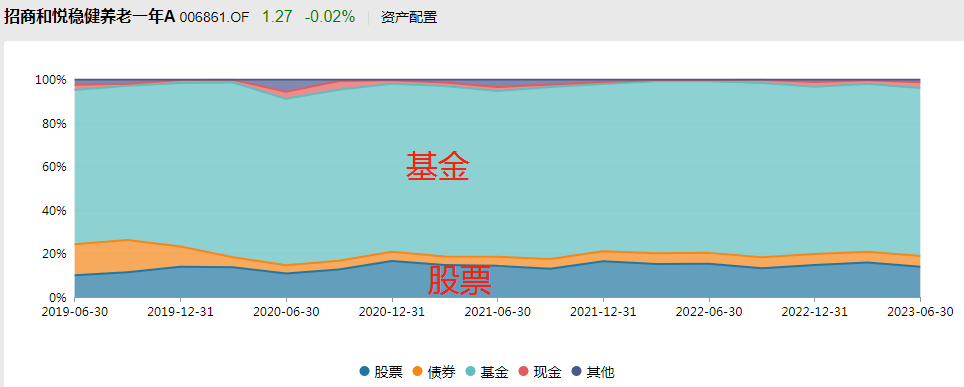

懒猫去看了这只FOF 的十大重仓基金,穿透下去后全是债券,选基没选错。

但漏了一件事,

FOF除了可以买基金外,还可以直接买股票。

比如这只FOF,股票仓位就稳定在15%左右,基金经理虽然很少买带股票的基金,但会亲自下场买股票。

只不过这种情况很少见,然后不凑巧,被她遇到了...

这也给我们提了个醒,

判断FOF,除了看十大重仓基金,还要去看看FOF的持仓结构。

----------------

然后回顾下个人养老金基金这大半年的发展,

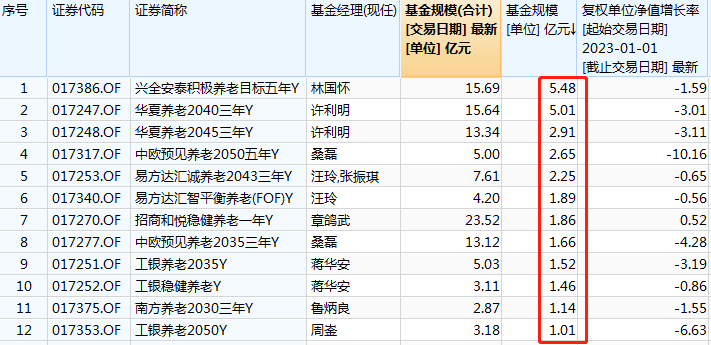

(1)规模

目前,Y份额的FOF基金规模一共50.03亿元,其中大部分是去年底、今年初买的。不用想,就是冲着税收优惠买的。

分基金来看的话,

大厂已经跑出来了,

Y份额超过1亿元的FOF有12只,全集中在大厂:兴全、华夏、中欧、易方达、招商、工银瑞信。

中小厂就比较惨淡了,

Y份额不足100万元的FOF也有12只,主要集中在中小基金公司手中。

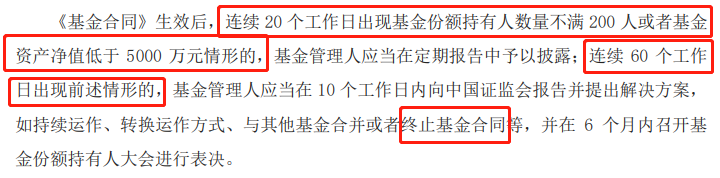

然后可能有人就要担心了:规模这么小,会不会被清盘啊?

不排除这个可能。

养老基金只是在原来FOF的基础上增设了Y份额而已,只有费率优惠,而没有其他特权。

按照《基金合同》规定,如果连续60个工作日“基金份额持有人数量不满200人”或“基金净资产低于5000万”,就可能触发清盘程序(终止基金合同)。

不过要注意的是,这个持有人数量或净资产,不单指Y份额,而是多份额合并计算。所以,虽然有12只Y份额的FOF基金规模不足100万元,但并没有一只触发清盘程序。

(2)收益

统一时间段,看今年以来的收益吧。

去年成立的133只养老基金中,只有30只在今年取得了正收益。至于正收益的原因,重仓债基,吃到了今年债牛行情的红利。

剩下的103只,股票基金配的有点多,都亏了,亏的最多的一只亏了10.16%。

(3)怎么选养老基金?

风险偏好低的小伙伴不用纠结,就选那些“含债量”高的养老基金就可以了。

但是买之前,注意看2个数据:

一是历史收益、回撤情况。

历史业绩不代表未来,但历史波动可以预期未来。如果这只基金收益、回撤都不大,那是符合要求的。反之,如果收益偏高,或回撤偏大,就要深究下原因了。

二是持仓情况,既要看十大重仓基金,也要看持仓结构,看基金经理有没有亲自下场买股票,避免像小伙伴B一样,急的直跺脚。

风险偏好高的小伙伴,不用多说,肯定会选“含股量”高的养老基金,

但买之前也不妨明确两点:

首先,一个基本事实:买养老基金的钱,即使把基金卖了也取不出来,一般只能等退休后才能取出来。

其次,一个投资常识:大部分人是跑不赢指数的,赚个市场平均收益也不错。

在这两个条件约束下其实也好做选择,

既然大概率可能也就赚个市场平均收益,那还是不要频繁择时了,只做大周期择时。投资中多是无心插柳柳成荫的事,搞不好这样做反倒跑赢了市场平均水平。

既然把基金卖了钱也取不出来,那就更没必要频繁择时了,但是“含股量”高的基金注定是高波动、大起大落,要做好“短期浮亏”的心理准备。

*免责声明:文章内容仅供参考,不构成投资建议。

$兴全安泰积极养老五年持有混合(FO(OTCFUND|017386)$$华夏养老2040三年持有混合(FOF)Y(OTCFUND|017247)$$中欧预见养老2050五年持有(FOF)Y(OTCFUND|017317)$

本文作者可以追加内容哦 !