近期市场表现持续偏弱,红利系列指数却彰显韧性。作为近年来愈发盛行的一种风格投资,越来越多的投资者开始关注红利策略,尤其在意红利投资的发展前景与发展方向。今天,我们就试着来讨论一下红利策略现阶段的投资价值。

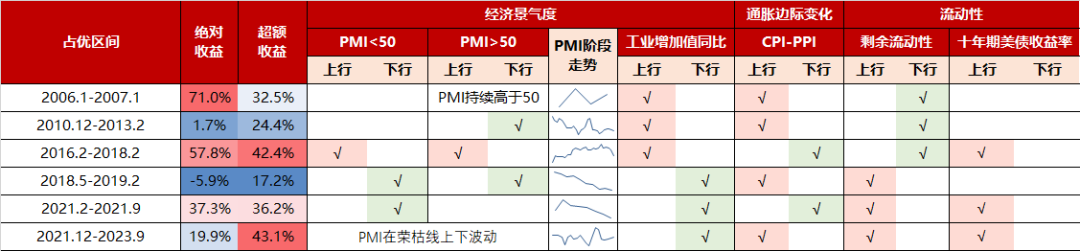

如果回顾历史上红利行情的成因,我们会发现其实无法用一套逻辑贯穿全期:

1)2010年之前,国内经济处于扩张阶段,较高的顺周期成分使得红利策略在牛市时具备较强的Beta;

2)2010年之后,经济增速放缓进入低波阶段,此时红利策略的防御性反而更为凸显,流动性充裕下,成长折价成为影响红利配置机会的核心要素。

资料来源:长江证券;超额收益为红利指数相对中证全指超额

如上所示,红利指数在PMI大于50扩张上行、工业增加值同比上行、剩余流动性下行阶段绝对收益和相对收益都较为显著,尤其是在经济扩张叠加剩余流动性相对不高的成长折价低的背景下配置机会更佳。

对应到行业层面上,历史中金融、煤炭、金属、油气、食品饮料等顺周期、消费板块占优区间内红利策略也表现出强势,典型代表就是2021年煤炭行情所带来的红利策略持续占优。

因此,后市红利策略在中观维度上的机会也将在很大程度上与未来可能的重仓行业相关联,同时也需关注当下重仓行业相关的政策。例如,稳增长发力、基建地产等触底反弹阶段/国企改革阶段/供给侧改革、上游涨价阶段红利策略的表现往往较好。

$央企红利ETF(SH561580)$$央企红利(SH000825)$$英伟达(NASDAQ|NVDA)$

$华泰柏瑞中证红利低波ETF联接C(OTCFUND|007467)$$华泰柏瑞上证红利ETF联接C(OTCFUND|012762)$$央企红利ETF(SH561580)$

也因此,政策环境维度上,目前红利行情的延续存在“顺周期”、“中特估”、“促分红”三大支撑。

“顺周期”:

7月政治局会议做出“我国房地产市场供求关系发生重大变化”的判断后,近一个月来地产需求侧政策不断铺开,结合货币政策进一步放松,地产销量回暖趋势甚为可期。

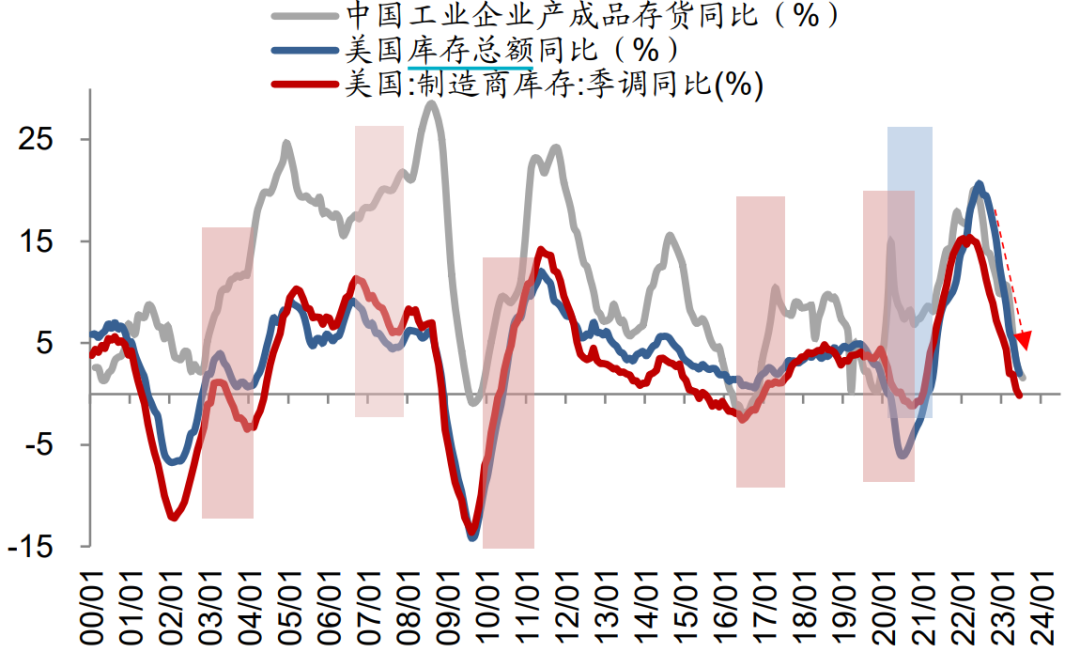

同时,考虑到7~8月PPI同比已拐头连续向上,由6月的-5.4%收窄至-3%,侧面印证国内库存周期有望9~10月见底,叠加美国库存加速去化(制造商库存6月转负),未来12个月内有望迎来中美共振补库。

资料来源:华创证券

因此,与经济预期强相关行业的修复正在渐入佳境。市场整体风格或将从前期的成长偏好部分转向顺周期偏好,而红利系列指数在顺周期行业上较高的暴露,再次为其赋予了进攻性。

“中特估”:

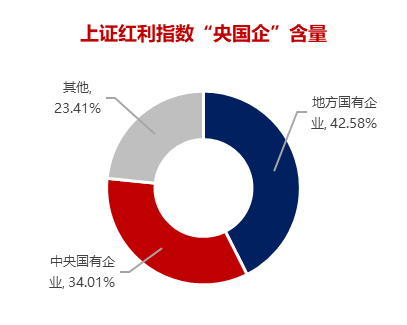

我们始终认为国企改革浪潮下,高分红特点的央国企是一条重要且清晰的投资思路,原因在于股息率是央企择优的重要因子。

一来,高分红行为意味着企业拥有充裕的现金流和稳定盈利能力,基本面更优。

二来,高分红公司虽然传统意义上被认为缺少成长动能,但在经济出清的过程中,恰恰是这些存活下来并积蓄了充足弹药的公司,能够获得并购扩张的机会。同时在后续的数字化浪潮里,也可能因为更充裕的资本而相对于同行占据领先优势。

当具有这种能力的公司再遇上央国企这个属性,就可能成为疫后复苏、一带一路、人民币国际化、能源安全、科技革命等时代课题的重要载体,存在扩大业务规模、进一步提升盈利能力的机会。因此,红利策略在央国企行情下仍存在一重估值重塑的投资机会。

资料来源:WIND,华泰柏瑞基金;数据截至:20230831

“促分红”:

2023年9月18日,证监会表示近期拟对《上市公司监管指引第3号——上市公司现金分红》《上市公司章程指引》等一系列规则进行修改,交易所将同步修订规范运作指引。其中:

对于主板上市公司分红未达到一定比例的,要求披露解释原因;

对长期大额财务性投资但分红比例偏低公司,强化披露要求,督促加大分红力度;

进一步便利中期分红程序;

研究在交易所信息披露评价中进一步向高分红公司进一步倾斜;

鼓励基金公司发行红利基金产品;

加强对超出能力分红企业的约束。

这一举措将进一步改善市场供给,为红利投资需求创造更加良好的增长空间。

此外,投资性价比维度上,红利行情的延续亦存在“确定性溢价”与“防御性”两大支撑。

“确定性溢价”:

红利景气周期变长的核心原因在于经济增速换挡。

经济增长中枢趋于稳健后,高增速机会稀缺,成熟产业温和扩张使得红利相对配置价值周期更为持续。成熟企业拥有充裕的现金流和稳定的盈利能力,可通过稳定的分红行为传递出公司内部良好的经营状况。

参考经济增速放缓的日本市场或离岸不确定性更高的香港市场,能够发现市场会持续给确定性以溢价,带来高股息风格占优。以此类推,若沪深市场面临的内外不确定性提升,则A股的高股息资产也有望走出长牛。

同时,A股的投资者结构中散户占比较高,叠加过去几十年的高速发展阶段,导致A股以往的定价体系中,投资者对成长赋予了过高的定价权重。

而在经济从高速发展切换为高质量发展以及外资不断流入的背景下,部分核心资产的净利润增速优势相对红利指数进一步收敛,部分公司迎来业绩增速与估值中枢的双下移。

因此,无论是出于修正定价体系的目的,还是投资者对于确定性的追求,都可能导致盈利定价的权重进一步抬升,进一步延长红利投资景气。

“防御性”:

高股息+低估值的组合为红利策略带来了突出的价值属性,在市场震荡下跌时往往更为抗跌,具备更高的安全边际和防御能力。

目前,随着地产、地方化债、资本市场、消费等宏观调控重点领域的政策纷纷出台,市场风险偏好开始提升。如此一来,投资者心理仍可能在政策预期与实际兑现之间纠结,表现为市场波动的延续。在此情况下,持有红利组合将很大程度上起到减震作用。

#华为平板全球发货量超1亿台#

本文作者可以追加内容哦 !