09.25债市早午盘(11:30) 国债期货利率债反弹遇阻,信用债表现尚可,持仓观望。

核心观点:央行今日继续大额净投放1350亿元,但由于跨季叠加长假,资金面仍是偏紧状态。10年国债期货小幅反弹但遇阻回落,利率债也随之震荡调整,继续观望,信用债虽受到一定程度影响,但由于票息有保护,所以表现总体尚可。

展望后市,在央行持续净投放呵护下,跨季和节前资金面大体会维持目前的紧平衡状态,待节后资金宽松后债市将有一定机会(短债机会大于中长债)。

回顾各类基金的月涨幅和60日涨幅看,货基和短债基金表现明显由于长债基金,震荡行情下,普通投资者如果追求稳定收益减少回撤,货基或逆回购仍是最优选择。有一定经验和承受能力的投资者可参与短债,尽量短期内避免参与长债。

在策略上,保守型投资者可以继续留守货基观望或参与国债逆回购;稳健型投资者继续保持1/2仓位在稳健低回撤的优质中短债基;留1/2仓位在货基或参与国债逆回购;积极型投资者保持短债3/4仓位,1/4仓位参与逆回购。

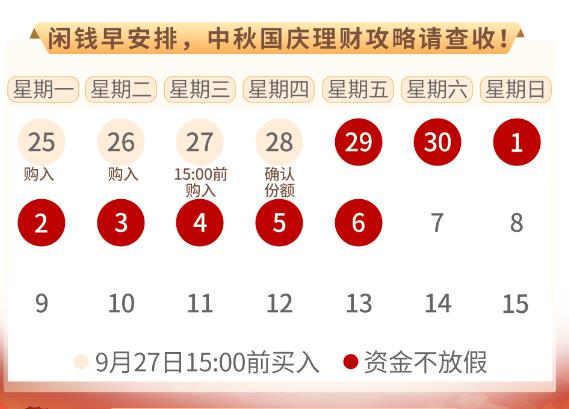

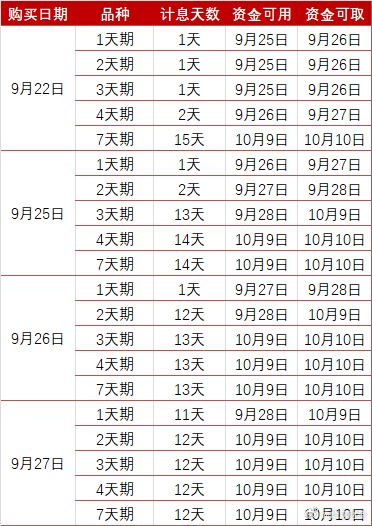

节日前操作短债的时间参考如下:

节日前操作国债逆回购的时间参考如下:

正文部分:

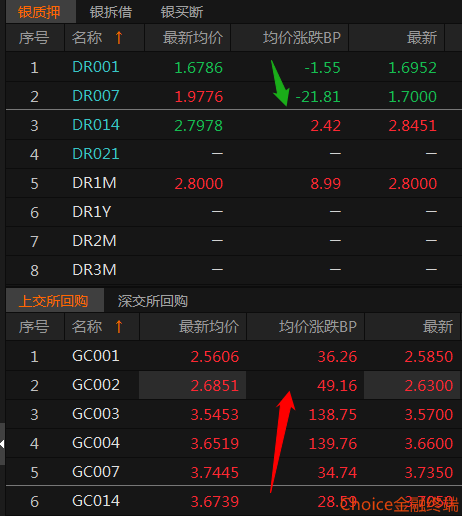

资金方面,央行今日公开市场继续净投放1350亿元呵护市场。从今天资金利率看,shibor隔夜下行,7天利率仍高于历史同期。票据利率有小幅上行,逆回购利率继续上行,由于跨季叠加长假,整体上资金面仍属偏紧状态。

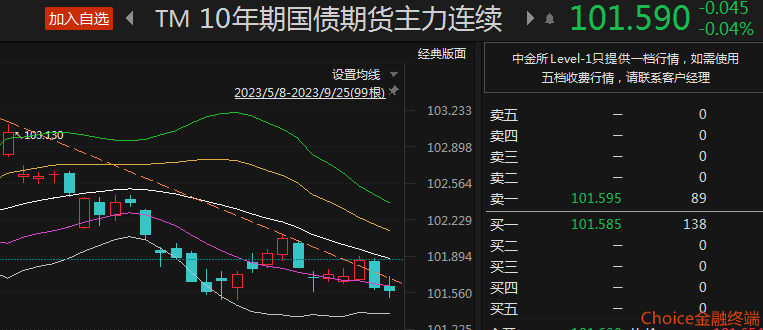

周末除了中美合作谈判重启之外并无新的政策面消息落地。借汇率贬值股市回调,10年国债期货低开后震荡反弹,但午盘仍受阻于下降趋势线上。利率债也随之小幅反弹,反弹力度需要后市继续观察,继续观望。

周末除了中美合作谈判重启之外并无新的政策面消息落地。借汇率贬值股市回调,10年国债期货低开后震荡反弹,但午盘仍受阻于下降趋势线上。利率债也随之小幅反弹,反弹力度需要后市继续观察,继续观望。

信用债方面,受到利率债盘中跳水影响而走弱,暂时跌略多于涨。存单跌多于涨,高收益债表现良好。

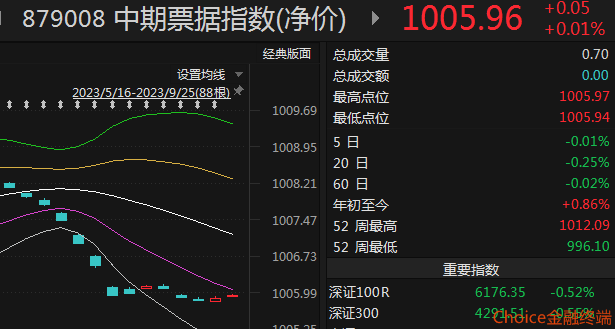

从银行间市场指数看,中票净价小幅上涨,企债净价微幅回调,均仍位于通道下极限内像通道下轨回升。中票全价指数上涨,由于连续涨升已经突破进入到通道上极限,未来几天上升趋势将趋于平缓,但票息仍有较好保护。

从短融ETF来看,今日小幅上涨,目前仍在通道中轨企稳,后市继续观察反弹持续性。

从上周末收盘的基金指数看,短债基金上涨,突破回到通道中轨上方。中长债基金回调,仍受到通道下轨反压。

从月涨幅和60日涨幅看,货基和短债基金表现明显由于长债基金,震荡行情下,普通投资者如果追求稳定收益减少回撤,货基或逆回购仍是最优选择。有一定经验和承受能力的投资者可参与短债,尽量短期内避免参与长债。

风险提示:本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载。

本文作者可以追加内容哦 !