经济复苏的积极因素逐步累积。8月以来,制造业产需动能有所增强,企业利润有所好转,高频数据表现积极,这些信号显示年内经济可能迎来复苏。

地产新政为行业注入强心针。新政对一线城市的利好或更加明朗,二、三、四线城市的政策效应传导情况仍待观察。中期来看,刚需力量和居民收入修复力度、近两年地产企业土地储备和全国地产供需空间分布有待进一步优化等因素或对地产修复弹性形成一定约束。

预期有望扭转。政治局会议偏积极的定调扭转了此前市场的预期,印花税减半+收紧IPO+严控大股东减持行为+降低融资保证金的“四箭齐发”彰显了活跃资本市场的信心。长维度上,中国经济正在从主动去库向被动去库扭转,短维度上,大股东减持的限制以及北向外流的企稳有望为市场带来边际改善,经济和权益市场有望回暖。

行业维度,以杠铃型策略为主,适当关注顺周期,但也不忽略长期成长,战略性看好红利。当前市场处于预期修复的阶段,预期修复之后,需要进一步观测经济的兑现情况。综上,我们认为当前可以关注兼具顺周期属性和成长属性的机械以及电子,同时,对于具有成长性的机器人、MR、AI等方向亦不能忽视。当前经济处于复苏早期的弱运行状态,叠加中债下行美债上行的宏观环境,红利策略在该阶段或有较好的表现。考虑到红利策略在海外长期相对指数有超额,我们对该策略战略性相对看好。

新政对于一线城市利好或较为明显

8月末以来,房地产相关政策密集发布,截至9月1日,一线城市先后宣布落实认房不认贷政策。

重点地产政策梳理

注:申万菱信整理

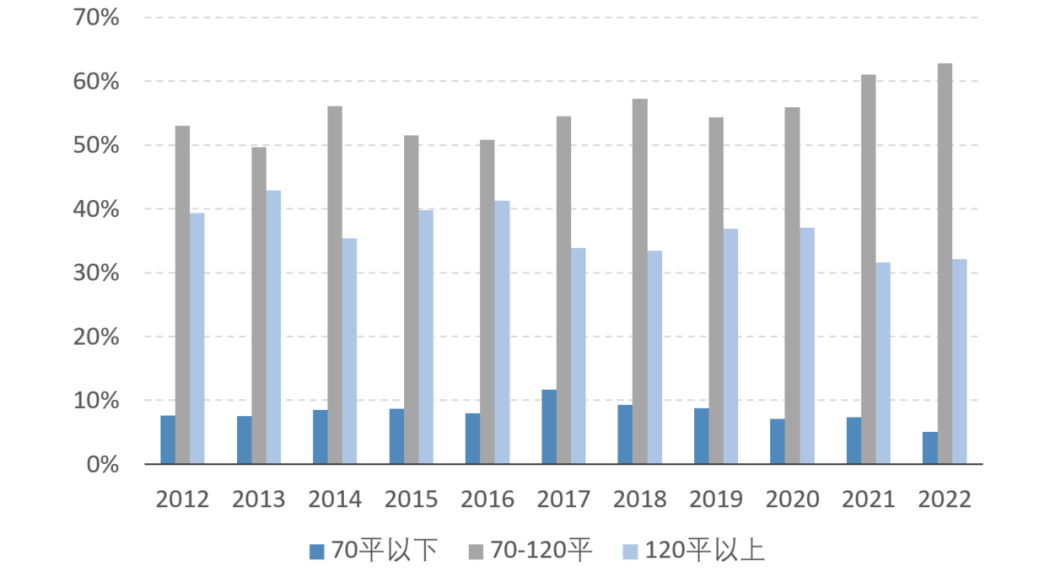

一线城市的“认房又认贷”政策多在2016-17年期间推出,此后长期维持,部分改善型需求或因首付比例高或付息压力较大等原因被搁置,自政策推出后至今的6-7年间此类需求一定程度被压制。以上海为例,最近一轮销售高点的2021年与再上一轮销售高点的2015-16年相比,120平以上住宅的销售占比明显下降,侧面印证“认贷”确实对改善型需求造成一定压制。

此外,此轮政策调整能够通过置换行为提升二手市场活跃度,叠加金九银十的传统销售旺季,或进一步推动需求的释放。

上海市商品房销售结构(年度销售面积占比)

数据来源:Wind、申万菱信基金;数据截止日:2023/9/12。市场有风险,投资需谨慎,上述数据仅为市场过往表现的统计,不作为任何投资建议。

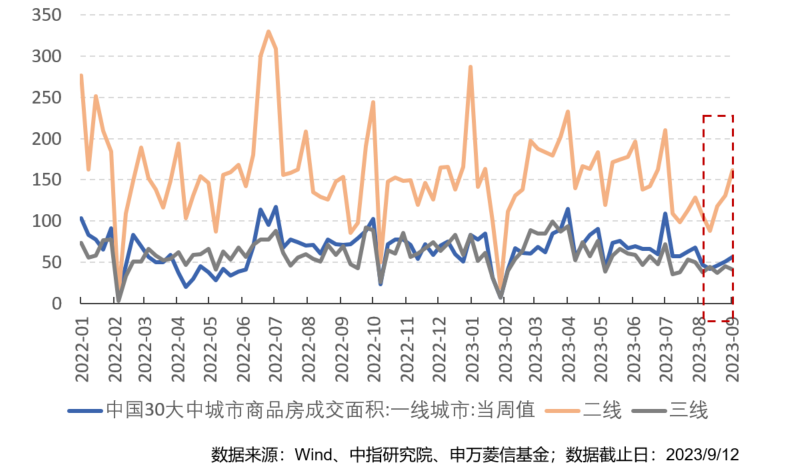

对二线城市而言,影响更大的是降低首付比例的政策。此前一线城市、以及强二线城市的限购区域仍执行30%以上的首套房贷款比例,后续若调降至20%的首付比,对刚需或也能起到一定程度释放。8月下旬二线城市销售高频有明显回暖,后续政策落地的实际效果有待进一步验证。

对于三、四线及以下城市而言,2022年以来,多数城市已将首付比例下调至20~30%的政策下限,且贷款利率也已降至下限位置,能提供的增量政策空间并不多,此轮政策的影响可能相对较小。一方面,可能存在一、二线城市的虹吸效应;另一方面,依赖于一、二线城市房价和预期的传导,具体影响方向和幅度还需要观察,可能会有所滞后。

一二线城市8月下旬销售情况有所回暖

数据来源:Wind、中指研究院、申万菱信基金;数据截止日:2023/9/12。市场有风险,投资需谨慎,上述数据仅为市场过往表现的统计,不作为任何投资建议。

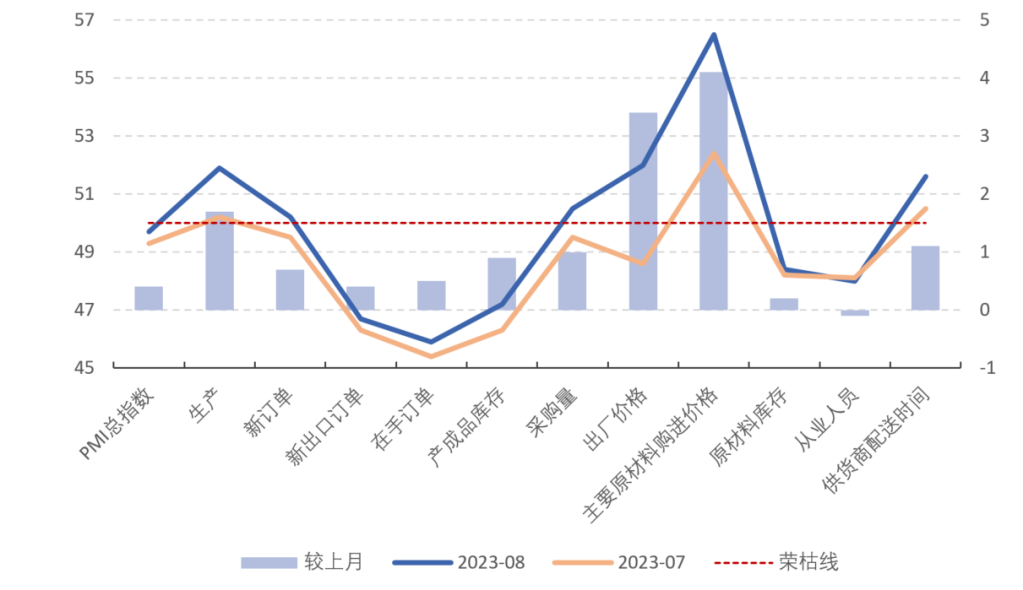

8月PMI释放积极信号,PPI负增长持续收窄

8月PMI显示供需两端联动回升,价格指数同步上涨,大中小型企业景气水平同步改善,建筑业景气小幅回弹。PMI连续三个月低位回升释放边际企稳信号,整体向好基础有待进一步巩固。受到稳增长政策相继出台,企业经营预期改善,极端天气影响减退,经济内生性恢复动力积聚等因素影响,经济运行释放较多积极信号。

8月PMI多数分项均录得明显改善

数据来源:Wind、申万菱信基金;数据截止日:2023/9/12。市场有风险,投资需谨慎,上述数据仅为市场过往表现的统计,不作为任何投资建议。

8月PPI降幅连续第二个月收窄,CPI同比亦有回升。8月CPI同比从7月的-0.3%回升至0.1%。PPI同比较7月的-4.4%回升至-3%,随着暑期结束、旅游服务对CPI同比的提振或将有所消退。PPI同比降幅持续收窄、基数回落下同比增速或仍有支撑。

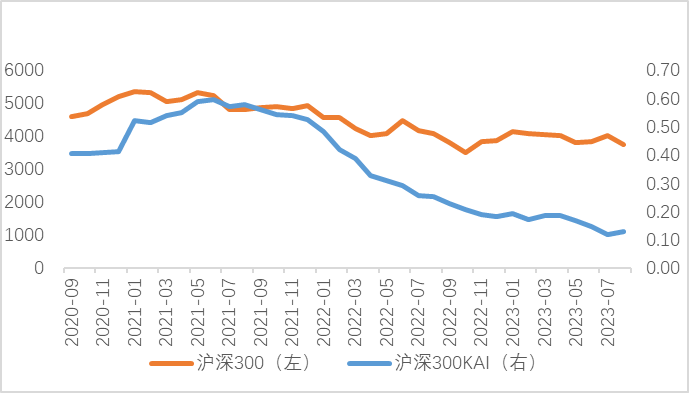

我司最新发布的8月沪深300KAI小幅回升,原因或为一系列稳增长政策出台对市场信心的提振。从长期看,沪深300KAI处于相对较低位置。大股东减持受限,北向资金有望重新流入,A股市场或迎来关注机会。

沪深300KAI历史走势

来源:申万菱信;统计日期:2023年8月31日

市场有风险,投资需谨慎。沪深300景气度测算的影响因子包括盈利因子、信用因子、流动性因子以及海外风险偏好因子等。相关景气度测算数据仅供参考,不作为任何投资依据或投资建议,不代表本公司对相关指数或资产未来市场表现的预测或承诺。景气度测算仅是我们测算当前大类资产市场情况的工具,当景气度测算结果为偏高或偏低等极端数据时,不意味着该大类资产将会出现反转。

经济预期改善、股市情绪回暖或对债市构成一定压力

经济基本面方面,8月PMI及部分高频数据显示8月经济数据可能企稳,经济改善预期可能得到验证,对债市或构成一定压力。

流动性及货币政策方面,降息、降准相继落地,在经济增长出现实质性好转之前,我国流动性环境或仍将继续保持宽松。但对9月而言,季末因素叠加政府债集中发行等因素可能导致流动性环境阶段性紧于预期。

市场因素方面,股市情绪持续回暖可能也会对债市构成一定压力。

市场情绪回暖,哪些产品值得关注?

$申万菱信新经济混合(OTCFUND|310358)$/乐享(011488):申万菱信权益投资部负责人付娟穿越市场,擅长创新成长风格轮动,关注TMT、机械设备、化工新材料等。

$申万中证申万电子行业投资指数(LO(OTCFUND|163116)$(A:163116/C:010531):申万菱信指数投资部负责人赵兵掌舵,紧密跟踪中证申万电子指数,根据申万二级行业分类,半导体占比50.6%,消费电子占比20.8%。

$申万菱信安泰瑞利中短债A(OTCFUND|006609)$(A:006609/C:007240):债券投资专家叶瑜珍、舒世茂强强联手,把握市场风向、深度精研个券,力争为投资者在震荡市中获取更好的投资体验。

(数据来源:Wind,截至20230915,市场有风险,投资需谨慎。上述列举的行业仅为当前看好方向的举例,不作为未来实际投资方向,不作为任何投资建议。上述数据仅为截止日指数分布的统计,未来可能发生变化,不作为任何投资建议。)

风险提示: 市场有风险,投资须谨慎。上述内容不作为任何投资建议,上述列举的关注行业不代表未来实际投资方向,不构成对未来市场表现和相关板块基金产品未来投资收益的保证,不代表本公司对基金业绩的任何承诺或预测。观点仅代表当时看法,今后可能发生改变。基金管理人不保证基金一定盈利,也不保证最低收益。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

本文作者可以追加内容哦 !