2023.9.18-9.22

债市焦点

9月20日,LPR报价持平,资金依旧偏紧,债市延续调整。当日10年国开活跃券收益率持平。

9月21日,美联储议息会议表态偏鹰,沪指失守3100点,股债跷跷板效应提振债市情绪。当日10年国开活跃券收益率下行0.7BP。

债市走势回顾

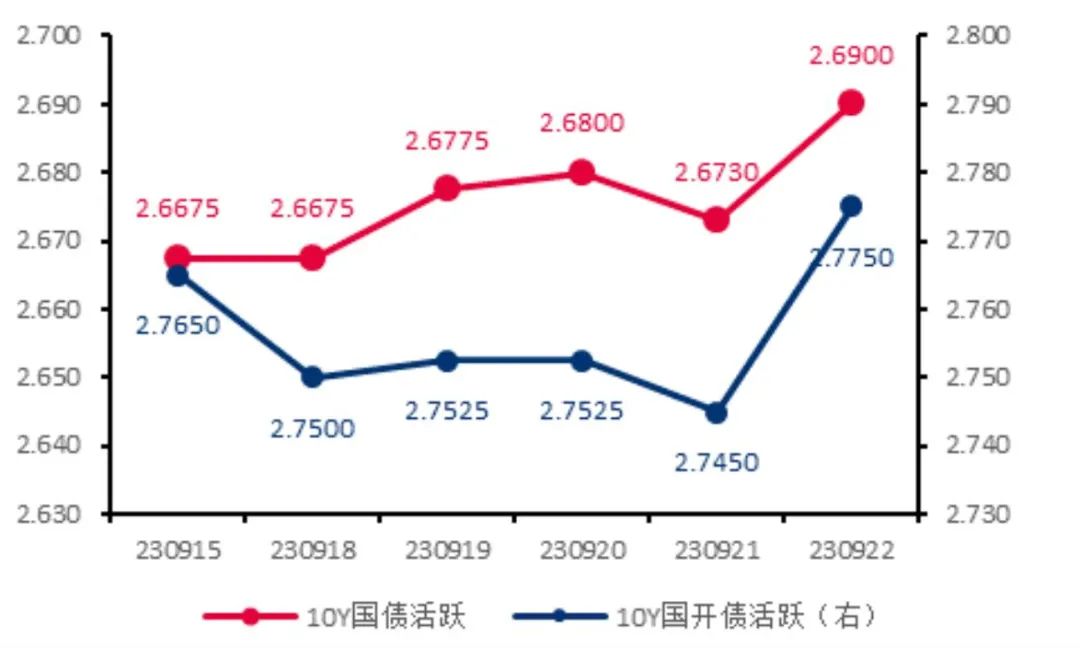

上周债市延续调整,10Y国债活跃券收益率上行2.3BP至2.69%,10Y国开活跃券收益率上行1BP至2.78%。政府债券供给放量叠加信贷投放压力导致资金面持续偏紧,成为压制债市的核心因素,同时股债跷跷板效应也有额外扰动。尽管央行加大资金净投放,但跨季流动性仍较紧张,DR007运行区间1.95-2.20%,R001运行区间1.79-2.12%。

图:10Y现券收益率走势

单位:% 数据来源:wind,截至2023.9.22

债市策略

基本面方面

8月经济数据整体表现好于预期,出口和地产依旧是经济最大的拖累项,基建和制造业保持较强韧性,消费延续弱修复趋势。总体而言,从工业增加值计算的产出缺口观察,经济周期低位企稳,并未出现进一步下滑。展望未来,一方面,随着地产政策密集出台,一二线地产销售有望企稳,但看不到显著向上的弹性,销售向投资的传导仍需时间;另一方面,美国零售商和批发商库销比仍处于高位,同时非美经济体整体需求下行,出口短期难以快速改善。考虑到本轮去库周期主要由地产和出口主导,两者需求未见明显好转,库存周期见底或为时尚早,目前更多处于主动去库向被动去库过渡阶段,基本面对债市仍有一定支撑。

政策方面

经历前期包括地产在内的各项政策密集出台后,政策节奏有所放缓,目前进入政策效果观察期。城中村改造的实施力度值得关注,媒体报道当前政策加大对城中村改造的资金支持,符合条件的城中村改造项目纳入专项债支持范围,同时银行设立城中村改造专项借款。此外,地方化债政策也在积极推进,“一揽子化债方案”包括特殊再融资债、央行SPV支持、重组展期降息等。

流动性方面

票据利率继续上行,同时大行维持净卖出转贴现票据,表明银行资产端信贷投放可能较快;同业存单净融资依旧为正,1年期AAA存单收益率持平于2.44%,表明银行负债端压力未见明显缓解。总体来看,尽管银行体系净融出水平在周五恢复至4万亿以上,但政府债券供给放量以及信贷投放压力对资金面的扰动持续存在,叠加汇率因素制约,流动性宽松程度有限。

曲线结构方面

1年短端收益率位于历史20-30%分位附近,而10年长端收益率位于历史5%分位以内,收益率曲线继续走平(国债10-1年利差位于历史20%分位,国开10-1年利差位于历史13%分位,国债30-10年利差位于历史1%分位)。

后市展望

利率债方面

当前资金面构成债市主要不利因素,信贷投放以及政府债券发行加速的扰动持续存在,在此背景下,债市对利空的反应将更加敏感;同时基本面数据呈现低位企稳特征,政策效果也在验证期,因此债市情绪或持续承压,建议等待充分调整后再择机参与。此外,考虑到当前曲线较为平坦,可以适当博弈陡峭化的交易机会。

信用债方面

城投债配置兼顾流动性和相对收益,坚持区域优先,回归经济、财政实力较强的区域,回避高负债率及失信区域,重视主体信用分析,城投属性强、区域重要性高及股权纯净的平台仍有较好的配置价值,把握抛售及波动的建仓机会,仍需关注一级发行、二级折价交易及估值波动风险。地产债方面,持续关注各地政策落地情况及地产数据走势,对于民企地产债投资依然保持谨慎,并加强对相关房地产产业链企业的信用资质变化观察。特殊品种方面,关注债券收益率调整对银行理财类现金产品赎回影响,利差上行后择时介入二永债。

可转债方面

股市关注回踩能否不新低。周五大涨是情绪连续冰点(超4000股下跌)、救市传闻下的一次超跌反弹,AI成为资金进攻的方向。周末无重磅政策,政策效果持续性预期不高,又临近国庆假期,认为这种反弹偏短期,预计节前落入震荡节奏。配置仍可关注高股息(新增受益风格切换的出版)。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind,海通证券。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。$浦银稳鑫120天滚动持有中短债A(OTCFUND|015815)$$浦银安盛中短债C(OTCFUND|006437)$$浦银安盛双债增强债券C(OTCFUND|006467)$

本文作者可以追加内容哦 !