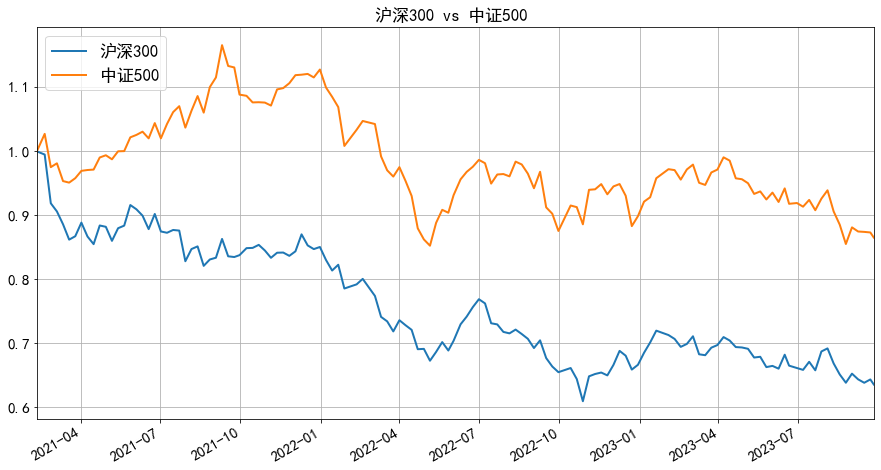

从2021年2月10日A股市场见顶至今,以沪深300指数为代表的大盘股跌幅达35%。

由于多数偏股基金偏好配置大盘股,因此,也出现了不小的回撤,不少基民损失惨重。

期间中小盘股则相对强势,作为中小盘股的代表性指数之一,中证500指数仅跌12.6%,相对大盘表现出了明显的优势:

来源:中证指数, 2021/02/10-2023/09/26

遥想当年,2016年之前的A股,中小盘股的超额收益一度非常显著。

中小盘股的走强有许多原因,这次主要是因为稳增长背景下的财政政策和货币政策发力、流动性宽松。

由于小企业对资金的宽松程度更为敏感,且小股票的弹性较强,在目前这种环境下表现相对强势。

中小盘表现强于大盘股被称为“规模效应”,从因子投资角度,称超配中小盘股、减配大盘股为规模因子投资。

除了规模因子,常见的股票因子还包括质量、价值、低波等,有不少研究表明,这些因子在许多市场都表现出长期的超额收益。

最著名的要数Fama-French三因子模型,囿于篇幅,这里不展开。

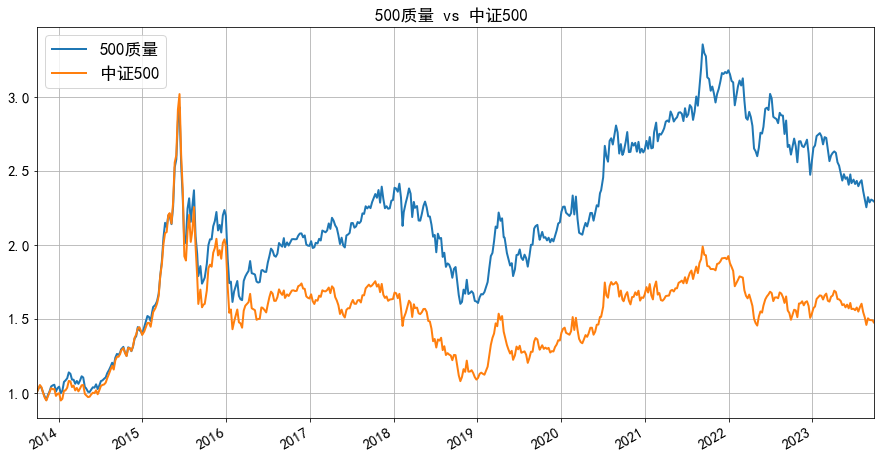

那么,这些因子作用于中证500效果如何呢?

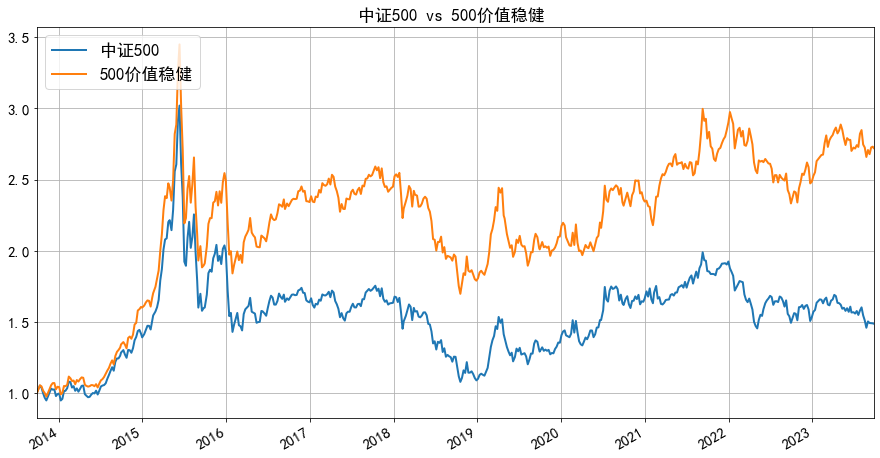

以中证500指数为基准,借助因子相关指数,我们可以观察过去10年间因子的表现,时间区间为:2013年9月26日到2023年9月26日。

首先看质量因子的表现,这里的代表指数是500质量指数,该指数囊括了中证500成分股中100只基本面较好的股票,十年间明显跑赢中证500指数:

来源中证指数, 2013/09/26-2023/09/26

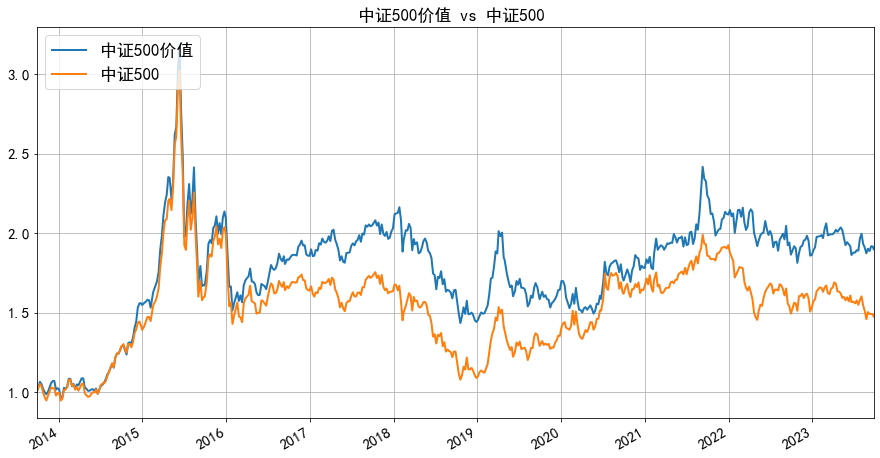

其次看价值因子,以中证500价值指数为代表,指数筛选了中证500成分股中价值得分最高的150只股票,十年间明显跑赢中证500指数:

来源中证指数, 2013/09/26-2023/09/26

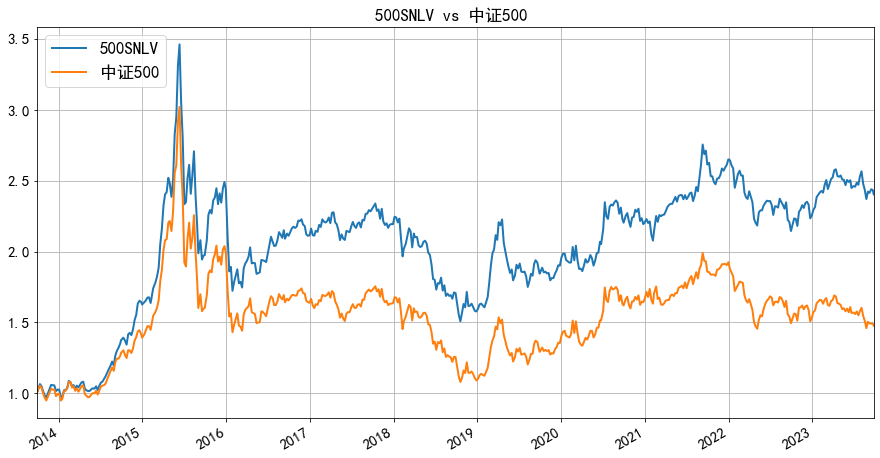

最后看低波因子。代表性指数是中证500行业中性低波动指数,覆盖了中证500指数成分股中波动率较低的150只,同样明显优于中证500:

来源中证指数, 2013/09/26-2023/09/26

这几个因子指数的超额收益大小或有偶然性,但长期看,超额收益是大概率存在的。

质量因子,筛选的是财务稳健、基本面好的股票,注重的是“物美”,这样的企业抗风险能力通常更强;

而价值因子,注重的则是“价廉”,主打性价比;

低波因子,主要关注股票的波动性,追求的是稳健。

不同因子有不同的逻辑,受不同因素的驱动。因而,在不同市场环境下,各因子的表现可能有好有差,那如果把它们综合起来会不会更好呢?

还真有这么一个指数,把这几个因子都包含在内,它就是中证智选500价值稳健策略指数,下面简称500价值稳健。

该指数从中证500成分股中选股,过程大致如下:

a)根据盈利、资产、增长、周转等基本面财务指标选出质量较好的一半股票。

b)计算样本在行业内等比例占比乘以该行业在中证 500中权重占比的乘积,作为基础得分。

c)计算样本在行业内的价值得分和波动率得分。其中价值指标包括市净率、市盈率、市销率和一致预期 EP,波动率指标包括波动率、Beta、残差波动率和过去 12 个月每月最高日收益平均等。

d)加总基础得分、价值得分和波动率得分,按总分选取前100只作为指数样本,并且样本按总分进行加权。

指数兼顾了质量、价值和低波因素,希望从中证500成分股中选出质量较好、性价比高且波动性低的股票。

那么,这个指数究竟跑得怎样呢?

从十年历史区间来看,指数的超额收益非常显著,下图中蓝色曲线为中证500指数走势,橙色曲线为500价值稳健指数走势:

来源中证指数, 2013/09/26-2023/09/26

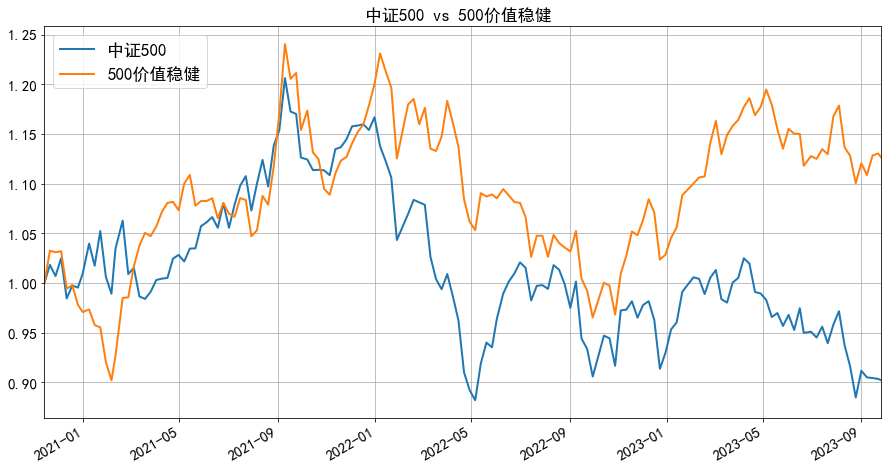

500价值稳健指数发布于2020年11月9日,发布日之后都是真正的实盘数据。

从指数发布日到2023年9月26日,中证500指数跌了10.5%,而500价值稳健指数却涨了12.2%,收益真可谓"遥遥领先"。

下图是指数发布至今的走势对比:

来源中证指数, 2013/09/26-2023/09/26

在文章开头提到的几个因子指数中,期间表现最好的500行业中性低波动指数,也只涨了7.13%。

500价值稳健指数一定程度上体现了多因子合成的优势。

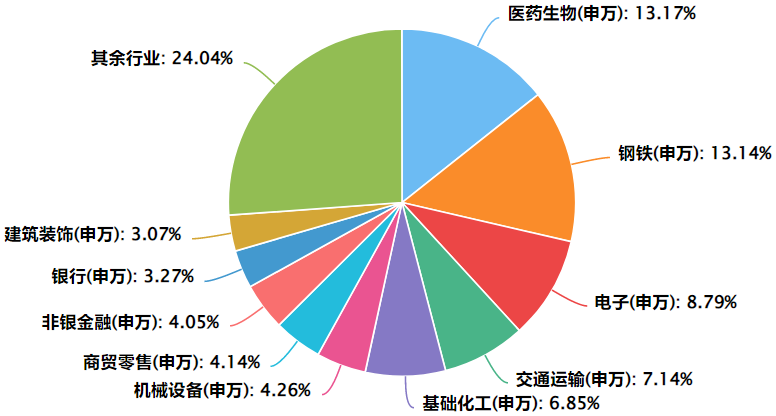

下面让我们扒一扒这只指数,看看其持仓特征是什么?

1.持仓分散度高

这一点是承自中证500。从申万一级行业看,指数中最大的行业仅占13.17%,最大的三个行业分别为医药生物、钢铁和电子:

来源choice,截止2023/09/26

从个股上看,指数十大权重股仅占14.6%,单个股票占比不超2%:

来源choice,截止2023/09/26

2.中小盘风格

500价值稳健指数成分股来自中证500,自然也继承了中证500最基本的市值特征。

指数成分股中最大自由流通市值为337.8亿,最小自由流通市值为32.5亿,中位数为97.12亿,中小盘特征明显。

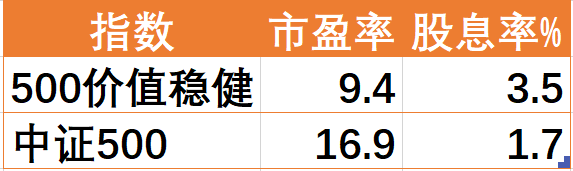

3.估值低于中证500

相对中证500指数,500价值稳健的市盈率更低、股息率更高:

来源:中证指数,截止日期2023/09/25

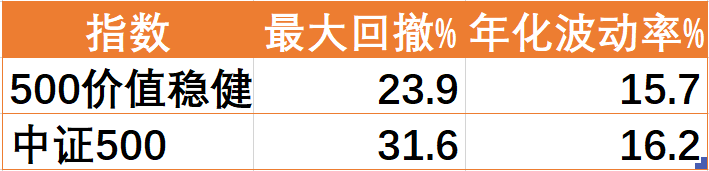

4.波动小于中证500

500价值稳健相对于中证500指数波动率更低、最大回撤更小。下表是指数发布日至今的最大回撤和波动情况:

来源:choice,2020/1/09-2023/09/26

以上是指数的四大特征。

那么,500价值稳健指数有基金跟踪吗?毕竟巧妇难为无米之炊,指数再好,没有基金跟踪也是枉然。

我找了一下,目前市面上跟踪500价值稳健指数的基金只有正在发行中的华夏中证智选500价值稳健策略ETF联接基金(A类:019001;C类:019002)。

场内为华夏中证智选500价值稳健策略ETF(代码159617),认可智选500投资价值的小伙伴可以关注。

拟任基金经理荣膺,具有超过13年证券从业经验,超7年基金管理经验,是业内最为资深的指数基金经理之一。

截至2023年6日30日,荣膺在管13只指数类基金产品,目前在管基金总规模约985亿元,具有丰富的指数产品管理经验。

作为业内唯一一家连续七年获评“被动投资金牛基金公司”奖的基金公司。

华夏基金拥有业内一流的指数投研团队,旗下被动权益产品管理规模超3400亿元,是境内首家权益ETF规模突破2000亿元的基金公司,并连续17年稳居第一。

写到这里,这篇文章告一段落,我们从因子讲到中证500和因子间的碰撞,再将中证500和多因子的结合,最后发现多因子结合在中证500中确实能够获得不错的超额收益。

从选股逻辑上看,500价值稳健指数兼顾了质量、估值和低波,实盘中,确实也跑出了相当不错的超额收益。

但是,过去业绩不代表未来,指数发布不到3年,其表现有一定偶尔性,长期能打,才证明其策略奏效,让我们拭目以待。

风险提示:股票型基金属于高风险投资品种,投资需谨慎。基金未来收益受很多因素影响,历史业绩不代表未来。文中数据的采集和统计有可能存在错误一定误差。本文为个人研究,不构成投资建议!

$华夏中证智选500价值稳健策略ETF(OTCFUND|019001)$ $华夏中证智选500价值稳健策略ETF(OTCFUND|019002)$ $500价值ETF(SZ159617)$

本文作者可以追加内容哦 !