核心观点:正如我前两天的分析,走势关键点在于本周五经济数据和资金面。今天的CPI和PPI数据公布,CPI持平PPI环比上升同比下降,9月进出口数据也略逊于8月,总体上的数据都略低于预期,经济复苏的脚步仍旧偏缓慢。叠加周五没有逆回购到期,所以央行是净投放资金950亿元,资金利率全面下行。随着经济预期的变化和资金转松,债市全线反弹。我前两天评论中恢复读者也谈到,除非有重大政策利空,10年期国债收益率在2.70上方无需看空,反倒是配置的机会。展望后市,下周仍有1.2万亿资金的逆回购到期,对资金面仍然存在考验。目前的策略是稳健投资者继续持有3/4仓位的稳健低回撤的信用类短债,而保守型投资者可维持1/3或半仓在稳健低回撤的信用类短债,其余仓位继续持有货基不动。

ps:目前利率债虽无须看空,但收益率下行空间也不大,所以近期利率债总体是个区间震荡,介入的风险收益比不是很高,所以不推荐普通的稳健型投资者参与。平时操作熟练的积极型投资者可以少量仓位,低吸高抛,快进快出。因10.23税期开始到月末可能又是一个资金较紧张的阶段,参与利率债和长债的投资者在操作上尽量把握时机回避这个阶段。

资金方面,周五没有逆回购到期,所以央行今日公开市场净投放资金950亿元。从今天资金利率看,shibor隔夜下行,一周上行。银行间资金利率下行,但DR007仍在1.88附近。票据利率稍有上行,逆回购利率稍有上行,资金面面整体转松但也没有很松。

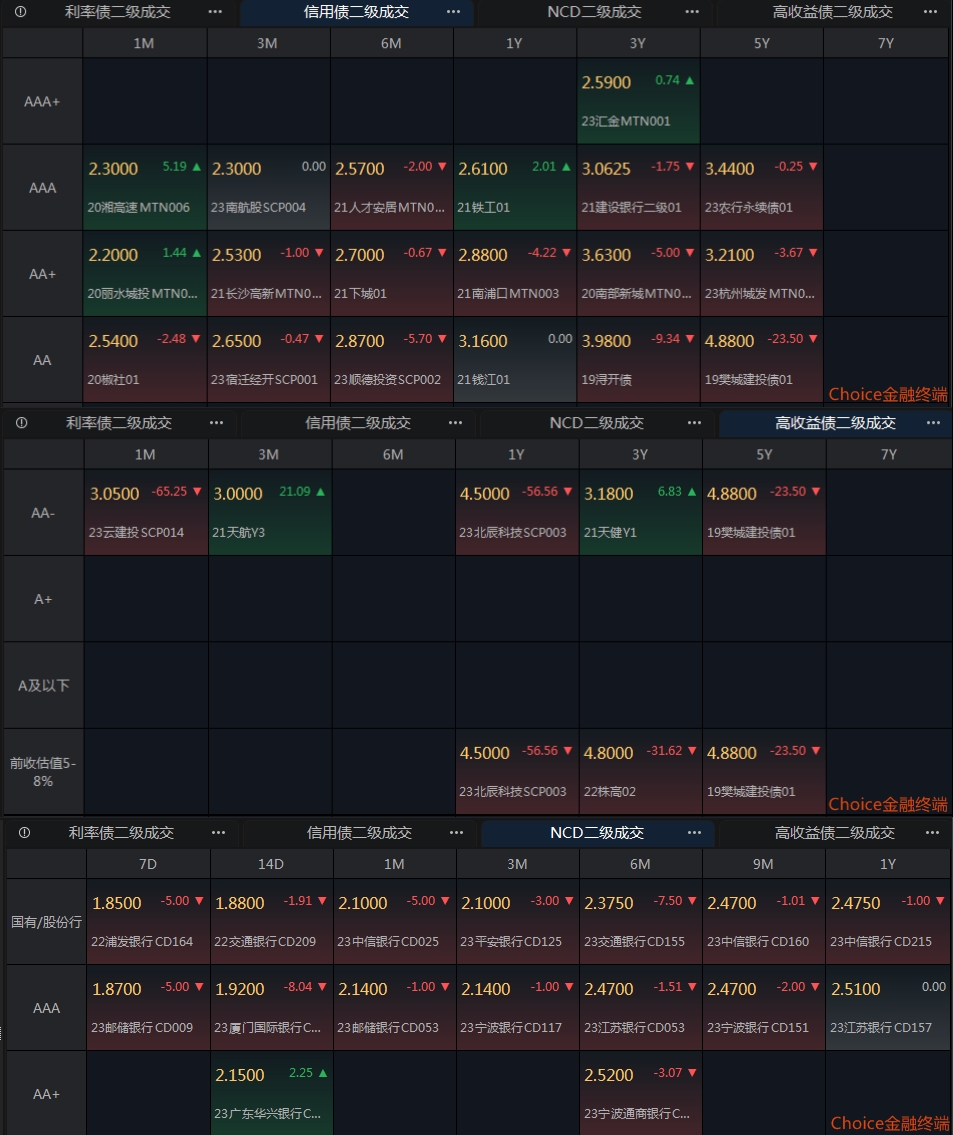

今日公布的9月CPI和PPI数据平稳,但略低于预期。9月进口同比下降0.8%,出口同比下降0.6%,出口和贸易逆差好于预期但进口低于预期。经济增速维持平缓对债市偏离多,叠加资金的转松。国债期货各期限全面反弹,10年期国债期货反弹站上通道上轨。利率债各期限品种也多数反弹收涨。利率债总体是一个围绕10年期国债活跃券在2.65-2.70区间震荡的格局。

信用债方面,活跃券种依旧涨多跌少,高收益债表现良好,涨多跌少。存单也随利率走强。

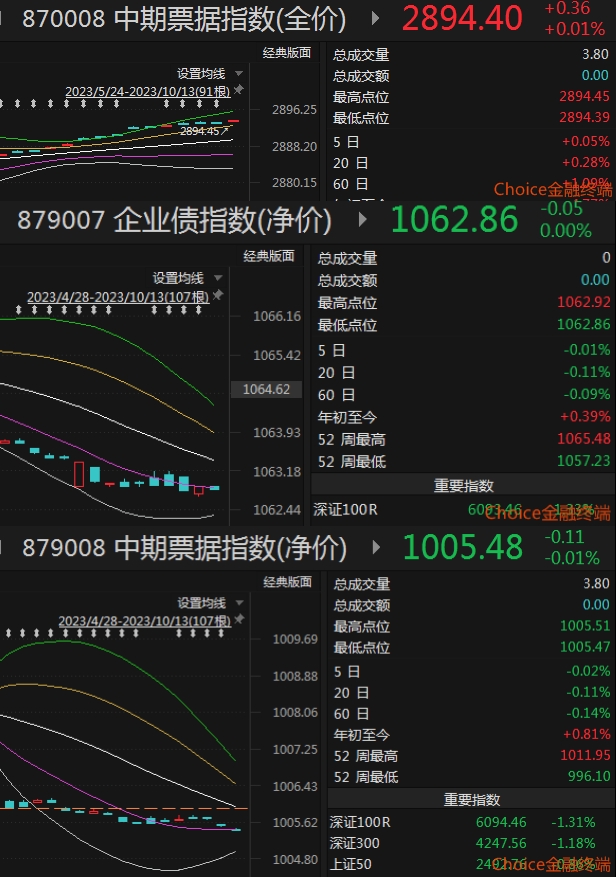

从指数看,中票净价和企债净价微幅调整,中票净价午盘略低于通道下轨。中票全价指数上涨,仍在通道上极限上方强势运行许,票息有保护。

从短融ETF来看,今日延续反弹,目前仍在通道中轨上方。

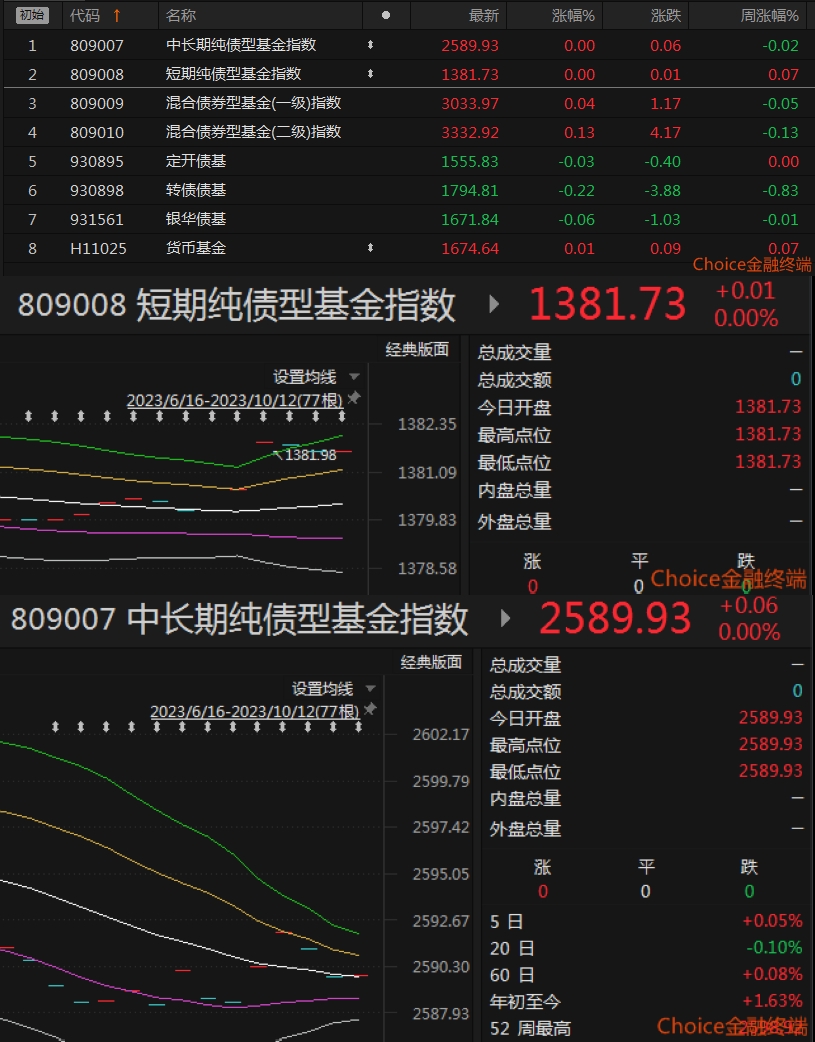

从昨日收盘的基金指数看,纯债类整体上涨,周涨幅看,短债基金明显优于长债基金。短债基金继续运行在通道上轨之上,中长债基金回升到通道中轨之上。

风险提示:本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载。

本文作者可以追加内容哦 !