观点小结

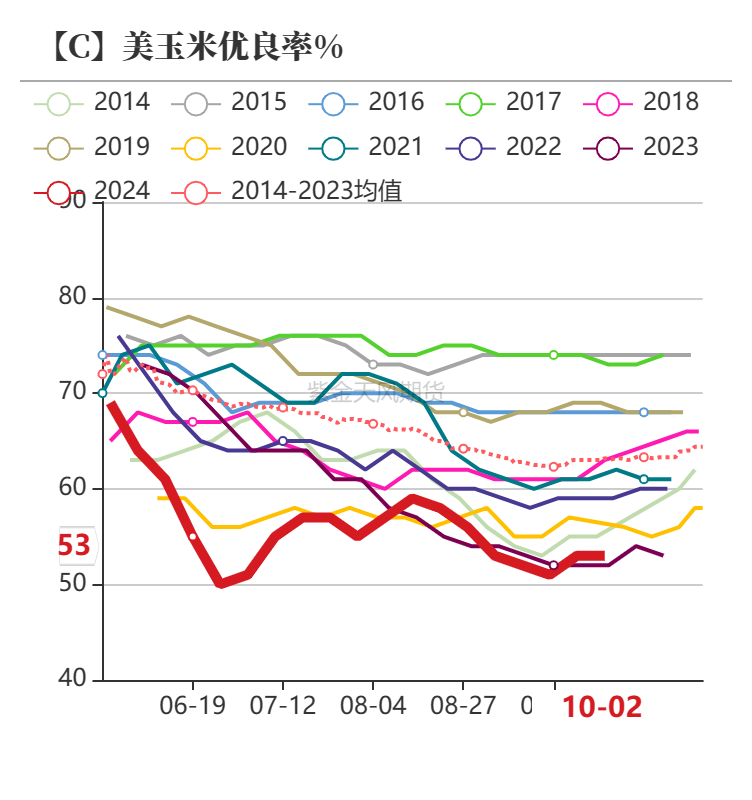

核心观点:中性偏空 俄乌冲突依旧持续,黑海贸易协议各相关方仍旧僵持不下。巴西二茬玉米收获进度99.2%,预计10月会大量到港,届时或增加国内玉米供应压力。美玉米主产区天气仍较为干旱,10月6日当周美玉米优良率53%,与上周持平。

国内现货市场价格震荡下行。一方面,产区旧作余粮基本见底,新粮上市初期农户惜售情绪较强;另一方面,新粮上量明显增加,供给压力有所增大。替代品方面,本周小麦价格仍处高位,玉麦价差持续扩大。后续重点关注产区天气对秋收的影响和农户售粮节奏的变化。

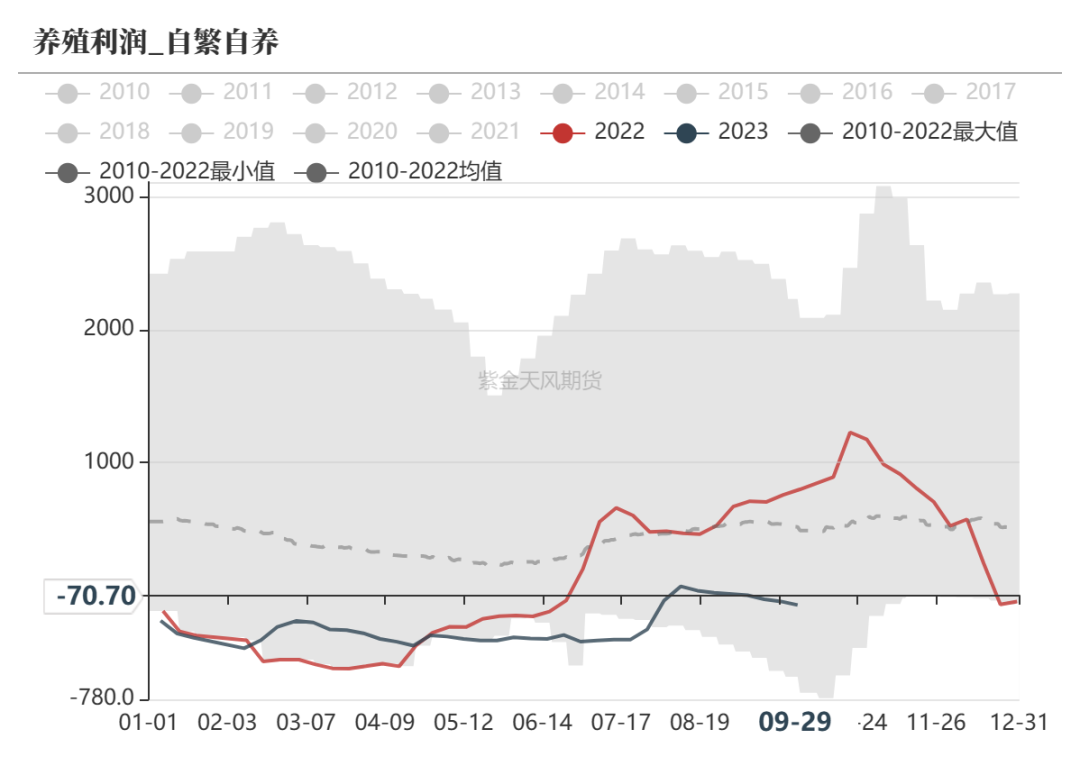

本周生猪价格下降,自繁自养和外购利润有所下降。双节期间市场需求刺激不足,从供应端看,集团猪场已陆续恢复正常出栏节奏,短期供大于求的局面仍在;需求端来看,猪价消费难有明显利好提振。深加工方面,由于玉米淀粉及副产品价格下降,淀粉企业开机率小幅下降;原料端价格下降导致玉米淀粉深加工利润小幅上涨。

综合来看:随着新作玉米供给的上量,玉米价格重心下移。供给端,一方面,新作玉米的大量上市将增加供应压力;另一方面,巴西玉米进口陆续到港也将增加国内玉米供给。需求端,养殖利润下降,下游需求恢复较慢;深加工方面,由于玉米淀粉及副产品价格下降,淀粉企业开机率小幅下降;原料端价格下降导致玉米淀粉深加工利润小幅上涨。综上,预计本周玉米2311合约价格在2500-2580之间震荡运行。

产地情况:中性 俄乌冲突依旧持续,黑海贸易协议各相关方仍旧僵持不下。巴西二茬玉米收获进度99.2%,预计10月会大量到港,届时或增加国内玉米供应压力。美玉米主产区天气仍较为干旱,10月6日当周美玉米优良率53%,与上周持平。

国内供给:偏空 一方面,产区旧作余粮基本见底,新粮上市初期农户仍有惜售情绪;另一方面,新粮上量明显增加,供给压力有所增大。

饲用需求:偏空 本周生猪价格下降,自繁自养和外购利润有所下降。双节期间市场需求刺激不足,从供应端看,集团猪场已陆续恢复正常出栏节奏,短期供大于求的局面仍在;需求端来看,猪价消费难有明显利好提振。

深加工需求:偏空 深加工方面,由于玉米淀粉及副产品价格下降,淀粉企业开机率小幅下降;原料端价格下降导致玉米淀粉深加工利润小幅上涨。

替代品情况:偏多 替代品方面,本周小麦价格仍处高位,玉麦价差持续扩大,或对玉米价格有所提振。

天气情况:偏空 全国大部农区气温接近常年同期或偏高1-4℃,东北地区大部光温正常、降水偏少,利于玉米等秋收作物籽粒脱水成熟及机收作业。预计未来10天,北方农区大部多晴少雨,利于加快秋收进度和适时晾晒。

国外产地情况

美国:美玉米优良率与上周持平

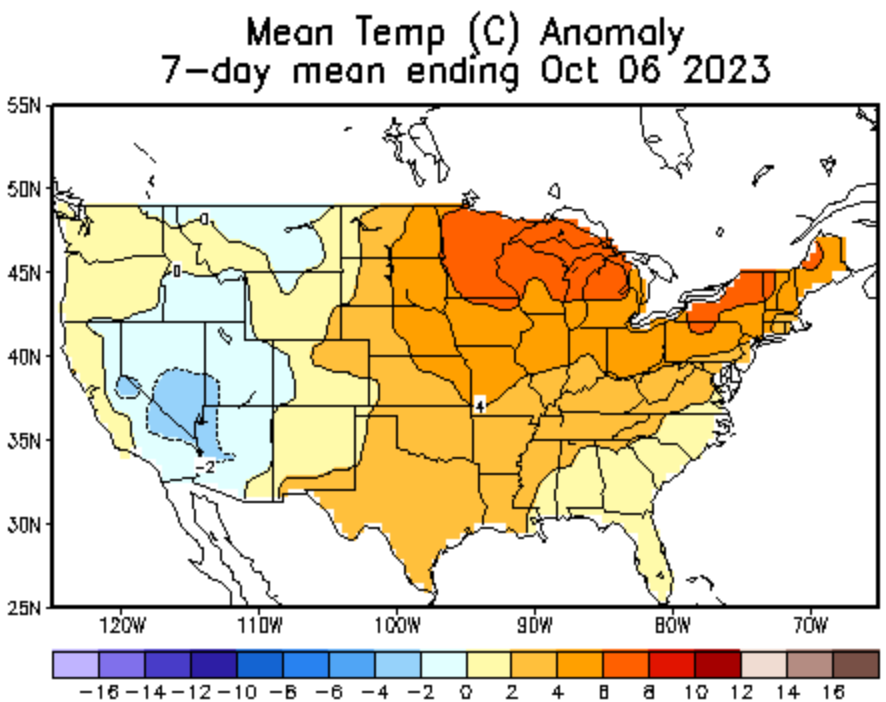

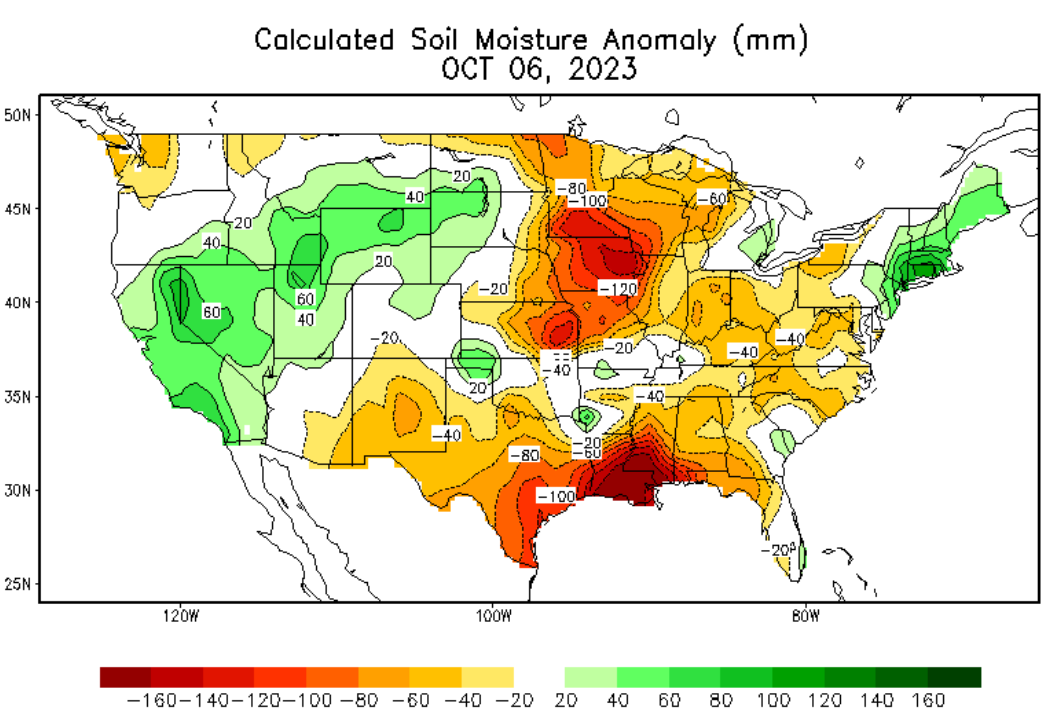

10月6日当周,美玉米主产区气温距平值偏高,土壤湿度距平值偏低;

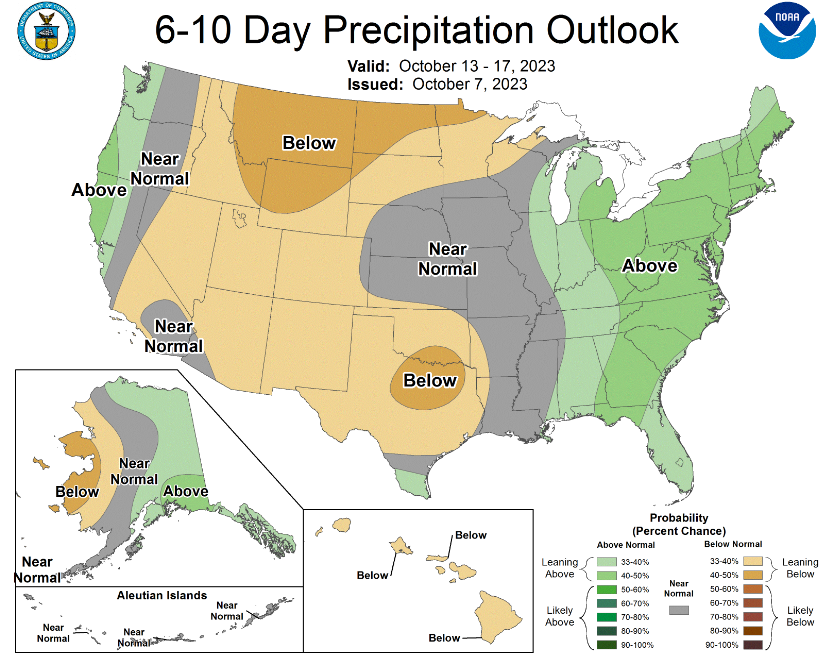

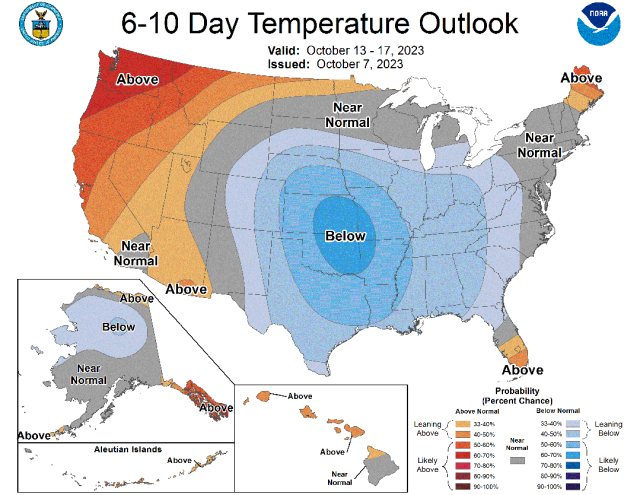

NOAA预计,美国玉米主产州未来6-10日55.56%地区有较高的把握认为气温将低于正常水平,61%地区有较高的把握认为降水量将高于正常水平。

据USDA数据显示,10月6日当周美玉米优良率53%,与上周持平。

数据来源:NOAA、紫金天风期货研究所

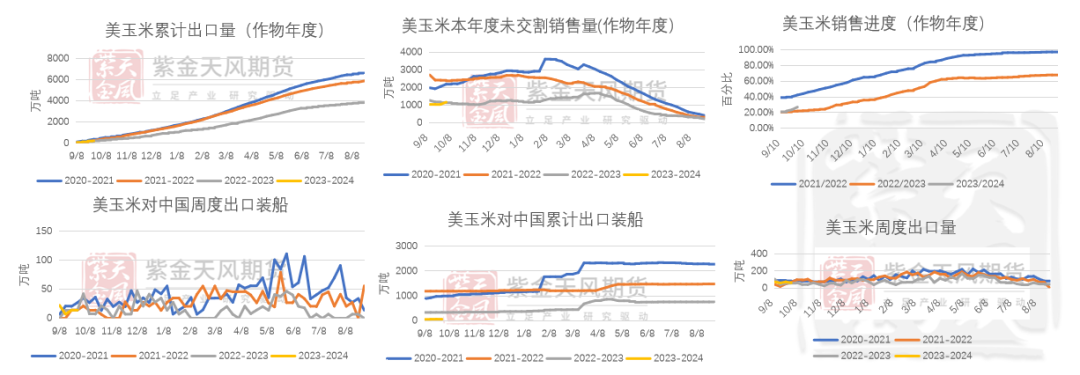

美国:美玉米出口我国情况

10月6日当周,美玉米出口量总量267.08万吨,未交割销售量1171.36万吨。总体销售进度为27.14%,高于去年同期4.92个百分点,总体出口进度较去年同期略快。

10月6日当周,美国对中国(大陆地区)装船玉米14.13万吨,上一周对中国装船为13.96万吨;环比增加0.17万吨,累计对中国出口装船77.86万吨,总体处于历年出口低位。

数据来源:紫金天风期货研究所

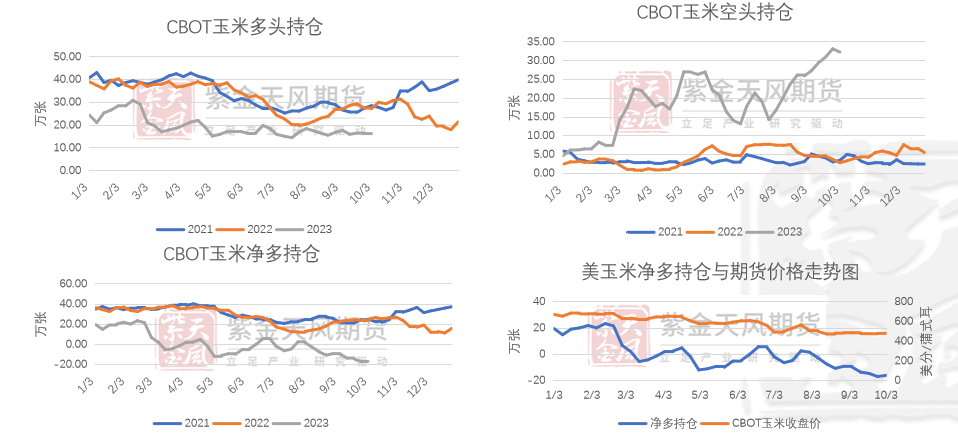

美国:美玉米基金净多持仓增加

截止10月6日当周,美玉米多头持仓16.37万手,环比上周增加0.05万手;空头持仓32.31万手,环比上周减少0.81万手。

截止10月6日当周,净多持仓为-15.94万手,环比上周增加0.91万手,做多意愿增强。当周CBOT玉米价格震荡走高,最低价476美分/蒲式耳,最高价499美分/蒲式耳。

数据来源:紫金天风期货研究所

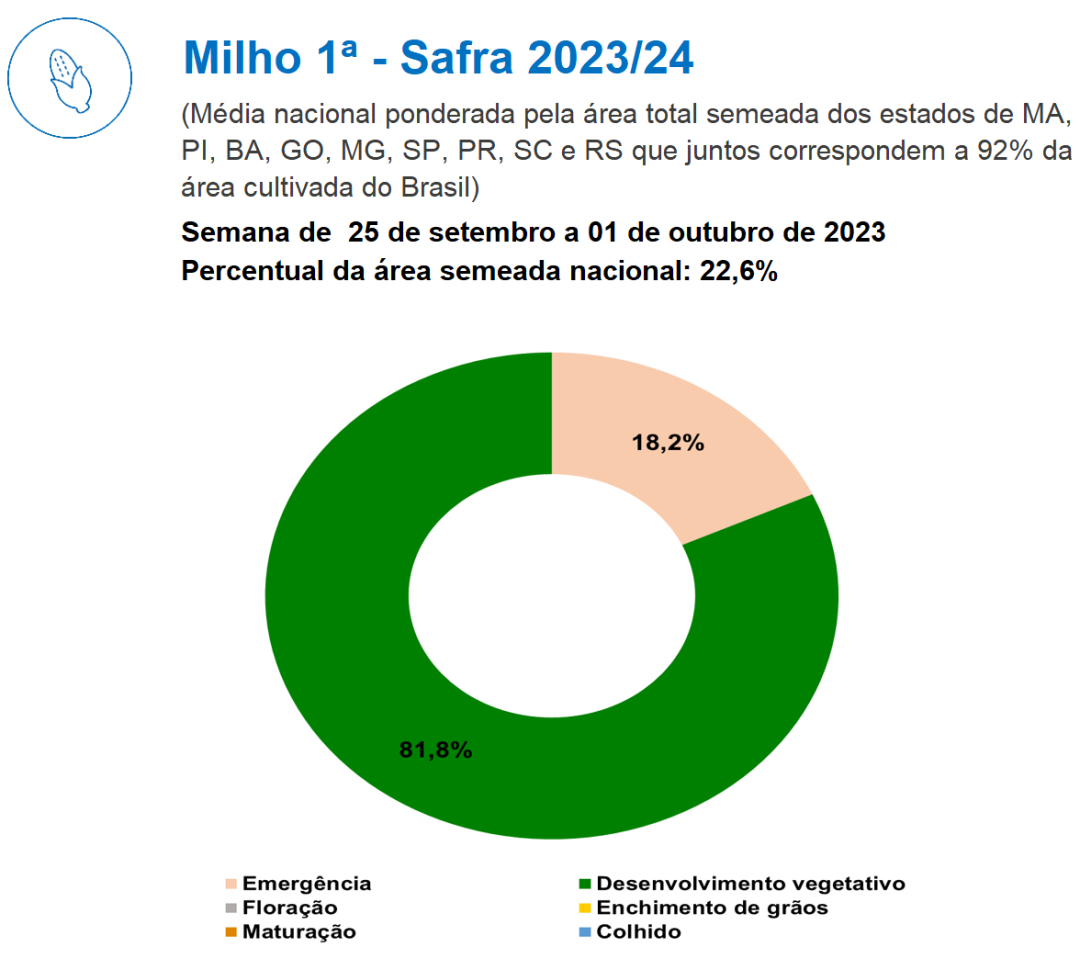

巴西:二茬玉米收获进度和新作播种情况

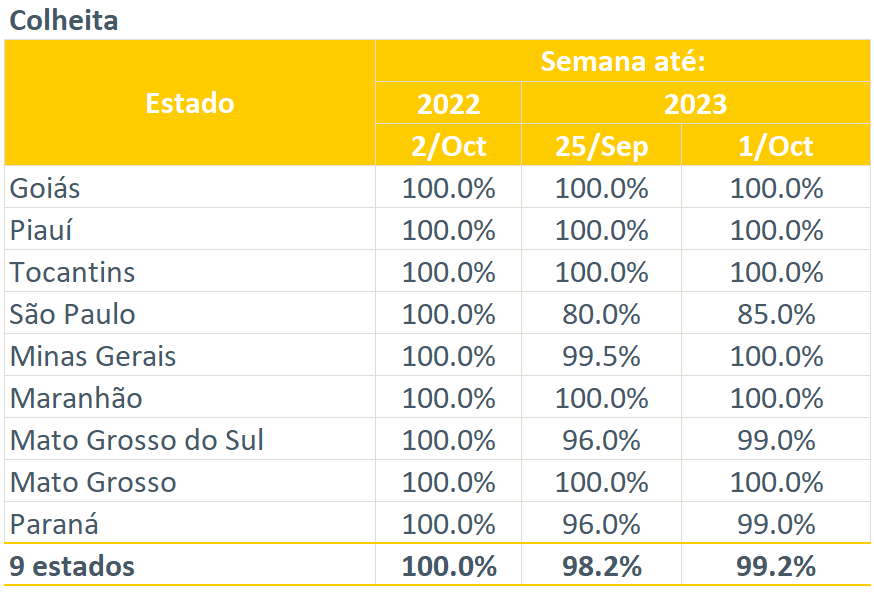

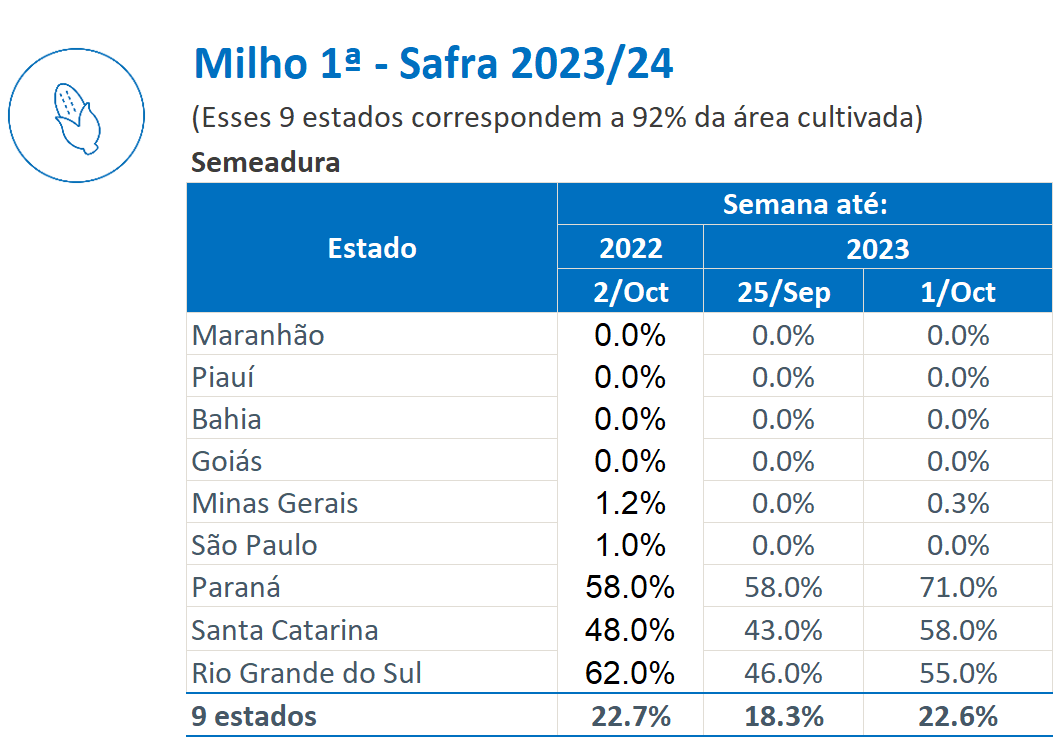

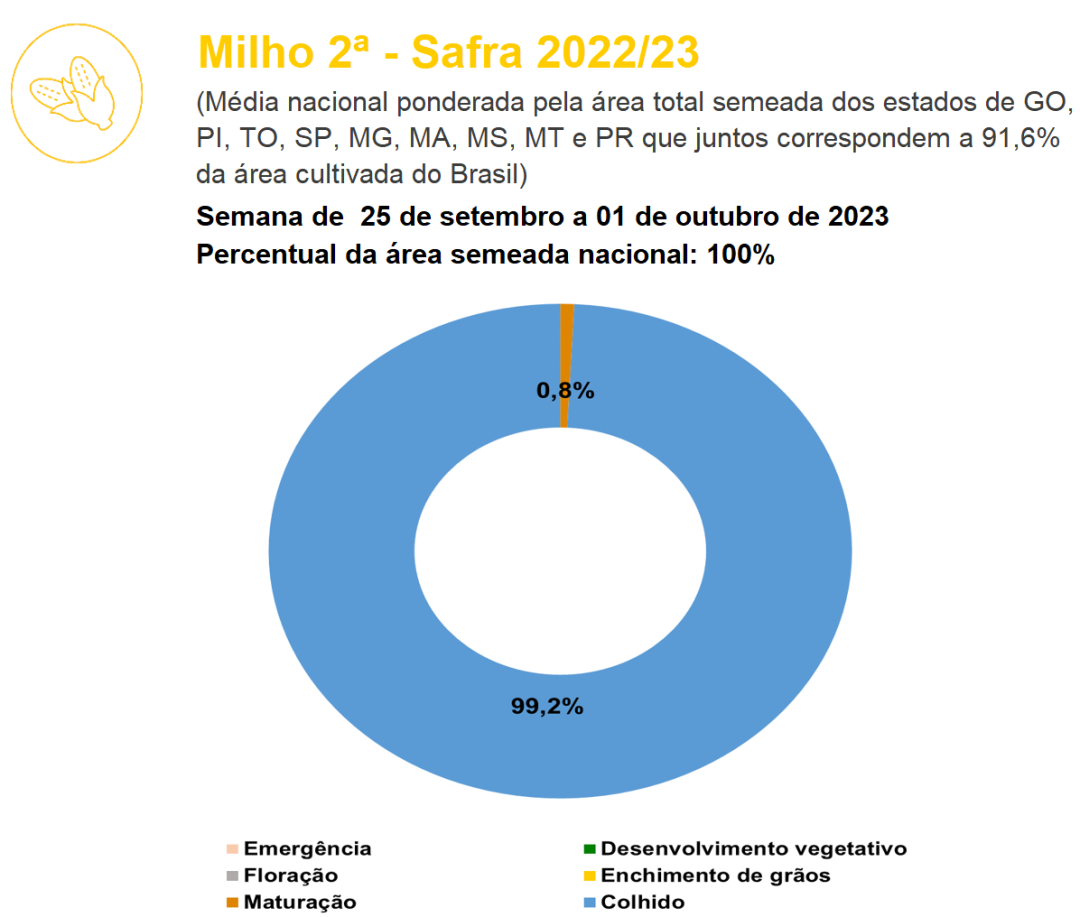

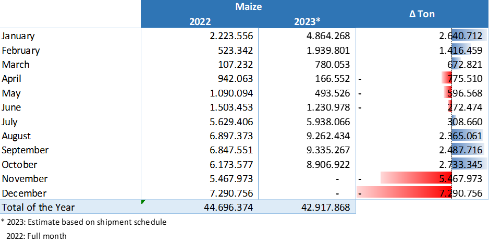

截至10月6日当周,巴西二茬玉米收割进度99.2%,上周98.2%,去年同期100%,环比上涨1%,同比落后0.8%。

截至10月6日当周,2023-2024作物年度巴西一茬玉米播种率为22.6%,上周为18.3%,去年同期为22.7%。

数据来源:CONAB、紫金天风期货研究所

巴西:玉米出口同比增加

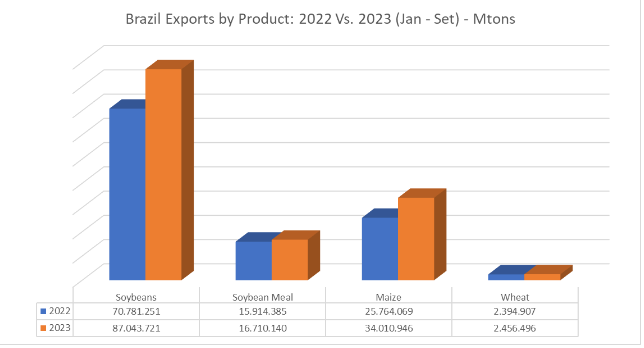

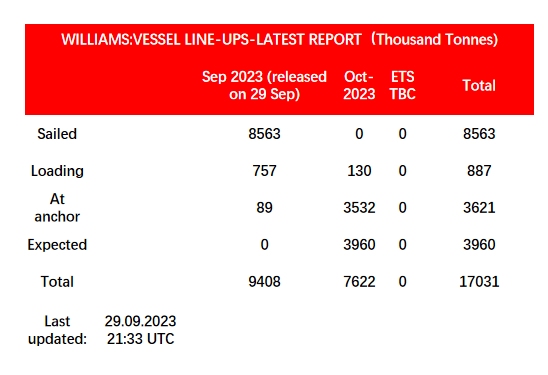

据巴西Anec最新预估,10月1日-10月7日期间,巴西玉米出口量为234.47万吨,上周为197.87万吨,同比增长18.49%。

截止10月8日,据巴西Anec最新预估,巴西玉米出口预计在10月份达到890万吨,去年同月为617万吨,同比增加273万吨;环比9月出口933.5万吨,减少43.5万吨。同比去年出口量显著增加。

截止当周,巴西玉米累计出口3401万吨,相比去年同期出口2576.4万吨,增加824.6万吨,增幅32.01%。

数据来源:ANEC、Cargonave、路透、紫金天风期货研究所

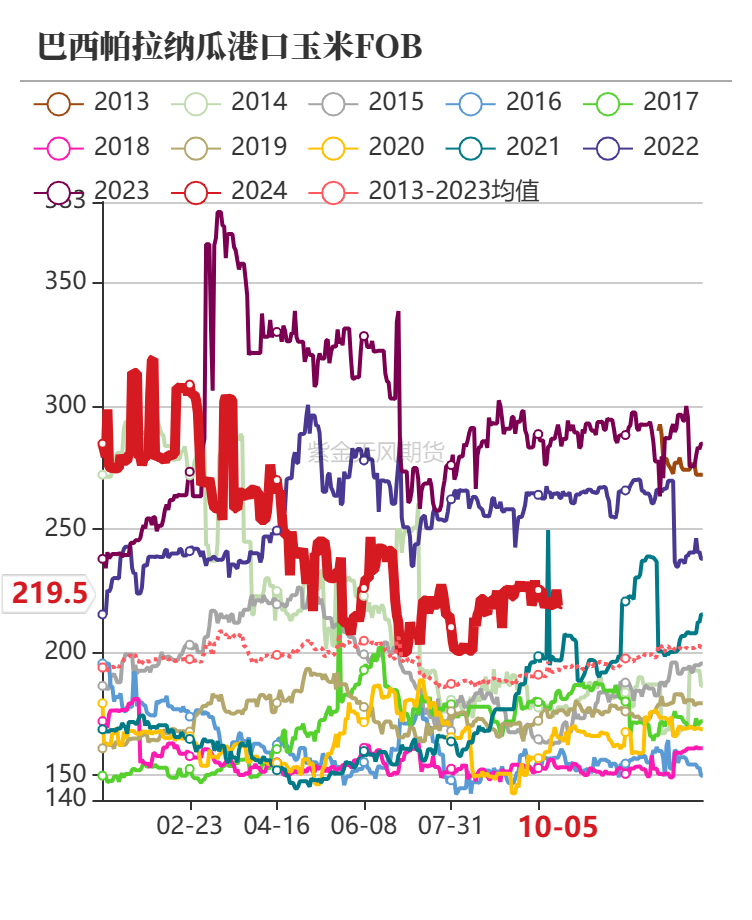

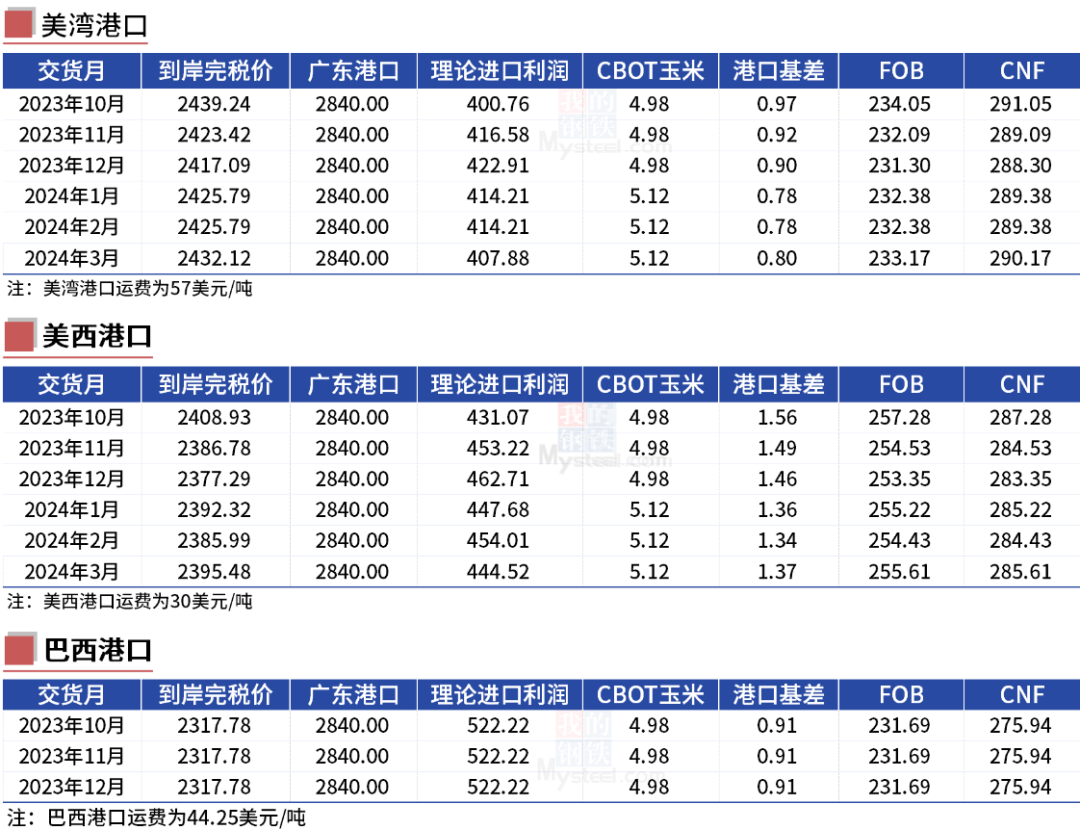

巴西:玉米出口我国优势明显

截止10月6日本周,巴西玉米9月出口装船已发运玉米856.3万吨,正在装运玉米75.7万吨,在港等待装运量8.9万吨,未到港量0万吨。

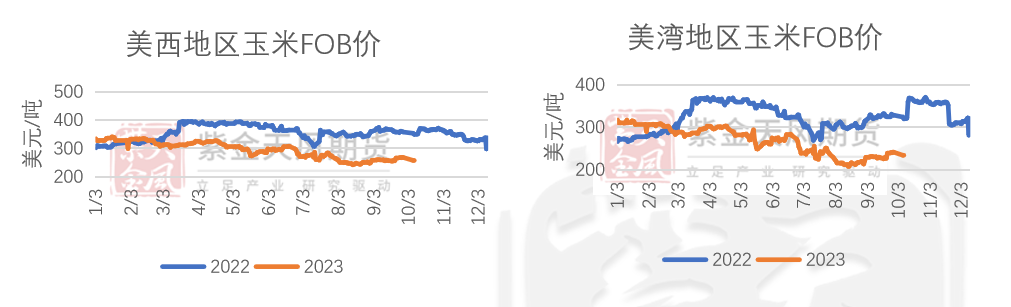

截至10月8日,下半年我国配额内进口巴西玉米10-12月船期到港成本在2317元/吨左右,美西玉米10月船期到港成本2408元/吨左右,蛇口港散粮成交价为2840元/吨,巴西玉米相较美玉米当前进口仍有优势。

数据来源:路透、我的钢铁、紫金天风期货研究所

国内供需情况

天气情况:利于玉米秋收和适时晾晒

截止10月7日本周,陕西中南部、河南中西部、湖北中西部、湖南北部、重庆北部气温较常年同期偏低1-4℃,全国其余大部农区气温接近常年同期或偏高1-4℃。周内,25毫米以上降水主要集中在青海海东、甘肃陇中和陇东等地,上述大部地区降水量较常年同期偏多5成至4倍,其余大部地区降水量小于25毫米或无降水。东北地区大部光温正常、降水偏少,利于玉米等秋收作物籽粒脱水成熟及机收作业。

预计未来10天,北方农区大部多晴少雨,利于加快秋收进度和适时晾晒。

数据来源:中央气象台、紫金天风期货研究所

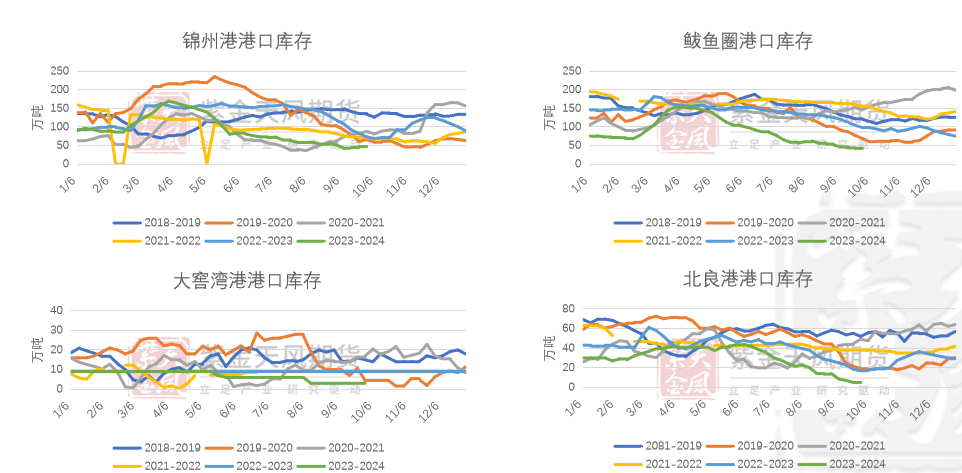

港口库存:北港库存依旧处于低位

截止10月6日当周,北方四港玉米库存共计99.4万吨,周比增加2万吨,各港口库存依旧处于历史低位。

数据来源:紫金天风期货研究所

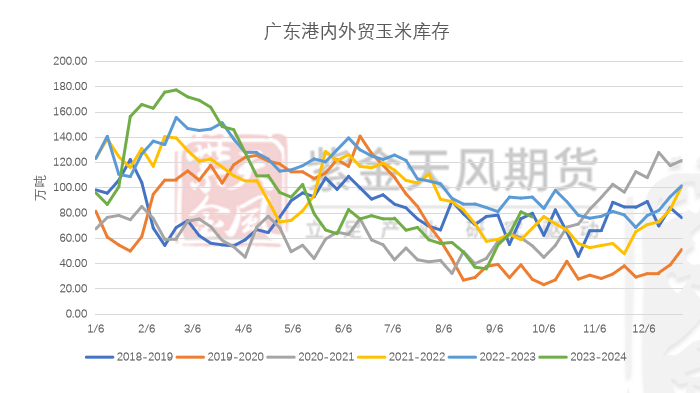

港口库存:广东港玉米库存小幅下降

截至10月6日当周,广东港内外贸玉米库存共计77万吨,同比上周81万吨,下降4万吨;其中广东港内贸玉米库存共计10.4万吨,较上周减少4.5万吨;外贸库存66.6万吨,较上周增加0.5万吨。

数据来源:紫金天风期货研究所

饲用需求:生猪养殖利润下降

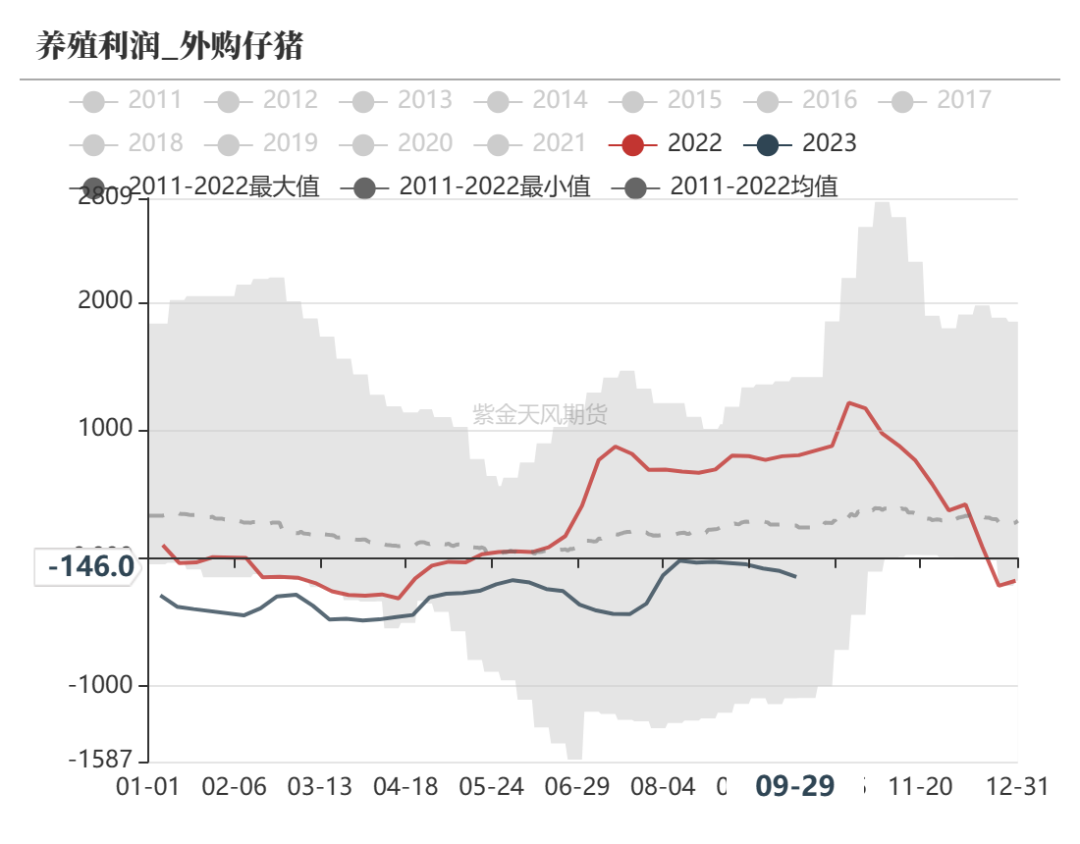

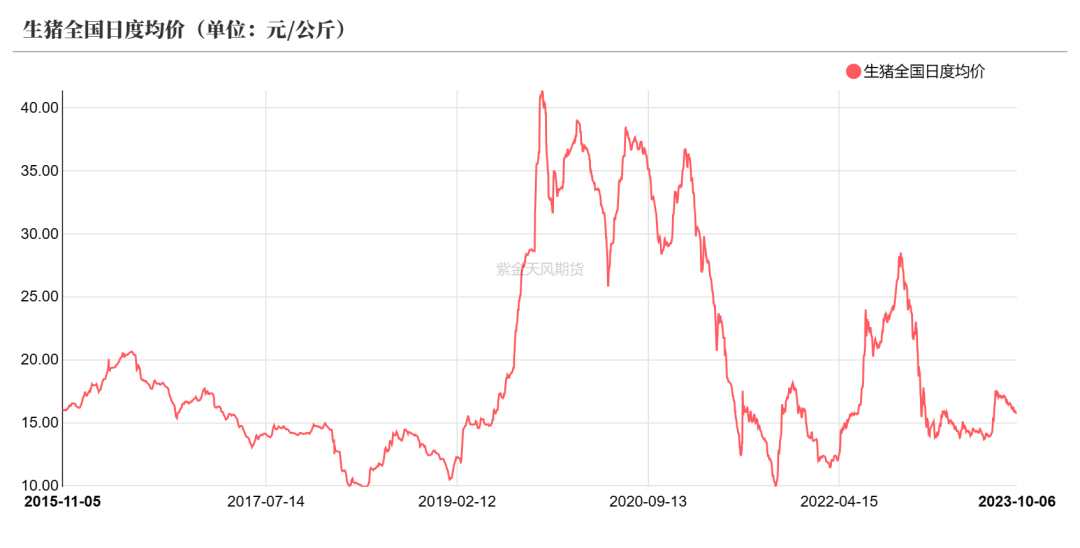

截止10月6日,生猪(外三元)价格为15.89元/公斤,与9月29日的16.2元/公斤相比,下降1.9%;从一周均价来看,本周生猪均价为15.91元/公斤,与上周16.19元/公斤的均价相比,下降1.7%。养殖利润方面,自繁自养和外购仔猪利润也呈现同比下降走势。

双节期间消费提振不及预期。从供应端看,集团猪场已陆续恢复正常出栏节奏,短期供大于求的局面仍在;需求端来看,猪价消费难有明显利好提振;因此预计短期猪价或仍以低位震荡为主。

数据来源:紫金天风期货研究所

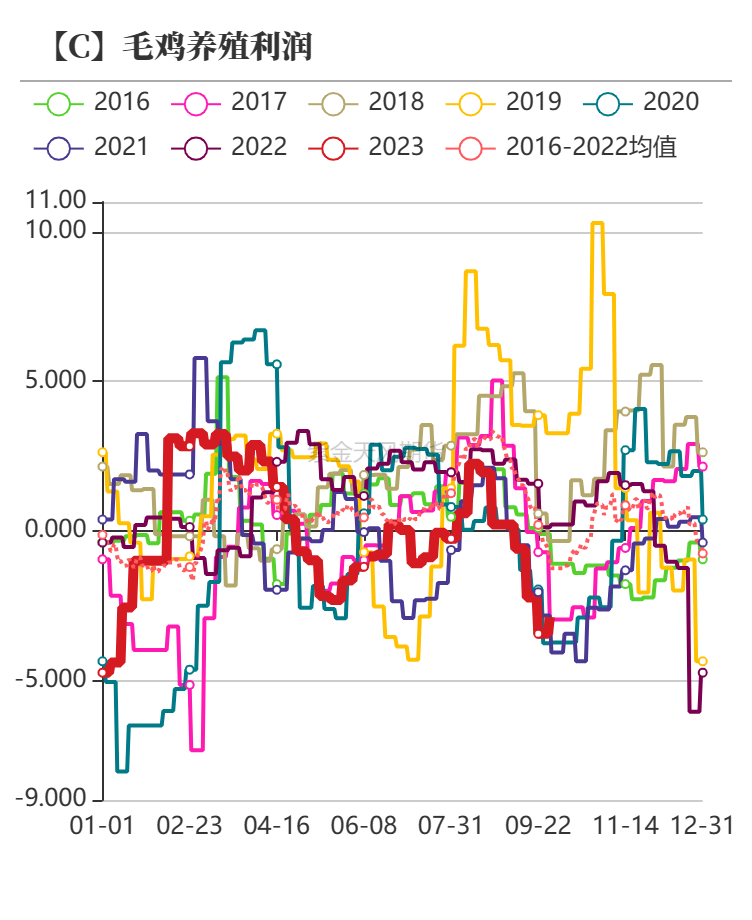

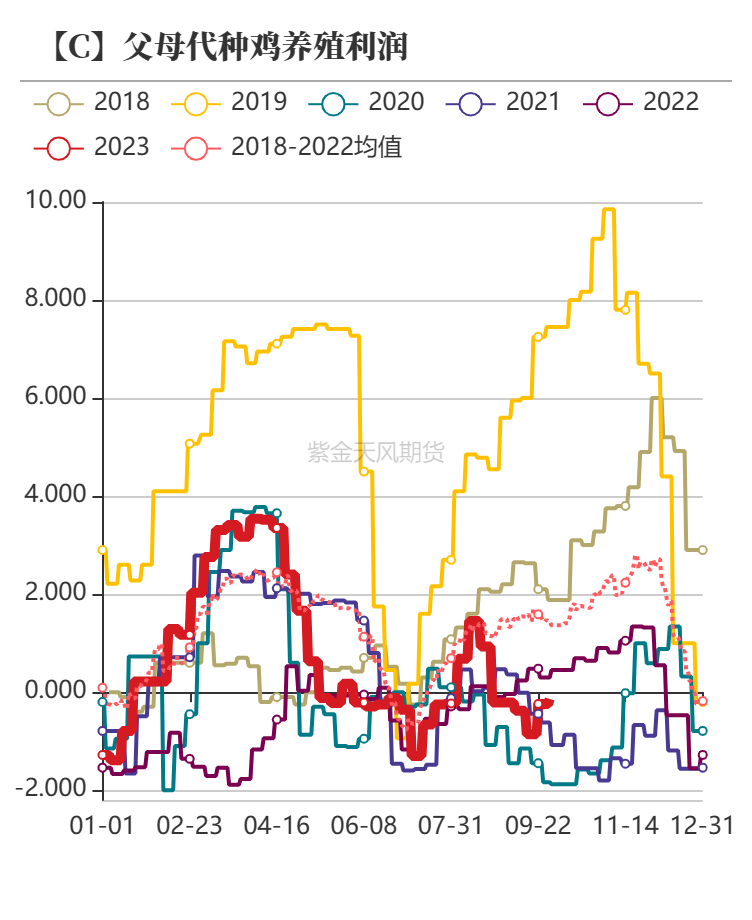

饲用需求:禽类养殖利润小幅回升

截止10月6日当周,毛鸡养殖利润-2.88元/只,上周-3.44元/只,较上周上升0.56元/只。父母代种鸡养殖利润-0.14元/只,上周-0.24元/只,较上周上涨0.1元/只。

目前整体禽肉表现仍旧偏弱。禽肉及整体消费目前处于缓慢恢复期,后续重点关注四季度天气转凉后的肉类消费需求。

数据来源:紫金天风期货研究所

饲料企业库存:库存天数仍处低位

截止10月6日当周,饲料企业玉米平均库存27.71天,周环比减少0.25天,降幅0.89%,较去年同期下跌21.05%。

随着新玉米陆续上市,饲料企业也在观察农户的售粮节奏和新季玉米的开称价格,有意识控制采购节奏,为新玉米建库做准备。

数据来源:我的农产品、紫金天风期货研究所

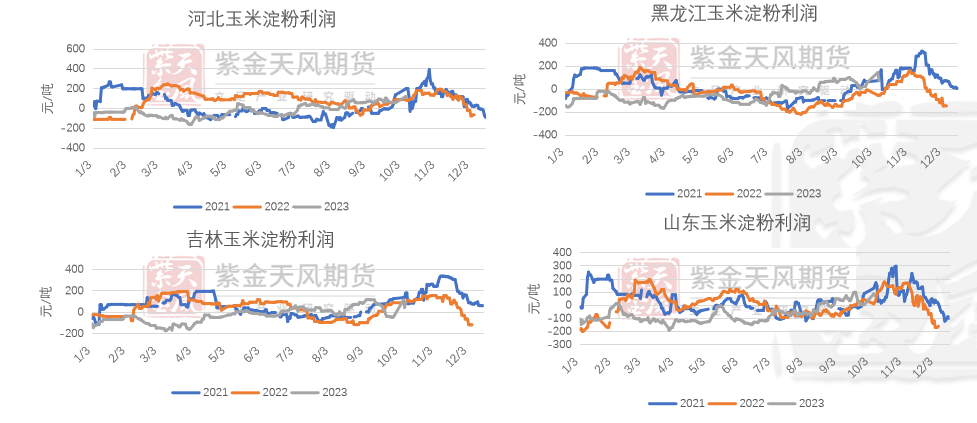

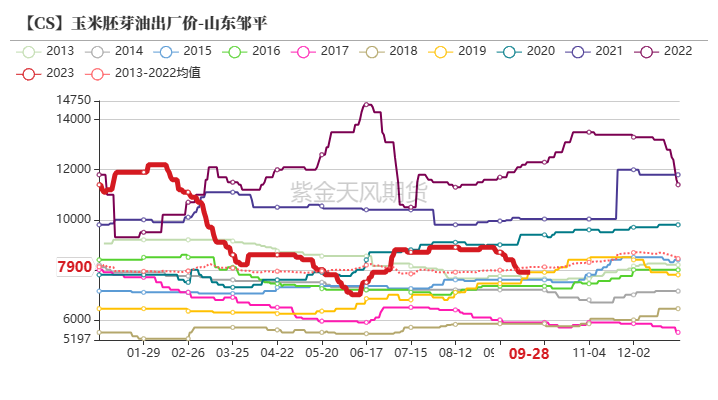

工业需求:玉米淀粉企业加工利润普遍上涨

截止10月8日,吉林玉米淀粉深加工利润为46元/吨,较上周上涨90元/吨,山东玉米淀粉深加工利润为74元/吨,较上周上涨69元/吨;黑龙江玉米淀粉深加工利润为74元/吨,较上周上涨11元/吨。河北玉米淀粉深加工利润为119元/吨,较上周上涨60元/吨。

下游玉米淀粉深加工企业加工利润普遍上涨。原料端,由于新季玉米逐渐上量,供应增加导致玉米价格下降;需求端,双节需求刺激以及四季度玉米淀粉需求增加的预期,导致玉米淀粉加工利润普遍上涨。

数据来源:紫金天风期货研究所

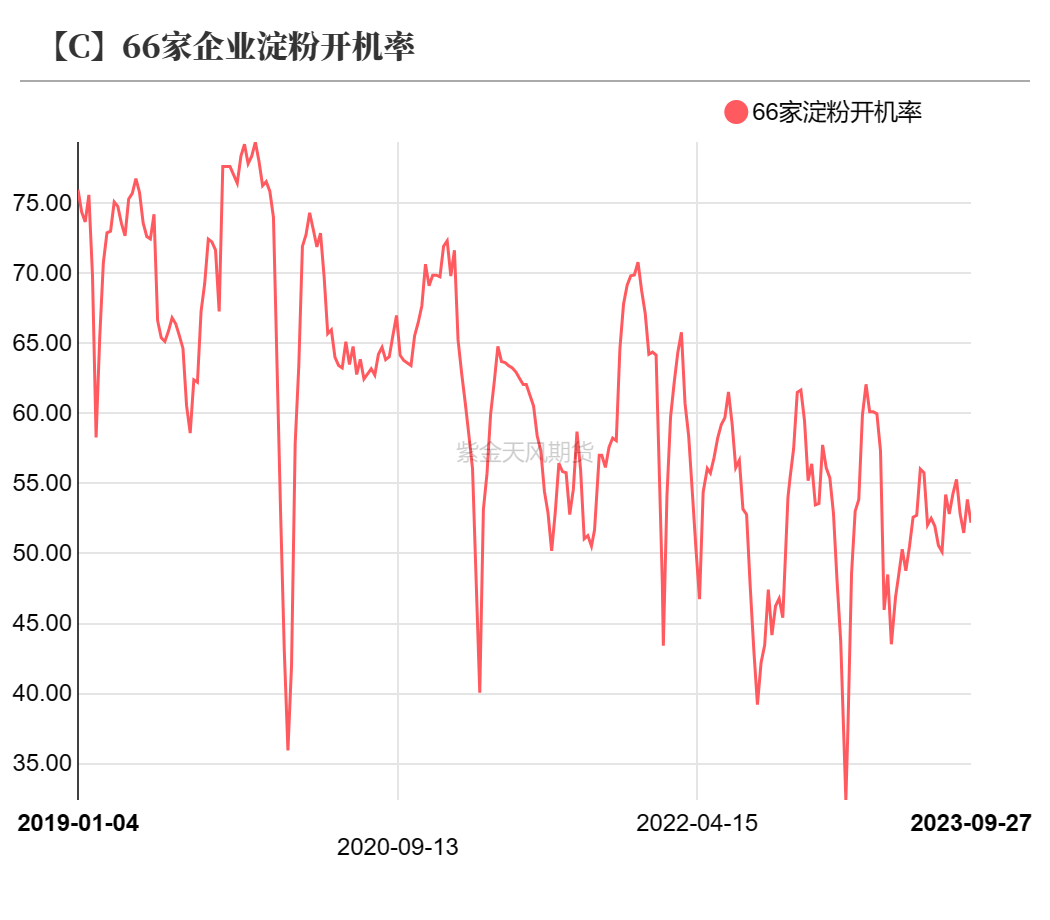

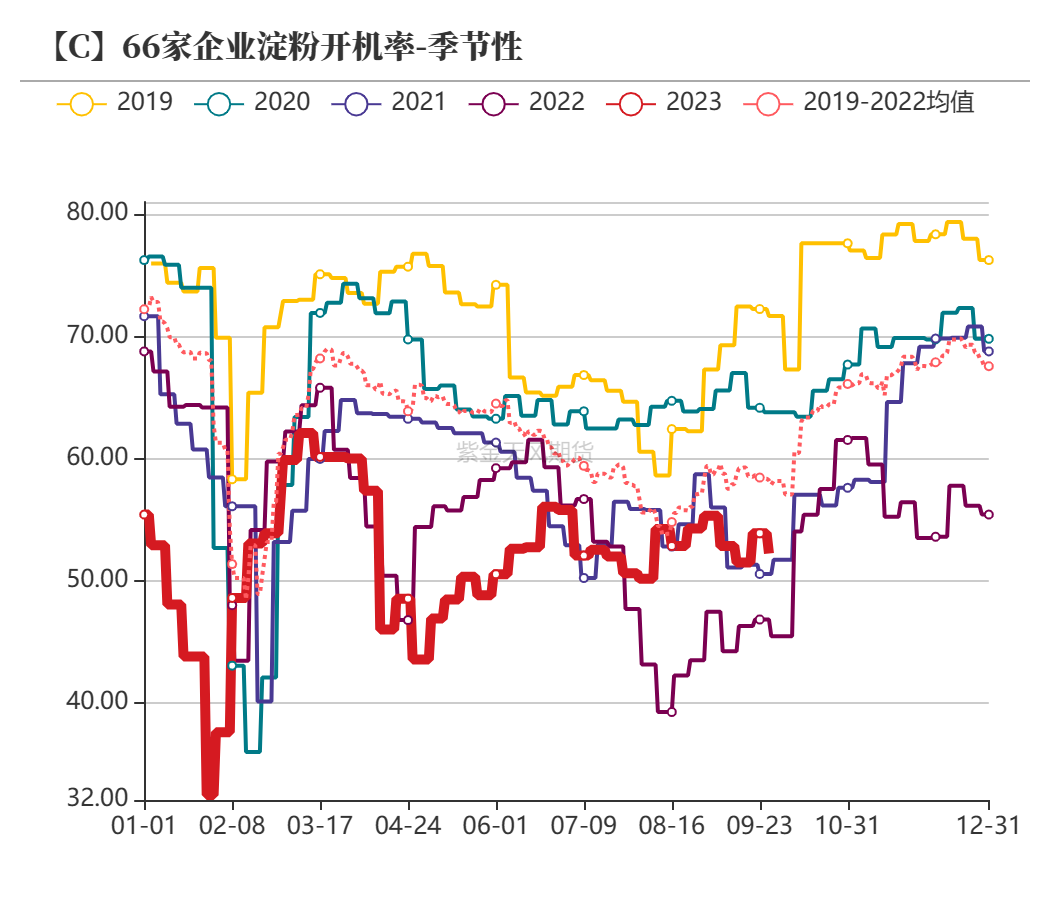

工业需求:深加工企业开机率小幅下降

截止10月6日当周,66家企业淀粉开机率为52.20%,上周同期为53.86%,较上周下降1.66%,开机率小幅下降。

数据来源:紫金天风期货研究所

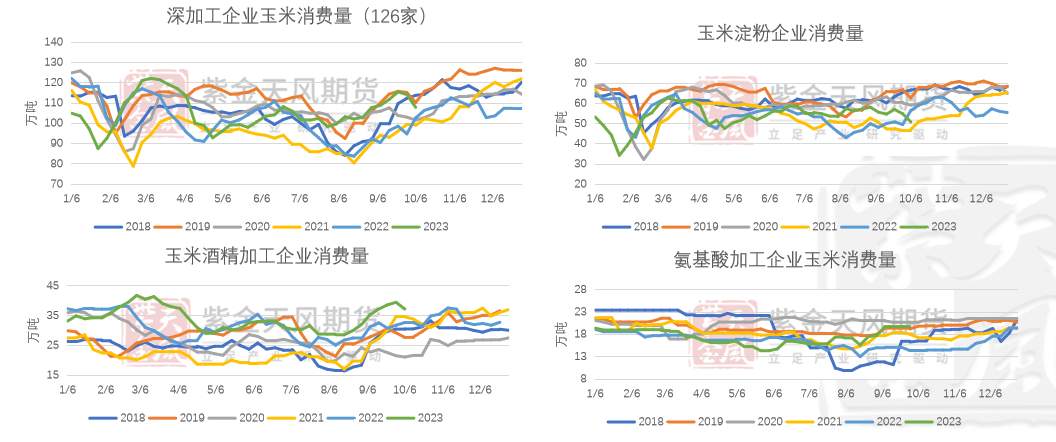

工业需求:深加工企业消费量环比下降

截止10月6日当周,全国主要126家玉米深加工企业共消费玉米107.65万吨,较前一周减少6.51万吨;与去年同比增加4.99万吨,增幅4.86%。其中玉米淀粉加工企业共消耗50.90万吨,较前一周增减少4.02万吨;氨基酸企业消耗玉米19.76万吨,较前一周持平;酒精企业消化37万吨,较前一周减少2.49万吨。

数据来源:紫金天风期货研究所

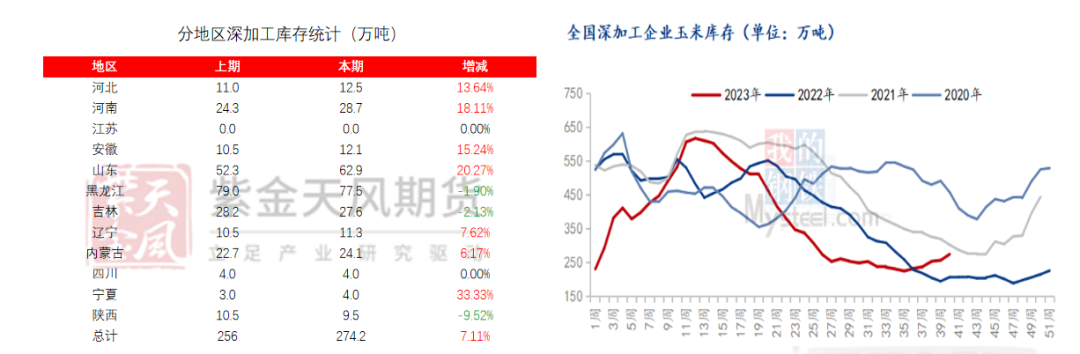

工业需求:深加工企业玉米库存上升

截止10月6日当周,96家深加工企业玉米库存总量274.2万吨,较上周增加7.11%。

随着新季玉米逐渐上市,玉米供给增多,玉米价格回落明显,深加工企业择机逢低建库,库存呈现回升态势。

数据来源:紫金天风期货研究所

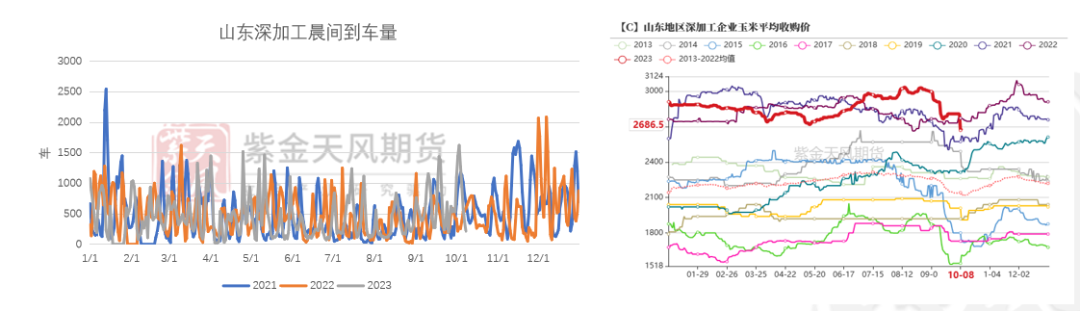

工业需求:下游深加工晨间到车量环比增加

截止10月6日当周,山东深加工到车量累计5867辆,环比上周2431辆,增加3436辆,增幅141%。10月3日,到车量1624辆,创近三个月新高。

随着新季玉米逐渐上量,玉米供应量增大;且天气状况良好,利于物流运输,故晨间到车阶段性增加。不过随着到车增多,供应压力增加,收购价格也高位回落,相应到车量明显下降。

数据来源:紫金天风期货研究所

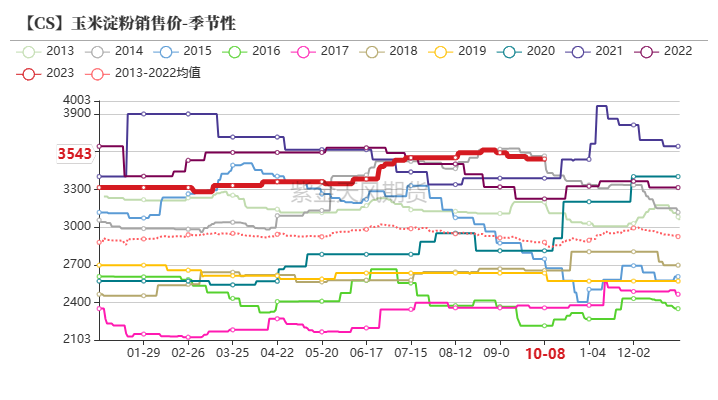

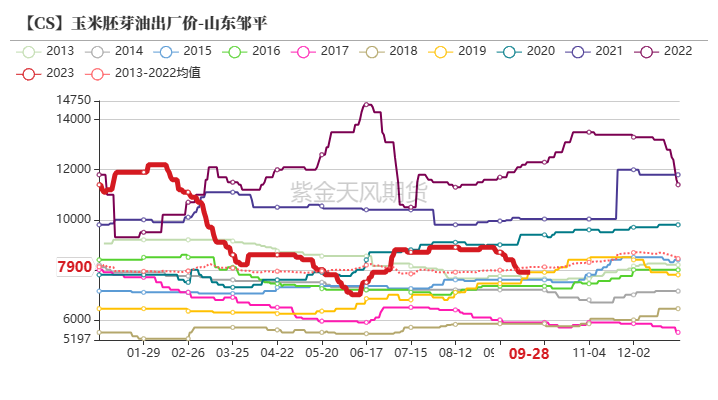

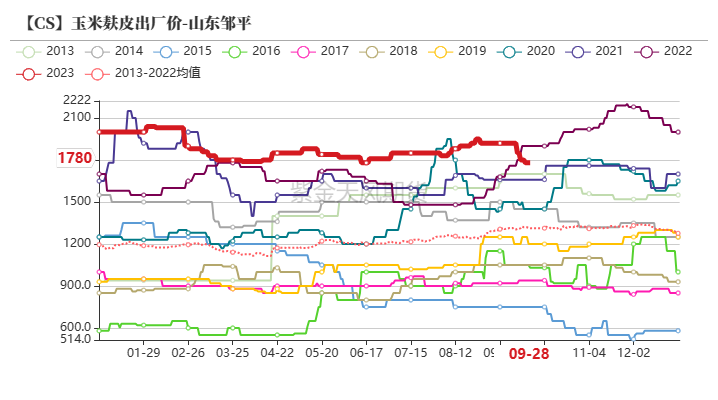

淀粉需求:玉米淀粉及副产品价格延续跌势

截止10月6日当周,玉米淀粉价格及相关副产品价格延续回落态势,其中玉米蛋白粉出厂价从上周的6300元/吨跌至6000元/吨,跌幅4.76%。

数据来源:紫金天风期货研究所

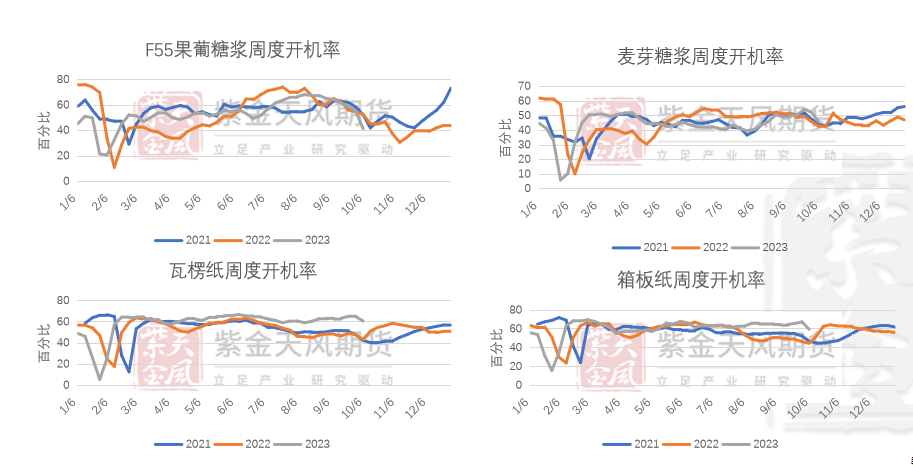

淀粉需求:玉米淀粉下游开机率普遍下跌

截止10月6日当周,F55果葡糖浆开机率在41.53%,开机率较上周下降24.64%;麦芽糖浆开机率为45.9%,环比上周下降12.32%,瓦楞纸开机率60.85%,环比上周下降6.6%;箱板纸开机率59.65%,环比上周下降11.65%。

数据来源:紫金天风期货研究所

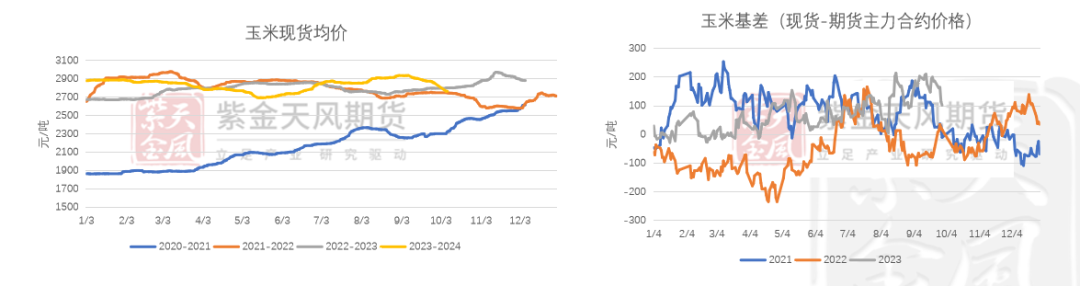

基差情况:玉米现货价格及基差走势

截至10月8日, 玉米现货平均价报2761元/吨,玉米现货均价和活跃合约期价基差报+102元/吨。

由于新作玉米逐渐上量,玉米供应压力增大,现货价格快速回落,玉米现货价格从国庆前的2855元/吨下跌到2761元/吨,跌幅达3.2%。期货方面,主力合约盘面反映新季玉米的丰产预期,加之进口玉米大量到港的预期,期价震荡下跌。故基差从上周的+168元/吨下跌至当周的+102元/吨。

数据来源:紫金天风期货研究所

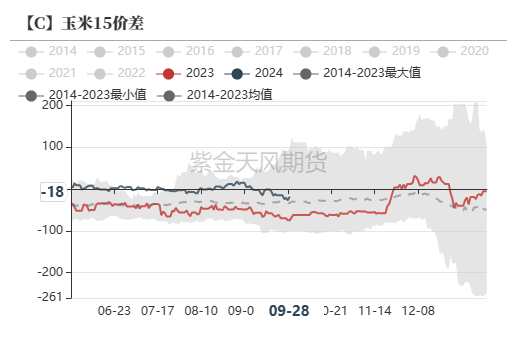

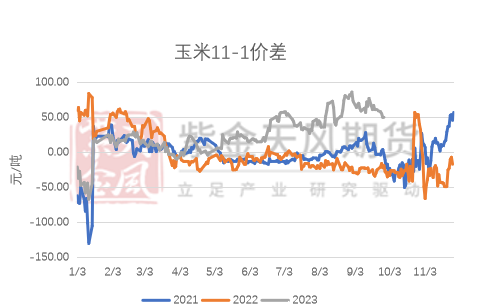

价差情况:玉米价差近强远弱

截止10月6日当周,玉米期货价差结构为2311升水2401,2401贴水2405。随着新季玉米逐渐上量,供应压力增加,玉米近月合约价格下跌,故2311合约价格升水2401合约价格的幅度稍有回落。总体来看,新季玉米预计元旦后大量上市,届时玉米供应压力增大,2401合约承压贴水2405合约。

数据来源:紫金天风期货研究所

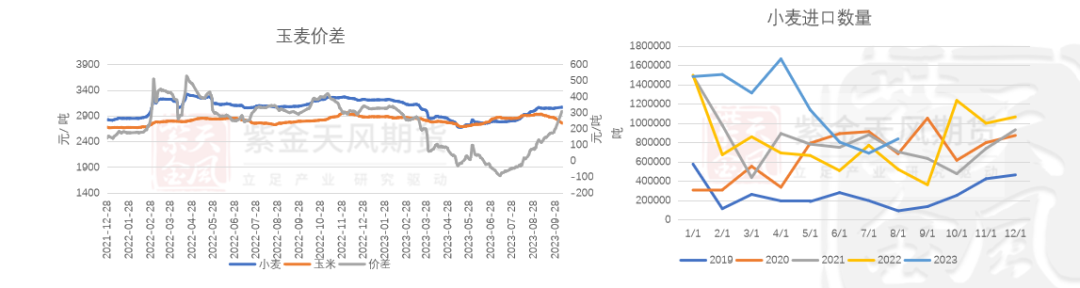

替代品情况:玉麦价差持续扩大

截至10月8日,小麦市场均价3070元/吨,玉米市场均价2761元/吨,小麦玉米价差309元/吨,相较上周9月28日价差202元上涨了107元/吨。本周小麦价格窄幅波动,国庆节后面粉走货滞缓,制粉企业继续高价收购小麦意愿减弱,预计近期小麦价格延续弱势调整态势,关注企业收购上量情况。

截至8月末,我国当月进口小麦84万吨,同比增58.2%;1-8月累计小麦进口956万吨,同比增52.9%。

数据来源:紫金天风期货研究所

END 相关推荐

END 相关推荐

新品种专题 | 集运指数(欧线)期货来啦!51篇报告详解航运市场

新品种专题 | 碳酸锂:广期所挂牌基准价评述与上市首日策略

新品种专题 | 合成胶上市首日策略:做多BR2401

免责声明 报告中的信息、意见等均仅供查阅者参考之用,并非作为或被视为实际投资标的交易的建议。投资者应该根据个人投资目标、财务状况和需求来判断是否使用报告之内容,独立做出投资决策并自行承担相应风险。

本文作者可以追加内容哦 !