最近,一个热议话题是基金清盘越来越多,在此谈谈大资管的看法。

一、基金清盘的理由

一只基金产品清盘,一般来说有2个理由:

1、规模和持有人不足导致的。根据我国《基金法》规定,如果开放式公募股票基金连续60个工作日,股票基金份额持有人数量不满200人,股票基金公司可以发起清盘;连续60个工作日,股票基金总资产净值低于5000万,股票基金公司也可发起清盘,一般因为规模不足引起的基金清盘,在市场中也是普遍现象。(债券基金也大致适用)

2、经基金份额持有人大会表决通过。这条一般不会实施,除非是产品转型,不然,没有那个持有人闲着没事发起解散的。

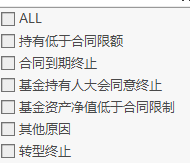

其他理由还有合同到期、转型终止等,相对比较少见,如下截图:

二、面临清盘危机的300只产品

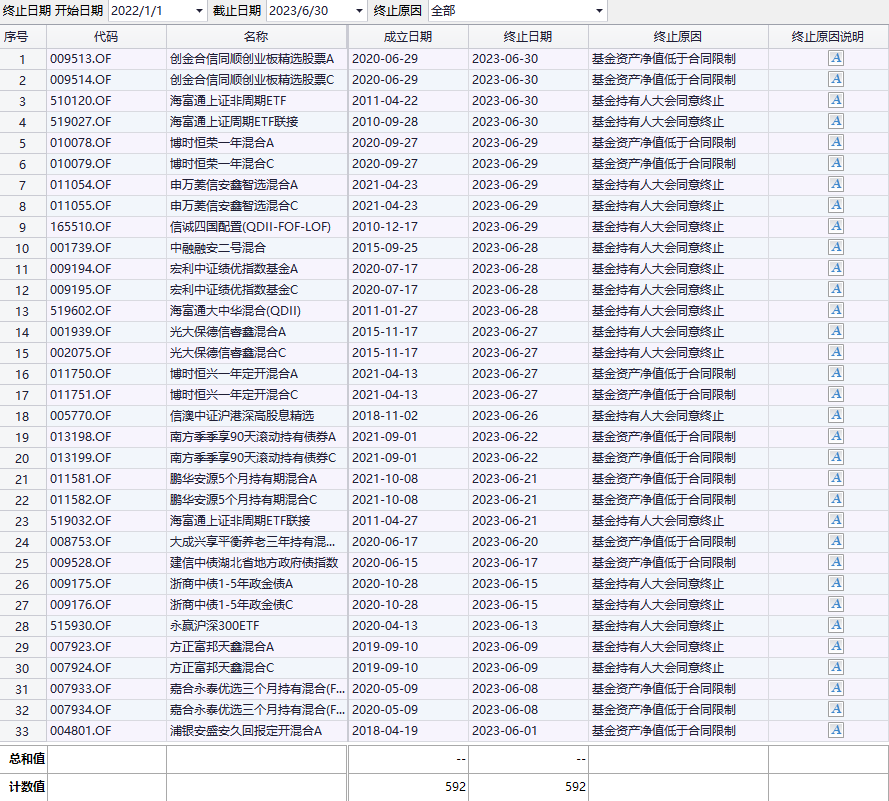

这里我们主要通过规模来看下,全市场有多少产品面临清盘危机,选取二季度末且三季度末的总资产净值低于5000万。也就是在一个季度,60多个工作日的时间里持续低于5000万的产品。

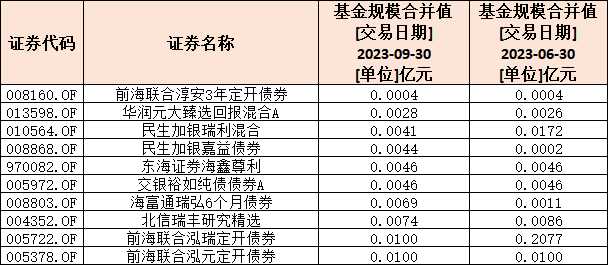

在2022年1月1日以来到2023年6月30日这1.5年的时间里,清盘的产品有592只(未合并,数据来着choice)。

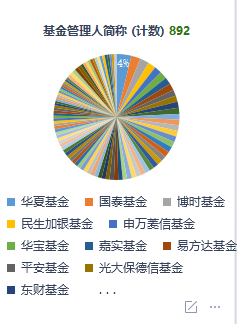

数据显示,仅从规模角度来看,在二季度末和三季度末的基金规模合并值均低于5000万的合并后的产品有892只。

1、从产品角度看,

规模最小的10只产品,分别为前海联合淳安3年定开债券、华润元大臻选回报混合A、民生加银瑞利混合、民生加银嘉益债券、东海证券海鑫尊利、交银裕如纯债债券A、海富通瑞弘6个月债券、北信瑞丰研究精选、前海联合泓瑞定开债券、前海联合泓元定开债券。如下图:

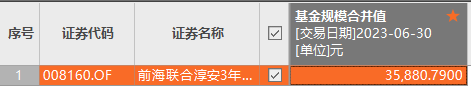

数据显示,规模最小的产品仅有3.5万元,如此迷你的产品规模,一手茅台也买不了。

不清盘,继续运营也没啥意思了,还有点耗费人力,甚至这样的基金经理和运营团队的热情也没多少。

2、从基金公司的角度看,

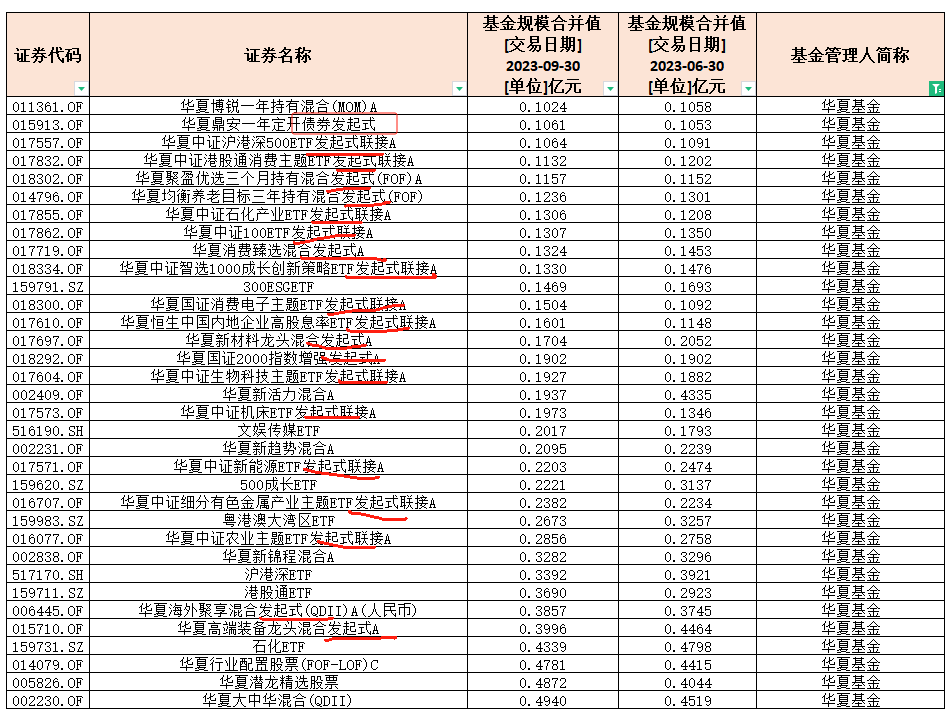

这892只产品里,基金公司占据数据前五的分别是华夏基金、国泰基金、博时基金、民生加银基金、申万菱信基金。产品数量分别有:34只、21只、21只、18只、17只。

不过,需要注意的是,虽然华夏基金产品数量最多,但大都是发起式基金,发起式产品成立条件非常宽松:发起式基金要求基金公司运用自己资金认购不少于1000万元且承诺锁定不少于3年就可以成立。

发起式基金的清盘条件:《基金合同》生效之日起3年后的对应日,若基金资产净值低于2亿元,自动清盘。之后,若连续60个工作日基金份额持有人数量不满200人或者基金净资产低于5000万元也会清盘。

相当于,自成立之日起,有3年的保护期,所以,不必对华夏基金位于小规模的榜首而感到恐惧。

三、对基金清盘的看法

基金清盘并非坏事,沪上一家大型基金公司早在2014年就在业内做出了主动清盘的行为,一定程度上说,基金清盘还是一件多方共赢的好事。

1、对基金公司来说,运营一只迷你产品,团队方面所投入的人力物力一点也不少,显然,这样的小规模,对于靠规模赚取管理费的基金公司来说,是入不敷出的,所以,也就会有清盘的动机。

2、对基民来说,基金规模做不上去,不被渠道认可推荐,肯定是有这样那样的问题的,主动清盘,也算是为自己做决定了,早日抽身出来,去投资更具性价比的产品,反而是一件好事。

3、对于行业来说,优胜劣汰,适者生存,是任何行业的生存法则,股票市场有退市制度,基金有清盘退出,这也就不足为奇,也是行业良性发展的必然选择,否则,陷入死循环,陷入一潭死水,显然,不利于行业发展。

但是,不幸买到一只清盘产品,还是挺麻烦的,一般来说,基金公司会先给你打电话通知,然后,进入清盘程序,这对于大资金来说,占据的是时间成本,所以,买基金产品,还得再精挑细选。

@人民网 @前海开源基金 @北信瑞丰基金 #公募基金规模27.77万亿,创历史新高#$前海联合淳安3年定开债券(OTCFUND|008160)$$北信瑞丰研究精选(OTCFUND|004352)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !