$青岛啤酒(SH600600)$“小便”风波事件还未告一段落,10月27日,青岛啤酒又发布了最新三季报:前三季度,青岛啤酒营收净利双增长,但增速放缓。第三季度青岛啤酒营收下降,净利润同比增长,但增速也在放缓。

对于拥有超过百年历史的青岛啤酒而言,2023年注定充满考验。而从国内整个啤酒行业来看,各大啤酒企业之间的竞争依旧激烈。

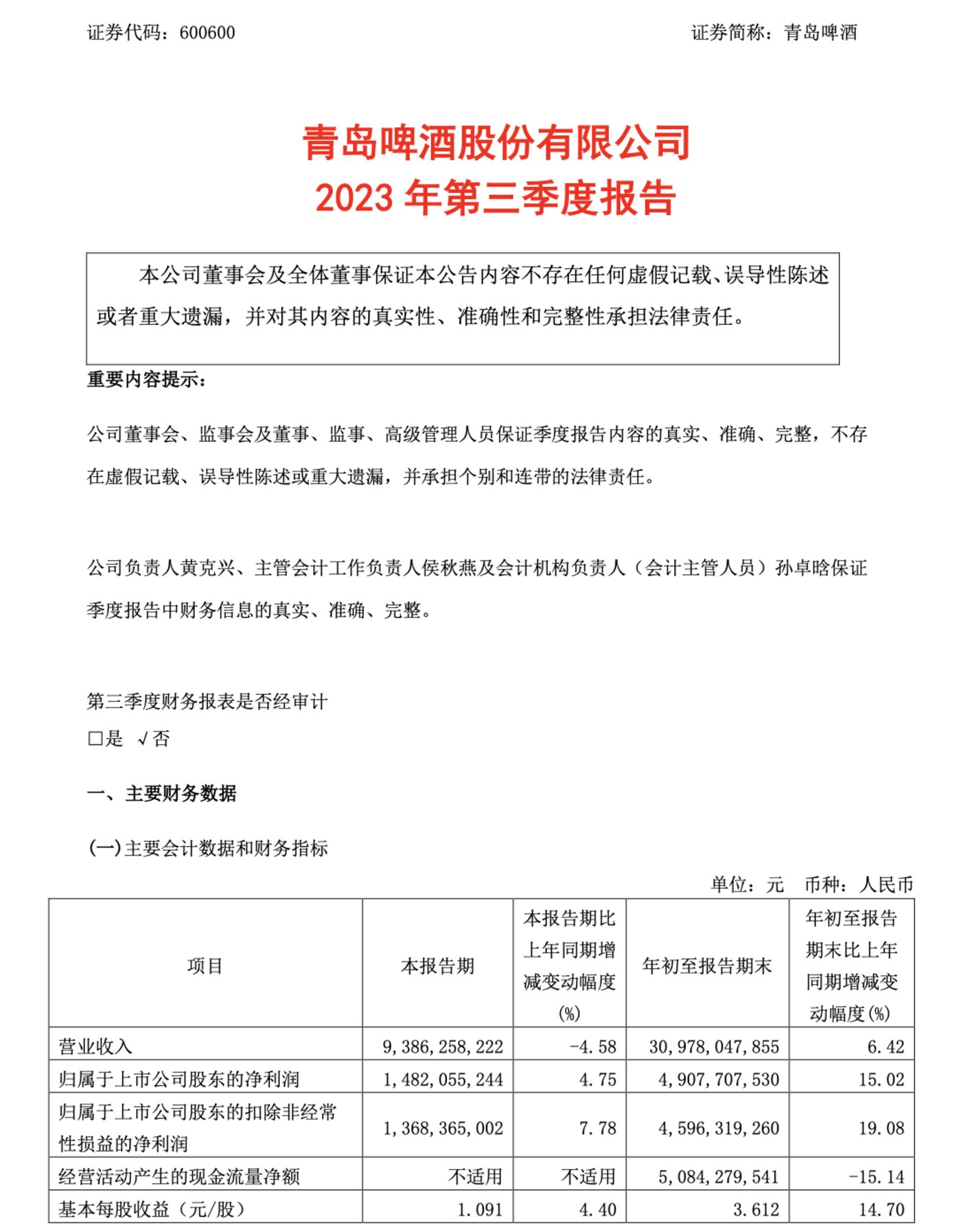

三季度营收下降4.58%,净利润同比增长4.75%

财报显示,2023年前三季度,青岛啤酒营收净利双增长,但增速放缓。前三季度青岛啤酒实现营收309.78亿元,同比增长 6.42%;归母净利润49.08亿元,同比增长15.02%。

2023年第三季度,青岛啤酒营收下降4.58%,净利润增速放缓。第三季度,青岛啤酒实现营收93.86亿元,同比下降4.58%;实现归属于上市公司股东的净利润14.82亿元,同比增长4.75%;实现归属于上市公司股东的扣除非经常性损益的净利润13.68亿元,同比增长7.78%。

而在今年上半年,青岛啤酒营业收入为215.92亿元,同比提升12.03%;归属于上市公司股东的净利润为34.26亿元,同比提升20.11%,去年第三季度,青岛啤酒归属于上市公司股东净利润的增速数字则为18.17%。

可以看到,相比今年上半年和2022年第三季度,青岛啤酒第三季度盈利能力增速出现了放缓。

青岛啤酒将此归因于“错综复杂的市场环境及行业增长乏力的客观情况”,提出开拓市场,继续推进产品结构优化升级的解决办法,以中高端产品拉动。

2023年前三季度,青岛啤酒累计产品销量729.4万千升,同比增长0.2%,其中主品牌青岛啤酒销量409万千升,同比增长3.5%;中高端以上产品销量290.2万千升,同比增长11%。

公开资料显示,目前市场青岛啤酒的热销产品主要是6-8元的次高端产品(包括“纯生”与“1903”)以及5-6元中端产品(“经典”),相对来讲,目前8元以上的高端对营收贡献相对较小。

今年半年报显示,青岛啤酒上半年累计实现产品销量502.3万千升,同比增长6.5%。其中,青岛啤酒主品牌共实现产品销量281.2万千升,同比增长8.2%;中高端以上产品实现销量197.5万千升,同比增长15%。

而在近日,10月20日,“青岛啤酒三厂被曝有工人在原料仓小便”一事也引发了外界对青岛啤酒的关注。当日晚间,青岛啤酒官方微博针对青岛啤酒三厂的相关视频进行回应,称公安机关已介入调查,该批麦芽已经全部封存。

据每日经济新闻报道,视频拍摄者与疑似小便的相关人员,在当天就被平度市公安局控制。另据新京报报道,平度市公安局正在进行调查。平度市公安局方面还表示:“具体情况暂时还没定下来,但应该很快了,请稍等一下。”

饮食安全是食品企业最基本的要求。此次事件给青岛啤酒带来了一定的舆论风波,也直接影响到了青岛啤酒在二级市场的表现。10月23日当日青岛啤酒股价开盘大跌,24日收盘价78.5元/股,创一年内新低。截至27日收盘,青岛啤酒收盘价为84.4元/股。

国内啤酒行业竞争激烈

青岛啤酒事件引发网友争论,尤其是引发其暴露出的可能存在管理漏洞和食品安全风险的热议。最近的三季报显示,其净利润增速也在放缓。实际上,这背后也是,国内啤酒竞争已步入白热化激烈的竞争态势。

前瞻产业研究院数据指出,目前,中国啤酒行业的市场集中度较高,2022年,CR5为77.90%,根据CR指数为寡占Ⅱ型,目前市面上五家上市企业控制了市场上大部分的份额。

从国内啤酒行业市场份额来看,2022年,在中国品牌中,啤酒市场份额排名靠前的是华润啤酒、青岛啤酒、百威亚太、燕京啤酒、重庆啤酒。2022年,百威亚太市场份额达24.88%,华润啤酒达20.14%,青岛啤酒达18.10%。

目前百威亚太、青岛啤酒、华润啤酒的销量处于第一梯队。重庆啤酒和燕京啤酒处于第二梯队。其余啤酒企业的市场份额占比均比较小,多为地区性强势品牌。

从产品类型来看,目前国内高端啤酒由百威亚太领跑。中高端啤酒主要集中在重庆啤酒、燕京啤酒、青岛啤酒、珠江啤酒。华润啤酒的年均啤酒销量一直为中国第一,但其产品结构以中低端产品为主。中低端啤酒企业还有惠泉啤酒、兰州黄河、香港生力啤等。

不过,在业绩方面,国内啤酒行业,近两年还是在处于增长态势。

一方面,国家统计局数据显示,2022年,规模以上啤酒企业实现销售收入1751亿元,同比增长10%;实现利润总额225亿元,同比增长20%。亏损企业累计亏损额8.3亿元,比上年同期下降17.6%。较2019年,啤酒行业规上企业的利润总额增长了69%,接近翻倍。

从几家巨头企业来看,华润啤酒上半年营收、净利分别增长13.60%、22.28%,青岛啤酒上半年营收、净利则分别增长12.03%、20.11%,重庆啤酒上半年实现营收85.05亿元,净利润8.65亿元,分别实现增长7.17%和18.89%。

而在近日,燕京啤酒、珠江啤酒、惠泉啤酒、兰州黄河等啤酒行业上市公司也先后披露了前三季度盈利情况。燕京啤酒前三季度归母净利润9.56亿元,同比上涨42.16%。珠江啤酒前三季度实现净利6.43亿元,创同期最好水平;惠泉啤酒前三季度归母净利润6400.74万元,同比增长30.56%。兰州黄河前三季度归母净利润1120.29万元,同比上涨158.04%。

财报披露,2022年重庆啤酒、百威亚太、珠江啤酒、华润啤酒、燕京啤酒的毛利率分别为50.48%、50.02%、42.44%、38.46%、37.44%,青岛啤酒2022年毛利率为36.85%。

净利率方面,2022年重庆啤酒、百威亚太、华润啤酒、珠江啤酒、青岛啤酒、燕京啤酒的净利率别为18.43%、14.65%、12.34%、12.29%、11.83%、4.16%。

整个啤酒行业呈现寡头垄断趋势,企业之前还存在着一定竞争,且竞争程度激烈。在啤酒市场高端化转型之外,在过去两年间,多家龙头企业为了缓解成本压力,也在多款产品上进行了被动提价。

尤其是对后进者来说,整个啤酒市场在由龙头企业垄断,品牌想要打破壁垒难度加大。

华鑫证券报告指出,我国啤酒行业主要经历“技术引进”、“一城一啤”、“圈地跑马”、“存量竞争”、“高端化” 五个历程,目前正处于中成熟度市场转向高成熟度市场阶段。国内主要5家啤酒厂商共同角逐,华南地区存在较强区域竞争性,小体量啤酒厂销售区域更集中。其中,聚焦高端化进程,重庆啤酒及百威亚太高端化进程较快。

寡头格局已经形成,市场集中度持续提升。如今,走在复苏之路的青岛啤酒,卷入小便风波,作为巨头之一却出现最基础的食品安全隐患问题,其实也算是给行业敲响安全警钟。

(本文首发,作者|柳大方,编辑|房煜)

本文作者可以追加内容哦 !