文:互联网江湖 作者:刘致呈 $科沃斯(SH603486)$ $石头科技(SH688169)$

扫地机器人的光环,终究是黯淡了。

营收增长2.58%,归属股东净利润同比降低92%,这是科沃斯第三季度给出的业绩答卷。

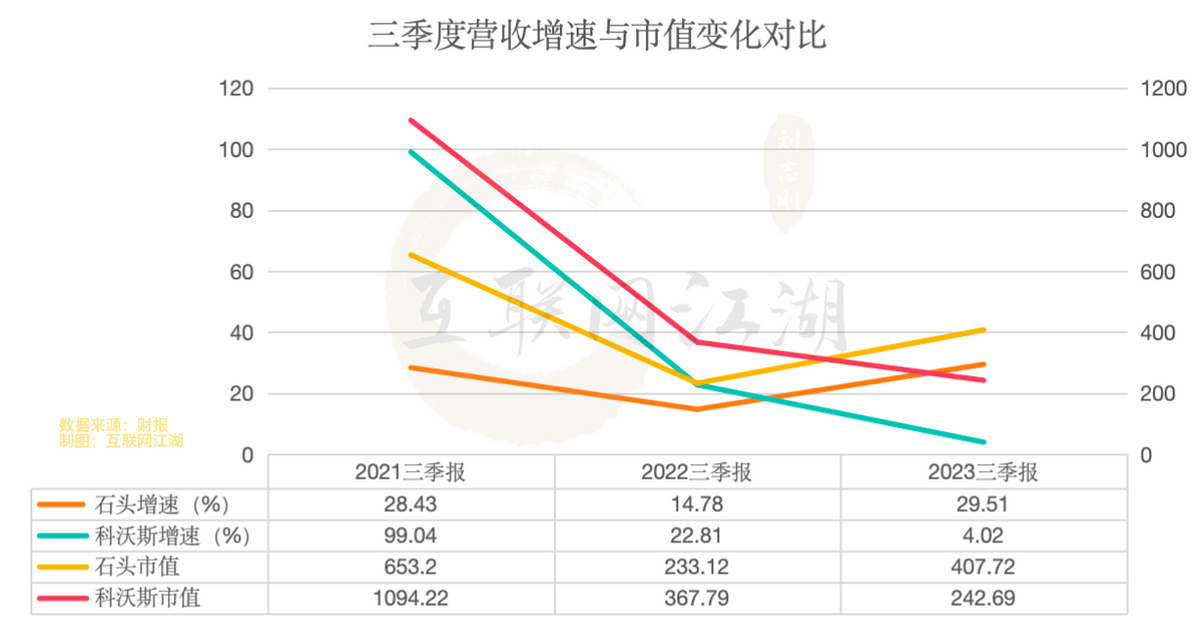

不仅是第三季度,整个前三季度的业绩表现依然称不上理想。前三季度营收105.32亿,同比增速从去年的22.81%下滑到4.02%,净利润6.04亿,同比下滑46%。

就像当初暴跌的千亿市值,这份黯淡的三季报给市场浇上了一盆现实的冷水。Q3的业绩表现似乎说明,成长性估值不再适合科沃斯,曾经的扫地茅的高光已然成为历史。

那么,为高成长的“扫地茅”成为过去?千亿市值蒸发背后的逻辑在哪?我们试图从以下三个方面进行回答:

千亿神话破灭背后的财务逻辑

科技成长逻辑到小家电逻辑的嬗变

内卷也是机遇

净利润下跌92%背后,市场的竞争逻辑变了

扫地机器人赛道是典型的成长型赛道,这是由于扫地机器人不是传统的刚需家电产品,也不是纯粹意义上的数码产品,而是介于刚需+数码科技之间的新物种。

这种产品属性决定了虽然潜在的市场需求很大,但其实真正能转为营收的部分才具有价值。反映到行业龙头科沃斯身上,就是营收规模。

抛开刚发布的三季度业绩不谈,我们先来看过去几年科沃斯的业绩情况。

财报显示,2018年到2022年,科沃斯营收分别为56.94亿、53.12亿、72.34亿、130.86亿,以及153.25亿。增速分别为25.11%、-6.70%、36.17%、80.90%以及17.11%。

也就是说,2018年到2022年期间,潜在的市场营收正在逐一地被科沃斯用业绩兑现。当高成长性逐渐转化为高收益,随之而来的是净利润的增长以及二级市场的高估值。

这一特征表现最明显的当年的三季报,2021年三季报显示,科沃斯营收82.44亿,同比增长99.04%,净利润13.34亿,同比增速达到惊人的430.27%。所以,科沃斯的市值一度超过千亿。

世事难料,一年之后的科沃斯市值跌去一半。

如果回看当年的三季报不难发现,扫地茅的增长神话跌落是有原因的。2022年三季报显示,科沃斯营收增速断崖式下滑到22.8%,净利润下滑15.69%,净利润仅有11.24亿。

清洁科技概念下的高成长股,竟然出现了增收不增利的情况。值得注意的是,不只是科沃斯,石头科技也有着同样的遭遇,一度市值近千亿,如今市值仅有400亿出头。也是在2022年三季度出现了增收不增利。

此时,我们再看这份2023年的这份三季度财报,可能会得出一个更清晰的轮廓。

2023年三季报显示,科沃斯营收105.32亿,增速下滑到4.02%,净利润进一步下滑46.33%,过百亿的营收竟然只有6.04亿的净利润,这说明,2022年三季度出现的增长断崖似乎不是一个偶然事件。科沃斯成长、收益遭到“双杀”的原因可能在于,市场竞争逻辑变了。

当一个非刚需的、高单价的、数码家电产品,开始从增量市场迅速转为存量市场,那么意味着必须付出更高的代价去获得市场增量。

翻译成财务语言就是,营收增长不动了,价格战拉低了利润增长率。

由于在市场竞争中,后发者往往是有优势的,所以市占率更高的科沃斯不得不持续加大营销投入,来巩固自身的份额优势。具体表现财报上,可以看到,近几年的三季报中,三费支出增长很明显。

2021年三季报显示,还处在高速增长期的时候,科沃斯的销售费用仅有18.93亿元,一方面,市场红利仍在,也不需要过多的费用支出,另一方面,同比来看,2022年的销售费用还不到10亿元,已经增长了将近一倍。

真正出现变化的是在2022年三季报,科沃斯销售费用增长了50.64%,但营收只增长了22.8%,2023年情况更糟,销售费用增长了19.80%,但营收却只增长了4%。销售对于营收规模的拉动效应在进一步降低。

要知道,在科沃斯的营业总成本,占比最高的就是销售费用了。我们以最新的2023Q3财报为例,营业总成本99.73亿,仅销售费用就占到了34.16亿,已经超过了三分之一。而作为科技企业所驱动的研发费用,仅有6.05亿。

相比之下,石头科技销售费用占成本的比例略低,2023年三季报显示,石头科技营业总成本为43.74亿元。而销售费用为11.20亿,研发费用更低,只有4.48亿。这可能也是石头科技毛利率更好看的原因。

不过,单费用结构来看,高营销支撑高毛利的特征下,科沃斯、石头科技其实也不太像是高成长的科技公司,反而像是传统的小家电企业。

虽然两家公司都标榜自己是纯纯的科技企业,但财务上,其实已经完成了“科技成长逻辑到小家电逻辑的嬗变”。扒开了马甲,其实还是个小家电企业。小家电企业的竞争自然离不开打价格战。

奥维云网数据显示,上半年,市场上扫地机器人全能款产品均价从5076元降至4084,618期间,头部品牌价格降至3000元左右,而双十一期间,很多新品价格都已经下探到2000元以下。

接下来,以价换量的增长策略还能坚持多久,如何度过量价双降的阵痛期,始终是科沃斯、石头科技们绕不开的难题。

把握内卷新机遇:讲好故事不如做好产品

内卷的市场竞争通常存在两种逻辑:竞争逻辑与竞争力逻辑。

竞争逻辑下,是一种从外到内的思维模式。

比如,吸尘器行业中,戴森目前是吸尘器领域的巨无霸,占有率排第一,要时刻警惕潜在威胁,警惕被替代,对对手尤其是潜在对手最敏感,外部有强对手时,就会迅速采取措施。

而竞争力逻辑下,是一种从内到外的思维模式。

就像很多后来居上的国产品牌,处于占有率爬坡阶段,靠什么爬坡——产品力,市场格局倒逼着企业要更加关注自身内核而非外在竞争。

这两年,扫地机器人赛道的内卷竞争,更偏向于“竞争逻辑”,争夺的是市占率核心是跑马圈地,先把用户抢过来再说。这种逻辑的好处在于,能够快速建立起来市场规模,品牌能够先生存下去。

实事求是地讲,不管是石头也好,科沃斯也好,追求的不只是做三五年的生意,而是要扎根一个细分赛道把周期做长,把产品做透,所以长期来看,还是要做好产品。由此来看,科沃斯、石头科技其实更适合竞争力逻辑。

天眼查APP融资信息显示,科沃斯于20212年就完成了A轮融资,2018年正式上市。从投资者对科沃斯、石头科技们的定位来看,本就给予了比家电行业更多的期望。毕竟白电三巨头(美的、格力、海尔)们的PE也不过是在7——15倍之间,但是科沃斯和石头科技们的市盈率(TTM)整体都处在20——32倍之间,明显高于传统家电企业。

进一步来看,转向竞争力逻辑可以分两步走的战略。

第一步是降本增效加大研发,把科技之名做实。

科沃斯的主营业务分为:科沃斯品牌服务机器人、添可品牌智能生活电器。虽然在外界看来,两者本质上与冰箱、洗衣机等传统家电无异,但之所以市盈率上有更高的空间,也是在于扫地机器人产品在智能家居领域的想象力。

家电转型科技不是没有成功的,海尔智家就是个例子,当美的格力还在卷产品的时候,海尔智家靠着三翼鸟打出来一条生态的路子,毕竟,玩产品差价永远没有玩生态的有成长性。

在这个路子上,科沃斯缺的是一款iPhone级别的颠覆性产品,这个产品会不会是再度火起来的人形机器人?或者会不会是加上了大模型的扫地机?还需要去验证。

第二步是深掘海外市场,以后发优势谋求新增长。

事实上,某些消费领域,国内市场要比国外市场更卷,典型的比如新能源汽车,国内市场有特斯拉比亚迪蔚小理“大乱斗”,而海外市场确实一片平和,所以,当国产新能源打开出海的步伐之后,增速很快。

这些领域,虽然是海外市场率先崛起,但随着时间的推移、技术的发展,中国的企业具备了创新优势,在市场竞争上,反而有整体的产业后发优势。

以美国扫地机器人市场来说,在今年的亚马逊会员日上,国产品牌的产品搜索就已经超过iRobot等海外品牌。整体来看,海外市场扫地机渗透率也仍然有提升的空间。

2023年上半年,科沃斯和添可两大品牌海外业务收入分别同比增长26.5%和24.2%,占各自收入比重均已超过三成,海外市场显然已经成为科沃业务增长的重要组成部分。此外,通过布局的割草机器人、商业清洁机器人以及添可食万等产品,科沃斯已经在海外市场深度布局落子。

接下来,海外市场能不能爆发,可能是进一步挖掘业务成长性的关键。

写在最后:

改革开放以来,国产品牌与国际品牌的明争暗斗,一直都是研究企业进化的主线之一,特别是在大家电领域,国产完胜洋品牌。这条主线,在移动互联网时代同样显著。

如今,竞争的主场从智能手机转换为智能汽车,再转换到智能清洁赛道,国产品牌崛起主旋律仍在继续响起。未来,国产品牌如何在科技清洁赛道的世界版图中占有一席之地,我们拭目以待。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

本文作者可以追加内容哦 !