自9月正式周时辛上任董事长,如同投入平静水面的石子,江西省上市银行九江银行掀起不小的涟漪,不知是锐意改革前的“大清扫”,还是宿弊发酵巧合地集中爆发。

先是10月26日九江银行在公告中表示该行的监事会主席梅梦生已经提交了辞职报告,目前正在接受九江市纪委市监委的纪律审查与监察调查;紧接着10月30日,九江银行发布了新董事长上任后的第一份财报,前三季度营收增速同比由正转负,周时辛错失“开门红”。

九江银行在香港上市,如今股价仅6.5元/股,多日0成交,形似“僵尸股”。面对九江银行增长乏力的业绩、大幅增长的贷款不良率、逐渐显现的内控漏洞,摆在新董事长周时辛面前的难题似乎很难轻易解开。

年薪116.7万元监事会主席主动投案

据公众号“廉洁江西”通报,梅梦生涉嫌严重的违纪违法,是主动投案的。

梅梦生今年56岁,他除了是九江银行的监事会主席,还是该行的党委委员,以及市纪委监委驻九江银行纪检监察组组长。从梅梦生的任职履历来看,他曾在一所学校里做体育老师,执教三年多后转业从政,又于2003年调任九江市纪检组组长,从事纪检工作的时间长达20年。担任九江银行的监事会主席一职的时间段则是2020年6月至2023年10月。

作为九江银行的监事会主席,梅梦生在九江银行的日常经营活动中的参与并不多,更多的是参与该行的公开活动,如针对支行行长展开廉政提醒谈话、召开公款购买高档烟酒的专项治理工作动员大会、各地走访慰问、出息捐赠活动等。从活动内容与主题来看,梅梦生似乎对“廉洁”十分重视,在2021年的一次廉政谈话会议上,他还表示干部要时刻自省自重自警,慎独慎友慎欲。在一次九江银行的经营管理工作会议上,梅梦生又表示要持续加强纪律建设。只是没想到,一次一次地强调纪律与“慎欲”的梅梦生,如今自己反倒先落马了。

值得注意的是,作为九江银行的监事长,梅梦生的年薪一直保持在百万元以上,位列九江银行高管薪酬前三。各年年报披露,2020年-2022年,梅梦生的税前年薪分别为155.2万元、176.7万元、116.7万元,包含薪金、酌定花红、延期支付、社保及员工福利、退休金计划供款、住房公积金等。

考虑到纪检部门主要负责监督和管理内部行为规范,防止并查处违法违规行为,九江银行的内控管理应该也在梅梦生的职责之内。

不过去年以来,九江银行还多次因业务违规被开出监管罚单。从通过同业投资隐匿不良资产等8项违法违规事实被罚款330万元,到该行靖安支行因违规宣传违规吸存被罚款30万元,再到今年宜春分行提供虚假文件给监管部门被开出50万元罚单,九江银行的内控疏漏实在难以忽视。

此次,随着梅梦生以九江银行纪检监察组组长身份倒台,恐怕接下来会引发一波九江银行内人事“地震”。

不良率创新高且减值准备有待提高

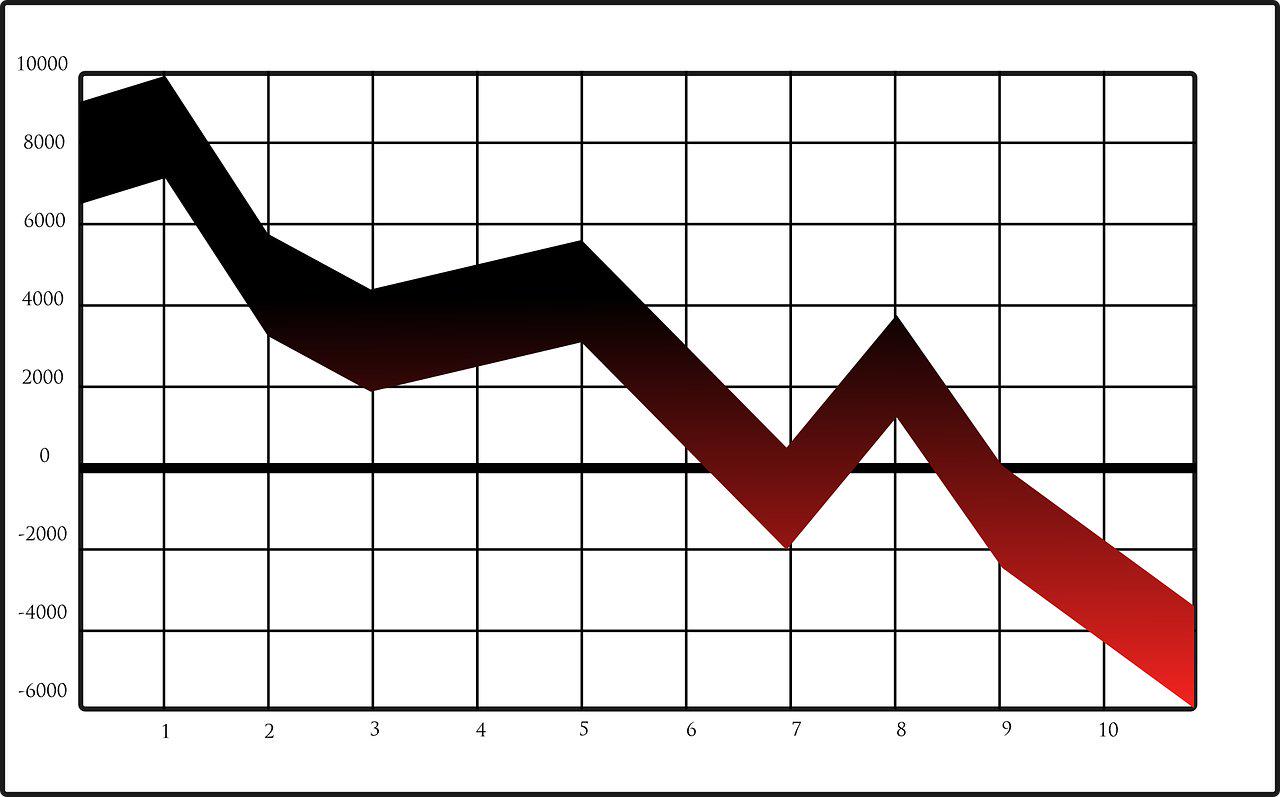

今年以来,九江银行的多个经营数据出现了微妙的变化,表面是营收、利润增速转负,内在是资产质量的异动,为该行的健康发展敲响了警钟。

今年上半年九江银行的营收还同比微增了0.83%,及至三季度信息披露报告,九江银行的营收和净利润增速就转负了。

今年前三季度,九江银行实现营业收入84.26亿元,同比下降0.48%;实现归母净利润15.83亿元,同比下降2.64%;贷款总额为3022.55亿元,相比2022年同期则高出7.1%,但是从利息收入对比来看,仅仅同比增长0.6%,利息净收入仅比上年同期增加1.59%。

另外,截至9月末,九江银行的不良贷款余额达到68.68 亿元,不良贷款率飙升到2.27%,环比二季度末上升了0.21个百分点,同比上升了0.56个百分点,刷新了九江银行近10年里各个报告期末最高的不良率。

2022年末,九江银行逾期贷款对客户贷款及垫款总额的占比只有1.9%,但是2023年6月底上升到了3.17%,其中变化最大的是逾期三个月内的贷款。根据拨备覆盖率与不良率测算,拨贷比为3.3%,由此可以算出,今年6月底九江银行计提的拨备仅仅稍高于逾期贷款。

虽然九江银行在今年三季报并未直接披露拨备覆盖率,但是根据企业预警通的测算,拨备覆盖率下降到了133.63%,不良贷款率达到2.27%,拨贷比3.04%,同时3季度不良率持续攀升,可以肯定9月底逾期贷款占贷款总额的比重将高于3.17,拨备可能已无法覆盖逾期贷款总额。

考虑到按照贷款5级分类,2022年底九江银行的关注类加上不良类贷款占比已高达6.1%,相比年初大幅增加,几乎达到计提的拨备的两倍,并且在九江银行关注类资产中包含了大量信托及其他受益权等非标资产,信用风险和流动性风险需要保持高度关注,减值准备明显有待提升,抗压能力相对薄弱。

再结合九江银行的信贷行业集中度高,其中房地产贷款以及非标资产规模较大,今年二三季度国内房地产违约风暴愈演愈烈,整个房地产行业的贷款不良率都在直线上升,同时新的贷款业务在LPR的引导下,已大幅压降利率,因此可以大致判断,在地产贷款、信贷市场竞争和LPR的三重影响下,今年九江银行的资产质量恶化,息差空间急剧收窄。

扩张无力、盈利能力短期难改善

目前来看,九江银行的经营状况到了极为尴尬的境地。从最近三年的资产和负债来看,资产和负债扩张的步伐已大幅放缓,这意味着内生性增长的潜力趋近于枯竭,而与此同时,地产进入下行周期,国内外大经济环境使得非标风险上升,新董事长就任之后,面临的问题可谓是千头万绪。

就今年不良率上升,拨备覆盖率下降,九江银行新董事长面临的首要问题是,尽快收紧新风险的生成,加大不良资产的处理力度,以及存量贷款风险释放。三季度九江银行的拨备覆盖率133.63%,环比二季度末大幅下降了27.08个百分点。今年前三季度的资产减值损失也只有37.98亿元,同比减少了7%,可能就体现了新董事层的战略执行。

不过现状的复杂性不可能轻易改善九江银行的困境。就存款结构而言,九江银行储蓄活期储蓄存款余额占比不足20%,意味着80%以上都是定期存款,负债率成本调降低压力较大。而从今年半年报来看,个人贷款的增长也出现了乏力。考虑到息差下行的长期趋势,九江银行的信贷业务内生增长潜力相对悲观。

随着地产行业风险竟然都波及到万科,整个行业都在战栗,不难想象九江银行的房地产贷款风险敞口可能四季度和明年持续暴露,风控压力不算小,以九江银行目前的资产质量,恐怕无法长期支撑该行牺牲风险抵御能力“挽尊”利润。

如今周时辛正式上任已一月有余,明后年会给九江银行带来哪些新的合规经营与健康发展思路?也许,九江银行的选择只能是放弃风险定价,以低利息寻求安全资产,“苟”且几年时间,放弃收入利润增长,加快不良处置,改善其经营质量、最终才能再轻装上阵。

本文作者可以追加内容哦 !