风险提示:本文仅是个人投资过程中的思考和阶段性梳理,本人只是一个普通小散,文章观点不一定正确,投资水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的风险,请保持独立思考,市场有风险,投资需谨慎,文章观点仅作交流之用,不构成任何投资建议,读者朋友请勿据此操作!

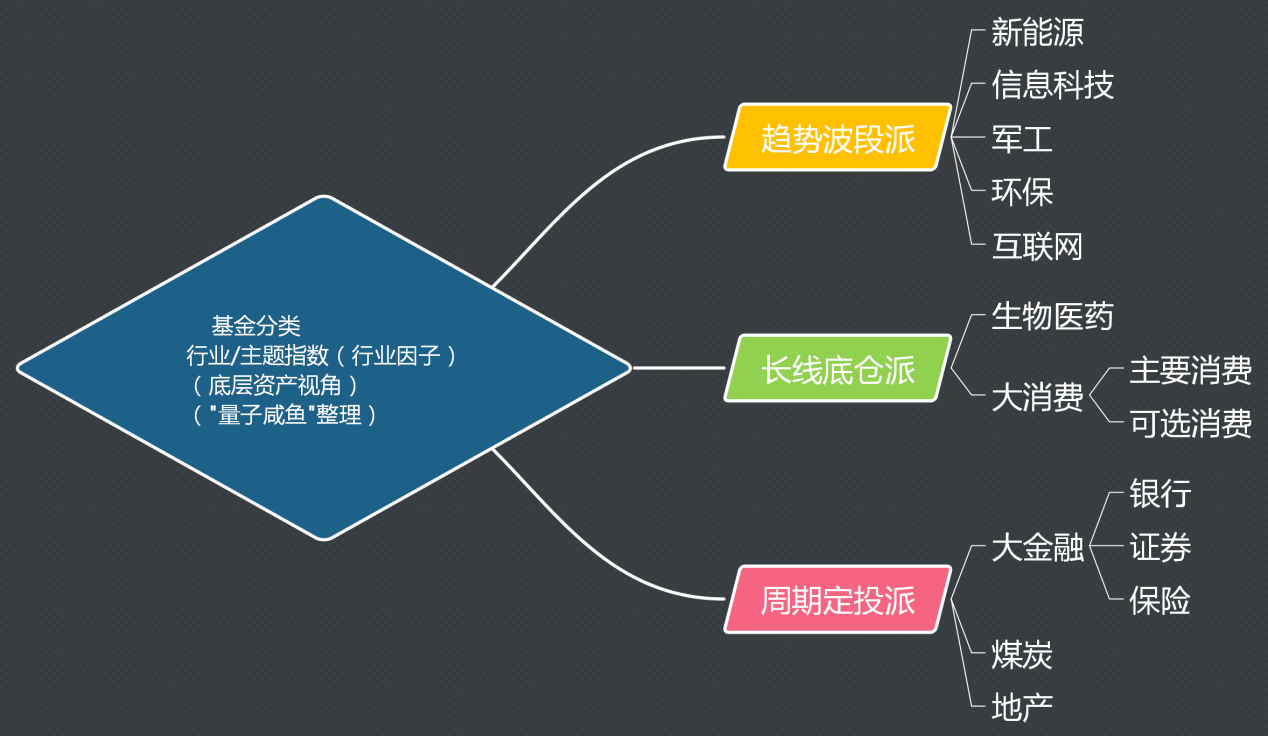

本期的征文主题是消费主题基金,在之前的行业指数系列分析文章中我们写过,行业主题指数涵盖了消费、医药、新能源、科技、军工、大金融、周期等主流行业,对于行业基金的投资心法,我主要使用“三大门派”轮动配置法,也即将行业指数/主题指数根据行业属性分为:趋势波段派、长线底仓派、周期定投派共3个核心投资方法派别,大部分行业指数都有其自身的细分价值,对于不同的行业指数必须结合特定的投资方法才能取得良好效果。

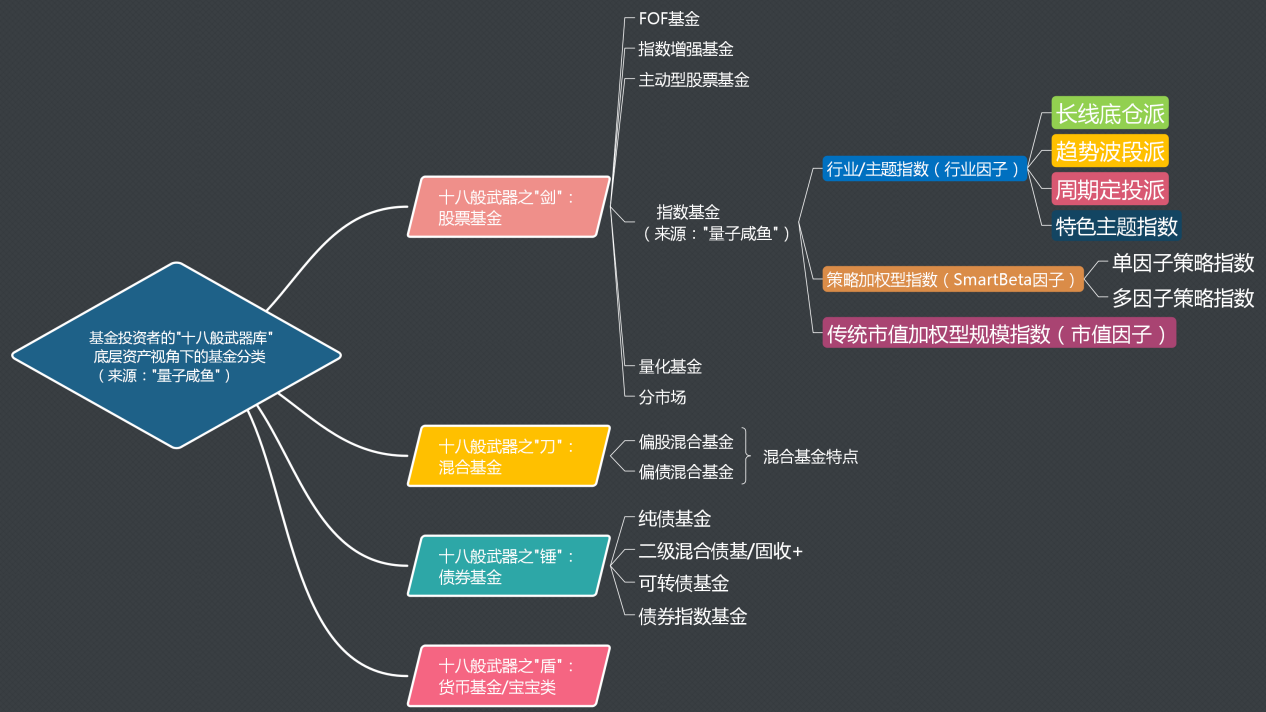

在聊消费主题基金前,让我们先回顾一下基金投资者的“十八般武器库”中基于底层资产视角的基金分类:

注:图片内容来自“量子咸鱼”制作

可以看到行业指数/主题基金基于底层资产性质主要被划分到“股票基金”中的“指数基金”门类,与其并列的主要是传统的市值加权型规模指数和策略加权型指数,根据“三大门派”的投资方法细分为:

注:图片内容来自“量子咸鱼”制作

大消费行业属于“长线底仓派”的核心成员,这主要是由于消费行业的需求刚性决定的。医药和消费是两个牛股辈出的行业,在大消费领域,我比较看好“消费双雄”:中证白酒+消费红利

从赛道上来细分,大消费行业分为主要消费和可选消费:

主要消费:简单讲就是刚需,常见的子类就是食品与主要用品零售、饮料、包装食品与肉类、烟草、农牧渔产品、家常用品、个人用品(注意白酒也是属于主要消费,虽然个人觉得并不是刚需)

可选消费:简单讲就是非刚需,主要就是汽车、传媒、耐用品、消费者服务等等;

我们投资倾向于主要消费,因为主要消费这条赛道好于可选消费,对于一条赛道的优质程度,我们主要看以下几点:

a.行业是否长期稳定增长

主要消费赛道的行业空间是跟随GDP稳定增长的,居民的日常消费能力会随着收入的提高而稳定增长,我国巨大人口基数以及GDP的增长保证了大消费行业整体的行业增速不会低于GDP增速,同时部分高端消费需求只会增速更快。

b.行业内的企业能否建立品牌护城河

如果一个产品或者服务无法建立品牌护城河,那么必然会陷入增长陷阱,而消费品是最容易建立品牌护城河的,消费品行业中,企业通过在消费者心中建立品牌认知,对于一家企业来说,品牌护城河是定价权的保障,那么对于消费品而言是最容易建立品牌护城河的,最容易建立差异化竞争,是天生的好赛道。

c.行业竞争格局是否好

对于消费品而言,由于消费品是最容易建立品牌护城河的,最容易建立差异化竞争,那么在消费者心中一旦建立品牌心智后,那么对于消费者而言,可选的产品并不多,通常在某一具体的细分领域,消费品之间的竞争都是通过差异化来实现的,竞争不会特别激烈,比如高端白酒,你能想到的一般都是茅五泸,牛奶就是蒙牛伊利,空调就是格力美的海尔,榨菜就是涪陵榨菜,酱油就是海天和千禾,另外餐饮行业是天生的分散格局,各个地区之间的市场是隔断的,不同地区之间的餐饮门店是不构成直接竞争的,对于全国化布局的餐饮龙头而言,主要是通过曲奇模式的门店扩张来实现,全国化的品牌企业又回到品牌护城河上来,整体上来说,对于可投资的消费品上市公司所处的行业,竞争不会太激烈,大部分是通过铺设门店来实现市场集中度的提升,吃掉的都是路边小店的份额,不会引起激烈的竞争。

d.行业是否是高资本开支

如果一个行业需要不断地资本开支才能盈利,那么肯定不是一个好赛道,对于股东而言需要的是自由现金流而不是一大堆的设备,像房地产那样,开发商出售楼盘回笼资金后,每年基本上会用大部分资金再用来拿地,房地产行业的自由现金流很差,一旦市场流动性收紧,这种高杠杆、高资本开支模式就出现危机,对于大消费赛道而言就不存在高资本开支。

e.行业内企业是否赚的真金白银

大消费赛道的企业面对的客户通常都是C端的,没有太多的应收账款,同时前面说过,行业没有高资本开支,自由现金流情况比较好,大部分企业赚的是真金白银

f.行业内企业的增长路径是否清晰

对于全国化的消费品公司而言,主要是通过曲奇模式的门店扩张来实现,曲奇模式主要指的是连锁模式,比如绝味食品、海底捞、雍禾医疗等等品牌,通过门店的铺设来实现扩张,只要单店盈利模式能够跑通,就能够快速地在全国化进行推开,跑马圈地完成卡位,线上渠道的增长很容易见顶,随着流量越来越贵,线下渠道的重要性在提升,而线下渠道除了零食、日用品的商超渠道外,对于侧重体验的消费品而言,连锁扩张模式几乎是唯一的增长路径

“消费双雄”:中证白酒+消费红利,其成分股都是处于主要消费这条优质赛道。

“消费双雄”之消费红利:

我们首先看看消费红利的指数编制规则:

对样本空间内股票,按照过去三年平均现金股息率由高到低排名,选取排名在前50名的股票。[注意成分股数量N = Min(0.2*M, 50),M 为中证全指指数样本空间中该行业上市证券数量,当前消费红利成分股数量为49只]

加权方式:股息率加权

注:图片内容来自中证指数官网

不知道大家有没有发现,大家耳熟能详的贵州茅台、五粮液、海天味业这些消费赛道的热门股都不在消费红利的前十大权重股里面,这也是消费红利的特殊之处所在,消费红利的历史表现不错主要还是靠策略取胜的。消费红利的前十大权重挑选的不是最优质的那批,但是策略的长期收益也不差,而且相对于中证白酒这类高收益指数而言,波动更小,而且SmartBeta指数自带自我进化功能,通过调仓换股可以把估值较高的成分股替换掉来降低指数整体估值。

由于红利因子的加持,消费红利的成分股估值不会太高,指数整体波动率更小,基金持有人的体验会更好,关于SmartBeta的红利因子,这类再介绍下:

红利因子:从股息角度,高股息率的股票一般估值也比较低,同时股息率高,说明公司账上现金不是很紧张,企业挣到的是真金白银,净利润含金量也比较高,财务造假的公司是不会舍得大量分红的,股息率高的企业从概率上来讲也是“好学生”,所以红利因子可以看成是轻量级的“价值+质量”复合因子;

“消费双雄”之中证白酒:

白酒赛道的优质属性主要体现在以下几点:

I.高端白酒企业可以建立品牌护城河并具备提价权

高端白酒企业由于长时间的品牌积累,在国内已经拥有稳定忠实的消费客群,品牌心智已经深入人心,尤其是像贵州茅台产品供不应求,受限的只是产能,高端白酒往往还具有社交属性;

II.白酒行业不需要高资本开支

对于白酒企业而言,其产能主要是生产基酒的酒窖,对于很多有几十年甚至上百年历史的酒窖,根本不存在固定资产折旧的问题,酒窖历史越久反而产品力更强,生产出来的白酒也是存放时间越久越值钱,不存在存货跌价的问题;

III.白酒行业现金流好

白酒行业往往都是预收款模式,企业赚的都是真金白银,并且前面说了白酒行业不需要高资本开支,并且企业利润含金量高,这也是优秀生意模式的体现;

IV.高端白酒行业盈利能力强

像贵州茅台、五粮液、洋河股份这类高端白酒企业的利润率和毛利率都非常好,主要是优秀的生意模式带来的,即使不看贵州茅台,同行业的五粮液、洋河股份、泸州老窖各个也都是印钞机般的存在,超高的毛利率和利润率也反映了生意模式的优秀;

下面我们来具体分析一下本文的测评分析基金:宝盈消费主题混合(F003715) 、 银华食品饮料量化优选A(F005235) 、 大成消费主题混合(F090016) 、 华夏新兴消费混合A(F005888) 、 交银消费新驱动股票(F519714) 、 富国消费主题混合(F519915) 、 招商中证白酒指数(F161725) 、 汇添富中证主要消费ETF联接(F000248) 、宏利消费红利指数A(F008928)

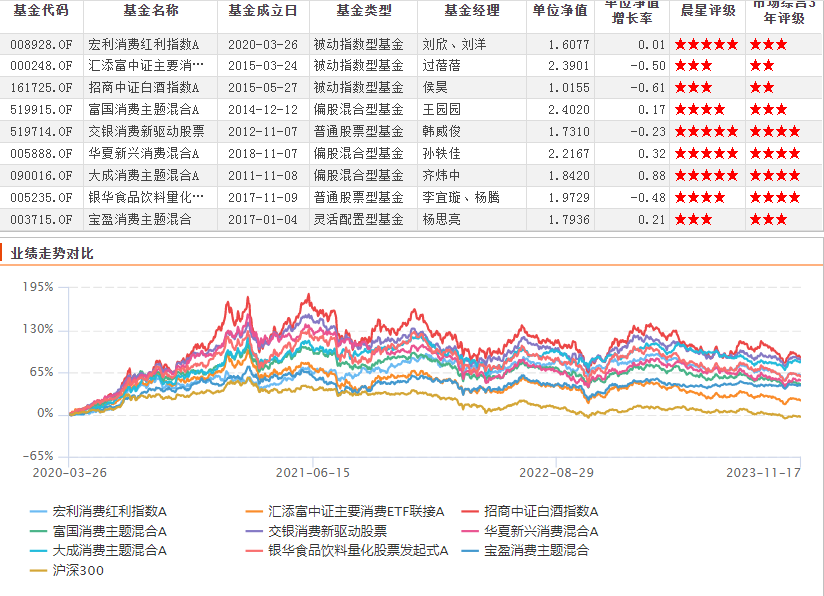

Part1.消费主题基金业绩表现分析:

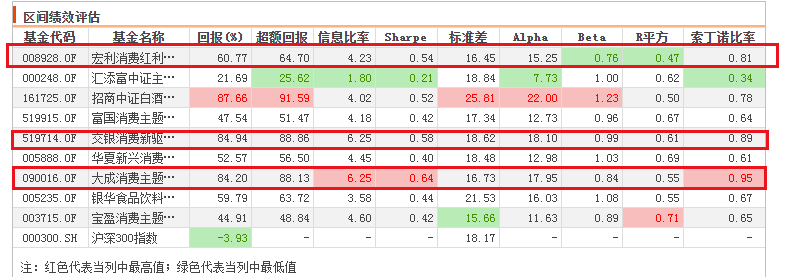

注:图片内容来自choice

量子咸鱼解析:可以看到所有消费主题基金均跑赢了大盘沪深300指数,大消费作为偏刚需的长牛赛道,行业整体具备超额收益,其中宏利消费红利指数A、大成消费主题混合 、 华夏新兴消费混合A 、 交银消费新驱动股票 更 是获得了晨星5星评级。

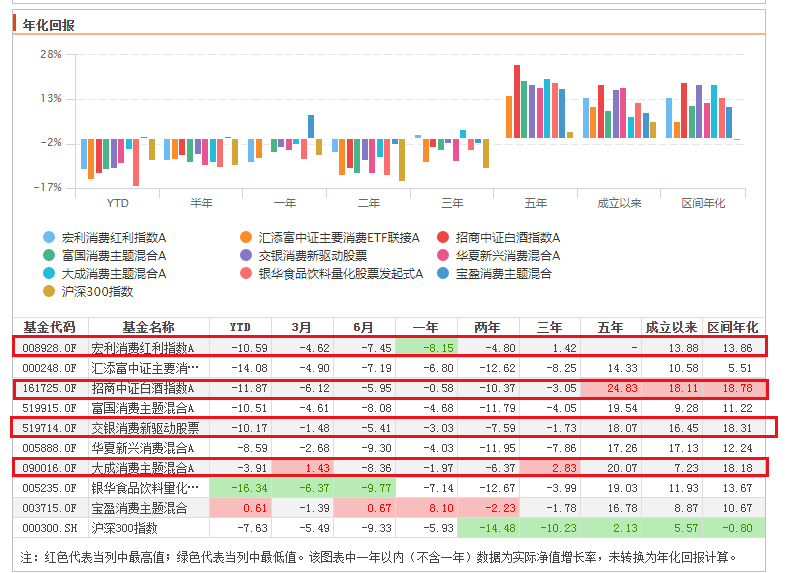

Part2.消费主题基金年化回报表现:

注:图片内容来自choice

量子咸鱼解析:可以看到指数基金方面,消费双雄表现都是优异,除了明显跑赢沪深300大盘指数外,宏利消费红利指数A和招商中证白酒指数也明显跑赢了大消费行业的“宽基”也即中证消费,一个靠SmartBeta策略取胜,一个靠聚焦最强高端白酒细分赛道取胜,消费主题主动基金方面,大成消费主题混合 和交银消费新驱动股票 表现都非常不错,区间年化表现均实现了15%+的优秀标准,在大盘沪深300连续下跌的整体逆势行情下,表现确实可圈可点。

Part3.消费主题基金超额收益表现:

注:图片内容来自choice

评价基金超额收益的指标一般是夏普比率和索丁诺比率,我个人更看重索丁诺比率,有的童鞋可能不知道夏普比率和索丁诺比率,这里简单介绍下:

夏普比率:夏普比率= (年化收益率 - 无风险利率) / 组合年化波动率 =超额收益/年化波动率

夏普比率其大小本身没有意义,只有在与其他组合的比较中才有价值

索丁诺比率:它与夏普比率类似,不同的只是并不以标准偏离为标准,而是用下跌偏离,即投资组合偏离其平均跌幅的程度,来区分波动的好坏 因此在计算波动率时它所采用的不是标准差,而是下行标准差

量子咸鱼解析:从索丁诺数据来看,表现最好的是消费主动基金大成消费主题混合 ,另外交银消费新驱动股票 也同样优秀,指数基金方面,由于宏利消费红利指数A采用的SmartBeta策略是红利因子加权,天然具备低波动特征,因此在回撤控制方面会优于中证白酒及中证消费指数。

Part4.消费主题基金前十大权重分析:

注:图片内容来自choice

量子咸鱼解析:从前十大权重的配置来看,中证白酒特征鲜明,和指数本身定位一样就是聚焦高端白酒赛道,消费红利指数则利用红利策略选出股息率更高的主要消费赛道成分股,大成消费主题混合 和交银消费新驱动股票 除了食品饮料、家居、保健品这类大消费赛道企业外,还持仓了一些医药企业,比如爱尔眼科、金域医学、恒瑞医药等,这相当于在大消费赛道的基础上利用基金经理选股进行了一部分增强操作。

Part5.消费主题基金经理任职回报分析:

注:图片内容来自choice

量子咸鱼解析:由于宏利消费红利指数A和招商中证白酒指数是指数基金,基金经理更多的目标是最小化跟踪误差以及积极打新创造超额收益,在主动基金方面,大成消费主题混合 的齐炜中任职年化表现达到17.88%,已经达到了15%+的优秀基金经理业绩标准,在最近几年市场整体的萎靡下,取得这个业绩相当不易。

#北交所成交额再创新记录##数据要素再迎政策催化##龙凤之后,三生万物#

$招商中证白酒指数(LOF)A(OTCFUND|161725)$

$宏利消费红利指数A(OTCFUND|008928)$

$大成消费主题混合A(OTCFUND|090016)$

最后总结一下:

大消费行业属于“长线底仓派”的核心成员,这主要是由于消费行业的需求刚性决定的,本文分析的消费主题基金中,质地比较好的是“消费双雄”:宏利消费红利指数A+招商中证白酒指数,这两个指数不仅大幅跑赢沪深300,同时也明显跑赢了大消费行业的“宽基”也即中证消费,一个靠SmartBeta策略取胜,一个靠聚焦最强高端白酒细分赛道取胜,消费主题主动基金方面,大成消费主题混合 表现也非常不错,区间年化表现均实现了15%+的优秀标准,在大盘连续下跌的整体逆势行情下,表现确实可圈可点,对于偏爱行业主题的基金投资者而言值得关注。

本文作者可以追加内容哦 !