上周我们说到,美国解决通胀问题已看到曙光,加息大概率走到尽头。

一旦停止加息甚至降息,美元回落,资金从美国流出,全球风险资产受益。

有留言问,如果他们重回A股,可能会买点啥?能不能提起埋伏一波?

1、龙头大票的虹吸效应

今年流行的微盘股不符合外资审美,外资更喜欢龙头大票。

比方说茅台平安招行长电恒瑞伊利万华。。。

拼起来就是上证50。

资本永不眠,在上证50和美债收益率之间反复横跳,虹吸效应特别明显。

2、数据壮胆

随着美债收益率反转,舞台中央已交给上证50。

说几条壮胆数据。

【估值】

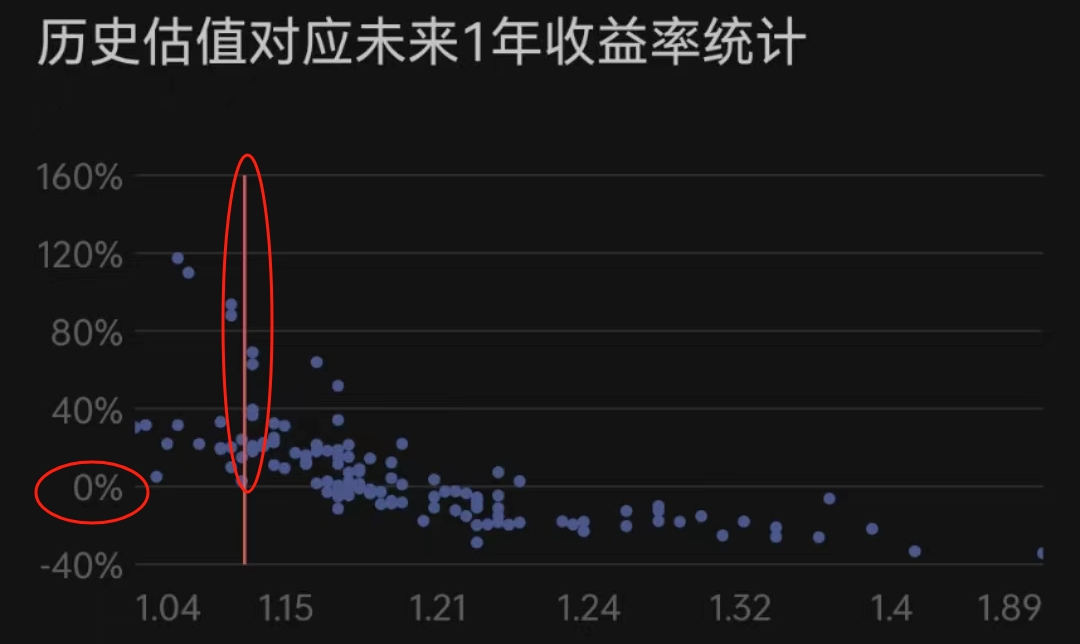

上图一张。

横坐标上证50每日市净率,纵坐标是对应的未来1年收益率。

目前市净率1.1左右,在图中竖线的位置。

竖线附近所有点都位于0%上方,意味着在市净率1.1买入,未来1年全部正收益。

【盈利】

价投说,只要上市公司赚钱,盈利自然托着股价往上走,赚钱能力最重要。

体现赚钱能力的指标是ROE。

主流宽基指数ROE如下:

上证50:11.6%

沪深300:10.9%

中证500:7.3%

中证1000:5.5%

中证2000:3.8%

相对来说,上证50更赚钱,基本面更踏实。

【股息】

这两年高股息受到追捧,大家发现分到手的才是真钱。上证50股息率4.2%,在宽基指数里最高。

上证50:4.2%

沪深300:3.1%

中证500:1.8%

中证1000:1.2%

中证2000:0.9%

上证50低估值高盈利高股息,叠加美债的利好,一旦国内经济反转,大概率有不错的表现。

3、选哪个

上证50的玩家以机构为主,他们早已洞察这一切,跑步进场。

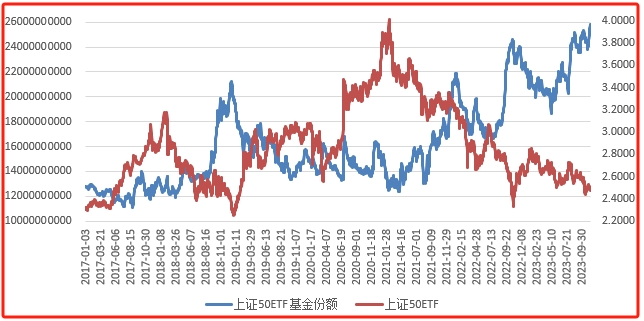

随着本轮行情下行,上证50指数基金份额大涨。

历史上,每次指数的低点就是份额的高点。

反之同理。

国内上证50ETF有8家,其中华夏上证50ETF(510050.SH)成立于2004年,今年以来日均成交额18亿,最新规模600多亿。

历史最久,流动性最好,规模最大。

对应的场外联接基金A类和C类分别是001051和005733,没有股票账户的投资者可以场外购买或定投。

最近4天,华夏上证50ETF(510050.SH)累计净流入55亿,份额数创新高,达到276.6亿份,同时即将分红,今天权益登记,下周除权付息。

你们感兴趣的话,不妨关注一下。

风险提示:观点仅供参考,不构成投资建议。过往业绩不代表未来表现。市场有风险,投资需谨慎。

$上证50ETF(SH510050)$$华夏上证50ETF联接A(OTCFUND|001051)$$华夏上证50ETF联接C(OTCFUND|005733)$

本文作者可以追加内容哦 !