文:互联网江湖 作者:刘致呈$逸仙电商

三季报的减亏,似乎没能挽回市场对逸仙电商的看法。

11月21日,逸仙电商发布了2023财年Q3财报,报告期内,逸仙电商营收同比减少16.3%至7.18亿元,毛利率从68.9%提升至71.4%,净亏损从2.11亿元缩窄6.1%至1.98亿元。

这份中规中矩的三季报,似乎并没有为市场找回更多的信心,经过20日走跌,21日开盘后股价稍有拉升,11月22日收盘前,逸仙电商股价来的0.779美元。

要知道,自10月16日公司股价跌破1美元以来,收盘价再没能回到1美元以上。

今年11月2日,逸仙电商就已经收到了纽约证券交易发出的警示函,根据纽交所的上市规则,平均收盘价在连续30个交易日期间低于1.00美元,则该公司将被视为低于合规标准。

根据规定,收到通知后,公司必须在六个月内将其股价和平均股价恢复到1.00美元以上。否则将启动停牌和退市程序。对此,逸仙电商表示,“将考虑采取各种措施,以纠正因对其交易价格造成不利影响而导致的不合规情况,并避免任何可能的退市。”

二级市场上,股价是市场对公司价值的显性判断,也是投资人对企业价值最直接的观点和判断。

那么,对于逸仙电商来说,当下的股价是否公允地反映出了其真实价值?公司的经营是不是被市场低估了?为避免退市,逸仙电商还有哪些底牌?

我们不妨透过财报来看。

不足1美元的股价背后,逸仙电商被低估了吗?

市场对公司的估值会经历一个变化,从营收估值到净利润估值,因为公司发展的初期是要做大规模的,营收规模上来了,再去优化费用结构,实现经营盈利,最后实现净利润、现金流的增长。

市场对逸仙电商的价值判断,似乎还处在营收估值阶段,所以即便是净亏损减少,市场也没有起太多的波澜。显然,市场对于这份三季报,还不够满意。

公允地说,至少从盈利能力上来看,这份三季报充分体现出了逸仙电商盈利能力的改善。

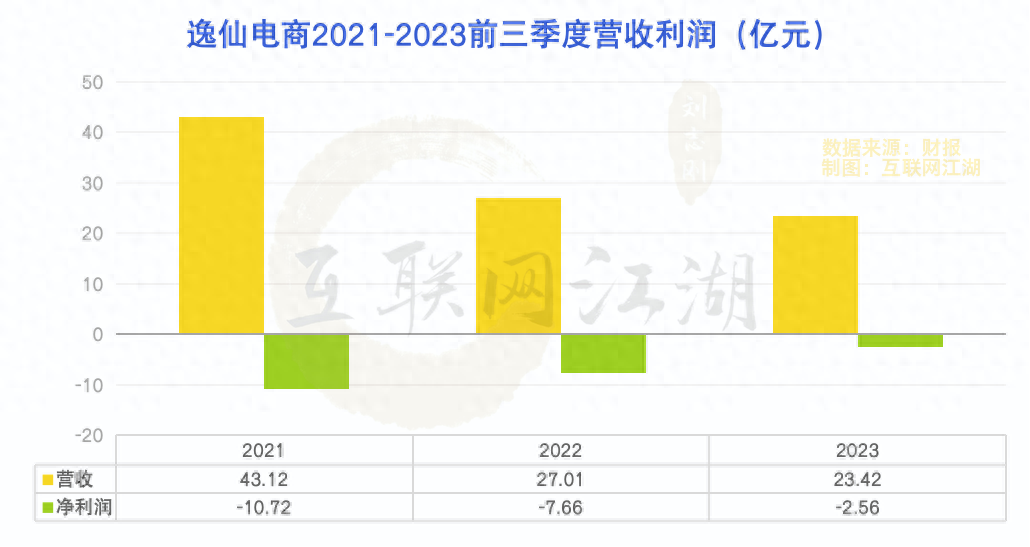

从数据上看,2020财年到2023财年,逸仙电商前三季度净利润分别为-11.57亿、-10.72亿、-7.66亿以及-2.56亿。三季度净亏损在不断收窄。如果从利润增长的比例来看,2021财年到2023财年,增长率分别为7.37%、28.51%以及66.64%。

从数据上看,这三年逸仙电商的盈利能力是在不断改善的,只不过,盈利能力的改善不是源于营收的增长拉动。

对比2021财年到2023财年的前三季度营收来看,逸仙电商分别实现营收43.12亿、27.01亿、23.42亿,增长率分别为31.80%、-37.37%以及-13.28%。

可以看到,2022以及2023财年,前三季度的营收是大幅下滑的,特别是2023财年,虽然只是下降了13.28%,但是2022财年下滑得已经够厉害了,由此可见,2023年消费复苏红利,逸仙电商似乎并没有抓住。

我们对比其他几家上市美妆企业就会更加清晰。

2023年前三季度,珀莱雅营收52.49亿元,同比增长32.47%;净利润7.46亿元同比增长50%;上海家化营收50.91亿元,同比增长-4.91%;净利润3.94亿元,同比增长25.83%;

华熙生物营收42.21亿元,同比增长-2.29%,净利润5.14亿元,下滑24.07%。

可以看到,这几家美妆上市企业中,营收下滑最厉害的其实就是逸仙电商和华熙生物,而头部的几家企业中只有逸仙电商依然是净亏损。年报显示,2020到2022财年,逸仙电商累计净亏损超过50亿元人民币。

我们再看费用变化。

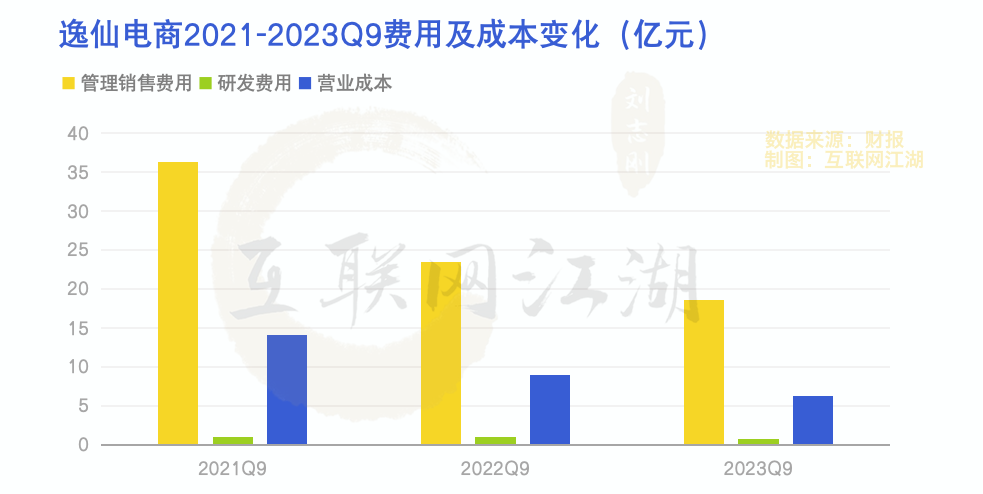

2023年前三季度,逸仙电商市场销售管理费用为18.56亿,同比下降了20.89%,研发费用,0.74亿,同比下降了26.43%,两项费用去年同期分别为23.46亿以及1.07亿。进一步来看,营销费用方面,2023年前三季度就减少了4.9亿,研发费用方面,减少了约0.3亿。

有意思的是,在净亏损方面,逸仙电商2023财年前三季度比上年同期恰巧减少了5.1亿。也就是说,2023年前三季度的利润改善,其实都是缩减营销费用、研发费用。

这也难怪2023年前三季度逸仙电商的营收再度下滑了13%,毕竟复苏周期,不大力投放做广告,市场份额很快就会被抢走。

对比珀莱雅三季度费用变化,后者营销费用同比增长了33%,就连上海家化同期营销费用也增长了4.15%。复苏周期大家都在拼命抢市场,而逸仙电商却似乎把市场份额拱手让人。

换个角度,从管理层的视角来看,放弃营收增长,转而缩减开支,改善利润表现,可能也是不得已而为之。

毕竟多年亏损之后,管理层需要向市场证明,公司有实现盈利的能力。再加上如今面临着退市风险,逸仙电商不得表现出一定的盈利能力,哪怕是失去复苏增长的机会,但长期来看,这似乎无异于饮鸩止渴。

天眼查APP信息显示,逸仙电商(完美日记)在上市前经过数轮战略融资,上市前一轮的估值为40亿美元。多轮融资之后,逸仙电商2020年顺利登陆资本市场,登陆二级市场的三年也是逸仙电商不断亏损的三年。

而亏损的原因在于,过去的完美日记,似乎并没有建立起真正意义上的品牌护城河。

2018年、2019年的营销费用分别为3.093亿、2.093亿,分别占整体费用的比例分别为48.7%、41.3%。这一时期,营收快速增长。2022年,公司营销费用同比减少38%,而营收同比减少36%。

当市场中丸美、花西子等玩家开始崛起,完美日记可能并没有足够的资源和品牌忠诚度来支撑起业务的长期增长。

这一点也体现在经营负债的变化上。

三季报显示,报告期公司的应付账款为1.06亿,同比减少了32.85%。一般来说,应付账款多为公司向上游厂商支出的相关费用。这部分费用的减少,可能也说明公司业务需求可能在下降。

经营负债之外,反映公司经营质量的另一个数据是现金流。

从2022年报来看,逸仙电商的现金流情况不容乐观。全年经营活动产生的现金流净额只有1.36亿,投资活动产生的现金流净额为-11.55亿,筹资活动产生的现金流量净额为-6.54亿,

虽然筹资活动中,有现金支出6.55亿用于回购股份,但整体来看,现经营金流情况依旧需要改善。

好的一面是,截至第三季度,公司的现金以及现金等价物还有7.97亿,而且2020年上市所筹到的66.81亿资金也还没有用完。接下来要不要用更多的资金来回购股份?如何改善营收增长,进一步提升经营现金流表现?也许是需要管理层深思的事情。

从以上分析可得,如今的美股市场并似乎没有低估逸仙电商,要想扭转濒临退市的局面,还是要从业务着手,因此,转型是逸仙电商必须走的一条路。

从美妆到护肤,逸仙电商的转型与救赎

查理芒格在谈他的投资理念时提到这样一个观点:“放弃烂机会,放弃看起来很好但实质上很烂的机会,下重注在那些实质上很好的机会上”。

对于企业而言,则是要放弃烂的企业,放弃看起来很好但实际上很烂的企业。

好的企业是以经营为目的的,因此往往不太在意短期的利益得失,更在意长期主义的经营体质。但也有一类这样的企业,身处一个好的赛道,靠着红利期飞速成长,红利消失后自身的经营短板开始更多地显现出来,资本市场表现也一路走跌。

这样的企业要想重获资本青睐,则需要打一场结结实实的“翻身仗”。

短期来看,股价是逸仙电商短期经营策略的锚点,如何尽快地把股价稳定在1美元以上,是逸仙电商需要完成的一次自我救赎。

股价的问题,本质上是个财务问题,改善财务的重点还是在于经营。

逸仙电商明白需要完成业上的转型。逸仙电商创始人、董事长兼CEO黄锦峰确立了公司的新目标,这个目标就是护肤赛道。

从数据来看,业务的转型是效果的,Galnic和Eve Lom两大高端护肤品牌在集团内部的营收占比从2021年的4.9%到2023年上半年的近21%,已经逐渐在成为新的增长业务。

不过,转型护肤业务似乎也有诸多不顺。

今年三季度财报显示,集团的护肤品牌三季度整体净收入同比下降4.1%至2.59亿元。对此,逸仙电商表示,旗下品牌战略作出了调整,将逐步淘汰Abby's Choice(完子心选)品牌。

2020年3月,逸仙电商宣布孵化护肤品牌完子心选,随后又埋下高端护肤品牌Galenic 法国科兰黎,此后又收了DR.WU达尔肤在大中国大陆市场的业务、收购了英国知名护肤品牌Eve Lom。

可以说,放弃完子心选之后逸仙电商的护肤品业务,大都是靠并购而来的。

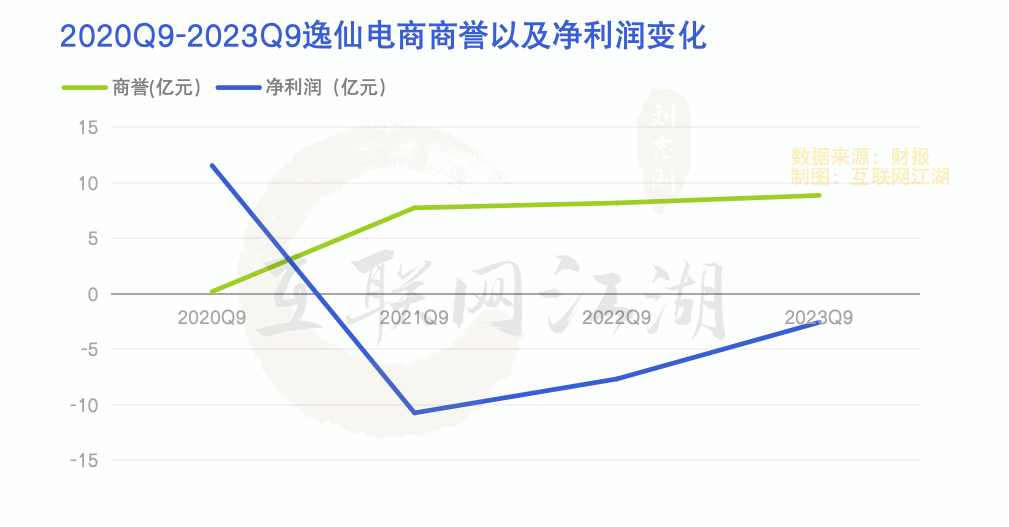

并购是一把双刃剑,带来了新的可能性,也带来了商誉风险。

对于业务而已,并购意味着业务扩容,也意味着新的增长空间,是战略转型必须走的路,但在财务上,转型并购产生的商誉,未来可能会成为压垮股价的“最后一根稻草”。

根据2020年到2023年的三季报显示,公司的商誉分别为2059.60万、7.76亿、8.20亿以及8.88亿。要知道,2022年全能公司的净亏损就已经超过8亿。未来这些商誉计提减值之后,可能也会进一步影响公司的利润表现。

财务影响之外,转型面临的挑战也体现在业务上。

好的一面在于,DR.WU以及Eve Lom的确为公司带来了更高的毛利。数据显示,2021-2023Q9,公司的销售毛利率分别为67.39%、66.80%以及73.57%,毛利率有望进一步提升。

毛利率的提升表明,转型护肤品的战略的确是一条“救赎”之路,如何走好这条转型之路,可能关乎未来二级市场对逸仙电商的定价。

护肤赛道是一个“慢节奏”赛道,需要更多品牌投入以及研发投入,但在研发投入上,逸仙电商做得似乎还不够好。体现在费用支出上,2022年全能,公司市场销售管理费用为30.51亿,相对应的研发投入仅有1.27亿。

完美日记靠流量起家,但流量是赋能,要想坐稳,不仅仅要有流量,还是要有品牌。尤其是对护肤品来说,深挖品牌的价值,加大投入研发,在业务上精耕细作,寻找复利增长,可能才逸仙电商的翻身之道。

结语:

多年亏损之后,对逸仙电商来说,离开流量增长的舒适区,开辟品牌长效增长之道也许是一条阳关大道。

只不过,1美元这条美股“生死线”依然要过得去,市场需要一个交代,投资人也需要一个交代。回购股票,是见效最快的一个策略。

三季度财报中逸仙电商也透露,将进一步加大股票回购力度,回购的股票总额度从 1.5 亿美元增至 2 亿美元,并将有效期延长至 2025 年 11 月 19 日。

新一轮的回购能不能稳住股价有待进一步观察,但有一点可以确定的是,要真正实现“翻盘”,还是得靠业务上的突破。

未来,逸仙电商这条路将怎么走下去,值得持续关注。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,仅供以文会友,行业交流。

本文作者可以追加内容哦 !