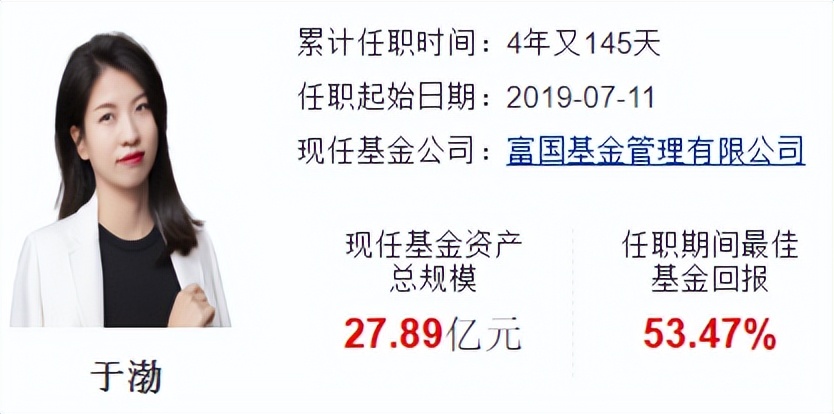

一、于渤

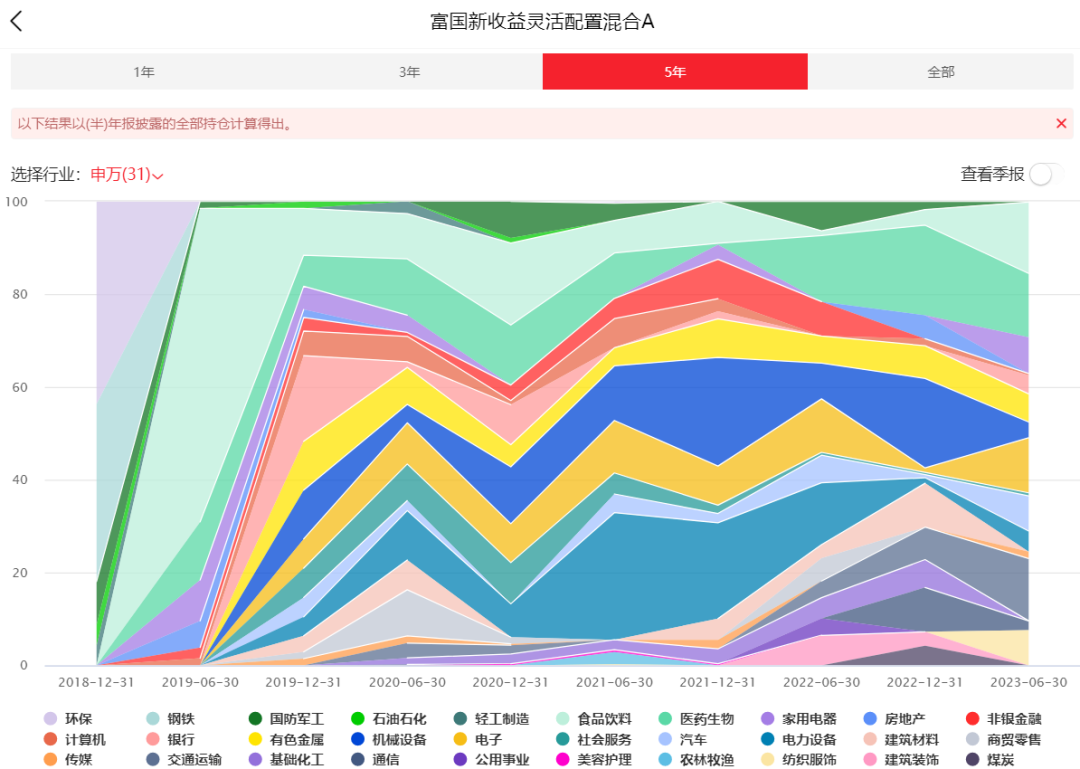

持仓:均衡,重仓食品饮料、医药、交通运输、电子等行业

业绩:任职收益53.46%,于渤会择时特别善于控制回撤

背景:北京大学化学学士、金融学硕士,2009年加入交银施罗德基金,历任环保、机械、公用事业、电力、煤炭、钢铁等行业高级分析师,周期组组长,专户投资经理;2019年加入富国基金。

管理规模28亿。

投资方法:绝对收益

《富国基金于渤:风险管理智慧下的可持续新高》

《富国基金于渤:在风险可控的前提下,做一只收益创新高的产品》

《视频 | 于渤的绝对收益投资经》

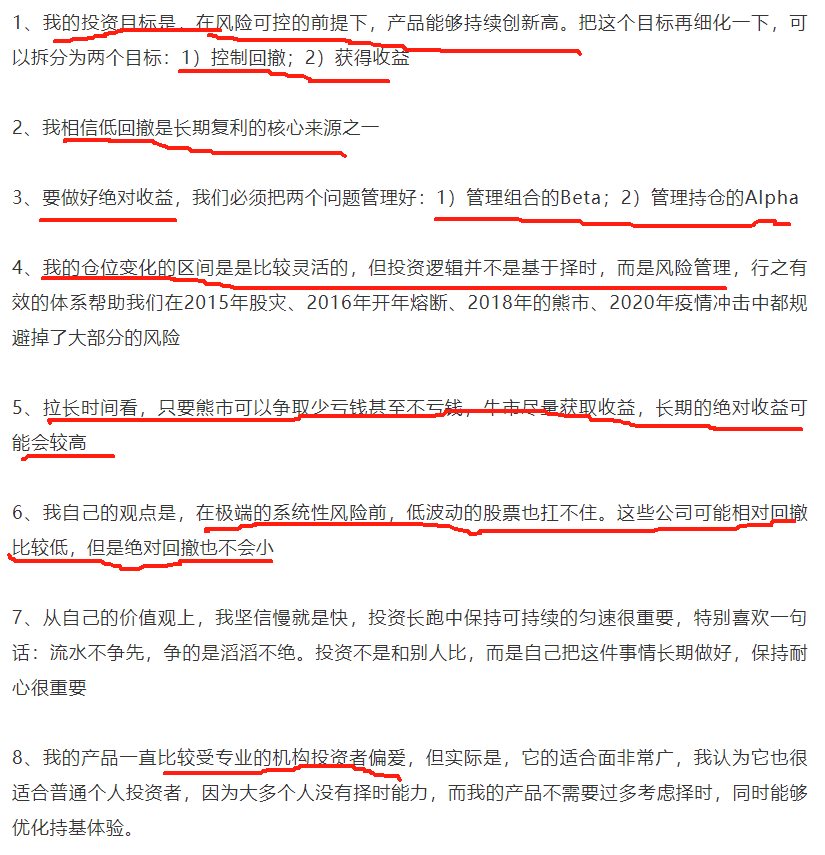

投资目标是在风险可控的前提下,产品能够持续创新高。

做好绝对收益必须管理好两个问题:第一管理组合的贝塔,第二管理持仓的阿尔法。

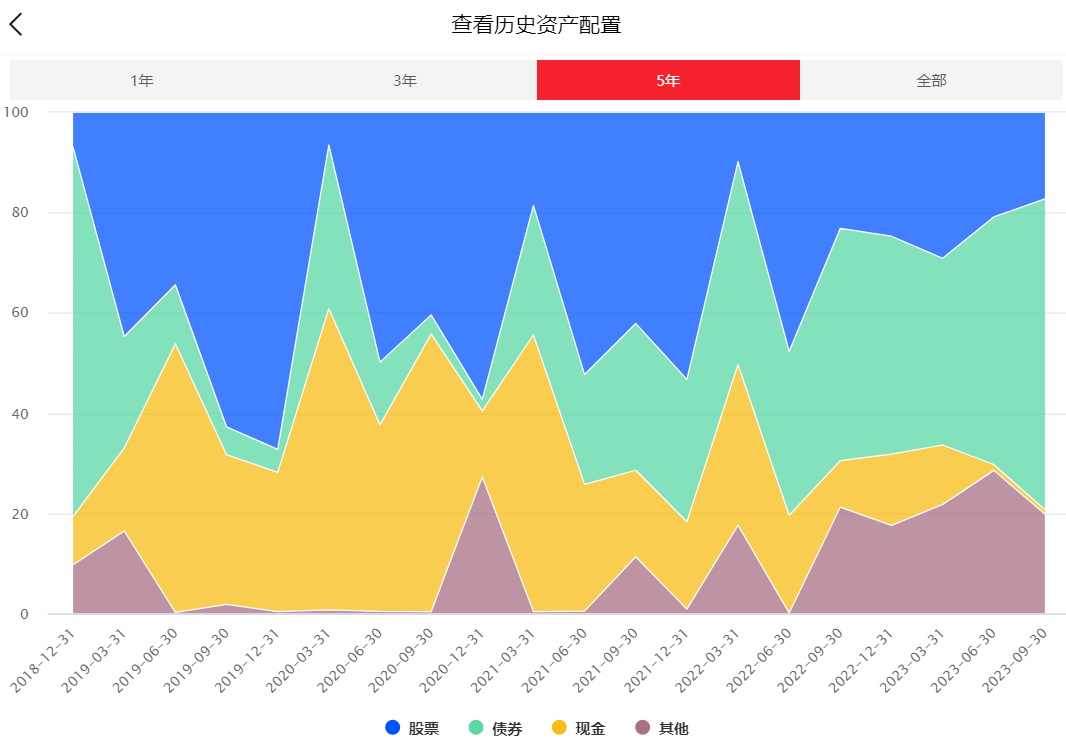

仓位变化是比较灵活的,但投资逻辑并不是基于择时,而是风险管理。

在极端的系统性风险前,低波动的股票也扛不住,这些公司可能相对回撤较低,但绝对回撤也不会小。

控制回撤的三层体系:大类资产配置、风险管理、交易规则体系。

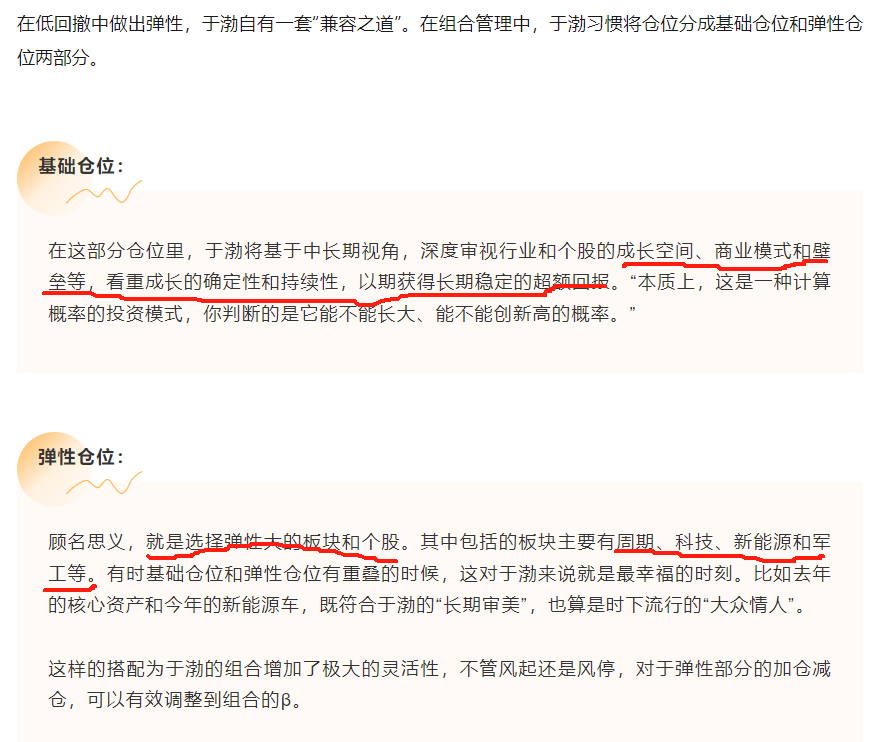

仓位分为基础仓位和弹性仓位。

基础仓位基于中长期视角审视行业和个股的成长空间、商业模式、壁垒等,看重成长的确定性和持续性,以期获得长期稳定的超额回报。

弹性仓位选择弹性大的板块和个股,包括周期、科技、新能源、军工等。

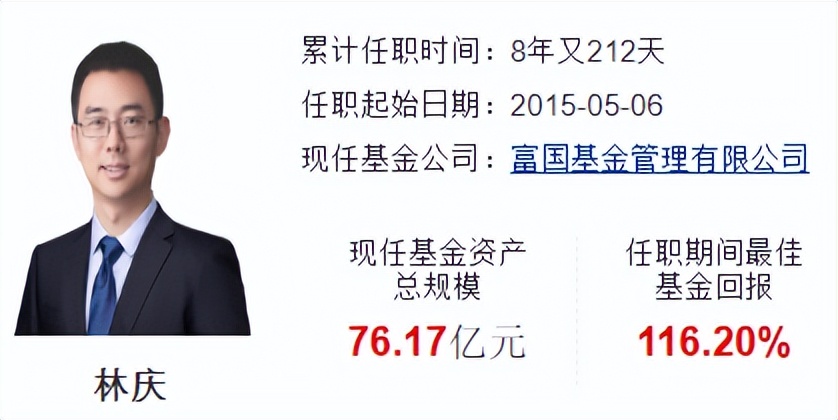

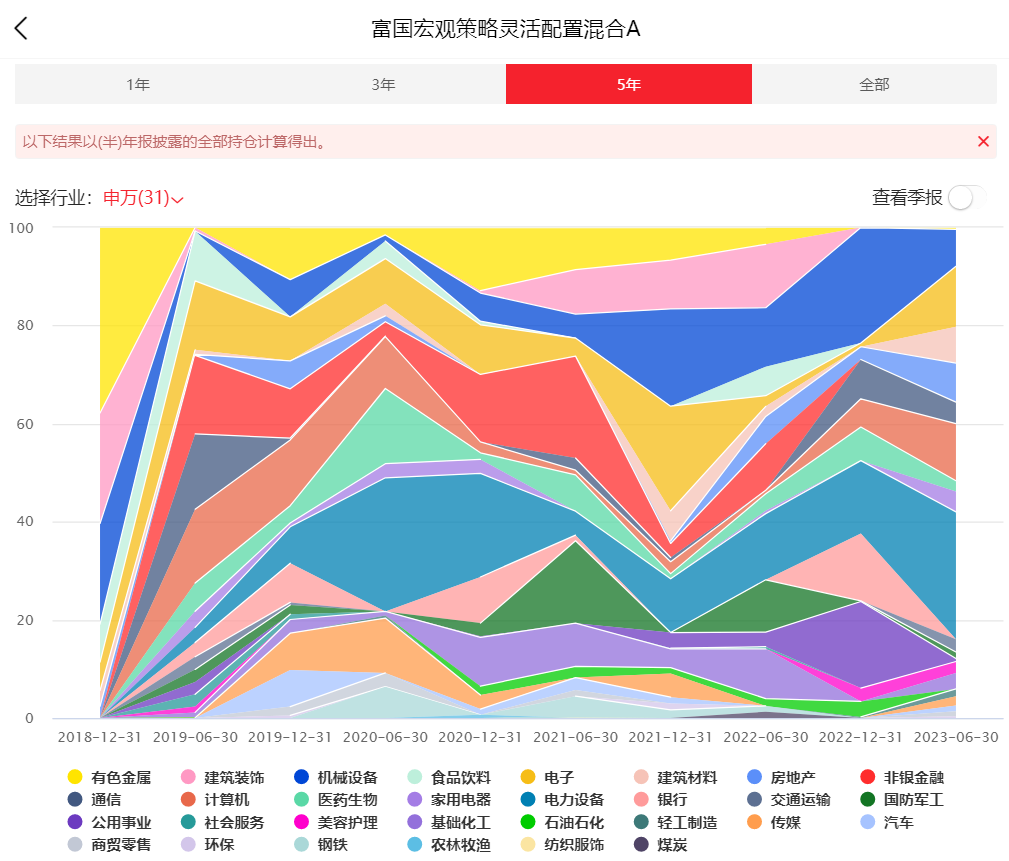

二、林庆

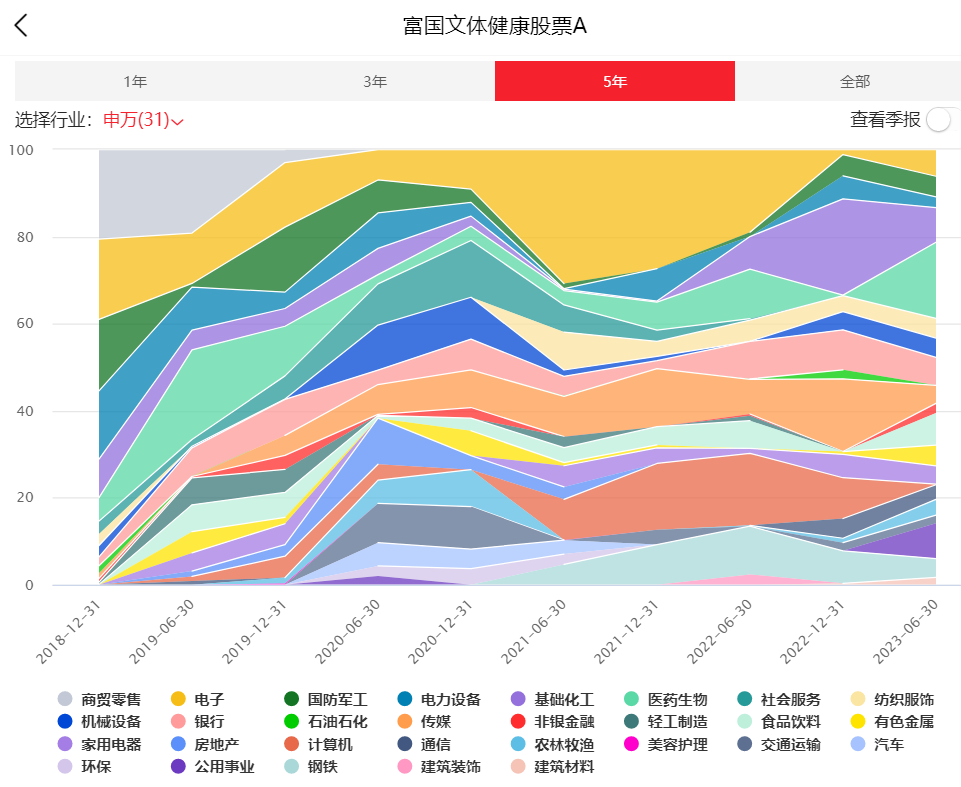

持仓:均衡,持有较多医药、TMT、化工股。

收益:任职收益116.2%

背景:复旦大学计算机应用技术硕士、产业经济学博士,曾在IBM工作过2年,2011年2月加入富国基金,历任助理行业研究员、行业研究员。2015年5月任职基金经理。

管理规模76亿

投资方法:基于贝塔追求阿尔法,成长为主,做适当的均衡和逆向,淡化择时,注重风控。

《富国基金 · 林庆:市场涨跌其实不重要,核心在于我的股票、组合能不能涨》

先找到时代的贝塔,再去里面找阿尔法。

冲着阿尔法去才有可能长期持有,才能赚到贝塔的钱。

不会因为纯便宜去买一个公司,希望在有价值的情况下,公司有向上的动力。

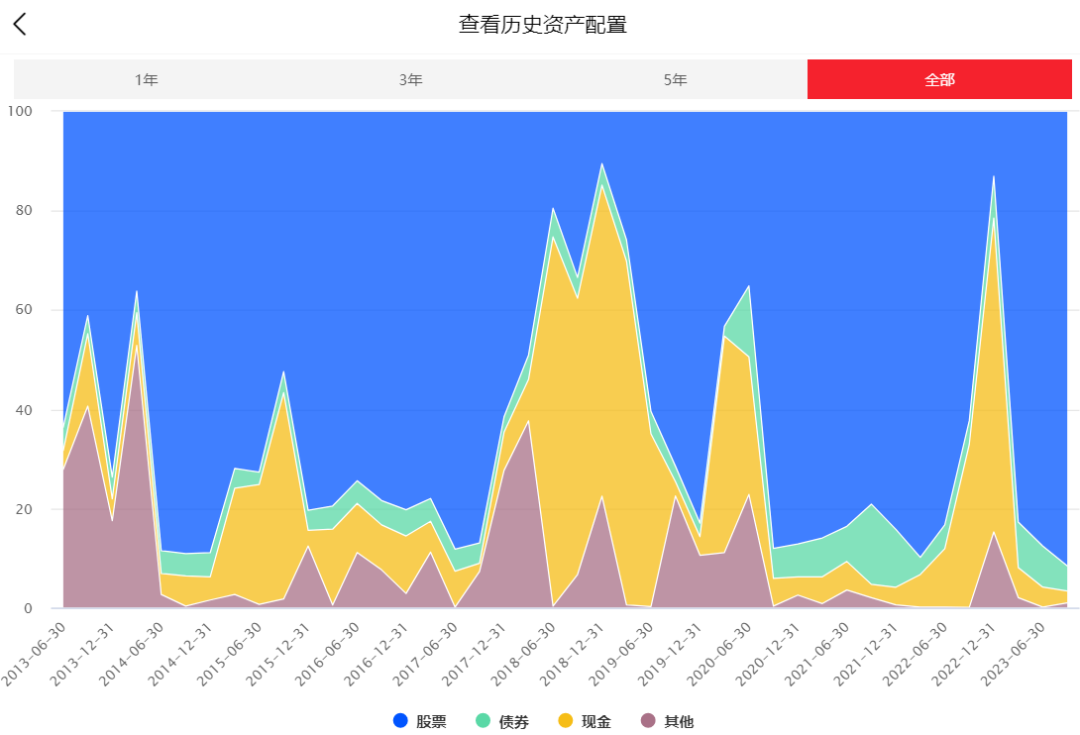

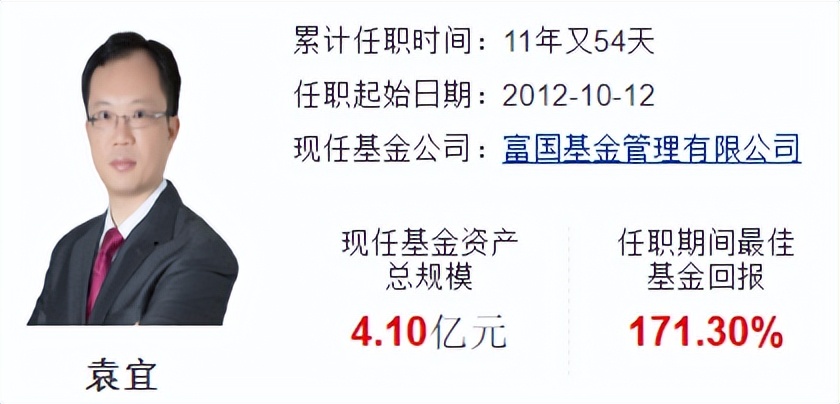

三、袁宜

持仓:行业均衡,个股分散,前十只股票仓位合计22.68%。

收益:任职收益169.99%,袁宜会择时,但回撤控制的并不好。

背景:华东师范大学经济学博士,2007年进入申万研究所,曾任首席策略分析师,2011年拿下“新财富”策略研究最佳分析师(第一名)后投身富国基金,任首席经济学家。

管理规模4亿。

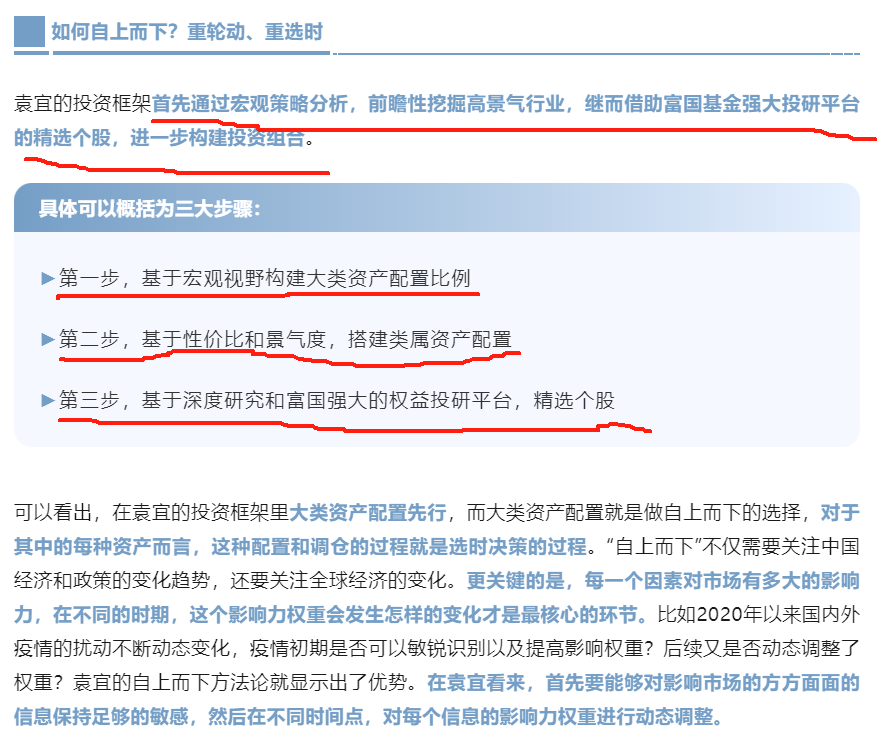

投资方法:自上而下

《富国基金袁宜:具有选时能力的少数派》

《如何在低位从容投资?揭秘“低调且沉稳”的袁宜博士》

第一步,基于宏观视野构建大类资产配置比例;第二步,基于性价比和景气度,搭建类属资产配置;第三步,基于深度研究和富国强大的权益投研平台,精选个股。

选股和选时这两种投资策略的风险平滑机制是不同的,前者是靠组合横截面来平滑,后者是靠时间轴来平滑。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变,

$富国新收益灵活配置混合A(OTCFUND|001345)$ $富国文体健康股票A(OTCFUND|001186)$ $富国宏观策略灵活配置混合A(OTCFUND|000029)$

本文作者可以追加内容哦 !