再有12个交易日,2023年就结束了。

但沪深300还跌13%,看来“年线三连阴”大概率是躲不过去了~

今天再筛下基金,

看看根据最新净值数据,哪些基金连续4年甚至5年阴?

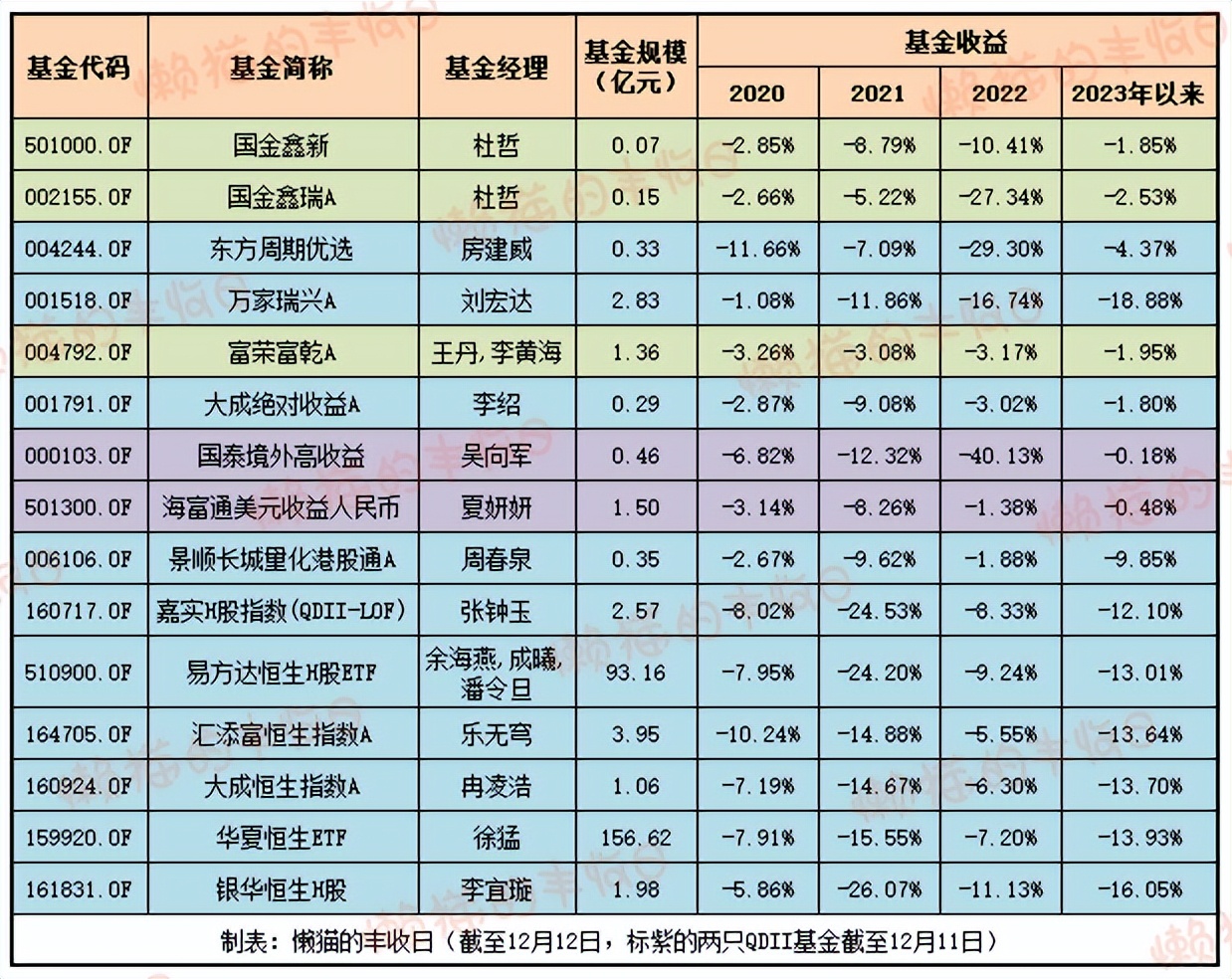

名单在这里:

(1)恒生指数

恒生指数创纪录的四连跌,多只跟踪恒生指数、H股指数的基金也连跌4年。

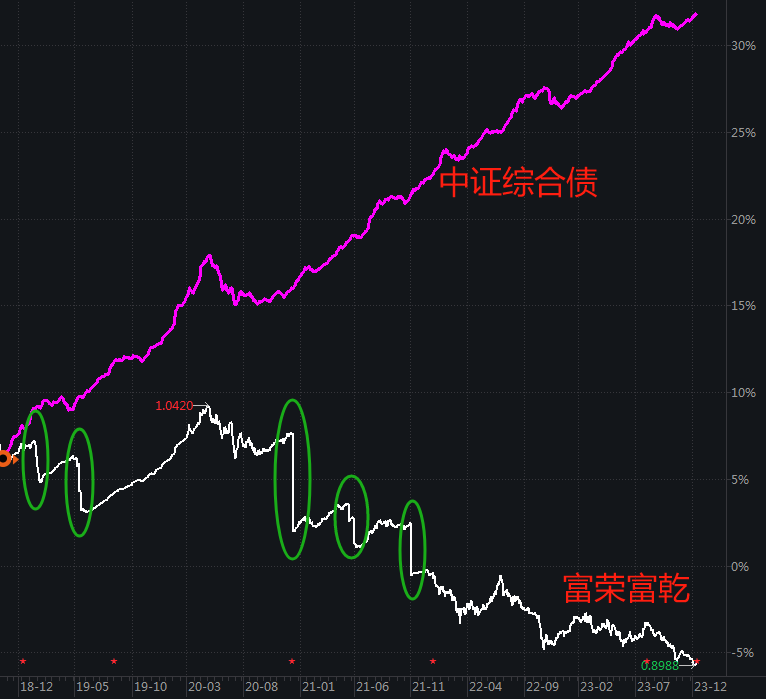

(2)富荣富乾

这是市场上唯一一只连续5年亏钱的基金。

更尴尬的是,它竟然还是一只债基,直到2021年4季度才开始真正买股票,然后碰上了2022年、2023年的调整。

那问题来了,

在它不买股票的2019-2021年,为什么年年亏损呢?

(PS:2019-2021年也没买过可转债)

看图中绿色的几个圈圈,每隔一段时间就大跌一次,可能是踩雷了。

更让人意外的还有基金经理,

2019年8月以来,王丹一直在管理这只基金。

2021年10月到2022年4月,是王丹和唐奥共管。

想起了啥没?

去年一地鸡毛的网红债基“富荣中短债”也是这俩人共管...

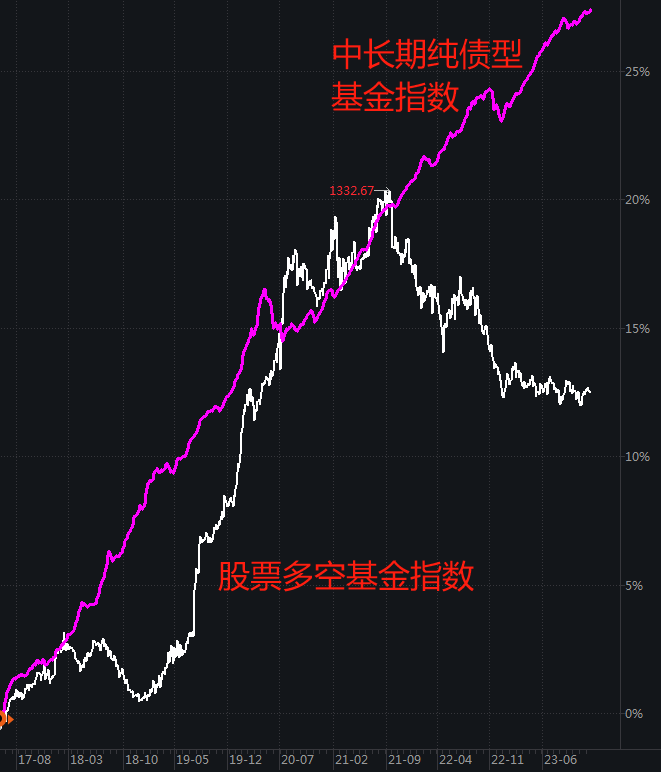

(3)大成绝对收益

估计很多人没想到,追求绝对收益的基金中,竟然也有一只连续4年亏损。

这很绝对...

有没有连续4年正收益的追求绝对收益的基金呢?

也有,但就一只,华泰柏瑞量化对冲连续4年正收益。

华夏、富国的量化对冲基金成立晚一点,连续3年正收益。

大部分量化对冲基金都没抗住2022年的下跌。

这里解释下,

对冲策略基金(股票多空基金)是这么做的:

做多股票的同时,也会做空差不多相同金额的股指期货,追求的是股票相对指数的超额收益,也就是通常说的阿尔法收益。

比如股票组合涨了15%,股指期货涨了10%,那能赚了5%。

反之,股票组合亏了5%,股指期货跌了10%,依然能赚5%。

小伙伴应该看出端倪了,

只要股票组合涨的比指数多,或跌的比指数少,这类基金就能赚钱。

但实际中,谁能保证股票组合就时时刻刻能跑赢指数呢?只能说对中长期跑赢有信心。所以,对冲策略基金虽然追求“绝对收益”,但并不能保证每年都是正收益。

另外就是收益上,

只赚阿尔法的话,其实也没几个点,长期年化下来大概和债基差不多。

但回顾历史的话,对冲策略基金的波动要比债基大得多。除非做的特别好的对冲策略基金,不然还是债基摊大饼更香一点~

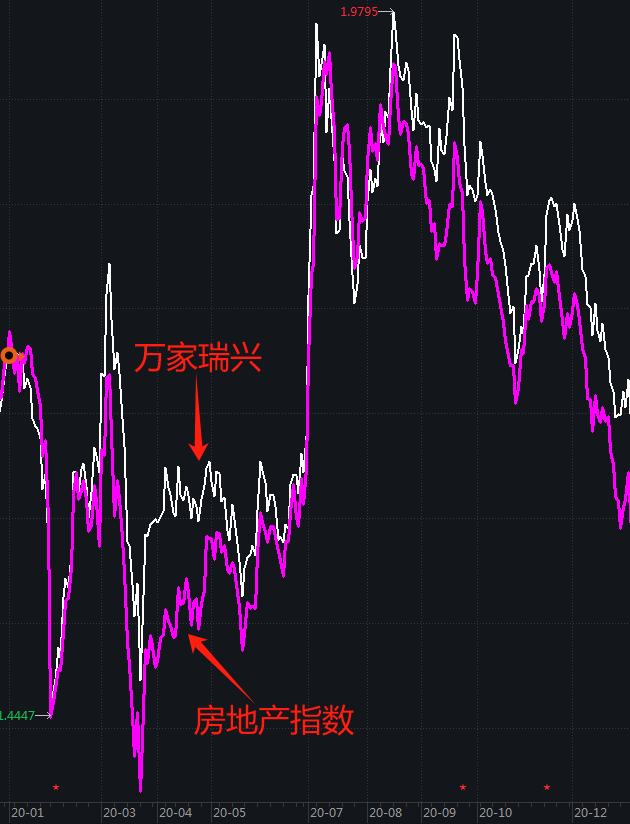

(4)东方周期优选&万家瑞兴

这两只就是正儿八经的股票基金了,

2021-2023年连亏三年说的过去,但在形势大好的2020年也亏,多多少少有点说不过去了。

东方周期优选2020年亏了11.66%,

看季度收益的话,主要是三季度亏的,跌了13.66%。

为什么亏呢?

可能和基金经理追高有关。

2020年三季度的行情是这么走的:

7月1日到7月9日猛拉一波,沪深300涨了16%,券商涨了35%,然后就是回落震荡。

再对比基金经理的操作,三季度猛加仓,买了不少券商,可能是冲着“牛市旗手”去的。

而且选的股票涨幅都不小,有8只都是两位数涨幅,但基金在2020年三季度却亏了13.66%,那就只能这么解释了,基金经理可能是在7月9日前后那几天追高进去的...

万家瑞兴,2020年亏了1.08%。

这只基金主要是吃了房地产的亏,2020年重仓房地产,走势和房地产很接近。

(5)国金鑫新&国金鑫瑞

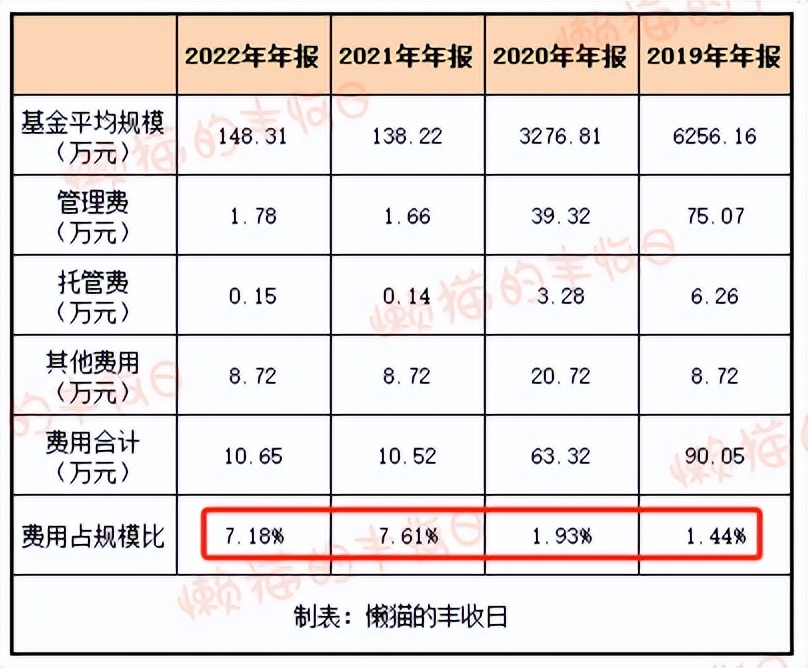

这两只基金,除了操作的原因外,还有规模小,费率占比高的原因。

以国金鑫新为例,

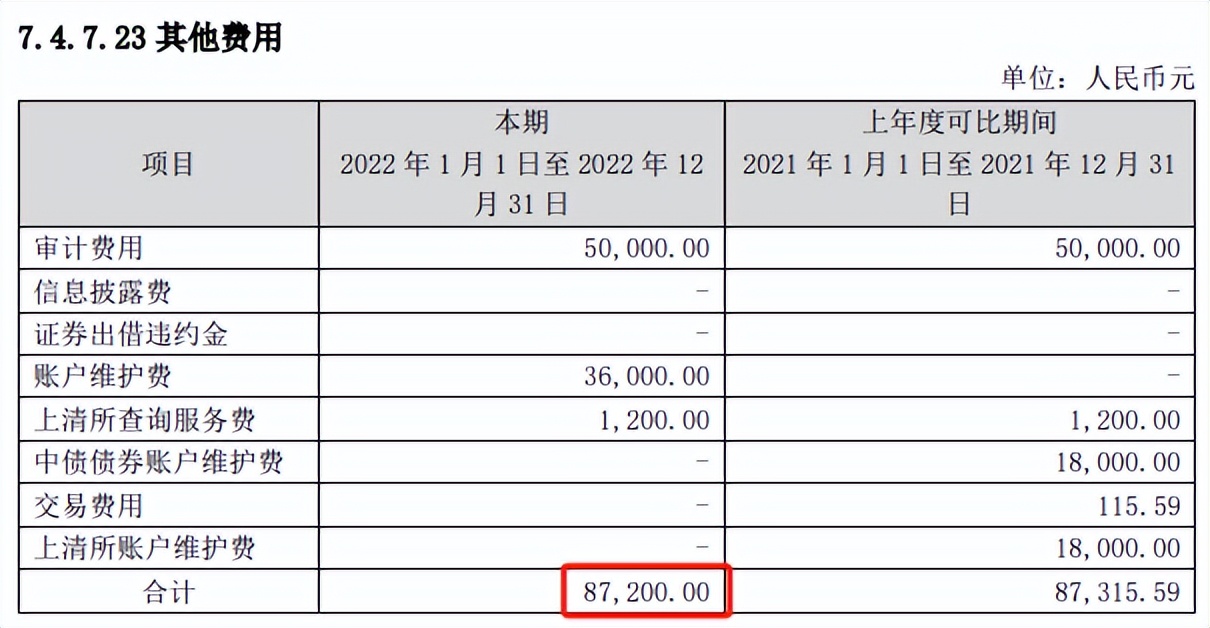

除了管理费、托管费外,还有审计费、账户维护费等,这些费用是固定的,和规模不挂钩,2022年单这些费用就收了8.72万元。

对于几亿,甚至上百亿的基金来说,几万块连蚊子腿肉都算不上。但对于规模只有几百万的mini基来说,那影响就大了。

2022年,国金鑫新的平均规模是148万,8.72万的其他费用,再加上管理费、托管费,一共10.65万元,占了基金净值的7.18%。

开局就被拉了7%的后腿,想跑快也难啊...

*免责声明:文章内容仅供参考,不构成投资建议。

$恒生ETF(SZ159920)$ $东方周期优选灵活配置混合(OTCFUND|004244)$ $万家瑞兴灵活配置混合A(OTCFUND|001518)$

本文作者可以追加内容哦 !

![哭 [哭]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot5.png)