以前常说“基金赚钱,基民不赚钱”。

这两年已经变成了“基金也不赚钱了”!

我简单看了一下,2022年沪深300指数下跌21.63%,原本以为2023年会触底反弹,结果沪深300在今年继续下跌11.49%;而代表主动偏股型基金整体走势的“中证主动偏股指数”今年来更是下跌14.87%!

在牛市涨得好的主动基金比比皆是,但是,如果能在熊市持续跑赢指数并且获得不错的正收益,那才是真的牛。

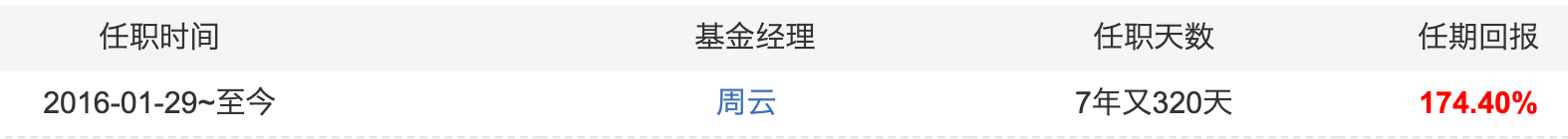

我发现东方红资产管理的周云就是一位能在逆境中跑赢指数的基金经理。他的代表作$东方红京东大数据混合A(OTCFUND|001564)$自2016年独立管理以来至今,获得了175.40%的任职回报,年化收益率达到13.68%!

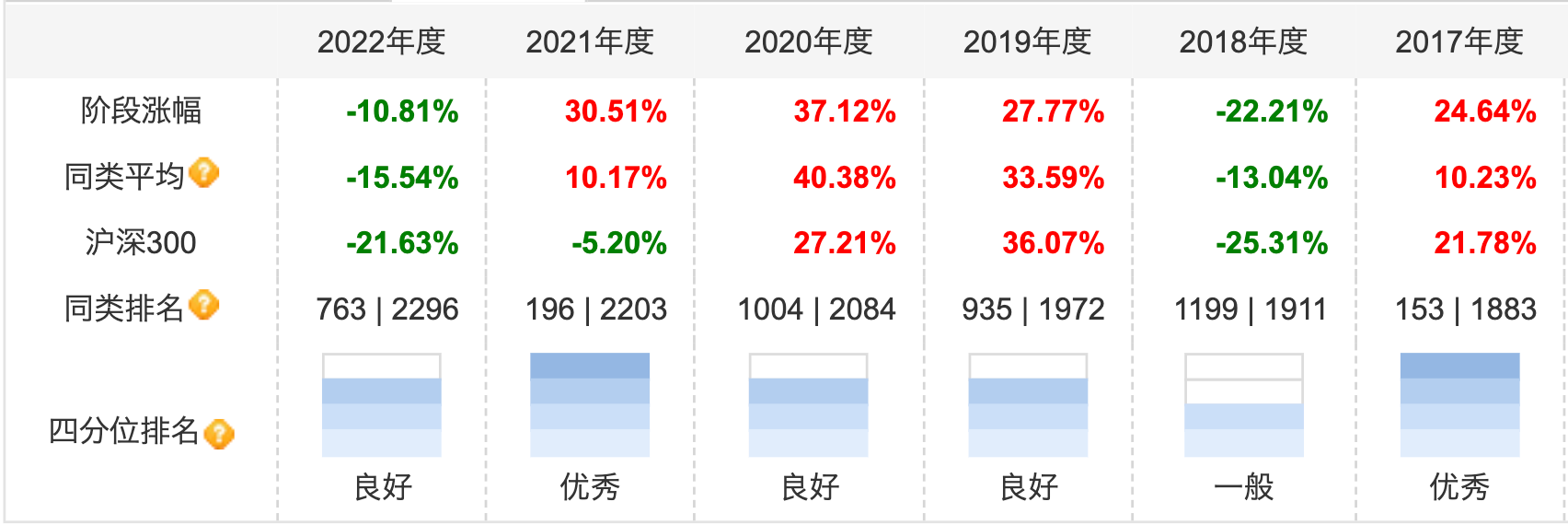

更重要的是,“东方红京东大数据混合”不仅牛市业绩好,在今年依然能获得7.41%的正收益,跑赢沪深300指数超20%!

在周云管理该基金完整的6个年份中,可以看到,除了2019年略微跑输沪深300以外,在其他5个年份中,均大幅跑赢沪深300指数!特别是2022年,作为一个偏股混合型基金,回撤控制在-10%左右,也算蛮厉害的了。

为什么周云可以做到连续跑赢指数呢?

在我研究一番后发现:核心还是在于他扎实的选股能力,而非押注赛道。

这类基金经理对市场大环境的依赖性比较低,无论牛市还是熊市,总之都能挖掘到“好公司”。

“好+便宜”、逆向投资

东方红京东大数据混合的基金经理周云对公司质地“好”和估值“便宜”都很重视,倾向于在相对较好的公司里面做逆向投资。

公司质地方面,周云会从竞争格局、商业模式、需求空间等多方面进行评估,注重公司能否满足真实的社会需求,以及在行业内的竞争力是否提升,综合分析选出未来的好公司。

估值方面,周云会采用不同的估值策略进行分析,包括市值、PE与分红率相结合、PB-ROE等,总体上偏好低估值标的。

用周云自己的话来说就是:“我是深信低估值一定会带来高回报的,因为这是最朴素的商业原理。低估值不仅提供了安全边际,也是超额收益的重要来源。”

用这种方法选出的上市公司,股价下跌往往是由行业景气度或市场流动性因素引起,公司本身的质地较好。因此当行业景气度恢复、市场流动性转好时,更容易迎来戴维斯双击。

总体上的要求就是:即使一家公司非常优秀,也必须在相对较低的点位买入。

周云对“好公司”的独到见解

很有意思的一点是,周云对“好公司”的理解与一般价值投资基金经理不同。

据我所知,大部分价值投资基金经理眼中的“好公司”无非就是这4点:持续稳定的业绩成长性、持续较高的盈利能力、良好的经营性现金流、稳健的财务状况和战略。

在周云看来,“好”包括两个层面的含义:能干+幸运。

这是我第一次看到有基金经理把“幸运”这个因素提炼出来!

在周云看来,幸运应该是排在能干之前的。他认为伟大的企业都是时代的产物,很多曾经认为很优秀的公司在属于自己的时代过去之后,再能干可能也变得没有了意义。

因此,他认为避免偏见最好的方式是在公司经营不顺的时候来看是否还依然相信公司的能力。如果相信,那么置信度会高很多。

加入对“幸运”这个因素的考量后,相比传统价值投资型基金经理而言,周云能更加深刻认知到:买市场公认的好公司,也不一定会获得满意的投资结果。

这背后的原因,周云认为主要有3点:

1> 有些公司可能本身并没有那么优秀,只是幸存者偏差;

2> 有些公司的确很优秀,打败了所有竞争对手,却遗憾的输给了时代;

3> 还有些公司优秀且一直幸运,但是市场对它的预期太高,因过高的估值而导致股价表现一般。

听君一席话,胜读十年书。他的这一番理解,也刷新了我自己对“好公司”的认知。让我更加理解,为什么像$贵州茅台(SH600519)$和$宁德时代(SZ300750)$这种公认的“好公司”,这几年股价表现如此不尽如人意!

简单来说,周云的价值投资不仅要挖掘到好公司,更要追求“剔除幸运成分后”能够稳定赚钱!

“东方红京东大数据混合”持仓的3个特点

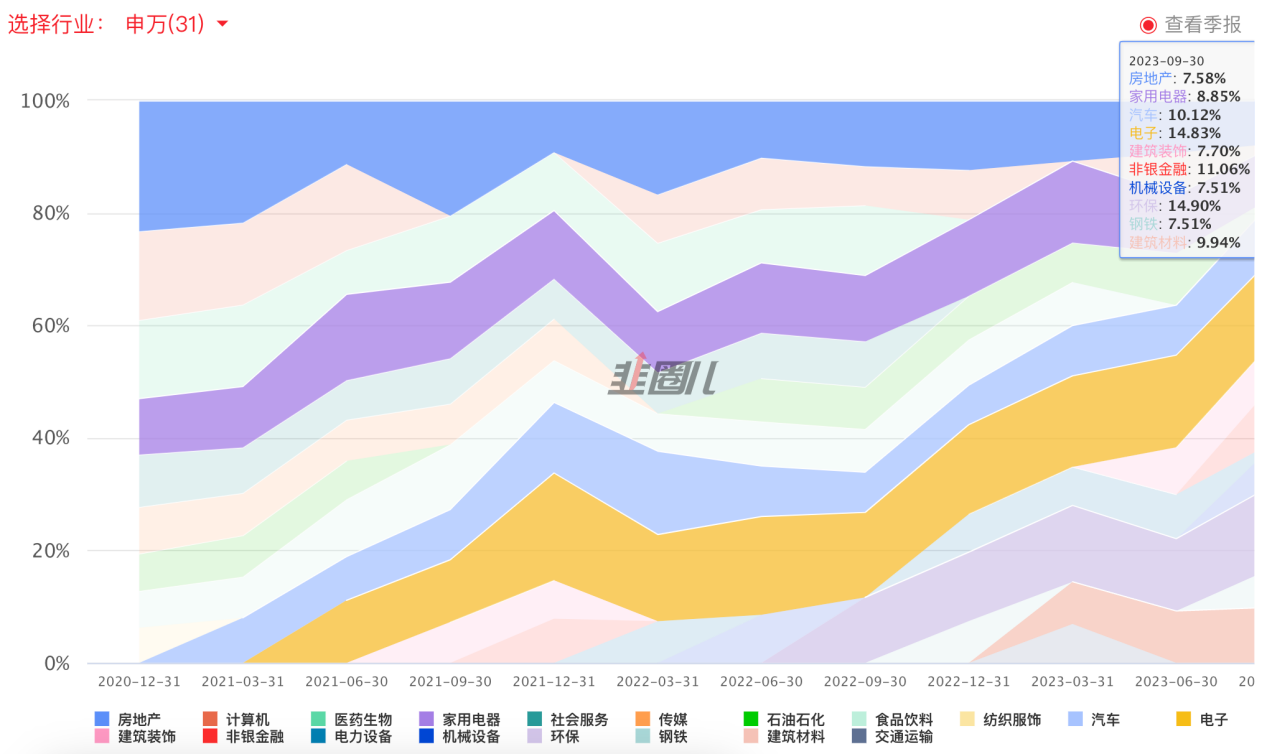

1、 行业均衡配置

从过往定期报告持仓上看,“东方红京东大数据混合”在行业的配置上是相当分散的,一般单一行业占比不超过15%。

周云认为,价值投资最大的风险是“坚守了一个错误的东西,并不断加仓”。

如果不是为了博短期收益的话,应该让组合适度分散,因为"分散"是唯一免费的蛋糕。因为,拉长历史看,产业在更替,公司在兴亡。即,每个行业、每只股票都有“不确定性”,应该通过合理的仓位去控制风险。

2、 股债搭配,顺势而为

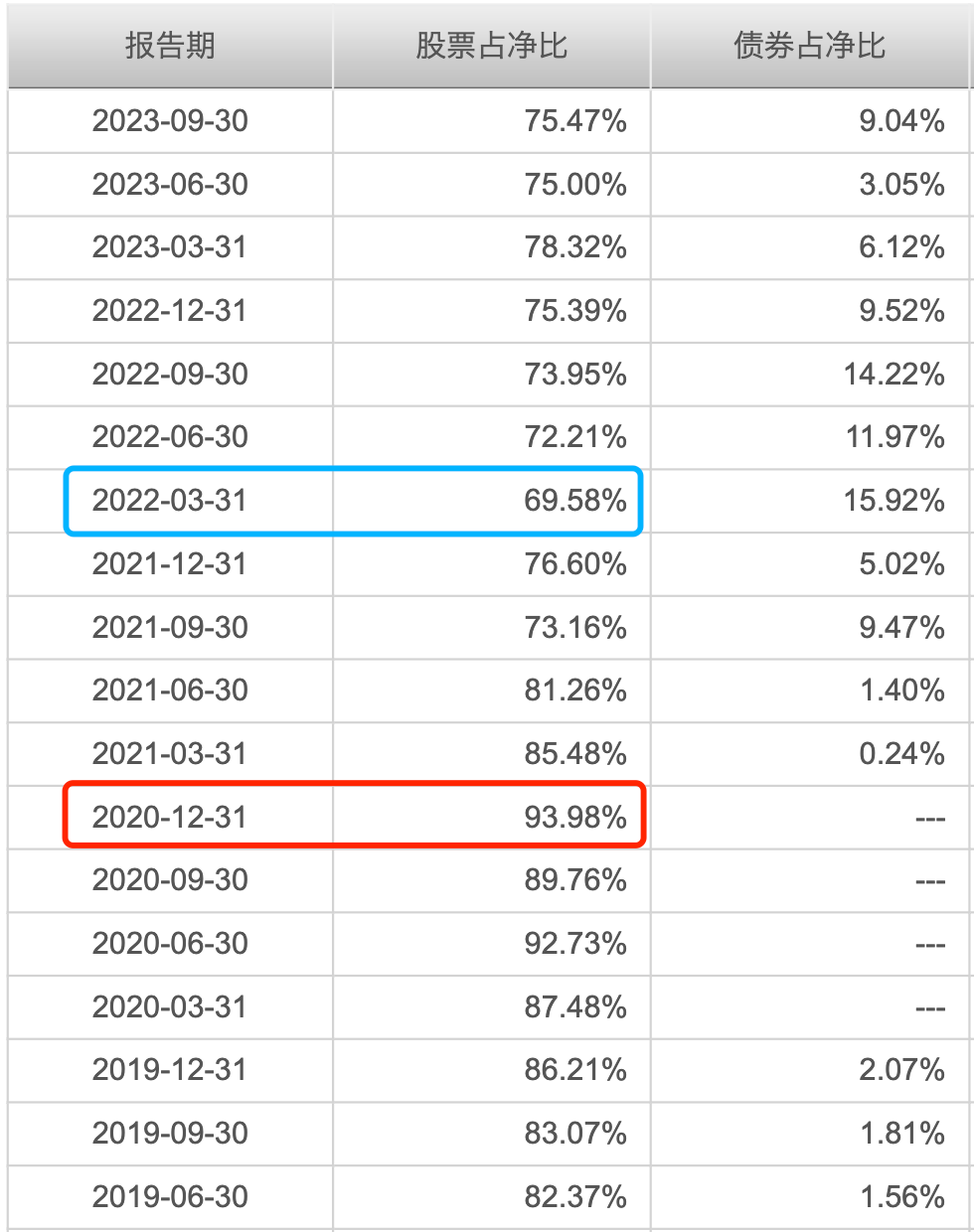

从过往定期报告持仓上看,其权益仓位变化较好地契合了市场行情。

在2019-2020年牛市期间,股票仓位较高,最高达到93%,充分享受牛市带来的股价上涨。

在2021年-2022年震荡下行行情中,股票仓位有所下降,最低时降低至不到70%,同时提升债券占比,从而降低股市下跌带来的影响。

目前最新的2023年3季报显示,该基金的股票占比为75%,相比牛市平均90%的仓位还是低了15%,说明目前基金经理对资产配置和分散投资的重视程度较高。

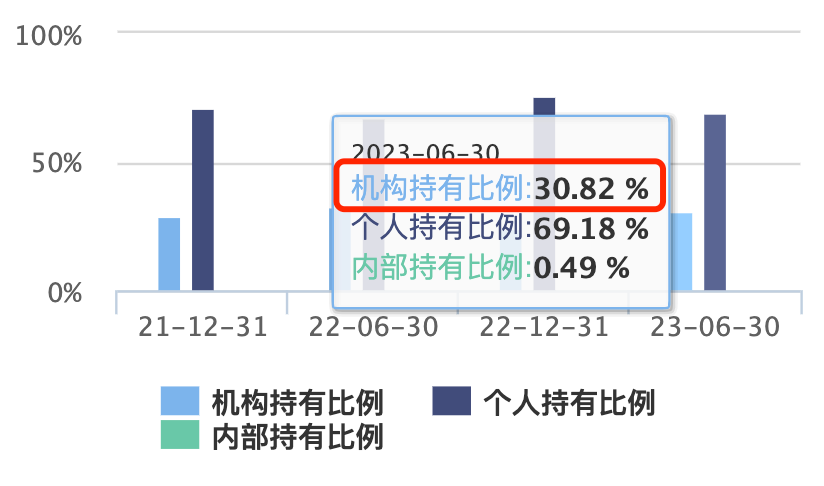

3、 机构占比稳定在30%左右

从2021年Q4开始直到2023年Q3,东方红京东大数据混合的“机构占比”在30%左右。说明即便在熊市期间,该基金也被专业投资者所看好。

小结一下:

1、 在行业均衡分散的基础上,东方红京东大数据的超额回报主要靠基金经理精选个股。由于周云偏好逆向投资,对低估值的重视以及对好公司的独到见解,使得该基金能在今年依然上涨7%。

2、 周云同时做到了“股债搭配+行业均衡配置”,使得“东方红京东大数据混合”近3年的最大回撤仅有-25%。要知道,同期沪深300指数的最大回撤高达-39%!

3、 总的来说,周云属于价值均衡风格,学历高,能力强,在过往15年基金从业经验中形成的投资风格也比较稳定,能捕获一众机构投资者的“芳心”。这两年来,不少明显基金经理光芒散尽,只能不断让我们投资者有耐心。周云让我们知道,熊市也有在认真挖掘个股做超额业绩的基金经理。

最后还想提一点,东方红京东大数据混合(A:001564、C:017535) 合并规模仅18亿,属于主动管理型基金的一个非常“舒服”的规模。如果基金经理能够坚持自身投资体系,相信在2024年应该也有不错的超额回报。

#A股已经触底?##董宇辉,成副总裁了!##碳酸锂价格拐点将至?#

*本文观点仅代表个人观点,不构成投资建议。

本文作者可以追加内容哦 !