股价7年翻28倍,用仅百济1/10的员工数量,研发出上市第二年就有望成为重磅炸弹的FIC,高光如argenx,如今却两度暴露其“致命”短板——临床开发能力。前后脚临床栽跟头,让这家明星Biotech市值30天暴跌了百亿美金。

7月,临床大捷、用百济不到9%员工数造出潜在爆品艾加莫德(Efgartigimod)的argenx成了穿越周期的成功模板。但滑铁卢很快到来,上个月底艾加莫德一项临床III期折戟,股价大跌近20%,接着又在12月20日宣布关于天疱疮的III期临床主要终点、次要终点皆未达到,再次暴跌25%。

接连两桩负面事件,argenx股价“一朝回到解放前”,7月因慢性炎性脱髓鞘性多发性神经根神经病(CIDP)的II期临床成功涨到300亿美金的市值,仅用一个月就“蒸发”100亿,回到了2022年的水平。扎心的是,两项试验的翻车,出自一个共同原因:被安慰剂组作用“吊打”。

前后两项适应证是作为其重症肌无力、CIDP外最为核心的研发管线,几乎占据了艾加莫德销售额预期的半壁江山。那么,这两度失利是否会延缓艾加莫德实现商业预期的节奏,更甚是“溶解”更多销售预期?其前景令数名投资者担忧。

这更暗示出投资者对于argenx临床开发能力的质疑,艾加莫德背后技术平台和FIC光环的加持下,argenx的临床开发能力是否足够驾驭其“A pipeline in a drug”的潜质,百亿美金重磅炸弹是否会因argenx的能力不足而半图折戟?

安慰剂太强,argenx直呼“傻眼”

上市8年来,argenx的艾加莫德几乎没有像近期这样连栽两个跟头。作为全球首款获批上市的FcRn抑制剂,自免新星艾加莫德承载了这家Biotech的欲望与野心,该药具备“A pipeline in a drug”潜质(与K药类似),面向10多个适应证连开临床试验,且推进速度很快,面向重症肌无力的已经上市,多项临床已步入中后期,核心技术优势在于使用美洲驼IgG1抗体,以及独有的anti-FcRn抗体结构,市场对该药给予了很大的预期。

然而,在两个适应证上接连成功后,笑容还没完全下去,艾加莫德近两个月却连续在另两项备受关注的适应证上折戟。有意思的是,都是皮下注射剂,问题都不是出在战略基本面上,然而都吃了临床开发不利的亏,安慰剂都太强。尤其是在本次针对天疱疮的试验中,当argenx研发团队发现用低于指南剂量的类固醇还能展现出强大的改善效果后,直呼“简直惊呆了,老铁。”

1个月前,艾加莫德遭遇首次重大失败。在一项皮下制剂针对原发性免疫性血小板减少症(ITP)的关键性研究中未达到主要和次要终点,股价一时大跌17%,几乎是下半年以来最低水平。此次试验失败的关键在于,能改善血小板水平的患者数量(13.7%)甚至比不上安慰剂组(16.2%),通俗来讲,安慰剂比起艾加莫德,反而有更好的凝血效果。

针对用皮下制剂治疗ITP的失败原因,还会进一步调查分析,但好歹此前其静脉制剂的III期临床达到了主要终点。然而1个月后在寻常型天疱疮(PV)上的失败就没那么乐观了,argenx在电话会上直接表示:此次情况与上次截然不同,天疱疮上已没有改进的余地。“很惊讶”“很失望”。接下来,argenx将停止对应ADDRESS研究的继续开发,优先考虑皮下注射剂在其进行中的严重自免适应证中的临床开发。

此外,基于PV和大疱性类天疱疮(BP)两种适应证之间相似的生物学原理和试验设计,其针对BP的II/III 期 BALLAD 研究正在紧急调整临床策略,接下来将根据其试验动态作出进一步权衡。但比起大疱性类天疱疮,寻常型天疱疮PV对应患者群体更大,PV是天疱疮中最常见的类型,尤在欧美、日本常见,但argenx已经放弃了对应市场。

ADDRESSS是一项随机双盲、安慰剂对照的全球多中心III期临床,旨在评估艾加莫德皮下注射剂在治疗被诊断和复发的中度至重度PV和落叶型天疱疮(PF)成人患者的疗效,共222名PV (n=190)或PF (n=32)成年患者,以2:1的比例随机接受艾加莫德和安慰剂的治疗。

值得注意的是,在安慰剂择定上,由于天疱疮目前没有特效药,首选药物是糖皮质激素,于是argenx在临床开发上做了一个选择,无论是艾加莫德治疗组,还是安慰剂组,患者都是在使用皮质类固醇(糖皮质激素)的基础上服用,然而重点在于,注入的是皮质类固醇最小剂量(CRmin),argenx原本预计从使用低于CR指南剂量开始,可以为艾加莫德创造足够的发挥空间,展示出疗效。而设定的主要终点是在连续两个月使用CRmin基础上能达到完全临床缓解的PV患者比例。

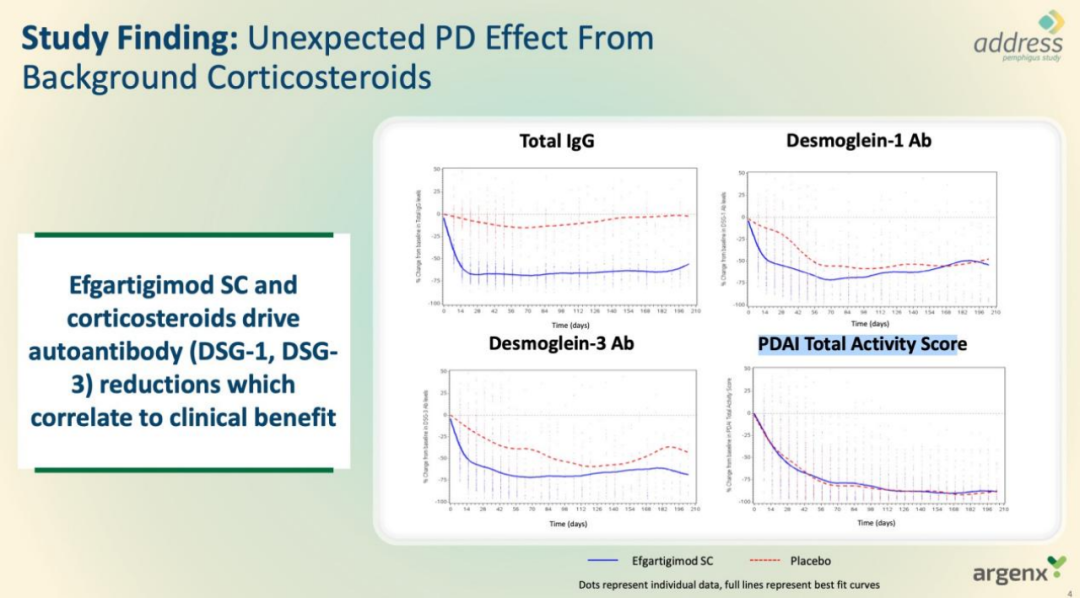

然而最终结果是,艾加莫德治疗组达成CRmin的PV患者比例为35.5%,安慰剂组为30.3% 。尽管艾加莫德依然降低了 IgG比例(75%),但真正的亮点却被安慰剂皮质类固醇夺走。既往文献中,类固醇使总IgG减少约10%,然而在此次试验中,使用的剂量是治疗指南中推荐剂量的1/3至1/2,但类固醇将抗DSG-1和DSG-3自身抗体减少了60%至70%,能有效改善临床结果。

艾加莫德主攻的相对处于蓝海、患者相对较少的适应证是其备受关注的一个重要原因。现在来看,尽管在全球所有的FcRn拮抗剂上,艾加莫德占据了先发优势,且像天疱疮一类适应证其余候选药物几乎没有作出布局,但连续在两个差异化适应证上踩雷,却降低了市场对艾加莫德销售额峰值的预期,从argenx的股价过山车式表现上也可看出投资者的失望。

此外不得不提,一个更关键的问题变得棘手:艾加莫德没有攻克的难题,最终能有哪名FcRn参赛选手克服?从现在看来,依旧毫无思绪。

技术平台、商业化成绩光芒背后的“暗角”

连着两次的临床失利,为argenx的高光蒙上了一层阴影,也在一步步蚕食先前高光时刻为它带来的估值。

五个月前,艾加莫德治疗慢性炎性脱髓鞘性多发性神经根神经病(CIDP)的II期临床ADHERE获得成功,一举将argenx的市值推上300亿美元。

300亿美元,不仅是给艾加莫德一个临床的估值,而是对这家公司研发效率、技术平台和艾加莫德未来前景的肯定。840余人的公司,打造出全球唯一一个基于美洲驼IgG1抗体可变区进行治疗性抗体药物开发的技术平台,10年时间研发出了一个上市第二年就有望成为重磅炸弹的FIC,更是为艾加莫德布局了多达12个适应证,瞄准百亿美金超级重磅炸弹。

不过,11月底和昨天披露的临床失利几乎将argenx“打回原形”,市值回落超100亿美金,要知道早在一年前该公司的市值就达到了200亿美金。

200亿美元,或许是在接连两次临床失利后,投资者给予argenx平台、技术和艾加莫德现有商业化潜力的估值,也暗示了投资者对于argenx临床开发能力提出的质疑,一方面是适应证的选择,一方面是临床开发策略的制定。

临床数据不达预期并不可怕,但其背后折的临床开发能力不足才是构成市场对这家公司潜力重估的关键所在。艾加莫德在血小板减少症(ITP)和天疱疮两个临床的阴影已经让投资者对其曾高喊出的10余个适应证,百亿美金的销售预期产生了质疑,argenx的早期研发实力毋庸置疑,但其是否能够驾驭艾加莫德“深不见底”的临床开发潜力?

argenx的首席执行官Tim Van Hauwermeiren在回答投资者提问时其实也反思了这个问题,他表示,未来公司将会在临床开发策略上做出调整。目前公司已经形成了三个筛选指标,一是一定在免疫学领域;第二是临床开发的可行性,主要是临床终点设置和获批的可行性;第三是未被满足的临床需求。argenx将加强在第二点,也就是临床开发可行性方面的能力。

实际上,一款新药的成功,光环往往落到背后公司的技术平台、商业化能力甚至是其作用机制上,临床开发常被掩盖在这些因素的光芒之下,但临床开发有时是决定成败的关键。

例如在业内最著名的K药和O药肺癌适应证的临床研究上,K药取得压倒式胜利的关键就在于临床开发策略。

起初,BMS的O药和默沙东的K药都拿下了非小细胞肺癌的二线治疗,但是在向一线治疗推进的过程中,BMS选择一步到位,但遗憾遭遇滑铁卢;而默沙东首先开发指标为PD-L1≥50的患者一线治疗,取得成功后又继续推进PD-L1≥10的患者,最后到PD-L1≥1的患者,步步为营,拿下了非小细胞肺癌的一线治疗。非小细胞肺癌庞大的临床需求也奠定了K药未来PD-(L)1“霸主”的地位,也是K药远远拉开与O药销售额差距的转折点,而当O药再攻克非小细胞肺癌一线治疗之时,K药早已抢占了多数市场。

此前也有不少企业首席医学官对E药经理人表示,临床开发策略很多时候会是一款产品管线推进过程中“起大早、赶晚集”问题发生的关键。临床试验环节占据药物开发和成本的九成,提升临床试验效率不能仅仅是抢占时间,而是要通过对策略制定、团队布局、适应证选择以及治疗患者的筛选等多方面做出更好的设计来实现。

本文作者可以追加内容哦 !