导语:“王良当行长,是早晚的事。”

2022年4月18日,是所有招行投资者都想遗忘的一天。

当日,$招商银行(SH600036)$开盘即遭遇跳水式下跌,跌幅7.9%,当天市值蒸发近900亿元。

当晚,招行发布公告,免去田惠宇招行行长及执行董事职务,暂改由常务副行长王良主持工作。国庆节后,田惠宇被查消息正式公布。

35年正值壮年的招行,正在经历一场严峻的考验;但或许,也即将迎来另一个维度上的“转折点”。

01 摩羯座行长

招行首当其冲需要面对的,是突发事件导致的股价大幅波动。

4月25日,$招商银行(HK|03968)$A股跌超9%。

在回答投资人最关心的股价问题时,时任代行长王良言辞恳切:“招行股价上周有所波动下行,我们非常着急,但招行数据非常安全,值得投资者放心。”

一句“非常着急”,恰到好处地共情了投资人的焦虑。首次亮相的王良,赢得业界一片好感。

坦然承认已发生事实,并以积极态度沟通,让投资者看到了王良“接地气”、不回避、正视挑战的务实作风。

出生于12月的王良,具有明显的摩羯座特征。

比如,摩羯座以持久耐力见长,而王良迄今已耕耘招商银行28年。

1995年,在招行刚刚完成第二次增资扩股之后,30岁的王良进入招商银行北京分行工作,在基层一干就是6年。

在这六年中,招行北京分行快速发展,在北京市连续创出多个“首创”。比如,首次发行集本外币、定活期储蓄于一卡的“一卡通”、首家24小时自助银行、首个“手机银行”业务、个人授信贷款业务等。

2001年,就在招行紧锣密鼓筹备上市之时,王良被提拔为北京分行行长助理,正式走上领导工作岗位。

2012年,招行北京分行获得《当代金融家》评选的“经营管理十佳分行”奖,王良也在当年荣升招商银行总行行长助理,兼任北京分行行长。

3年后,王良获任命为总行副行长,并在2016年至2019年期间兼任董秘、财务负责人和常务副行长等职,进入了招商银行核心管理层。

一般情况下,“常务副行长”被公认为银行多个副行长中排名第一的副行长。行长不在岗时,即由常务副行长全面主持银行工作。这在圈内意味着继任行长的第一顺位。

“王良当行长,是早晚的事。”有银行业内人士认为,王良在招行时间久、有成绩、懂业务,是招行行长的最佳人选。

在招商银行董事长缪建民眼中,聘请王良担任招商银行的行长,对招商银行有很大正面的意义:“他是从招商银行基层成长起来的干部,对招商银行非常熟悉、非常专业,管理经验丰富,而且各个岗位的情况非常熟,善于统筹协调。”

与其他银行频繁更替核心管理层不同,从1987年创立以来,招商银行长期实行“董事会领导下的行长负责制”,行长一职一直非常稳定。包括王良在内,过往招行行长仅有4位,这一机制未来仍将保持。

除田惠宇外,其余两任行长,均称得起中国银行史上贡献卓著的银行家。

首任行长“改革派”王世桢,曾以房地产抵押贷款、“一卡通”、业务电算化等颠覆性创新产品与管理模式引领全行业。在其主持下,招行两次增资扩股并形成了全国性商业银行的格局,总资产增至1400多亿。

自1995年蓄力零售业务的招行,借由“一卡通”、“一网通”、“金葵花理财”等王牌产品和创新服务,一步步建立起“零售之王”的名号。

亚洲金融危机余波犹在时,第二任行长马蔚华临危上任,9天即处理完毕当时棘手的挤兑危机。凭借穿越时代的洞察力,马蔚华带领招行向零售业务全面转型并完成上市。15年间,招商银行资产规模扩张至近5万亿。

“新鲜感、求知欲,想要探索一下”也成为了马蔚华及招行人的创新精神内核。

而田惠宇在任的九年,招行资产再突破9万亿大关。2021年营收和净利再度双增,净利同比增幅亦创下六年新高。

伴随中国经济腾飞的40年,招行发展一路向上,几乎每一步都踩在了正确的节点上,成为银行界争相效仿学习的对象,甚至是众多银行投资者的“思想钢印”。

面对耸立群山之巅的巨人,继承者压力可想而知。田惠宇事件之后,投资者对招行的审视目光也更为犀利。

和前任相比,摩羯座的王良,个人风格偏严谨、低调,有“儒将”之称。

市场希望知道,这位“儒将”能否手持利刃,带领“零售之王”披荆斩棘、重新擦亮“招行信仰”的金字招牌?

02 治愈之年

或许王良认为,对于此时此刻遭遇“创伤”波及的招行,“治愈”是第一要义。

王良出任招行行长至今,“稳住”的意味更重。

“田惠宇案件是个人事件,招商银行没有一个人受到牵连”,王良先将“事件”与“基本面”进行了“切割”。

“两个多月来,我在董事会领导下,在监管部门领导支持帮助下,率领招行管理层,就是稳战略、稳经营、稳机制、稳队伍、稳市场,保持了招商银行各项经营管理业务运行的正常开展。”摩羯座行长,又再次展现出定力。

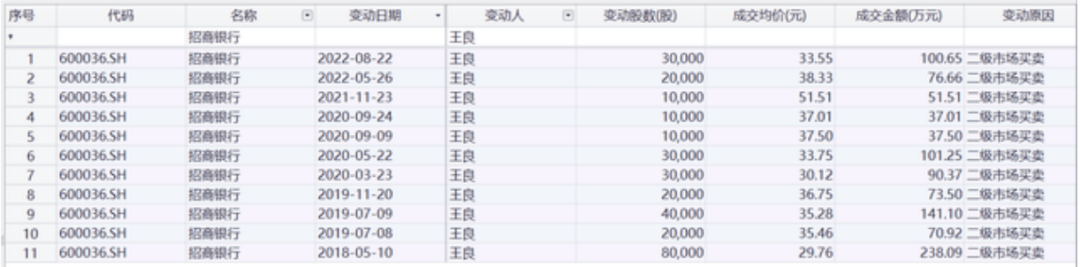

为表达对招行的信心,王良自掏腰包,两度增持招行。

2022年5月26日,刚上任不久,王良即在二级市场增持2万股招行股份,成交金额共计76.66万元。三个月后,8月22日,他又增持3万股,成交金额共计100.65万元。

王良二度增持的同日,招行举办2022年中期业绩定向交流会。在会上,分析师、媒体对上半年零售贷款增速放缓、财富管理业务中收波动、净息差收窄、不良率指标抬头等问题,表示出关注。

王良回应,招行将进一步坚持零售银行发展战略,发展好财富管理、加大零售信贷力度。——仍然是“稳”字当头。

当被问及“为什么去年员工增长约1万人”时,王良说,2022年大学生就业遇到很大的困难,今年还会加大应届毕业生的招聘力度。“多招一个人可能就解决了一个家庭的问题。同时,招行业务发展也需要充实人员。”

王良此番发言,有分析师形容“给市场吃了一颗“定心丸”。

如今一年半过去,市场开始担忧,曾经意气风发的招行,是否正在 “走向平庸”。

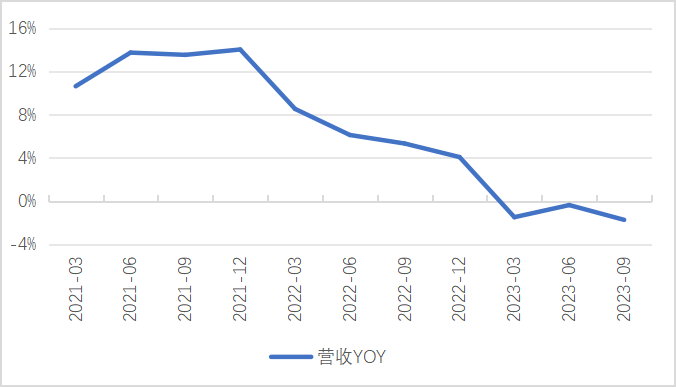

2023年前三季度,招行的营收同比下滑1.72%,并且呈现多季度下滑的态势。“零售之王”正在面临各方挑战。

按照王良的说法,“零售业务目前是一个逆境下的调整期” 。

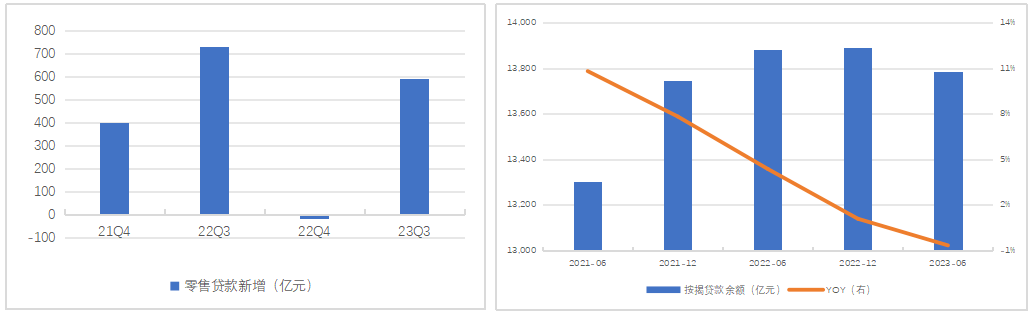

一方面,居民贷款买房、贷款消费意愿不振,银行业整体承压,招行难独善其身,表内零售贷款扩张较为缓慢。

今年第三季度,招行新增零售贷款591亿元,较去年同期的733亿元降幅达24%。在零售贷款中占比最大的按揭贷款余额,截至今年二季度末的余额,无论是同比、还是相较于年初,都是下降的。

从表外零售来看,由于市场赚钱效应有待提升,居民将买基金、买理财的资产,有相当大一部分转向定期存款和提前还贷,影响银行的手续费收入增长。

财富管理本是招行的零售优势所在,而今动能释放不足,也是今年业绩难有上佳表现的一大原因。

03 逆风守成

但招行手里仍有不少“胜牌”。至少在零售领域与财富管理领域,招行江湖地位依然稳固。

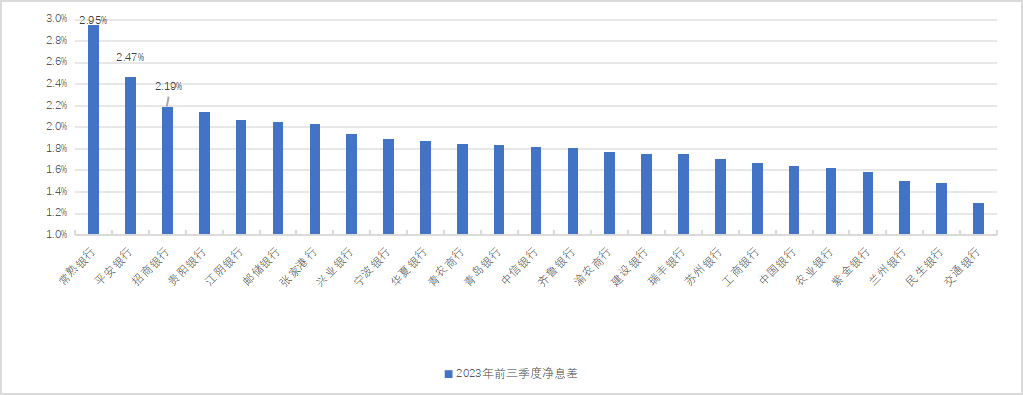

比如,招行表内信贷业务韧性仍在。2023年前三季度,招行净息差为2.19%,在有数据公布的上市银行里名列第三。净息差能保持较高水平,一部分在于高客户粘性带来的极低存款成本,另一部分则归功于招行的“零售基因。

以招行一贯保持高净息差的经营风格,未来料不会盲目进行价格战。

12月22日,招行发布关于调整人民币存款利率的公告,其利率下调幅度与国有大行保持一致。

再比如代销,招商银行目前成为业内首家公募基金保有规模突破10000亿大关的银行。

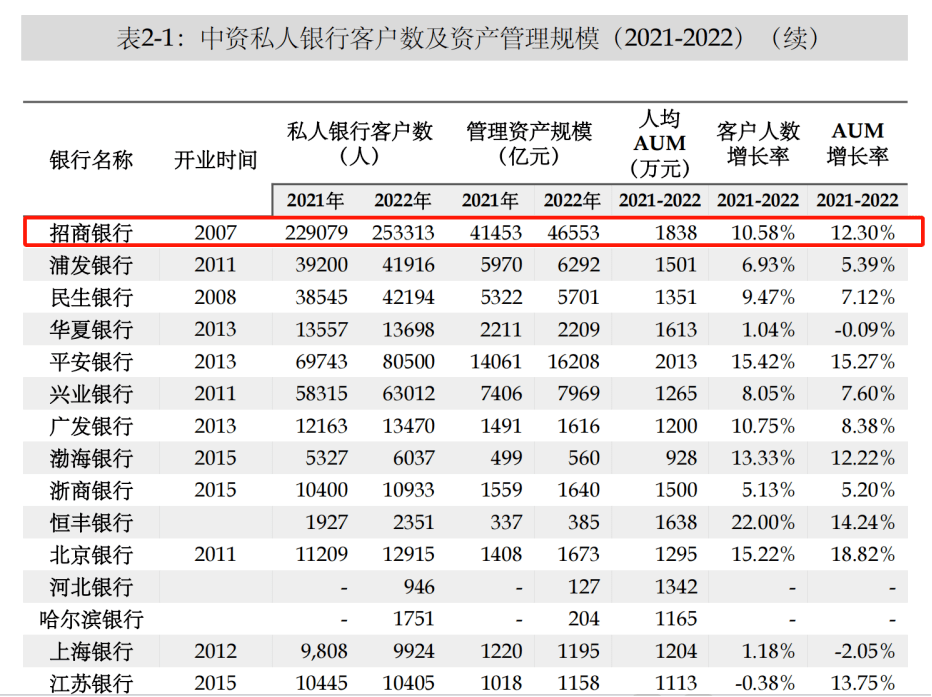

还比如,招行私行的想象空间。2023年12月18日中银协披露,2022年末招行的私行客户数和私行资产规模(AUM)两项指标高居中资银行榜首,且大幅领先第二名浦发银行(600000.SH)。

私行客户是银行业务“皇冠上的明珠”,对于银行收入的贡献几乎是全方位的。手握私行王牌,招行频频调整相关业务条线,近年又加大对年轻用户的营销,为未来发展腾挪出想象空间。

“不做零售业务,现在没饭吃,未来也没饭吃”。王良化曾化用马蔚华的话,表明对零售战略的坚定态度。

最后一点,资产质量稳定。今年三季度末,招行不良贷款率为0.96%,仍维持在1%以下,在上市银行中属于较低水平。特别是招行的信用卡资产,不良率仅1.68%,而其他多家股份行高于2%。

这意味着,招行在零售方面的扩张,并非以牺牲资产质量为代价。这放在当下“资产荒”的背景看,显得尤为珍贵。

副行长王颖提到,“在资产增长中,保质、稳价、增量是不可能三角,对招商银行来说排第一位的永远是保质。”

保质,也暗合了王良的“稳健经营”思路。他曾在《商业银行资产负债管理实践》一书中写道:“国内商业银行在长期快速增长的背景下形成根深蒂固的规模导向,对发展质量不够重视;在结果上往往呈现的不是内涵集约发展特征,而是粗放的外延扩张式发展特征,甚至忽视风险。”

但投资者对招行的期许,不仅仅在资产质量,还在于早日见到其营收、利润增速的拐点,即同时做到保质和扩张。

这是因为,过去房地产大肆扩张的年代,不少银行铆足劲往里冲,不管不顾地做大了规模、做高了收益,但这几年无一例外地陷入了阵痛期。尽快扫除“旧烦恼”、保持基本面持续稳健,将是所有银行面临的新时代命题。

站在新起点,资产荒、化债、降费让利等全行业性的现实扑面而来。对于招行来说,逆风之时,守住资产质量、守住市场地位,或许是另一种意义上的“前进”。

本文作者可以追加内容哦 !