这是 上市公司价值分析的第268篇原创文章

前言:本周市场依然弱势,又亏了,截止目前2024年收益-2.76%;本周实盘卖掉劣质公司,将仓位进一步集中到腾讯。

01valuefirm

实盘收益

今年不好的兆头是开年股市跌跌不休,截止目前亏损2.76%;投资者心灰意冷。

不过对于2024年全年取得正收益,我还是很有信心。

信心来自于:第一:中国内需的潜力还在;第二:资本的逐利性。

一:中国的内需还未完全释放,潜力依然存在,中国地大物博。

产业升级有向好的苗头,如:华为突破5G,新能源车在世界遥遥领先,光伏,新能源都有所突破。

这些新兴产业的高附加值的收益不再归属于西方,而是掌握在国内。

高附加值产业,可以给这批智力工作者高收入,从而带动一批中产收入,有了这些中产收入,才可以买华为的高端定位手机,可以支撑目前的高房价,从而打通我们经常提到的“经济内循环”。

而如果一直是低端制造业,人们收入就没那么高,没有那么多中产,想消费也没有能力,从而造成消费市场不振,出现经济通缩。

所以要提振经济的最好出路是:尽快完成中国的从低端制造向高端制造转型,如果转型成功,我们国家的中产收入人群数量增加,经济就不会出现目前的情况,楼市股市双双遇冷,消费低迷的情况。

二:资本的逐利性:美债收益率维持5%不可持续。中国出现资产荒,资本的逐利性会导致目前低估的股票,资本一定会有所配置。

这就是我的信心,在内需不振,货币大放水的背景下,货币不可能一直待银行里面,蓄水池目前流向低估的中国好企业股权是最正确的配置方向。

我对低估的优质股权信心十足。

02valuefirm

2024年会怎么走

财政和央行开始发力拼经济

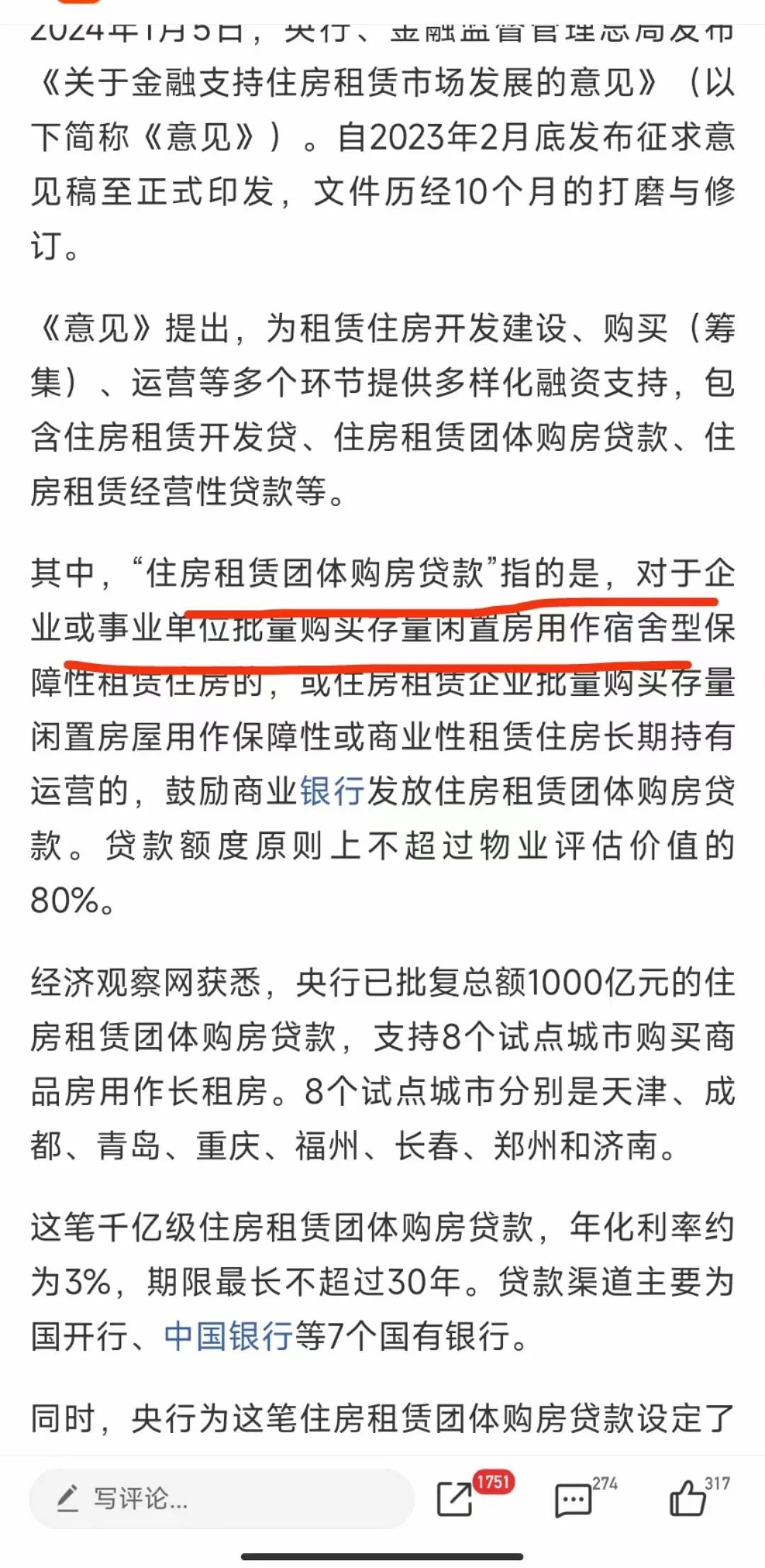

2024年,财政政策已经发力,我们看到最近新闻,psl,一万亿国债用于三大工程,还有最近又出一则新闻:

从上面信息可以看到:政府作为主体,替老百姓买房,然后做成廉租房或者国企事业单位的宿舍。

目前该政策是在一些城市试点,听网上评论说“以后中国房地产要走向新加坡,廉租房政府出资,便宜租给穷人,商品房很贵是给富人住的”

所以,在内需不振之下,我看到的是财政开始发力,财政出资让市场主体有活干,市场干活的人有钱,消费就慢慢恢复,对于提振目前低迷的经济是非常有帮助的。

以上谈论是的“松财政”。

下面是“宽信用”

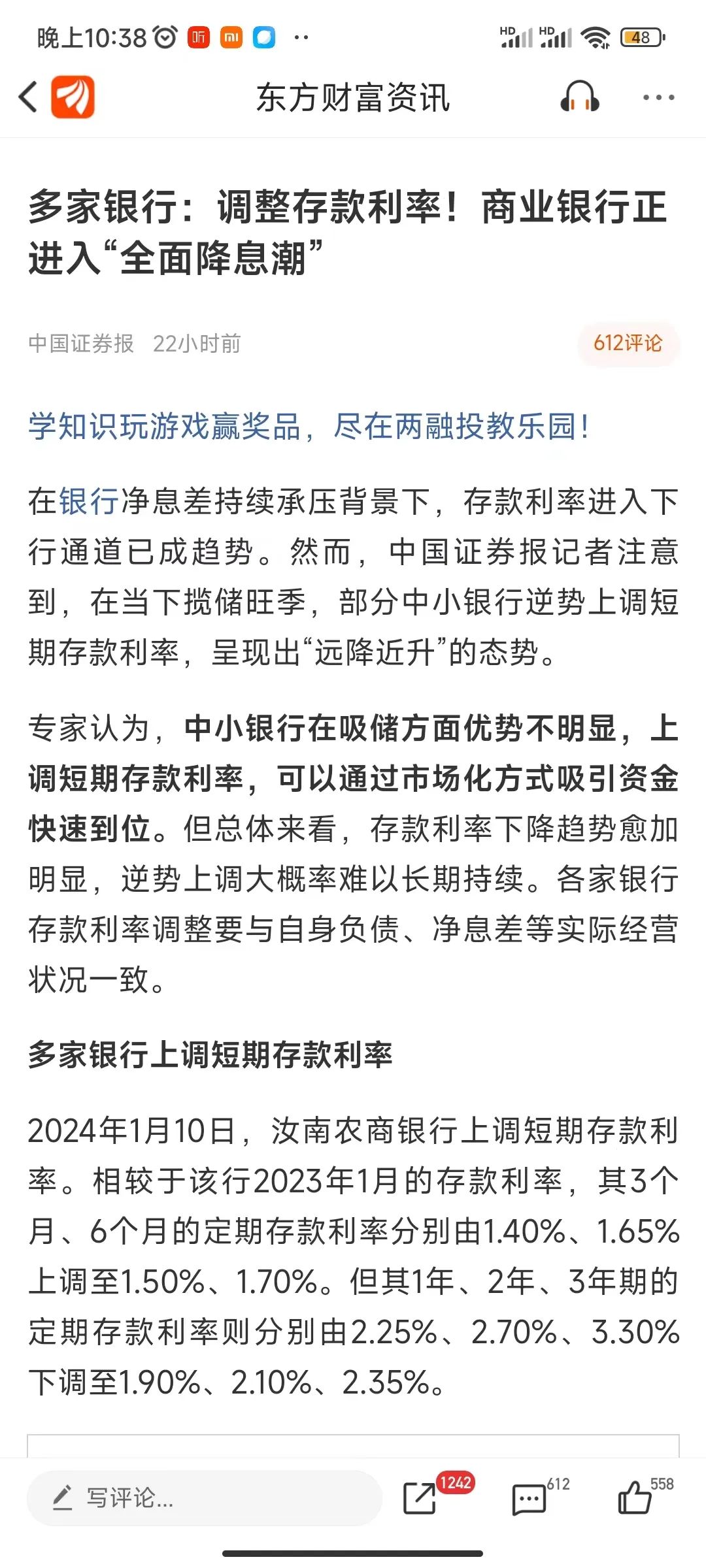

我们看到央行为了配合财政政策,会在美元加息压力减缓的背景下,开始“宽信用”,后面应该大概率央行会降息。

在内需不振,国家开始松财政,宽信用的背景下,市场主体一旦有钱后,

流向的领域:实体消费;房地产;股市,银行存款。我相信目前低估的资本市场会分一杯羹,只是目前市场情绪冷到冰点,所以对于这些政策利好,资本市场没有得到应有的反应。

03valuefirm

实盘调整仓位

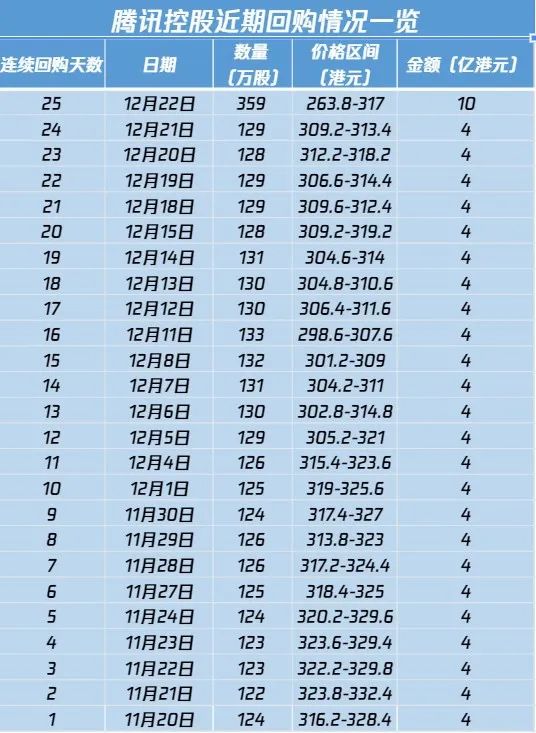

1:实盘继续调整仓位,将劣质股票换成更优质的股权腾讯。

腾讯每天的回购足以证明是一家对待股东很不错的公司,并且它的管理层优秀商业模式不错。目前本人持有腾讯的成本在297元,被套3%左右,未来操作,如果腾讯上涨到盈利5%左右,会减少部分仓位到A股中,如果下跌,会继续保持该仓位不变,因为目前腾讯确实不贵。

2:腾讯估值12pe,市场看成没有成长的公司。

市场与现实存在严重的分歧。

在现实中我们可以看到:疫情结束后,金融产品微信支付的应用场景在提高;视频号后起之秀,开始追赶字节抖音,我发现视频号推的内容比抖音还容易上瘾。我以前是不看短视频的

,现在也看上视频号了,一刷一个小时过去了。

肉眼的增长,市场先生却给公用事业的估值。

3:腾讯的商业模式的本质

腾讯的本质是“一家媒体公司,眼睛股”,通讯服务,衍生出广告,游戏,视频号,金融服务。最本质是通讯服务微信。

如果没有微信这个根,就没有上面所说的枝繁叶茂。

媒体公司,”眼睛股”一直深受巴菲特老爷子的喜爱。

巴菲特也喜欢“眼睛股”,因为它是好生意,“它可以永无止境地以每年6%的增长,而且完全不必对运营资金做追加投入,也就是说股东可以有每年6%稳定增加的纯现金流入(1991年致股东信)”。

当媒体的销售规模增长时,利润率也会增长,因为随着你的销售规模增长,成本却是相对固定的,最终导致利润率持续增长。

#明星基金经理:我已All in#$腾讯控股(HK|00700)$$沪深300价值ETF(SZ159510)$$500ETF增强(SZ159610)$

2024-1-8

写于广州

作者介绍:

价值分析,主要做价值分析,对公司价值、实时解读重要的政策及新闻事件,并且热衷于分享投资机会,详细解释记录股票的买入和卖出操作的原因。

本文作者可以追加内容哦 !