一、市场行情回顾

上周,A股市场继续向下寻底,市值风格似有转向迹象:上证50、中证100和沪深300分别下跌1.38%、1.35%和1.35%,中证500、中证1000和中证2000则分别下跌1.43%、1.79%和1.64%。中证1000除了是上周的“跌幅担当”,也是2024年跌幅最大的主要宽基指数,今年以来下跌了5.31%。不断寻底的过程中,中小盘投机资金似有“进三退二”、“且战且退”之迹象。市场接近底部的结构性特征越来越明显。

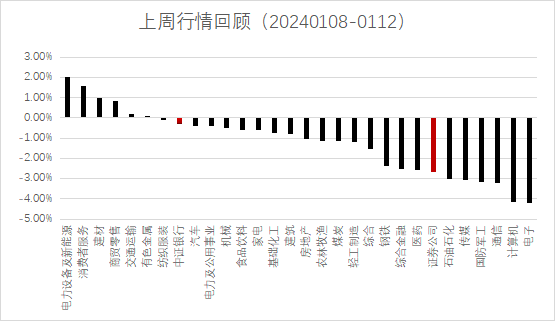

中证1000跌幅较大,主要是受TMT行业的下跌影响。上周跌幅最大的三个行业分别是电子、计算机、通信。这三个行业在中证1000指数的权重占比较大。电力设备和新能源则是涨幅最大的行业,上涨的核心逻辑是反弹。但至于是不是触底反弹?还有待时间的检验。

2024年开年以来的市场调整,核心逻辑是对去年底反弹的修复。在基本面没有太多变化的背景下,市场延续了弱市的表现。我们认为,股票市场的走势有多种因素影响,但其中最直接的,还就是买入和卖出的资金数量及增量,本质上,是货币交易的结果。货币最大的宏观是货币政策。上周五(1月12日),央行官网发布了2023年金融统计数据报告,其中广义货币(M2)增长9.7%,狭义货币(M1)同比增长1.3%。散户在证券账户里的现金余额由于是第三方(银行)存管的,纳入到狭义货币的统计科目。可以看出,潜在的入市资金总额并没有明显增加。

我们关心的金融行业里,之前一直看好的中证银行小幅下跌,维持稳定。证券公司跌幅略大。这一相对差异从去年底开始延续至今,时间已持续数月。

数据来源:choice、博时基金;

二、行业跟踪和展望

国际方面,10年期美债收益率在4%附近徘徊。国际游资离场的风险已经不大。从市场的预期来看,2024年Fed降息只是时间问题。考虑到年底美国大选的因素,美元利率应当会维持现状。但如果从跨年的长期角度考虑,逆全球化趋势还在延续,欧美经济体的通胀风险将维持相当长一长段时间。我们认为,全球收紧流动性的大环境并没有改变,这对发展中国家经济体会形成长时间的压力,2024年,我们在积极参与短期市场博弈机会的同时,始终要绷紧“未来流动性有可能收紧”这根弦。

国内方面,展望2024,我们认为是投机资金退潮和长期资金陆续入场的转折之年。从长期来看,股票是企业的货币价格,股票估值是经济社会中最活跃、最能创造价值的经济体的货币化表现。只要M1、M2增速仍为正,企业的估值水平就将维持在一定的水准,股票市场的价格就不会过分的下跌。而且,我们也观察到GDP增速的结构性差异:并非都在缩减,而是存在结构性的增长,甚至在一些局部行业,套用流行的话来说,“旱的旱死,涝的涝死”。寻找并发现景气的细分行业,是基金经理在2024年最重要的工作。

对于我们一直关注的银行指数、特别是国有大行,我们的观点则是一贯的、长期的:国家稳定资本市场的决心不变,在不确定性增强的背景下,大金融行业是国民经济的基石,坚不可破,性价比较高:偏低的估值托住了底线,较高的现金分红给明年带来了一定的增益空间。从战略配置的角度考虑,投资者应该提高银行指数、特别是国有大行相关资产的配置权重。

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

#日经ETF再度大涨创新高,还能追吗?#

$博时证券公司指数C(OTCFUND|018686)$

$博时证券公司指数A(OTCFUND|160516)$

$博时中证银行指数(LOF)C(OTCFUND|018591)$

本文作者可以追加内容哦 !