目前在ETF布局方面,华泰柏瑞基金可以说是头部基金公司,比如沪深300ETF(510300)规模已经达到了1400亿元,该ETF基金成立于2012年5月,是目前市场上规模最大的一只权益类ETF基金。

我关注到华泰柏瑞基金在红利基金方面也有布局,比如红利ETF(510880),2006年11月成立,跟踪的是上证红利指数,目前规模已经达到了181.67亿元;红利低波ETF(512890),2018年12月成立,跟踪的是中证红利低波动指数,目前规模也已经高达45.46亿元……都是跟踪相关指数规模最大的一只。

我简单统计了一下,下表展示了华泰柏瑞基金相关几只红利ETF基金近1年、近2年、近3年的业绩情况。在2021年初至今大盘连续调整三年的情况下,几只红利基金都取得了比较不错的成绩,特别是红利低波ETF(512890)近三年回报37.69%。

数据来源:东财Choice数据,截至2024年1月19日,过往业绩不预示未来

下面给大家从中挑选几只ETF简单介绍一下。

1、红利ETF(510880),该ETF基金跟踪的是上证红利指数(000015.SH ),上证红利指数选取在上海证券交易所上市的现金股息率高、分红比较稳定、具有一定规模及流动性的50只证券作为指数样本,以反映沪市高股息率证券的整体表现。

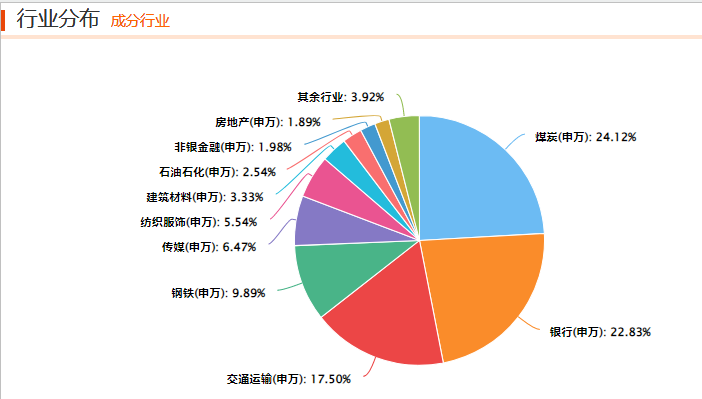

前十大重仓股和行业分布展示如下,目前的重仓行业集中在煤炭(占比24.12%)、银行(占比22.83%)、交通运输(占比17.50%)、钢铁(占比9.89%)、传媒(6.47%)……前五大行业权重合计为80.81%。

数据来源:东财Choice数据,截至2024年1月19日,指数成分股及行业不构成投资建议

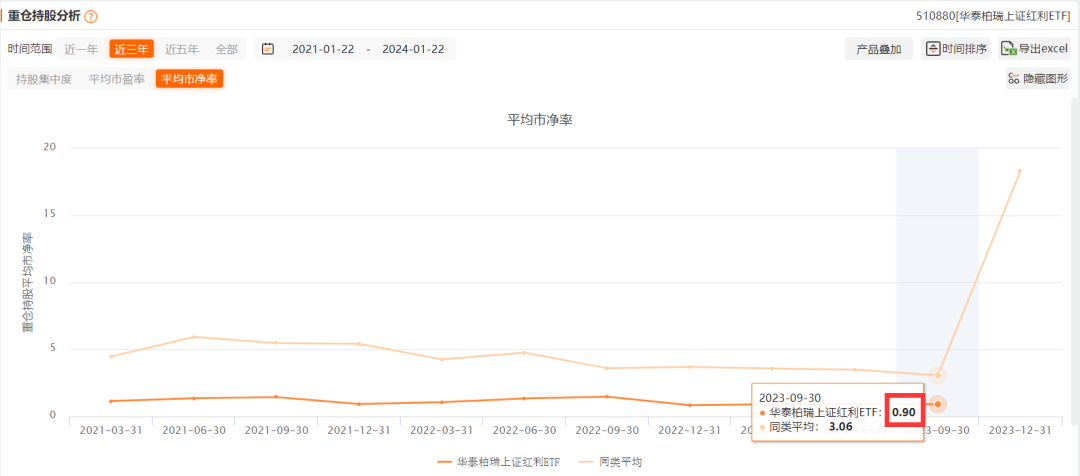

红利ETF(510880)的前十大重仓股(2023Q3)的平均市净率展示如下,只有0.90倍。

数据来源:东财Choice数据,截至2023年9月30日

值得一提的是,过去一年红利ETF(510880)相对指数跑出了4.72%的超额收益。

数据来源:东财Choice数据,截至2024年1月19日,过往业绩不预示未来

在最新出炉的2023年四季报中,基金经理柳军说:

“展望后市,投资者会在政策预期与实际兑现之间博弈,市场波动仍然会震荡加剧,红利策略的防御属性仍将是资金的避风港。同时,国内经济在 2024 年将继续温和复苏,确定性较高的驱动因素在国内积极财政政策的前置,财政政策将对基建发力形成积极支撑。在私人部门缺乏加杠杆的情况下,政府部门加杠杆或成为信用周期的最主要抓手。红利策略在稳增长板块暴露较高,再次成为攻守兼备的标的的重要抓手。

从中长期角度,随着经济从高速发展切换为高质量发展以及外资不断流入背景下,“茅指数” 为代表的核心资产净利润增速优势相对红利指数进一步收敛,部分公司迎来业绩增速与估值中枢的双下移,不复以往经济下行期的最优选择。

我们认为未来定价体系可能会发生变化,增加对于盈利定价的权重,以股息率作为筛选标准的红利策略天然具有盈利定价的优势。不仅较大程度控制下行风险,还可能在基本面与估值方面创造出较为可观的成长性。当前上证红利指数处于右侧布局合理区间。从估值的角度看,当前处于30%以下的估值分位数水平,属于合理偏低的位置,仍具有配置价值。 ”

2、红利低波ETF(512890),该ETF基金跟踪的是中证红利低波动指数(H30269.CSI),中证红利低波动指数选取50只流动性好、连续分红、红利支付率适中、每股股息正增长以及股息率高且波动率低的股票作为指数样本股,采用股息率加权,以反映分红水平高且波动率低的股票的整体表现。

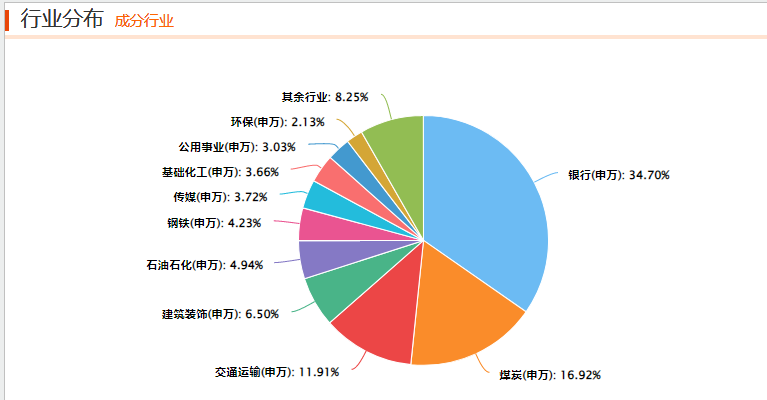

前十大重仓股和行业分布展示如下,目前的重仓行业集中在银行(占比34.70%)、煤炭(占比16.92%)、交通运输(占比11.91%)、建筑装饰(占比6.50%)、石油石化(4.94%)……前五大行业权重合计为74.97%。

数据来源:东财Choice数据,截至2024年1月19日,指数成分股及行业不构成投资建议

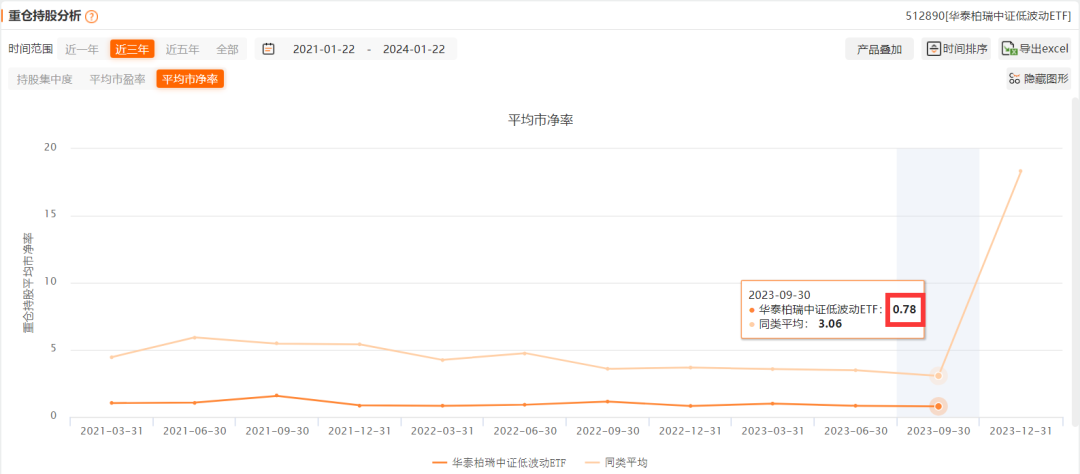

红利低波ETF(512890)的前十大重仓股(2023Q3)的平均市净率展示如下,只有0.78倍。

数据来源:东财Choice数据,截至2023年9月30日

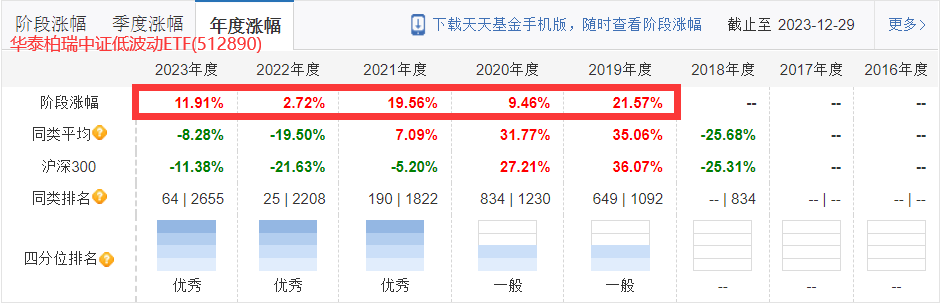

值得一提的是,2018年成立的红利低波ETF(512890)过去五年每年都是正收益。

数据来源:天天基金,截至2023年12月31日,过往业绩不预示未来

而且,过去一年红利低波ETF(512890)相对指数跑出了5.40%的超额收益,超过了其它跟踪中证红利低波动指数(H30269.CSI)的基金。

数据来源:东财Choice数据,截至2024年1月19日,过往业绩不预示未来

在最新出炉的2023年四季报中,基金经理柳军说:

“红利低波投资在一定程度上具备穿越周期的特征,但是绝对收益与市场整体 Beta 相关性仍然较高,相对收益在成长风格表现强势时存在一定的进攻不足。因此,在基础红利策略上叠加指标进行修复或增强是一个值得考虑的方向。

因此,我们可以将红利低波视为叠加了低波因子的红利增强策略,从赚取相对收益角度,红利低波策略适当改进了基础红利策略高Beta 高波的风险特征。

整体而言,红利低波策略能够筛选出收益稳定、防御性强且具有高收益潜力的优质公司,在震荡市中避风属性凸显,较主流宽基更具配置性价比,长期持有体验更优。”

3、港股通红利ETF(513530),该ETF基金跟踪的是中证港股通高股息投资指数(930914.CSI ),中证港股通高股息投资指数从符合港股通条件的港股中选取30只流动性好、连续分红、股息率高的股票作为样本股,采用股息率加权,以反映港股通范围内连续分红且股息率较高的股票整体表现。

前十大重仓股和行业分布展示如下,目前的重仓股都是港股,分别是东方海外国际、中国神华、海丰国际、太平洋航运、中国石油化工股份、中信银行、兖矿能源、中国石油股份、中国银行、中国海洋石油。

数据来源:东财Choice数据,截至2024年1月19日,指数成分股及行业不构成投资建议

值得一提的是,港股通红利ETF(513530)是跟踪中证港股通高股息投资指数(930914.CSI )的指数基金中规模最大,过去一年跑出了11.23%的超额收益。

数据来源:东财Choice数据,截至2024年1月19日,过往业绩不预示未来

在最新出炉的2023年四季报中,基金经理何琦/李茜说:

“展望后市,投资者会在政策预期与实际兑现之间博弈,市场波动仍然会震荡加剧,红利策略表现出较强的防御性,成为市场避风港。随着稳增长政策不断出台,主要集中于房地产、资本市场、民营经济、平台经济等领域,且与经济预期强相关行业的修复正在渐入佳境。港股通红利ETF在顺周期行业暴露较高,再次成为攻守兼备的标的的重要抓手。

港股通高股息指数相较A股红利指数估值更便宜。同时,港股通高股息指数成分股中的AH股溢价率也有明显的优势,具备较高的安全边际。

当前,港股通高股息指数股息率为9.17%,PE仅为4.65,估值水平显著低于A股红利策略。红利策略作为深度价值类策略,估值水平是重要的择时指标。

港股市场处于高赔率状态,且高股息策略的股息率更具有优势。综合来看是高赔率市场的高胜率策略,在当前市场环境下极具投资价值。 ”

4、央企红利ETF(561580),该ETF基金跟踪的是中证中央企业红利指数(000825.CSI ),中证中央企业红利指数从沪深市场的中央企业中选取现金股息率高、分红比较稳定且有一定规模及流动性的50只证券作为指数样本,反映中央企业中高股息率证券的整体表现。

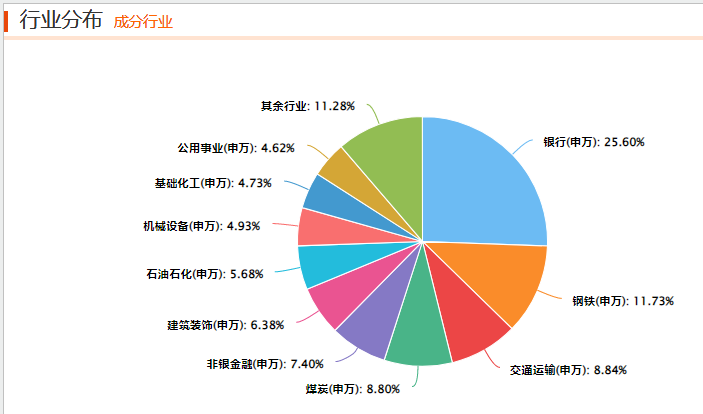

前十大重仓股和行业分布展示如下,目前的重仓行业集中在银行(占比25.60%)、钢铁(占比11.73%)、交通运输(占比8.84%)、煤炭(占比8.80%)、非银金融(7.74%)……前五大行业权重合计为62.37%。

数据来源:东财Choice数据,截至2024年1月19日,指数成分股及行业不构成投资建议

央企红利ETF(561580)的前十大重仓股(2023Q3)的平均市净率展示如下,只有0.57倍。

数据来源:东财Choice数据,截至2023年9月30日

值得一提的是,过去一年央企红利ETF(561580)相对指数跑出了5.78%的超额收益。

数据来源:东财Choice数据,截至2024年1月19日,过往业绩不预示未来

在最新出炉的2023年四季报中,基金经理李茜说:

“展望后市,投资者会在政策预期与实际兑现之间博弈,市场可能仍然会震荡。同时,国内经济在2024年或将继续温和复苏,确定性较高的驱动因素在于国内积极财政政策的前置,财政政策将对基建发力形成积极支撑。在私人部门缺乏加杠杆的情况下,政府部门加杠杆或成为信用周期的主要抓手。红利策略在稳增长板块暴露较高,有望成为攻守兼备的标的的重要抓手。

同时,我们始终认为“中特估”行情下,高分红特点的央国企是一条重要且清晰的投资思路。因此,以“股息率”为筛选标准的红利策略在央国企行情下具备天然优势,或具有估值重塑的投资机会。

我们认为“中特估”可能仍然机会是全年投资主线之一,或可以加大高股息策略的配置权重,作为“杠铃配置”中的重要一头。当前中证央企红利指数可能处于右侧布局合理区间。从估值的角度看,当前处于30%以下的估值分位数水平,属于合理偏低的位置,仍具有配置价值。 ”

写在最后:我提到了几只指数的市净率数据,截至2023年9月30日,红利ETF(510880)的前十大重仓股(2023Q3)的平均市净率0.90倍;红利低波ETF(512890)的前十大重仓股(2023Q3)的平均市净率0.78倍;央企红利ETF(561580)的前十大重仓股(2023Q3)的平均市净率0.57倍。

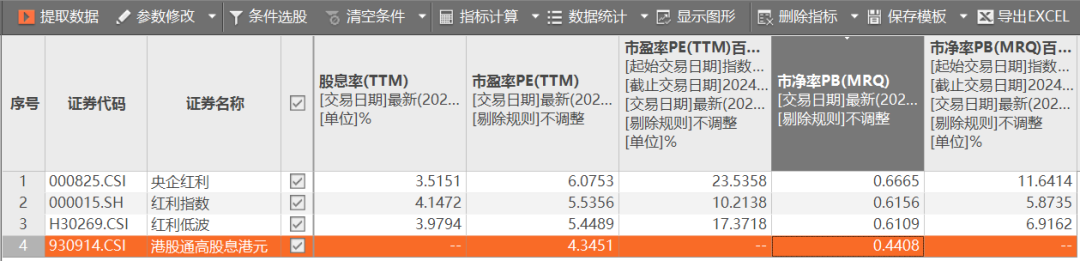

如果看最新数据,红利指数市净率为0.6156倍,红利低波指数市净率为0.6109倍,央企红利指数市净率是0.6665倍,分别处于基期以来估值百分位5.87%、6.92%、11.64%,都是历史估值低位。

数据来源:东财Choice数据,截至2024年1月22日

市净率最低的是港股通红利ETF(513530),中证港股通高股息投资指数最新的市净率为0.4408倍,市盈率为4.35倍。

这些指数的成分股背后大部分是稳定盈利、稳定分红的国企、央企,但它们被市场给予0.4-0.6倍市净率的估值——根据数据显示,上一个系统性熊市(2014年)的最底部,在港上市的“大型央企”的平均市净率约为1倍。而更早一次的系统性熊市(2008年)的最底部,“大型央企”的平均市净率比1倍还高出不少。

最后,通过本文的梳理,我罗列几条看好红利策略的理由:

1、红利产品是可以作为底仓资产来配置的,“一定程度上具备穿越周期的特征”,可以“作为“杠铃配置”中的重要一头”。

2、目前估值足够低,或具有估值重塑的投资机会,基金经理们说“当前处于30%以下的估值分位数水平,属于合理偏低的位置,仍具有配置价值。”——相关指数的市净率目前只有0.4-0.6倍,意味着“账面价值打半折”,只要它们的估值回归到“前两次熊市最底部”的水平,就能为投资者带来超过100%的收益。

3、股息率高,以港股通高股息指数为例,股息率为9.17%,只要指数背后的企业稳定经营没有倒闭的风险(这个概率我认为基本不存在),这个股息率我认为真的很香。

4、华泰柏瑞基金作为ETF的领头羊,文章梳理的几只ETF基金在过去一年里都获得了超额收益(可能有股息率的原因),还是比较值得信赖的。我个人相对比较看好红利低波、央企红利指数。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。$XD红利ETF(SH510880)$$红利低波ETF(SH512890)$$央企红利ETF(SH561580)$

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !