作者:泰罗,编辑:小市妹

在宣布寻求香港联交所上市后的第一个交易日,安井食品直接被按死在跌停板。

日前,安井食品(603345.SH)发布公告称,控股股东福建国力民生承诺自愿延长股份锁定期,未来5年内其不以任何方式减持所持有的公司股份,显示出控股股东对公司未来发展的信心和对公司内在价值的认可。

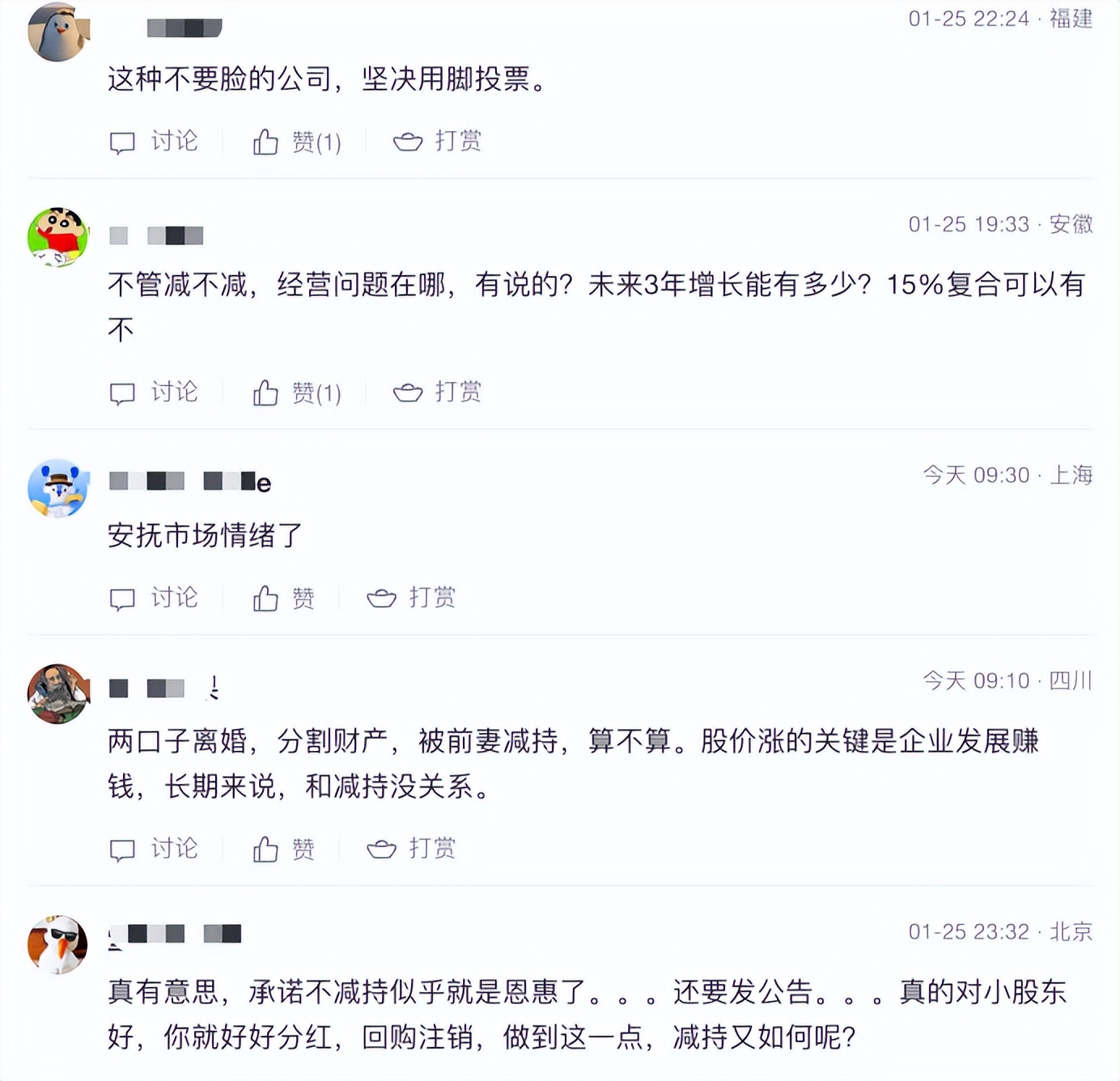

但是,有些投资者并不认账。

不是市场不宽容,原因还得从企业身上找。

2017年,安井食品在A股上市,在这七年时间中,公司总共在资本市场发起四次融资,其中IPO募得6.01亿元,还有3次再融资,分别为2018年发行5亿元可转债、2020年发行9亿元可转债、2022年发行56.75亿元定增,累计融资规模约77亿元。

那安井食品又给资本市场回报了多少?

IPO至今,公司累计分红只有12.5亿,不足其从资本市场拿走钱的六分之一。2022年度,安井食品股利支付率为30%,同期A股整体平均水平是40.30%。

巨量融资不仅会对市场形成抽血效应,对企业的股权价值本身也是一种伤害,短期内每股收益和ROE水平都会被拉低。2020年,安井食品的加权净资产收益率为19.52%,到2022年只剩下10.72%。唯一的盼头是后期募集资金能带来更大收益,但这真的一定能实现吗?

2017年,安井食品各工厂合计设计产能32.8万吨,到2022年这一数据为94.4万吨,期间增长了近两倍,这一时期产能利用率经常在100%以上,即产能扩张是可以得到消化吸收的。但2022年那轮定增的合理性至今仍存疑,据公司公告,募投项目分别为广东安井13.3万吨产能、山东安井20万吨产能、河南三期14万吨产能、泰州三期10万吨产能、辽宁三期14万吨产能以及四川、辽宁、泰州工厂技改项目,累计新增产能超70万吨。

新项目全部投产后,会在原有基础上再增加近80%的产能,这不是个小数目,况且2022年安井食品的产能利用率已经降至92%。截止2023年上半年,公司56.75亿定增只用了20多亿,还有30多亿趴在账上。

既定项目尚未完成,能否被市场消化仍是未知数,就又开始计划到港股融资,还有完没完?

2018年-2023年二季度,安井食品董事长刘鸣鸣、总经理张清苗、副总经理黄清松持股比例分别从12.64%、5.35%、2.94%下降至4.19%、2.31%、0.78%,合计减持股份占公司总股本的13.65%。2022年6-9月,控股股东国力民生在通过集中竞价、大宗交易方式减持安井食品520万股,套现6.9亿元。2023年上半年,国力民生继续减持公司股票1466.47万股,占公司总股本的5.00%,合计套现22.7亿元。

粗略计算,过去几年安井食品的管理层和控股股东累计至少套现了60亿元,这也是安井食品股价被砸下来的一个重要原因。据市值观察统计,公司股价从2021年2月高点至今已经缩水了70%以上,市值蒸发超过400亿。

所幸之处在于,政策与监管已经在转向,比如2023年发布的减持新规就明确规定:

上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持公司股份。

1月24日,中国证监会副主席王建军接受媒体采访时明确表示,将进一步完善上市公司质量评价标准,突出回报要求,大力推进上市公司通过回购注销、加大分红等方式,更好回报投资者。同时健全保荐机构评价机制,不能把没有长期回报的公司带到市场上来。

单方面付出注定不会长久,杀鸡取终究难以为继,资本市场必将回归投资者与企业合作共赢的本质。市场不会再惯着任何人,那些只知索取,不讲回报的企业,终会以秋风扫落叶的姿态被扫进历史的垃圾堆。$安井食品(SH603345)$

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

本文作者可以追加内容哦 !