科技股浪潮正席卷欧洲?欧股虽无七巨头 却有了“绝代双骄”

2024年01月29日 15:37

来源: 财联社

18人评论

7

13

过去数十年来,欧元区的蓝筹股指数——斯托克50指数,一直长期“活在”美股连创新高的阴影之下。

尤其是近年,美国科技股的大涨令华尔街可谓风光无限,科技巨头们的招牌组合称号也从昔日的“FAANG”或“FAAMG”,变为了如今“Magnificent Seven”(七巨头)。

不过,眼下欧洲市场的情况似乎已有了不小的改观:尽管欧洲可能仍没有出现那么多尖端的科技企业,但类似美股“七巨头”现象的“缩小版”却已经出现——欧洲斯托克50指数上周刚刚创下了2001年以来的新高,而该地区最大的两只科技股阿斯麦(ASML)和思爱普(SAP)的盈利井喷,在最新的这轮大涨行情中可谓居功至伟。

欧洲科技股有了“绝代双骄”

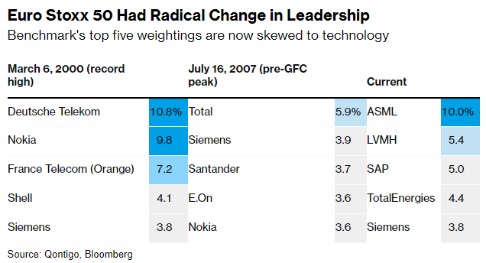

目前,尽管欧洲斯托克50指数距离历史最高点还有约15%的差距,但阿斯麦和思爱普股价的持续上涨,已成为该指数最新的乐观迹象,表明曾经由石油巨头和银行主导的欧洲这一蓝筹股指数,已经发生了根本性的变化。

该指数的低谷出现在2009年3月。从那时计算,该指数156%的累计涨幅中,有一半以上要归功于五家公司——它们分别是阿斯麦、LVMH、思爱普、西门子和道达尔能源。其中,仅ASML和LVMH两家公司就创造了这一基准指数回报的逾四分之一,确切来说是接近27%。

眼下,阿斯麦在斯托克50指数中的权重占比已经达到了约10%,高居榜首;思爱普则位于第三,占比约5%。仅这两支科技股在欧洲斯托克50指数中的权重叠加,就已达到了约15%。

回溯到2000年3月,德国电信公司(Deutsche Telekom AG)、法国电信公司(France Telecom SA,后更名为 Orange SA)和诺基亚等电信类股票,曾是欧洲投资者心头的最爱,约占该指数的28%。

但在互联网泡沫破灭后,这些公司被挤出了前列,石油和银行股接过了市场龙头的接力棒。到2007年7月,斯托克50指数已经高度分散——没有任何股票的权重超过6%。

全球金融危机促使该指数的行业分布,此后逐渐发生了进一步的变化,但金融股基本仍保持了最大的行业类别——即便时至今日,该行业的权重仍高达近20%。不过,随着科技股眼下的崛起,一场新的转变似乎又在悄然发生。

阿斯麦的股价上周在欧洲市场上大涨了16%,因其公布的四季度净利润超出预期,订单环比翻三倍创下纪录,预示着半导体行业的复苏。阿斯麦在全球光刻机市场占据主导地位,而光刻机又是半导体市场最上游的产业,因此其产品需求是半导体行业健康状况风向标。

同样大涨的还有思爱普。尽管思爱普上周宣布了一项重大的重组计划,包括裁减约8000名员工,但随着其最新财报显示云业务表现强劲,第四季度和全年增长分别为25%和23%,该公司股价当周仍上涨了逾6%。目前,思爱普正专注于人工智能驱动的业务领域的增长。加码AI,已成为思爱普致力于长远发展的重要发力点。

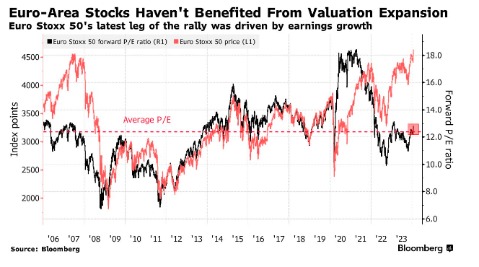

鉴于欧洲科技股估值目前仍低于过去五年平均水平,这些不错的业绩预估,可能会为科技股未来进一步上涨打开空间。

“(欧洲)科技股大幅上涨,但其实(估值)并没有比去年贵多少,” Plurimi Wealth LLP首席投资官Patrick Armstrong表示。他预计,盈利预期上调将支持欧洲科技巨头们的涨势延续。

欧股后市上行潜力依然可观?

事实上,欧洲斯托克50指数中不乏LVMH、阿斯麦和思爱普等全球一流企业,它们有能力实现盈利增长,并吸引投资者。

欧元区的这些权重股票仍然高度国际化,其成分股只有不到三分之一的收入来自欧元区。根据高盛集团策略师的数据,该指数成分股中,平均有37%的业务风险曝露于广泛的欧洲市场,22%曝露于北美市场,25%曝露于亚洲市场,16%曝露于新兴市场。

相比美股,欧洲斯托克50指数也仍然相对便宜,其远期市盈率接近13倍,比标普500指数低出了35%。更重要的是,其最近一个阶段的涨势,几乎没有拉升市盈率,这表明涨势基本是由更强劲的盈利推动的。

欧洲高通胀压力的缓解和欧洲央行迫在眉睫的降息,预计也会对欧股涨势有所帮助。

Indosuez Wealth Management投资组合经理Laura Corrieras表示,“欧股的估值仍然非常具有吸引力。虽然失业率水平保持稳定,但通胀率仍在以快于预期的速度持续回落,越来越多的投资者现在预计欧洲央行将在2024年降息。”

不少业内人士表示,欧洲斯托克50指数接下来可能仍将受益于其成分股所提供的一些有利因素。首先,科技股越来越受到投资者的重视,该板块尚未突破2000年以来的历史高点,因此还有很大的上涨空间。经济的软着陆和利率见顶将为科技股继续提供支持。

其次,随着盈利能力的提高,欧洲银行业也正在复苏。目前欧洲银行股的交易价格仍比2000年的水平低60%,比全球金融危机前的峰值低75%。

伯恩斯坦策略师Sarah McCarthy和Mark Diver表示,“欧洲仍然是分散美国股票集中估值风险的良好投资地。相比之下,即使排除估值高昂的美股七巨头,美国股市也没有反映出有利于长期走高的环境。”

本文作者可以追加内容哦 !